WAM vs AAVE: comparación completa de los protocolos de préstamo DeFi y su impacto en el mercado

Introducción: comparación de inversión entre WAM y AAVE

En el mercado de criptomonedas, la comparación entre WAM y AAVE sigue siendo un tema central para los inversores. Ambas presentan diferencias notables en la clasificación por capitalización, escenarios de uso y evolución de precios, representando posiciones distintas dentro del universo de activos cripto. WAM (WAM): lanzado en 2021, se ha consolidado como plataforma de juegos play-to-earn en la que los usuarios compiten en torneos informales para obtener recompensas en criptomonedas. AAVE (AAVE): desde su lanzamiento en 2020, se posiciona como protocolo de préstamos descentralizados, siendo uno de los activos cripto con mayor volumen de trading y presencia en el mercado. Este artículo analiza de manera global la comparación de valor de inversión entre WAM y AAVE, centrándose en tendencias históricas de precios, mecanismos de suministro, adopción institucional, ecosistema técnico y previsiones futuras, abordando la pregunta clave para los inversores:

"¿Cuál es la mejor compra en este momento?"

I. Comparación histórica de precios y situación de mercado

Evolución histórica de precios de WAM y AAVE

- 2021: WAM alcanzó los 0,194038 $ en diciembre, marcando su máximo durante el ciclo alcista general del mercado cripto.

- 2021: AAVE registró su máximo histórico de 661,69 $ en mayo, impulsado por el crecimiento de DeFi y el aumento del interés institucional en protocolos de préstamos descentralizados.

- Análisis comparativo: en el ciclo 2021-2026, WAM cayó de su máximo de 0,194038 $ a un mínimo de 0,00053227 $, mientras AAVE bajó de 661,69 $ a 26,02 $, reflejando que ambos activos sufrieron correcciones importantes desde sus máximos históricos.

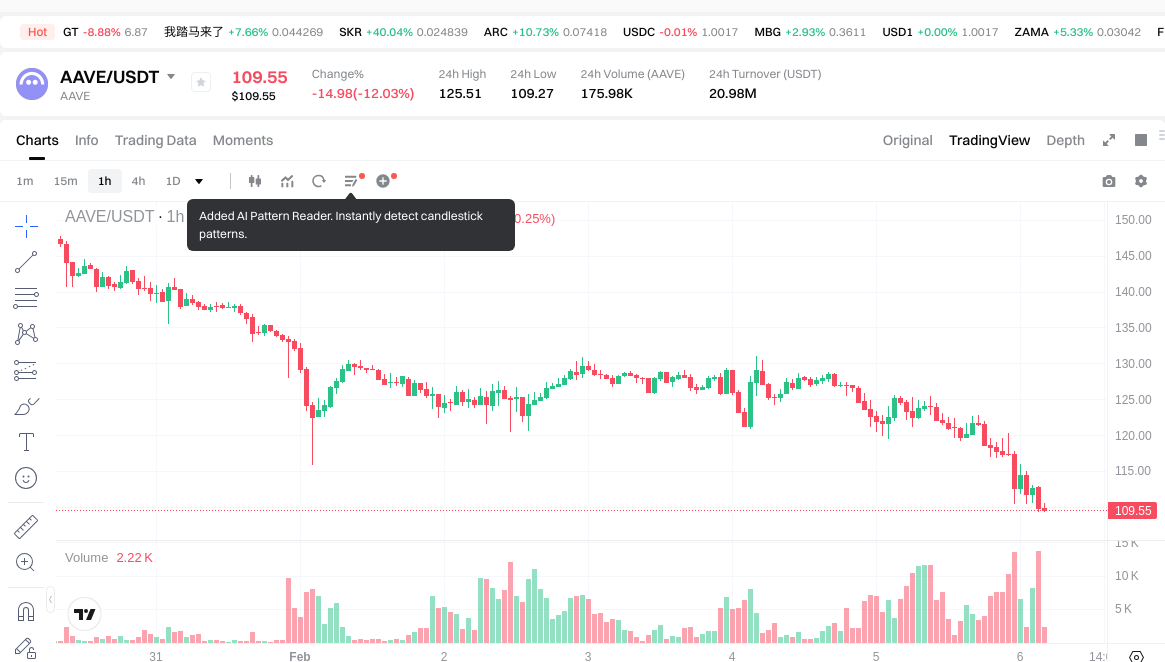

Situación actual del mercado (6 de febrero de 2026)

- Precio actual de WAM: 0,0006593 $

- Precio actual de AAVE: 110,05 $

- Volumen de trading en 24 horas: WAM 25 608,38 $ vs AAVE 20 865 755,85 $

- Índice de sentimiento de mercado (Fear & Greed Index): 12 (miedo extremo)

Consulta precios en tiempo real:

- Consulta el precio actual de WAM Precio de mercado

- Consulta el precio actual de AAVE Precio de mercado

II. Factores clave que influyen en el valor de inversión de WAM vs AAVE

Comparación de mecanismos de suministro (Tokenomics)

-

AAVE: el token AAVE opera bajo un modelo de gobernanza y staking con suministro limitado. Los titulares participan en decisiones de gobernanza y hacen staking en el Safety Module para obtener recompensas y aportar cobertura de riesgo al protocolo. El staking reduce la oferta circulante, lo que puede generar presión alcista en periodos de mayor adopción de la plataforma.

-

📌 Patrón histórico: la dinámica de suministro en protocolos DeFi de préstamos muestra correlación entre el crecimiento del Total Value Locked (TVL) y la valoración del token. Según las fuentes, el TVL de Aave recuperó el 51 % de su pico de 2021, impulsado por depósitos y la apreciación de activos como WBTC y ETH, ilustrando cómo el uso del protocolo impacta la demanda del token mediante la gobernanza y oportunidades de rendimiento.

Adopción institucional y uso en el mercado

-

Posicionamiento institucional: Aave se ha consolidado como infraestructura clave en finanzas descentralizadas, atrayendo instituciones en busca de oportunidades de rendimiento y servicios de préstamo en el ecosistema cripto.

-

Adopción empresarial: la estrategia multichain de Aave permite préstamos entre cadenas, ampliando su alcance en diversas redes blockchain. Esta infraestructura técnica respalda casos de uso institucional en gestión de liquidez y préstamos colateralizados.

-

Entorno regulatorio: los marcos de cumplimiento regulatorio varían según la jurisdicción. Las fuentes indican que una mayor claridad regulatoria puede fortalecer la credibilidad de la plataforma, aunque no se detallan aprobaciones específicas en el contexto.

Desarrollo técnico y ecosistema

-

Actualizaciones técnicas de AAVE: el protocolo evolucionó de un modelo P2P a una arquitectura basada en pools de liquidez, mejorando la eficiencia de capital y la experiencia del usuario. El mecanismo de flash loan es una innovación que permite préstamos sin colateral en bloques de una sola transacción.

-

Comparación de ecosistemas: Aave compite en el sector de préstamos DeFi con plataformas como Compound. El protocolo admite varios modelos de tipo de interés (variable y estable) y se ha integrado con distintos primitivos DeFi. El ritmo de innovación y el modelo de captura de valor de Aave influyen en su posición competitiva frente a otros protocolos de préstamo.

-

Interoperabilidad entre cadenas: los esfuerzos de desarrollo buscan habilitar préstamos cross-chain, ampliando el rango de activos digitales disponibles para préstamo y almacenamiento, lo que amplía la utilidad del token.

Entorno macroeconómico y ciclos de mercado

-

Desempeño durante inflación: los protocolos DeFi de préstamos ofrecen oportunidades de rendimiento que pueden atraer capital en periodos inflacionarios, aunque su comportamiento difiere de coberturas tradicionales contra la inflación. La demanda de mercado y la eficiencia de pools de liquidez son motores principales de valor.

-

Impacto de políticas macroeconómicas: los entornos de tipos de interés y los ciclos del mercado cripto influyen en el uso de protocolos DeFi. Las fuentes destacan que la demanda, la dinámica de suministro (incluyendo ratios de staking) y los avances regulatorios son factores internos y externos clave que impactan la valoración de tokens.

-

Consideraciones geopolíticas: aunque no se detallan para AAVE concretamente, la dinámica general del mercado cripto sugiere que la demanda de transacciones transfronterizas y los cambios regulatorios internacionales pueden influir en los patrones de adopción de finanzas descentralizadas.

III. Previsión de precios 2026-2031: WAM vs AAVE

Previsión a corto plazo (2026)

- WAM: conservadora 0,000440 $ - 0,000656 $ | optimista 0,000656 $ - 0,000919 $

- AAVE: conservadora 82,54 $ - 110,05 $ | optimista 110,05 $ - 141,96 $

Previsión a medio plazo (2028-2029)

- WAM puede entrar en una fase de crecimiento progresivo, con precios estimados entre 0,000532 $ y 0,001402 $

- AAVE puede entrar en fase de expansión, con estimaciones entre 118,93 $ y 261,48 $

- Factores clave: flujos institucionales, desarrollo de ETF, expansión del ecosistema

Previsión a largo plazo (2030-2031)

- WAM: escenario base 0,000919 $ - 0,001668 $ | optimista 0,001438 $ - 0,001812 $

- AAVE: escenario base 173,98 $ - 280,16 $ | optimista 224,13 $ - 347,96 $

Consulta las previsiones detalladas de precios para WAM y AAVE

Disclaimer

WAM:

| Año | Precio máximo previsto | Precio medio previsto | Precio mínimo previsto | Variación de precio |

|---|---|---|---|---|

| 2026 | 0,00091896 | 0,0006564 | 0,000439788 | 0 |

| 2027 | 0,0011106288 | 0,00078768 | 0,0006065136 | 19 |

| 2028 | 0,001082036016 | 0,0009491544 | 0,000531526464 | 43 |

| 2029 | 0,00140152138704 | 0,001015595208 | 0,00084294402264 | 54 |

| 2030 | 0,001667810450577 | 0,00120855829752 | 0,000918504306115 | 83 |

| 2031 | 0,001812112311301 | 0,001438184374048 | 0,000934819843131 | 118 |

AAVE:

| Año | Precio máximo previsto | Precio medio previsto | Precio mínimo previsto | Variación de precio |

|---|---|---|---|---|

| 2026 | 141,9645 | 110,05 | 82,5375 | 0 |

| 2027 | 178,930295 | 126,00725 | 95,76551 | 14 |

| 2028 | 221,079720125 | 152,4687725 | 118,92564255 | 38 |

| 2029 | 261,4839448375 | 186,7742463125 | 164,361336755 | 69 |

| 2030 | 280,16136946875 | 224,129095575 | 186,02714932725 | 103 |

| 2031 | 347,9604208801875 | 252,145232521875 | 173,98021044009375 | 129 |

IV. Comparación de estrategias de inversión: WAM vs AAVE

Estrategias de inversión a largo y corto plazo

-

WAM: orientado a inversores que buscan posiciones especulativas de mayor riesgo en activos cripto del sector gaming con menor capitalización. La volatilidad histórica y baja liquidez del token sugieren afinidad con inversores preparados para fluctuaciones de precio importantes y periodos de tenencia prolongados.

-

AAVE: adecuado para inversores centrados en infraestructura DeFi con adopción protocolaria y participación institucional. La utilidad de gobernanza y los mecanismos de staking del token se alinean con estrategias que priorizan generación de rendimiento y participación en gobernanza DeFi.

Gestión de riesgos y asignación de activos

-

Inversores conservadores: WAM 5-10 % vs AAVE 15-25 %

- Las estrategias conservadoras priorizan protocolos establecidos con resiliencia demostrada y trayectoria operativa.

-

Inversores agresivos: WAM 15-25 % vs AAVE 30-40 %

- Porcentajes mayores reflejan tolerancia al riesgo y búsqueda de potencial de crecimiento en plataformas DeFi consolidadas o tokens gaming especulativos.

-

Instrumentos de cobertura: reservas en stablecoins, estrategias con opciones, combinaciones de cartera multi-activo

- La diversificación incluye mantener reservas en stablecoins, utilizar derivados donde estén disponibles y construir carteras con varias categorías de activos cripto para gestionar el riesgo de concentración.

V. Comparación de riesgos potenciales

Riesgo de mercado

-

WAM: su menor volumen de trading (25 608,38 $ al 6 de febrero de 2026) indica liquidez limitada, lo que puede generar spreads más amplios y mayor volatilidad en periodos de estrés. El sector de tokens gaming sigue patrones cíclicos de demanda dependientes de la participación de usuarios.

-

AAVE: el mayor volumen de trading (20 865 755,85 $ al 6 de febrero de 2026) aporta liquidez superior, aunque el token está sujeto a la volatilidad del sector DeFi. La utilización del protocolo se correlaciona con los ciclos del mercado cripto, afectando el Total Value Locked y la demanda de tokens de gobernanza.

Riesgo técnico

-

WAM: la escalabilidad de la plataforma de juegos y la retención de usuarios son dependencias operativas clave. La estabilidad de la red y la ejecución del roadmap de desarrollo afectan la viabilidad a largo plazo.

-

AAVE: la seguridad de contratos inteligentes es una preocupación constante en protocolos de préstamos. La estrategia multichain introduce complejidad técnica intercadena. Los flash loan, aunque innovadores, requieren monitorización continua para prevenir intentos de explotación.

Riesgo regulatorio

- Los marcos regulatorios globales afectan a ambos activos de forma distinta según su función. Los tokens gaming enfrentan interpretaciones diferentes según jurisdicción, mientras los protocolos DeFi de préstamos se someten a consideraciones sobre provisión de servicios financieros, aplicabilidad de leyes de valores y cumplimiento en transacciones transfronterizas. Una mayor claridad regulatoria puede aportar certidumbre operativa, aunque los desarrollos específicos dependen de cada jurisdicción.

VI. Conclusión: ¿cuál es la mejor compra?

📌 Resumen del valor de inversión:

-

Ventajas de WAM: el bajo precio de entrada permite flexibilidad para asignaciones especulativas. La participación en el sector gaming brinda exposición al modelo play-to-earn de los ecosistemas cripto de juegos.

-

Ventajas de AAVE: posición consolidada en infraestructura DeFi con métricas de adopción protocolaria. La utilidad de gobernanza y staking ofrece mecanismos de acumulación de valor más allá de la apreciación de precio. La operatividad multichain amplía el alcance de mercado.

✅ Recomendaciones de inversión:

-

Inversores principiantes: establecer una base de conocimiento sobre protocolos DeFi mediante investigación de plataformas como AAVE antes de decidir la asignación. Las posiciones iniciales en protocolos con mayor liquidez y trayectoria pueden ofrecer aprendizaje y menor riesgo de ejecución.

-

Inversores experimentados: construir cartera con infraestructura DeFi consolidada (AAVE) y posiciones especulativas selectivas (WAM) permite diversificación entre segmentos del mercado cripto. La asignación ajustada al riesgo debe reflejar tolerancia individual y visión de mercado.

-

Inversores institucionales: priorizar protocolos con adopción institucional, interacción regulatoria y transparencia operativa. El posicionamiento de AAVE en infraestructura DeFi y capacidad multichain puede alinearse con criterios institucionales enfocados en gobernanza y generación de rendimiento.

⚠️ Divulgación de riesgos: los mercados de criptomonedas muestran volatilidad extrema. Este contenido no constituye asesoramiento de inversión. Las condiciones de mercado, desarrollos regulatorios y factores específicos de cada protocolo influyen en la valoración de activos. Los inversores deben investigar de forma independiente y consultar con asesores financieros cualificados antes de tomar decisiones de inversión.

VII. Preguntas frecuentes

Q1: ¿Cuáles son las principales diferencias entre WAM y AAVE en cuanto a posicionamiento de mercado?

WAM y AAVE representan categorías de activos cripto muy diferentes. WAM es un token de plataforma de juegos play-to-earn con un precio actual de 0,0006593 $ y volumen de trading bajo (25 608,38 $), situándose en el sector gaming/entretenimiento. AAVE es un token de gobernanza de un protocolo de préstamos descentralizados con precio actual de 110,05 $ y volumen de trading mucho mayor (20 865 755,85 $), consolidándose como infraestructura central DeFi. La diferencia está en sus modelos de utilidad: WAM permite participar en torneos y recompensas de juegos, mientras AAVE ofrece derechos de gobernanza, oportunidades de staking y participación en un protocolo de servicios financieros descentralizados con capacidad de préstamo intercadena.

Q2: ¿Qué activo muestra mejor resiliencia de precio desde máximos históricos?

AAVE ha mostrado mejor recuperación de precio desde su máximo histórico comparado con WAM en porcentaje. AAVE pasó de su pico de mayo de 2021 en 661,69 $ a 110,05 $ (6 de febrero de 2026), una corrección aproximada del 83 %. WAM cayó de su máximo de diciembre de 2021 en 0,194038 $ a 0,0006593 $, una caída cercana al 99,7 %. Ambos sufrieron correcciones importantes en el ciclo 2021-2026; la posición consolidada y liquidez de AAVE contribuyeron a su mejor retención de precio. El desempeño pasado no garantiza resultados futuros y ambos siguen sujetos a la volatilidad del mercado cripto.

Q3: ¿Qué relevancia tiene el mecanismo de suministro en la tesis de inversión de cada token?

El mecanismo de suministro de AAVE incorpora gobernanza y staking, creando presión deflacionaria en la oferta circulante. Los titulares pueden hacer staking de AAVE en el Safety Module para recibir recompensas y cubrir riesgos, reduciendo la circulación disponible cuando aumenta la participación en staking. Este mecanismo se correlaciona con el Total Value Locked (TVL), ya que mayor uso del protocolo incrementa la participación y búsqueda de rendimiento. Las dinámicas de suministro de WAM no se detallan en las fuentes, aunque los tokens gaming suelen experimentar fluctuaciones de demanda según la actividad de usuario y de plataforma. La diferencia estructural implica que la tokenomics de AAVE ofrece vías de acumulación de valor por gobernanza, recompensas de staking y captura de tarifas del protocolo, mientras WAM se centra en la participación en juegos y distribución de recompensas.

Q4: ¿Cómo difiere la adopción institucional entre WAM y AAVE?

AAVE ha logrado reconocimiento institucional como infraestructura DeFi, atrayendo participantes en busca de rendimiento y servicios de préstamos descentralizados. Su estrategia multichain permite casos de uso institucional en gestión de liquidez y préstamos colateralizados en distintas redes blockchain. WAM, como token de plataforma de juegos, está orientado al sector play-to-earn y atrae principalmente a usuarios minoristas, no institucionales. La diferencia de adopción institucional refleja su clasificación: AAVE es infraestructura financiera apta para gestión de tesorería y generación de rendimiento, mientras WAM es exposición al sector gaming con utilidad institucional limitada. Esto impacta la liquidez, con AAVE beneficiándose de mayor participación institucional y volumen de trading.

Q5: ¿Cuáles son los riesgos técnicos principales de cada protocolo?

Los riesgos técnicos de AAVE se centran en la seguridad de contratos inteligentes, inherente a protocolos DeFi de préstamos. Los flash loan requieren monitorización continua para evitar explotaciones. El despliegue multichain introduce complejidad y posibles vulnerabilidades en diferentes blockchains. Las actualizaciones de protocolo y cambios de gobernanza implican riesgo de ejecución. WAM enfrenta riesgos técnicos propios del gaming: escalabilidad, retención de usuarios y estabilidad de red. El rendimiento técnico es clave para mantener usuarios y la ejecución del roadmap afecta la viabilidad. Ambos activos afrontan riesgos generales de infraestructura blockchain como congestión, vulnerabilidades de consenso y posibles brechas de seguridad, aunque AAVE, por su función financiera, está sometido a mayor exigencia en estándares de seguridad.

Q6: ¿Cómo deben los inversores abordar la asignación de cartera entre WAM y AAVE según su tolerancia al riesgo?

La asignación debe responder a la tolerancia al riesgo y los objetivos de cada inversor. Los conservadores pueden optar por 5-10 % en WAM (para exposición gaming) y 15-25 % en AAVE, priorizando protocolos consolidados con resiliencia de mercado. Los agresivos pueden asignar 15-25 % a WAM y 30-40 % a AAVE, aceptando mayor volatilidad por potencial de apreciación. La liquidez, adopción institucional y posición de AAVE sugieren idoneidad para asignaciones mayores en estrategias cripto. WAM, por su naturaleza especulativa y baja liquidez, es apropiado para asignaciones menores y perfiles tolerantes al riesgo. Diversificar implica mantener reservas en stablecoins, considerar derivados y construir carteras con varias categorías de activos cripto para gestionar riesgos de concentración. Todas las decisiones deben basarse en la situación financiera y capacidad de riesgo personal.

Q7: ¿Qué factores macroeconómicos impactan más significativamente a estos activos de forma diferenciada?

Los entornos de tipos de interés y los ciclos del mercado cripto afectan a AAVE y WAM de distinto modo. AAVE, como protocolo DeFi, muestra correlación directa con la demanda de rendimiento según el régimen de tipos. Tipos bajos en finanzas tradicionales pueden impulsar capital hacia DeFi, aumentando el TVL y la demanda de tokens de gobernanza; tipos altos pueden desviar capital a instrumentos tradicionales. En entornos inflacionarios, AAVE ofrece mecanismos de generación de rendimiento que pueden atraer flujos de cobertura inflacionaria, mientras WAM muestra menor correlación con la inflación. Los desarrollos geopolíticos afectan la demanda de transacciones transfronterizas y pueden beneficiar la adopción DeFi, favoreciendo a AAVE. Los tokens gaming como WAM son más sensibles a tendencias de gasto discrecional y dinámicas del sector entretenimiento, generando perfiles de exposición distintos en los ciclos de mercado cripto.

Q8: ¿Qué escenarios de previsión de precios existen para 2026-2031 y qué supuestos los sustentan?

Las previsiones de precios para 2026-2031 responden a supuestos sobre adopción de mercado, avances regulatorios y expansión de ecosistemas. Para WAM, las estimaciones conservadoras para 2026 son 0,000440 $-0,000656 $, y las optimistas 0,000656 $-0,000919 $, con escenarios base a largo plazo de 0,000919 $-0,001668 $ para 2030-2031. Para AAVE, las estimaciones conservadoras para 2026 son 82,54 $-110,05 $, optimistas 110,05 $-141,96 $, y escenarios base de 173,98 $-280,16 $ para 2030-2031. Estas previsiones asumen maduración del mercado cripto, entrada de capital institucional, mayor claridad regulatoria y expansión del ecosistema. Los supuestos incluyen desarrollo sostenido, crecimiento de usuarios y ausencia de brechas de seguridad graves o prohibiciones regulatorias. El mercado cripto es extremadamente volátil y los resultados pueden diferir mucho por innovaciones tecnológicas, competencia o cambios macroeconómicos. No deben ser el único criterio para decisiones de inversión.

¿Cuál será la capitalización de mercado de USDC en 2025? Análisis del panorama del mercado de monedas estables.

¿Cómo es DeFi diferente de Bitcoin?

¿Qué es DeFi: Comprender las Finanzas Descentralizadas en 2025

USDC moneda estable 2025 Último Análisis: Principios, Ventajas y Aplicaciones Eco-Web3

Desarrollo del ecosistema de Finanzas descentralizadas en 2025: Integración de aplicaciones de Finanzas descentralizadas con Web3

Guía completa de 2025 USDT USD: lectura obligada para inversores novatos

¿Qué es Ripple (XRP)? Guía sencilla para comprender sus principales características y previsiones de futuro

¿Qué es un airdrop? Cómo generar ingresos pasivos en criptomonedas mediante airdrops

Guía completa de bitcoins físicos

Guía completa de Coffeezilla: el investigador líder de fraudes en criptomonedas

Guía completa de análisis cuantitativo