Prévisions du prix du CREDI en 2026 : analyse d’experts et perspectives du marché pour l’année à venir

Introduction : Positionnement de marché et valeur d’investissement de CREDI

Credefi (CREDI), positionné comme une solution FinTech alternative de prêt reliant les prêteurs crypto aux PME emprunteuses de l’économie réelle, développe depuis 2021 une proposition de valeur distinctive. Au cours de l’année 2026, CREDI affiche une capitalisation boursière d’environ 988 117 $, une offre en circulation proche de 748,57 millions de tokens et un prix autour de 0,00132 $. Qualifié de « plateforme de prêt adossée à des actifs réels », cet actif joue un rôle croissant dans la connexion entre la finance traditionnelle (TradFi) et la finance décentralisée (DeFi).

Ce dossier propose une analyse complète de l’évolution du cours de CREDI sur la période 2026-2031, combinant tendances historiques, dynamique de l’offre et de la demande, développement de l’écosystème et facteurs macroéconomiques, afin d’offrir aux investisseurs des prévisions de prix professionnelles et des stratégies d’investissement concrètes.

I. Historique du prix de CREDI et état du marché

Trajectoire historique de l’évolution du prix de CREDI

- 2021 : Lancement du token en décembre au prix initial de 0,014 $, marquant son entrée dans le secteur du prêt alternatif

- 2024 : Atteinte d’un niveau notable de 0,03456 $ en mai, illustrant l’intérêt croissant pour les solutions de prêt adossées à des RWA

- 2026 : Ajustement baissier du prix à 0,001255 $ début février, correspondant à une phase de correction du marché

Situation actuelle du marché CREDI

Au 3 février 2026, CREDI s’échange à 0,00132 $, avec un volume d’échanges sur 24 heures de 21 193,61 $. Le token enregistre une hausse horaire modérée de 0,3 %, mais recule de 0,22 % sur 24 heures. Sur la semaine, le prix recule de 9,82 %, et la performance sur 30 jours montre une baisse de 28,83 %.

La capitalisation boursière atteint environ 988 117,52 $, pour une offre en circulation de 748 573 880 tokens, soit 74,86 % de l’offre totale de 939 978 336 tokens. La capitalisation entièrement diluée s’élève à 1 240 771,40 $, le plafond d’offre étant fixé à 1 milliard de tokens.

Le token compte 3 647 adresses détentrices, révélant une structure de répartition relativement distribuée. CREDI s’échange sur 3 plateformes, dont Gate.com comme plateforme majeure. Sur 24 heures, le prix a fluctué entre 0,001255 $ et 0,001358 $.

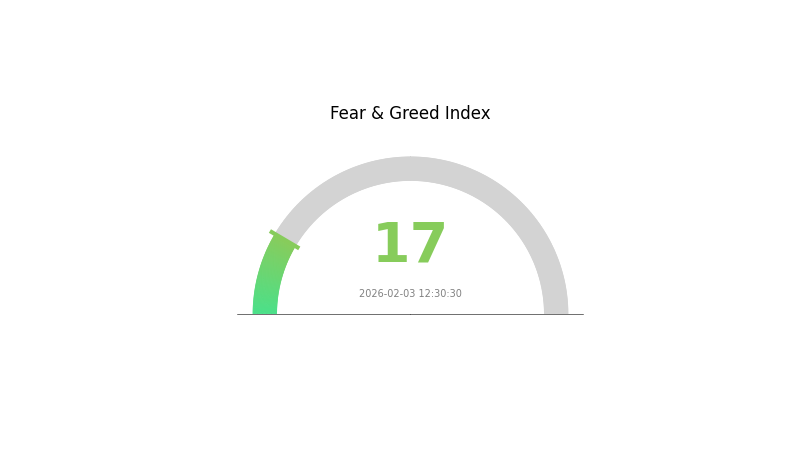

L’indice de sentiment du marché est actuellement de 17, traduisant une peur extrême sur le marché des cryptomonnaies, ce qui peut impacter les mouvements de prix à court terme de CREDI.

Cliquez pour consulter le cours actuel de CREDI

Indicateur de sentiment de marché CREDI

03-02-2026 Indice Fear & Greed : 17 (Peur extrême)

Cliquez pour consulter l’indice Fear & Greed actuel

Le marché des cryptomonnaies traverse une période de peur extrême, avec un indice Fear & Greed à 17. Cela traduit un pessimisme marqué et une anxiété forte des investisseurs. Ces conditions de peur extrême constituent souvent des opportunités contrariennes, car la panique peut ouvrir des points d’entrée pour les investisseurs long terme. Néanmoins, la prudence s’impose, le marché pouvant poursuivre sa baisse avant stabilisation. Surveillez les niveaux de support critiques et privilégiez des stratégies d’achats réguliers pour limiter les risques de volatilité dans ce contexte de tension.

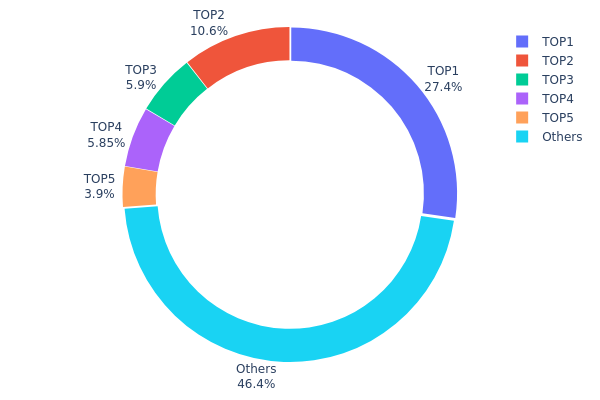

Répartition des détentions de CREDI

Le graphique de répartition des détentions illustre la part de l’offre totale détenue par chaque adresse, indicateur fondamental de la décentralisation du token. Selon les dernières données on-chain, la distribution de CREDI reste modérément concentrée. L’adresse principale détient 257 322,50 K tokens, soit 27,37 % de l’offre totale, les deuxième et troisième adresses détenant respectivement 10,55 % et 5,90 %. Les cinq premières adresses réunissent 53,56 % de l’offre en circulation, les 46,44 % restants se répartissant sur d’autres détenteurs.

Cette structure reflète les caractéristiques typiques des nouveaux actifs crypto. Si la détention de 27,37 % par la première adresse souligne un certain risque de concentration, elle demeure inférieure à des projets où une entité contrôle plus de 50 % de l’offre. Le recul progressif des parts du premier au cinquième détenteur (27,37 % → 10,55 % → 5,90 % → 5,85 % → 3,89 %) traduit un pouvoir relativement équilibré entre les principaux acteurs. Cependant, avec plus de la moitié de l’offre concentrée sur cinq adresses, CREDI reste vulnérable à d’éventuels mouvements de vente coordonnés ou à une manipulation du marché par de gros porteurs.

Sur le plan structurel, cette répartition implique une volatilité modérée du prix. Les 46,44 % détenus par les adresses secondaires assurent la liquidité et la participation des investisseurs particuliers, favorisant une découverte du prix plus organique. Toutefois, tout mouvement notable des principaux porteurs pourrait générer d’importantes variations de prix. La distribution actuelle témoigne d’un écosystème on-chain en évolution, CREDI passant d’une phase de distribution initiale à une appropriation communautaire plus large. Pour atteindre une décentralisation optimale, la dispersion sur une base de porteurs plus large reste nécessaire.

Cliquez pour consulter la répartition des détentions CREDI

| Top | Adresse | Quantité détenue | Détention (%) |

|---|---|---|---|

| 1 | 0x2677...ccb975 | 257322,50K | 27,37% |

| 2 | 0xadb0...859326 | 99209,01K | 10,55% |

| 3 | 0x7b8f...16ea19 | 55497,83K | 5,90% |

| 4 | 0x4396...5fdb78 | 55000,00K | 5,85% |

| 5 | 0x58ed...a36a51 | 36616,04K | 3,89% |

| - | Autres | 436332,96K | 46,44% |

II. Facteurs clés influençant le prix futur de CREDI

Mécanisme d’offre

- Tokenomique : CREDI évolue dans un cadre d’offre défini qui conditionne sa dynamique de marché. Il sert de collatéral au sein des protocoles DeFi, imposant aux porteurs de maintenir des ratios de collatéralisation précis pour éviter la liquidation.

- Schémas historiques : Les ajustements d’offre des tokens d’infrastructure DeFi ont été historiquement corrélés aux conditions de liquidité du marché crypto global.

- Impact actuel : En tant que token d’infrastructure DeFi, le mécanisme d’offre de CREDI réagit aux variations de la demande de staking et aux taux d’utilisation du protocole.

Dynamique institutionnelle et grands porteurs

- Positionnement institutionnel : Les investisseurs surveillent l’évolution des positions des principaux porteurs, ces mouvements pouvant traduire le niveau de confiance dans la viabilité à long terme du protocole.

- Concurrence des protocoles : CREDI fait face à la concurrence d’acteurs DeFi établis, créant un environnement où le positionnement relatif influe sur la valorisation.

Environnement macroéconomique

- Influence de la politique monétaire : En tant que token d’infrastructure DeFi, CREDI reste sensible aux décisions de politique de liquidité de la Réserve fédérale. Le marché crypto réagit globalement à ces évolutions, avec des effets de transmission issus des marchés financiers traditionnels.

- Caractéristiques de couverture contre l’inflation : Les actifs numériques de l’écosystème DeFi présentent une corrélation variable à l’inflation, en fonction de l’appétit pour le risque des investisseurs et du contexte global.

- Facteurs géopolitiques : La dynamique géopolitique mondiale alimente la volatilité, les flux de capitaux réagissant aux politiques régionales et aux cadres réglementaires.

Développement technologique et écosystème

- Intégration DeFi : Le développement de l’infrastructure DeFi accroît l’utilité du token dans de multiples protocoles et applications.

- Applications de l’écosystème : L’essor des applications décentralisées et des projets connexes façonne la demande pour les tokens d’infrastructure comme CREDI.

- Demande de marché et innovation technique : L’innovation technique continue dans le secteur DeFi détermine le positionnement concurrentiel et les taux d’adoption des différents protocoles.

III. Prévisions de prix CREDI 2026-2031

Perspective 2026

- Scénario prudent : 0,00123 $ – 0,00132 $

- Scénario neutre : autour de 0,00132 $

- Scénario optimiste : jusqu’à 0,00181 $ (sous conditions de marché favorables et d’une adoption croissante)

Perspective 2027-2029

- Phase de marché attendue : le token pourrait entamer une croissance graduelle, soutenue par le développement de l’écosystème et les tendances générales du marché crypto.

- Prévisions de variation de prix :

- 2027 : 0,00096 $ – 0,0021 $ (hausse projetée d’environ 18 %)

- 2028 : 0,00125 $ – 0,00198 $ (hausse projetée d’environ 39 %)

- 2029 : 0,00174 $ – 0,00223 $ (hausse projetée d’environ 44 %)

- Moteurs clés : amélioration du sentiment de marché, évolutions techniques et élargissement de la base utilisateurs pourraient stimuler le momentum du prix.

Perspective long terme 2030-2031

- Scénario de base : 0,0017 $ – 0,00207 $ en 2030 (sous hypothèse de développement continu et de fondamentaux solides)

- Scénario optimiste : 0,00245 $ – 0,00284 $ en 2030-2031 (sous réserve d’une forte croissance de l’écosystème et d’un cadre réglementaire favorable)

- Scénario transformateur : jusqu’à 0,00287 $ en 2031 (nécessite des conditions de marché exceptionnelles, une adoption massive et un cycle haussier prolongé, pour une progression cumulée de 85 %)

- 3 février 2026 : CREDI évolue dans une fourchette de 0,00123 $ – 0,00181 $ (base de prévision initiale)

| Année | Prix haut prévu | Prix moyen prévu | Prix bas prévu | Évolution du prix |

|---|---|---|---|---|

| 2026 | 0,00181 | 0,00132 | 0,00123 | 0 |

| 2027 | 0,0021 | 0,00157 | 0,00096 | 18 |

| 2028 | 0,00198 | 0,00184 | 0,00125 | 39 |

| 2029 | 0,00223 | 0,00191 | 0,00174 | 44 |

| 2030 | 0,00284 | 0,00207 | 0,0017 | 56 |

| 2031 | 0,00287 | 0,00245 | 0,00177 | 85 |

IV. Stratégies professionnelles d’investissement et gestion des risques pour CREDI

Méthodologie d’investissement CREDI

(1) Stratégie de détention long terme

- Profil cible : investisseurs souhaitant s’exposer aux solutions de prêt adossées à des actifs réels (RWA) et tolérants à la volatilité des protocoles DeFi/TradFi émergents

- Recommandations opérationnelles :

- Privilégier l’accumulation lors des périodes de faible volatilité, la variation sur 24h de -0,22 % traduisant une stabilité relative du prix

- Surveiller le taux d’offre en circulation de 74,86 % et les métriques d’offre totale (748,57 M en circulation vs 939,98 M en total) pour anticiper les risques de dilution

- Stockage : utiliser Gate Web3 Wallet pour une conservation sécurisée des tokens ERC20, en assurant la gestion des clés privées et l’accès aux protocoles DeFi sur Ethereum

(2) Stratégie de trading actif

- Outils d’analyse technique :

- Suivi du mouvement du prix : surveiller les tendances court terme (1h : +0,3 %, 24h : -0,22 %) par rapport aux reculs hebdomadaires (-9,82 %) et mensuels (-28,83 %) afin de détecter d’éventuels signaux de retournement

- Analyse des volumes : le volume d’échanges sur 24h de 21 193,61 $ doit être comparé à la capitalisation (988 117,52 $) pour évaluer la liquidité

- Aspects swing trading :

- Identifier les niveaux de support proches du plus bas récent (0,001255 $ le 2 février 2026) et la résistance à l’approche du plus haut sur 24h (0,001358 $)

- Surveiller l’écart entre le prix actuel (0,00132 $) et le plus haut historique (0,03456 $ le 22 mai 2024) pour évaluer le potentiel de rebond

Cadre de gestion des risques CREDI

(1) Principes d’allocation d’actifs

- Investisseurs prudents : allocation de 1 à 3 % du portefeuille, compte tenu d’une chute annuelle de -84,28 % et de la forte volatilité

- Investisseurs dynamiques : allocation de 5 à 8 % pour les porteurs à forte tolérance au risque et convaincus par la thèse RWA

- Investisseurs professionnels : jusqu’à 10-15 % avec stratégies de couverture active et expertise du marché du prêt PME

(2) Méthodes de couverture du risque

- Dimensionnement de la position : limiter l’exposition initiale compte tenu de l’écart avec le plus haut historique et de la tendance baissière en cours

- Diversification : équilibrer l’exposition CREDI avec d’autres protocoles axés RWA et plateformes de prêt DeFi traditionnelles pour limiter le risque sectoriel

(3) Solutions de stockage sécurisé

- Portefeuille Web3 recommandé : Gate Web3 Wallet prend en charge les tokens ERC20 avec des fonctions de sécurité avancées sur Ethereum

- Stockage à froid : privilégier les portefeuilles matériels compatibles Ethereum pour les détentions long terme

- Précautions : vérifier l’adresse du contrat (0xae6e307c3fe9e922e5674dbd7f830ed49c014c6b) sur Etherscan avant toute transaction, ne jamais communiquer sa clé privée et activer la double authentification sur les comptes d’échange

V. Risques et défis potentiels de CREDI

Risques de marché CREDI

- Volatilité : Le token a connu une baisse de 84,28 % sur l’année, avec des baisses mensuelles de 28,83 %, traduisant une dynamique baissière et une volatilité persistante

- Liquidité : Avec seulement 3 plateformes de cotation et un volume de 21 193 $ sur 24h, le marché peut souffrir de problèmes de liquidité lors de pressions vendeuses élevées

- Capitalisation : Avec 988 117 $ de capitalisation et 0,000045 % de part de marché, CREDI évolue dans un environnement très concurrentiel avec une présence réduite

Risques réglementaires pour CREDI

- Cadre de conformité RWA : Connectant prêteurs crypto et PME via des collatéraux réels (immobilier, créances), le projet évolue à l’interface TradFi/DeFi et peut être soumis à des réglementations changeantes dans de multiples juridictions

- Réglementation du prêt transfrontalier : Faciliter le financement de PME européennes via la liquidité crypto peut impliquer des approches réglementaires variées selon les États membres sur le prêt d’actifs numériques et la qualification de titres financiers

- Exécution de la garantie : Le mécanisme d’exécution sur actifs réels (immobilier, créances futures) dans différents pays peut rencontrer des obstacles réglementaires et opérationnels

Risques techniques CREDI

- Sécurité des smart contracts : En tant que token ERC20 sur Ethereum, la plateforme dépend de l’intégrité des contrats pour la gestion des prêts, des garanties et des remboursements

- Dépendance aux oracles : Le lien entre TradFi et DeFi requiert des flux de prix et oracles fiables pour valoriser les collatéraux et déclencher les liquidations si nécessaire

- Concentration de la plateforme : Avec 3 647 porteurs et une présence limitée sur les plateformes, la répartition des tokens et la participation à l’écosystème restent exposées à un risque de concentration impactant la décentralisation et la résilience

VI. Conclusion et recommandations pratiques

Évaluation de la valeur d’investissement de CREDI

CREDI propose une solution de prêt alternative ciblant le déficit de financement des PME européennes en connectant la liquidité crypto à des emprunteurs réels via des prêts adossés à des actifs tangibles. Sa valeur à long terme repose sur sa capacité à répondre aux besoins de financement d’environ un tiers des PME de l’UE, tout en offrant aux prêteurs crypto des rendements stables, moins corrélés à la volatilité du marché crypto. À court terme, les risques incluent une baisse de prix marquée (-84,28 % sur un an), une liquidité limitée (3 plateformes, 21 193 $ de volume sur 24h) et les défis propres à la jonction entre finance traditionnelle et systèmes décentralisés. L’écart important entre le prix actuel (0,00132 $) et le plus haut historique (0,03456 $) traduit un scepticisme persistant ou des vents contraires sectoriels plus larges.

Recommandations d’investissement CREDI

✅ Débutants : Limitez-vous à une exposition minimale (moins de 2 % du portefeuille crypto) après recherche approfondie sur les mécanismes du prêt RWA et les risques liés au financement transfrontalier PME. Démarrez avec de petites positions pour vous familiariser avec la plateforme. ✅ Investisseurs expérimentés : Allouez 3 à 5 % pour un positionnement stratégique si vous croyez à la thématique RWA et à la convergence TradFi-DeFi, en définissant des stop-loss stricts et en surveillant les métriques d’octroi et de défaut de prêt du projet. ✅ Investisseurs institutionnels : Effectuez une due diligence exhaustive sur la structure juridique, les mécanismes d’exécution des garanties et la qualité des emprunteurs PME avant toute allocation. Évaluez la concurrence des protocoles alternatifs et les options de financement PME traditionnelles.

Modalités de participation au trading CREDI

- Spot trading : Disponible sur Gate.com et deux autres plateformes avec une liquidité limitée ; privilégiez les ordres à cours limité pour réduire le slippage

- Acquisition de tokens : Achetez CREDI en USDT ou via d’autres paires sur les plateformes partenaires, en vérifiant l’adresse du contrat ERC20

- Participation sur la plateforme : Explorez les opportunités de prêt direct sur la plateforme Credefi (credefi.finance) pour générer des rendements sur des prêts PME adossés à des actifs réels

L’investissement en cryptomonnaie comporte des risques très élevés et cet article ne constitue pas un conseil en investissement. Les investisseurs doivent prendre leurs décisions en fonction de leur tolérance au risque et consulter un professionnel. N’investissez jamais plus que ce que vous pouvez vous permettre de perdre.

FAQ

Qu’est-ce que le token CREDI et à quoi sert-il ?

CREDI est un token destiné aux paiements peer-to-peer et aux applications financières. Il se distingue par des frais de transaction réduits, une capacité de volumes élevés et prend en charge la finance de chaîne d’approvisionnement ainsi que d’autres cas d’usage financiers.

Quels sont les principaux facteurs influençant le prix de CREDI ?

Le prix de CREDI dépend principalement de la demande du marché, du volume d’échanges, de la dynamique de l’offre, de l’avancement du projet et du sentiment global du marché crypto. Les changements réglementaires et l’adoption institutionnelle jouent aussi un rôle déterminant.

Comment anticiper l’évolution future du prix de CREDI ?

Anticipez le prix futur de CREDI en analysant les tendances de volume d’échanges, le sentiment du marché et les historiques de prix. Les analystes prévoient un potentiel de croissance important d’ici 2030, avec des prix projetés entre 0,002222 $ et 0,002409 $ selon l’analyse fondamentale.

Quels sont les risques et limites des prévisions de prix CREDI ?

Les prévisions de prix CREDI reposent sur des hypothèses de structure de capital et de taux d’intérêt constants, susceptibles d’évoluer. La volatilité du marché, les changements réglementaires et les événements imprévus peuvent affecter leur fiabilité. Il s’agit d’estimations analytiques, non de garanties de performance future.

Quels sont les atouts de CREDI face aux autres cryptomonnaies ?

CREDI relie les prêteurs crypto aux PME via la blockchain, offrant une solution de prêt sécurisée et transparente. Il s’appuie sur des collatéraux réels pour réduire le risque, se positionnant comme solution DeFi spécialisée, différente des cryptomonnaies généralistes.

Quelles précautions de sécurité adopter pour investir sur CREDI ?

Investissez uniquement via les sites officiels, évitez les liens suspects. Activez la double authentification sur votre portefeuille, utilisez un mot de passe robuste, stockez vos clés privées hors ligne, ne partagez jamais vos phrases de récupération ou informations personnelles et vérifiez l’adresse du smart contract avant toute transaction.

Quelle sera la capitalisation boursière de l'USDC en 2025 ? Analyse du paysage du marché des stablecoins.

En quoi DeFi est-il différent de Bitcoin?

Qu'est-ce que DeFi : Comprendre la Finance Décentralisée en 2025

Analyse la plus récente de USDC stablecoin 2025 : Principes, Avantages et Applications éco-Web3

Développement de l'écosystème de la Finance Décentralisée en 2025 : Intégration des applications de Finance Décentralisée avec Web3

Guide complet 2025 USDT USD : Un incontournable pour les investisseurs débutants

Comprendre le PoS dans la cryptomonnaie : guide du débutant sur le Proof-of-Stake

Qu'est-ce que le staking ? Comment staker des cryptomonnaies pour augmenter vos gains

Qu'est-ce que la crypto ? Comment présenter les monnaies numériques à un jeune enfant ?

Qu'est-ce que MENGO : comprendre l'organisation communautaire qui renforce les capacités locales en Ouganda

Qu’est-ce que le SDN : Guide complet de l’architecture et de l’implémentation du Software-Defined Networking