OVL vs SOL : analyse comparative approfondie de deux principales solutions blockchain

Introduction : comparaison des investissements entre OVL et SOL

Sur le marché des cryptomonnaies, la comparaison entre OVL et SOL suscite un vif intérêt auprès des investisseurs. Les deux tokens se distinguent nettement par leur classement en capitalisation, leurs usages et la performance de leur prix, incarnant des positions différentes dans l’écosystème des actifs numériques.

OVL (Overlay Protocol) : Lancé en 2025, ce token a attiré l’attention du marché avec son protocole de dérivés de données décentralisé. Il permet d’échanger sur la blockchain des métriques réelles — du burn d’ETH aux statistiques Twitch, en passant par les skins CS2 et bien d’autres — sans contrepartie, via un modèle dynamique de création/destruction autour du token $OVL.

SOL (Solana) : Créé en 2017 par d’anciens ingénieurs de Qualcomm, Intel et Dropbox, Solana se positionne comme une blockchain haute performance. Le réseau vise la scalabilité sans sacrifier la décentralisation ni la sécurité, grâce à son consensus Proof-of-Stake délégué à chaîne unique.

Cet article propose une analyse approfondie de la valeur d’investissement entre OVL et SOL, en examinant l’historique des prix, les mécanismes d’offre, l’adoption institutionnelle, l’écosystème technique et les perspectives futures, tout en abordant la question essentielle pour les investisseurs :

« Quel est le meilleur achat à ce jour ? »

I. Comparaison historique des prix et état actuel du marché

Historique des prix OVL (Overlay Protocol) et SOL (Solana)

-

2020 : Solana est lancé avec un prix public de 0,22 $ en mars. Au cours des trois premiers mois, SOL évolue entre 0,50 $ et 1,50 $, atteignant un sommet à 4,735 $ en août, avant de terminer l’année autour de 1,655 $.

-

2021 : Solana réalise une année record, le prix du SOL bondissant de plus de 2 500 % au premier trimestre, porté par la dynamique haussière du marché. Après une période de stabilité relative, SOL atteint 253 $ en novembre.

-

2025 : Overlay Protocol (OVL) est déployé sur BSC. OVL démarre en août avec ses premières cotations. Solana touche son plus haut historique à 293,31 $ le 19 janvier.

-

2026 : Début janvier, Solana enregistre son plus bas historique à 0,03171 $ le 5 janvier. Les deux tokens ont connu de fortes variations sur cette période.

-

Analyse comparative : Lors du cycle 2025-2026, OVL chute de 0,5 $ (le 14 août) à 0,03171 $. SOL, de son côté, passe de 293,31 $ à des niveaux inférieurs, reflétant les corrections du marché.

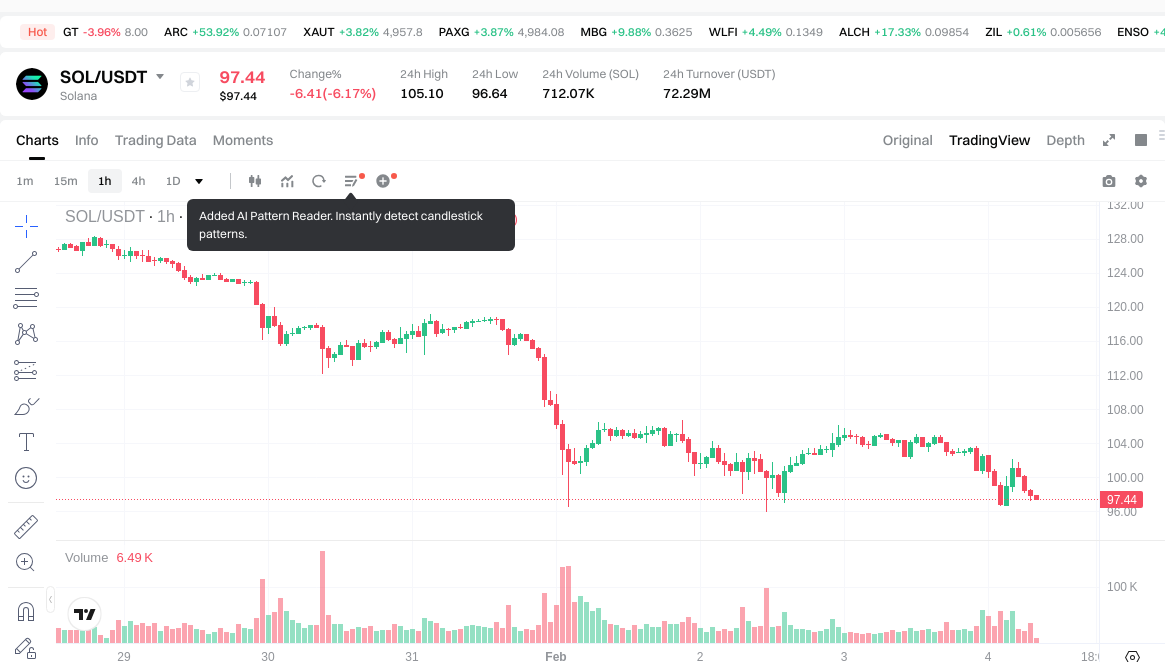

État du marché au 4 février 2026

- Prix OVL : 0,05708 $

- Prix SOL : 97,6 $

- Volume sur 24h : OVL : 14 364,32 $ vs SOL : 72 158 848,78 $

- Indice Sentiment (Fear & Greed) : 17 (peur extrême)

Consultez les prix en temps réel :

- Voir le prix OVL Prix du marché

- Voir le prix SOL Prix du marché

II. Facteurs fondamentaux influençant la valeur d’investissement : OVL vs SOL

Comparaison des mécanismes d’offre (Tokenomics)

-

SOL : Solana applique un modèle inflationniste avec un taux d’inflation initial qui diminue progressivement pour se stabiliser à 1,5 % par an. Le réseau combine un consensus Delegated Proof of Stake (DPoS) et Proof of History (PoH). La distribution du token inclut la fondation, les contributeurs clés et les investisseurs. Selon les données récentes, l’offre SOL en circulation augmente graduellement selon ce schéma inflationniste contrôlé.

-

OVL : Les informations sur le mécanisme d’offre d’OVL sont limitées. En l’absence de données sur le plafond, le taux d’inflation ou le modèle de distribution, la comparaison directe reste impossible.

-

📌 Schéma historique : Les modèles d’offre influencent la dynamique des cycles de prix. Les réseaux à offre plafonnée ou déflationniste présentent une volatilité différente des modèles inflationnistes, en particulier lors de pics d’activité réseau ou de spéculation accrue.

Adoption institutionnelle et applications de marché

-

Détention institutionnelle : SOL attire les investisseurs institutionnels, comme l’expansion du fonds BUIDL de BlackRock vers Solana après Ethereum. Les marchés de prédiction attribuent à SOL une probabilité notable d’obtenir un ETF spot aux États-Unis.

-

Adoption entreprise : Solana déploie des usages dans la DeFi, le GameFi, les NFT, les paiements et la gouvernance DAO. Les frais très bas (environ 0,002 $) lui permettent de cibler les micropaiements et les usages à haute fréquence. Le statut d’OVL sur l’adoption entreprise ne peut être établi à partir des sources disponibles.

-

Réglementation : Les juridictions affichent des postures réglementaires variées envers les réseaux blockchain. L’approbation d’un ETF pour SOL marquerait une reconnaissance réglementaire sur les principaux marchés. Aucune information sur la position réglementaire d’OVL n’a été relevée.

Développement technique et écosystème

-

Améliorations techniques SOL : Solana a résolu ses problèmes de stabilité et n’a connu aucune interruption depuis février 2024. Le réseau poursuit la diversification des clients, notamment via Firedancer (Jump Crypto) et Sig (Syndica), pour renforcer la décentralisation. L’amélioration de la couche de communication avec DoubleZero traduit une optimisation continue.

-

Développement technique OVL : Aucun détail sur la feuille de route technique n’est disponible.

-

Comparatif écosystème : Solana héberge plus de 180 applications décentralisées (DeFi, NFT, gaming). Sa TVL a dépassé 15 milliards $ début 2025, puis s’est stabilisée autour de 10 milliards $. Solana est le deuxième Layer 1 par TVL et attire de nombreux développeurs, devenant l’écosystème privilégié pour l’intégration en 2024. Solana domine aussi le secteur DePIN avec 46,5 % de la capitalisation du marché. Les métriques de l’écosystème OVL n’ont pu être évaluées.

Environnement macroéconomique et cycles de marché

-

Performance en période d’inflation : Les réseaux blockchain avec usages avérés et fondamentaux solides peuvent montrer une certaine résilience face à l’inflation, même si la corrélation avec les actifs de couverture traditionnels demeure complexe. Les performances de SOL dans différents scénarios dépendront notamment de l’utilisation du réseau, des flux institutionnels et du sentiment sur les actifs à risque.

-

Politique monétaire : Les variations de taux d’intérêt et de l’indice dollar influencent les marchés crypto via l’appétit pour le risque. Des taux élevés pèsent sur les actifs spéculatifs, tandis qu’un dollar fort freine les actifs numériques en USD. Ces facteurs impactent la liquidité et le positionnement des investisseurs sur l’ensemble des crypto-actifs.

-

Facteurs géopolitiques : La demande de transactions transfrontalières, les besoins de règlement international et l’incertitude géopolitique jouent sur l’adoption des blockchains. Les réseaux offrant des transferts rapides et peu chers peuvent profiter des tensions ou des perturbations des systèmes classiques. Les spécifications techniques de Solana le positionnent avantageusement, mais l’adoption réelle dépend d’un suivi continu.

III. Prévisions de prix 2026-2031 : OVL vs SOL

Prévisions à court terme (2026)

- OVL : scénario conservateur 0,0325-0,0571 $ | optimiste 0,0571-0,0850 $

- SOL : scénario conservateur 62,44-97,56 $ | optimiste 97,56-140,49 $

Prévisions à moyen terme (2028-2029)

- OVL pourrait entrer en phase de croissance, estimation : 0,0637 à 0,1370 $

- SOL pourrait consolider, estimation : 91,69 à 175,73 $

- Principaux moteurs : flux institutionnels, ETF, expansion écosystème

Prévisions à long terme (2030-2031)

- OVL : scénario de base 0,0671-0,1405 $ | optimiste 0,1405-0,2060 $

- SOL : scénario de base 126,71-189,12 $ | optimiste 189,12-220,64 $

Clause de non-responsabilité

Les prévisions de prix sont établies à partir de l’analyse de données historiques et des tendances du marché. Les résultats réels peuvent différer sensiblement en raison de la volatilité, des changements réglementaires, des innovations technologiques et des facteurs macroéconomiques. Ces informations ne constituent pas un conseil en investissement.

OVL :

| Année | Prix haut prévu | Prix moyen prévu | Prix bas prévu | Variation du prix |

|---|---|---|---|---|

| 2026 | 0,0850492 | 0,05708 | 0,0325356 | 0 |

| 2027 | 0,096647856 | 0,0710646 | 0,066800724 | 24 |

| 2028 | 0,1132059078 | 0,083856228 | 0,06373073328 | 46 |

| 2029 | 0,136958184381 | 0,0985310679 | 0,060103951419 | 72 |

| 2030 | 0,16248758407389 | 0,1177446261405 | 0,067114436900085 | 106 |

| 2031 | 0,205970674507576 | 0,140116105107195 | 0,102284756728252 | 145 |

SOL :

| Année | Prix haut prévu | Prix moyen prévu | Prix bas prévu | Variation du prix |

|---|---|---|---|---|

| 2026 | 140,4864 | 97,56 | 62,4384 | 0 |

| 2027 | 139,257144 | 119,0232 | 105,930648 | 21 |

| 2028 | 149,80259952 | 129,140172 | 91,68952212 | 32 |

| 2029 | 175,7339460576 | 139,47138576 | 126,9189610416 | 42 |

| 2030 | 220,64373227232 | 157,6026659088 | 148,146505954272 | 61 |

| 2031 | 196,6881270541824 | 189,12319909056 | 126,7125433906752 | 93 |

IV. Comparatif des stratégies d’investissement : OVL vs SOL

Stratégies long terme vs court terme

-

OVL : Peut attirer les investisseurs à forte tolérance au risque, cherchant une exposition aux protocoles émergents de dérivés de données décentralisés. Le stade précoce du token et le manque d’informations invitent à une allocation spéculative dans un portefeuille diversifié. Étant donné la jeunesse du secteur, l’horizon OVL dépasse généralement le trading court terme.

-

SOL : Combine des atouts pour l’investissement moyen et long terme. Les profils axés sur les Layer 1 établis, l’écosystème DeFi et l’adoption institutionnelle trouveront SOL pertinent dans la construction de portefeuille. Les progrès techniques, l’activité développeurs et les évolutions réglementaires élargissent les horizons d’investissement.

Gestion du risque et allocation d’actifs

-

Investisseurs prudents : Une allocation type pourrait privilégier SOL à 70-80 % et OVL à 20-30 % dans la poche crypto d’un portefeuille. Cette approche met l’accent sur les réseaux établis et reconnus.

-

Investisseurs offensifs : Les profils plus risqués peuvent explorer 40-50 % SOL et 50-60 % OVL. Cette répartition accepte la volatilité pour viser des rendements asymétriques sur les protocoles émergents.

-

Outils de couverture : Gestion du risque via réserve stablecoin pour rééquilibrage opportuniste, options pour la protection à la baisse, et diversification sur plusieurs réseaux et catégories de tokens.

V. Analyse comparative des risques

Risque de marché

-

OVL : Son volume d’échange limité (14 364,32 $ sur 24h) traduit une liquidité faible, donc des spreads plus larges et une volatilité accrue lors des rééquilibrages. Sa corrélation avec les cycles de marché reste difficile à établir faute d’historique.

-

SOL : Avec une liquidité bien supérieure (72 158 848,78 $ sur 24h), SOL reste exposé au risque de corrélation avec le marché crypto. Il a connu des baisses importantes depuis ses pics, passant de 293,31 $ à des niveaux inférieurs lors des corrections. Les flux institutionnels et les ETF peuvent jouer sur la volatilité.

Risque technique

-

OVL : Les détails sur l’architecture technique, la sécurité ou les audits ne sont pas disponibles. La maturité et les tests du protocole restent inconnus.

-

SOL : Le réseau a résolu ses problèmes de stabilité et fonctionne sans interruption depuis février 2024. La diversification des clients (Firedancer, Sig) limite les dépendances, et les évolutions de la couche de communication (DoubleZero) témoignent d’une amélioration continue. Cependant, la complexité et le débit élevé impliquent une maintenance technique renforcée.

Risque réglementaire

- La réglementation varie selon les juridictions. SOL pourrait obtenir un ETF, ce qui représenterait une reconnaissance réglementaire, mais les délais et conditions restent incertains. Les réseaux classés différemment selon les règles sur les valeurs mobilières font face à des contraintes variables. Le positionnement réglementaire d’OVL n’a pu être évalué. Les cadres mondiaux évoluent et impliquent une vigilance constante pour la conformité de ces actifs.

VI. Conclusion : quel est le meilleur achat ?

📌 Synthèse de la valeur d’investissement

-

OVL : Offre une exposition à l’innovation des dérivés de données décentralisés et à un modèle dynamique de token. Le manque d’informations disponibles limite l’analyse. Ce token s’adresse aux investisseurs en recherche de protocoles émergents, dans une allocation adaptée au risque.

-

SOL : Blockchain Layer 1 établie, avec plus de 180 applications décentralisées et un leadership dans le DePIN (46,5 % de part de marché). Les améliorations techniques et la diversification des clients renforcent sa crédibilité. L’intérêt institutionnel et la perspective ETF traduisent une dynamique de marché favorable.

✅ Points à considérer pour l’investissement

-

Nouveaux investisseurs : Privilégier les réseaux établis, une documentation complète et une liquidité large. Maîtriser les fondamentaux blockchain, la gestion du risque et la taille des positions avant d’investir.

-

Investisseurs expérimentés : Intégrer les deux actifs dans une logique de portefeuille global, en tenant compte des corrélations, des seuils de rééquilibrage et des rendements ajustés au risque. La diligence sur la mécanique des protocoles, leur positionnement et les catalyseurs guide les allocations.

-

Institutionnels : Évaluer les infrastructures de conservation, la clarté réglementaire, la profondeur de liquidité, et l’intégration aux systèmes existants. Les signaux d’adoption institutionnelle et les perspectives ETF de SOL répondent à certains critères institutionnels.

⚠️ Avertissement risque : Les marchés crypto sont très volatils. Les prévisions de prix sont incertaines. Cette analyse n’est pas une recommandation d’investissement. Il est recommandé de réaliser ses propres recherches, d’évaluer sa tolérance au risque et de consulter un conseiller financier avant toute décision.

VII. FAQ

Q1 : Quelles sont les principales différences de fonctionnalité entre OVL et SOL ?

SOL est un protocole blockchain Layer 1 haute performance, tandis qu’OVL est un token de protocole de dérivés de données décentralisés. SOL sert d’infrastructure pour les applications décentralisées (DeFi, NFT, gaming, paiements), avec un consensus Delegated Proof of Stake et Proof of History. OVL permet l’échange sur blockchain de métriques réelles (burn ETH, statistiques streaming, actifs gaming) sans contrepartie, via un modèle dynamique de token. SOL est une infrastructure blockchain, OVL un outil pour négocier des dérivés sur flux de données spécifiques.

Q2 : Comment comparer la liquidité d’OVL et SOL ?

SOL dispose d’une liquidité bien supérieure : 72 158 848,78 $ sur 24h contre 14 364,32 $ pour OVL. Les investisseurs SOL peuvent exécuter des volumes plus importants sans impact sur le prix, alors que sur OVL, les écarts bid-ask sont plus larges et la volatilité accrue. Pour rééquilibrer ou sortir d’une position, la profondeur de SOL est favorable, surtout en période de stress. Les investisseurs sur OVL doivent anticiper le slippage et des délais d’ajustement plus longs.

Q3 : Quelle est la fiabilité technique et la stabilité du réseau Solana ?

Solana fonctionne sans interruption depuis février 2024, après avoir résolu ses problèmes passés. La diversification des clients (Firedancer, Sig) réduit les dépendances et renforce la décentralisation. Les améliorations comme DoubleZero optimisent la performance. Malgré une architecture exigeante en maintenance, ces avancées traduisent une fiabilité accrue. Les interruptions réseau sont antérieures à 2024; les métriques récentes montrent une disponibilité constante.

Q4 : Comment se distingue l’adoption institutionnelle entre OVL et SOL ?

SOL bénéficie d’une attention institutionnelle marquée (fonds BUIDL de BlackRock après Ethereum). Les indicateurs de marché suggèrent une ouverture vers un ETF spot dans certaines juridictions. L’écosystème couvre la finance décentralisée, le gaming et les paiements. L’adoption institutionnelle d’OVL reste inconnue faute d’informations sur les partenariats, la détention ou l’engagement réglementaire. Cette différence constitue un élément clé entre les deux actifs.

Q5 : Quels sont les principaux risques à prendre en compte entre OVL et SOL ?

Les deux actifs sont volatils, mais leurs risques diffèrent : SOL présente une complexité technique malgré ses progrès, une incertitude réglementaire et une forte corrélation avec le marché. OVL souffre de faible liquidité, d’un manque d’information sur sa sécurité et sa maturité, et de visibilité réglementaire limitée. L’écosystème solide et la liquidité de SOL atténuent certains risques, tandis que la jeunesse d’OVL accroît l’incertitude. À intégrer dans la gestion du risque individuelle.

Q6 : Comment les mécanismes d’offre d’OVL et SOL influencent-ils la valeur à long terme ?

SOL suit un modèle inflationniste, avec un taux stabilisé à 1,5 % par an, favorisant les validateurs et augmentant l’offre progressivement. OVL utilise un mécanisme dynamique de création/destruction lié à l’activité du protocole, sans détail sur le plafond ou la distribution. Ce modèle pourrait induire une pression déflationniste si l’utilisation augmente. Ces différences structurent la rareté et la dynamique de prix sur le long terme.

Q7 : Quelles stratégies d’allocation pour OVL et SOL ?

Les investisseurs prudents peuvent viser 70-80 % SOL et 20-30 % OVL dans la poche crypto de leur portefeuille, privilégiant l’infrastructure établie. Les profils plus risqués peuvent explorer 40-50 % SOL et 50-60 % OVL pour des retours asymétriques. Ces allocations ne concernent que la partie crypto d’un portefeuille diversifié. La gestion du risque doit inclure des stablecoins pour rééquilibrage, des options pour la couverture et une diversification blockchain. L’horizon, la liquidité et la tolérance au risque doivent guider la répartition.

Q8 : Quels facteurs pourront influencer les prix d’OVL et SOL d’ici 2031 ?

Plusieurs éléments détermineront la performance à long terme : pour SOL, les flux institutionnels, la possibilité d’ETF, l’expansion de l’écosystème (activité développeurs, TVL, adoption DApp), les améliorations techniques et la clarté réglementaire. Les conditions macroéconomiques (taux, dollar, sentiment) influenceront les deux tokens. Pour OVL : adoption du protocole, croissance des volumes sur la plateforme, positionnement concurrentiel et acceptation du trading de données blockchain seront déterminants. Les effets de réseau, l’innovation et les catalyseurs de marché rendent toute prévision à long terme incertaine.

Qu'est-ce qu'un portefeuille Phantom : Un guide pour les utilisateurs de Solana en 2025

Prix Solana en 2025: Analyse du jeton SOL et perspectives du marché

Comment fonctionne la Preuve de l'historique de Solana ?

Solana (SOL) : Faibles frais, Memecoins, et le chemin vers la lune

Est-ce que Solana est un bon investissement?

Solana en 2025: Croissance de l'écosystème et domination de DeFi

Qu'est-ce que MOBI : Guide complet du format de fichier e-book d’Amazon et de ses usages

Qu'est-ce qu'ALMANAK : Guide complet des systèmes numériques de gestion de calendriers et d'événements

Preuve de travail ou preuve d’enjeu : quel mécanisme est le plus performant ?

Qu’est-ce que RWAINC : Guide complet sur les capacités d’IA et de réseau dans le monde réel

Les cryptomonnaies les plus prometteuses : où investir