Gate Research : Ethereum en tête de l’émission de matières premières tokenisées | Le volume des marchés de prédiction atteint un niveau record

Résumé

- BTC et ETH ont corrigé après leurs récents rallyes et sont entrés dans une phase de consolidation. Les capitaux adoptent une posture défensive et se réorientent vers des secteurs relativement résilients tels que les matières premières/gold tokenisés, les paiements, la confidentialité et l’identité décentralisée (DID).

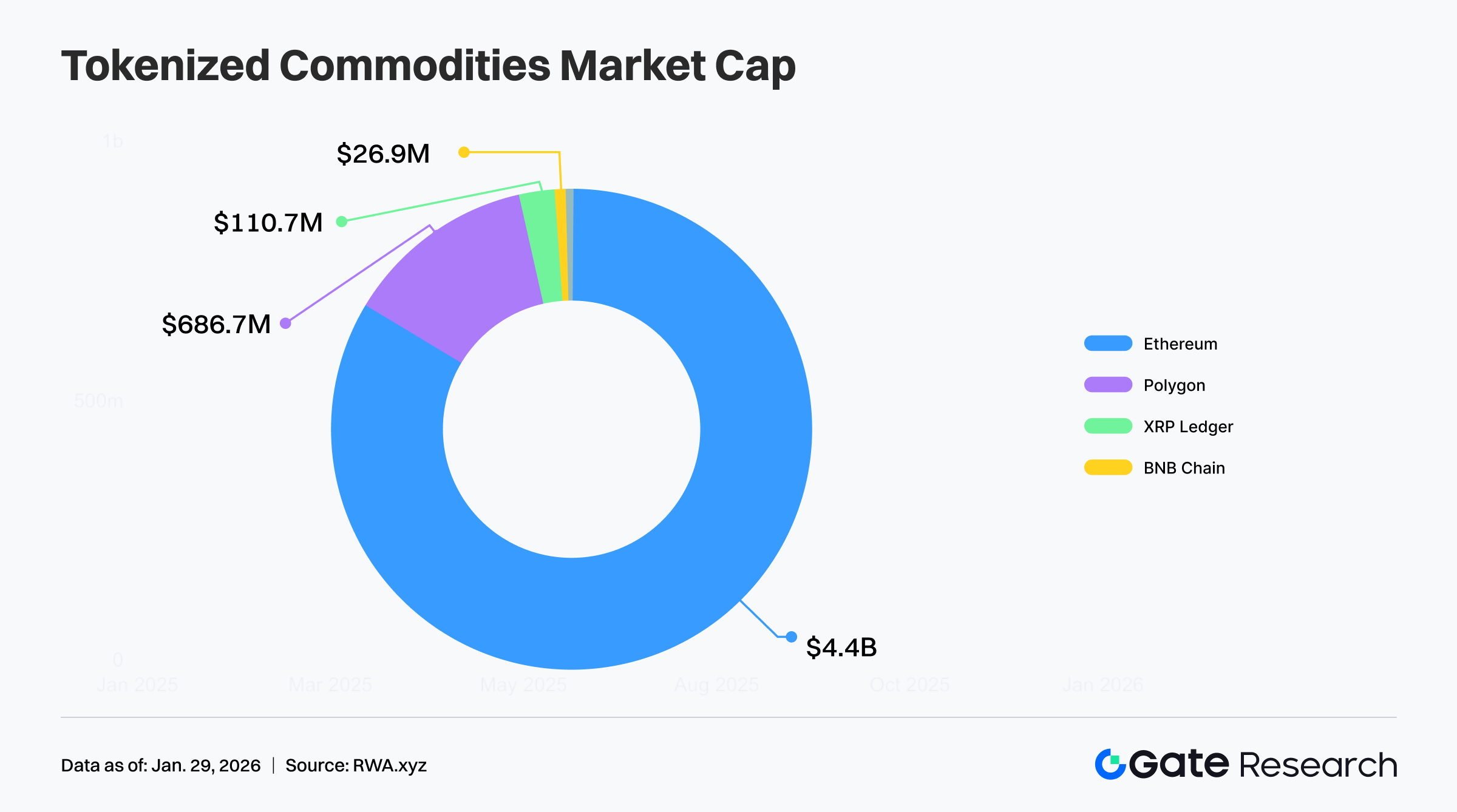

- Ethereum domine l’émission de matières premières tokenisées avec 85% de part de marché totale.

- Les détenteurs de long terme accélèrent la distribution, Bitcoin subit sa plus forte pression vendeuse depuis août.

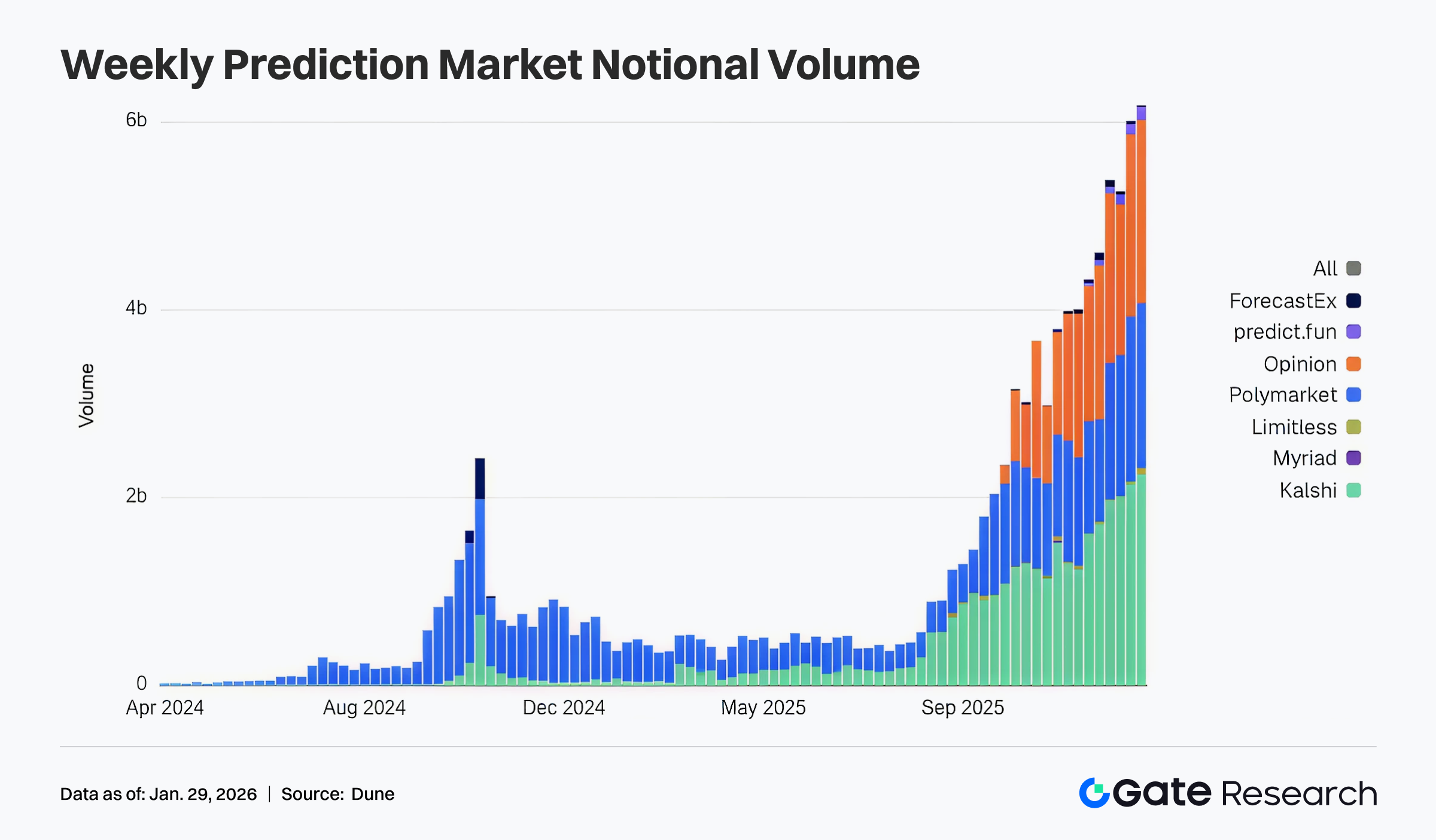

- Le volume d’échange des marchés de prédiction atteint un nouveau sommet historique, s’imposant comme la “couche de tarification des attentes on-chain”.

- Polymarket stimule l’utilisation de l’USDC ; Mizuho relève la note de Circle et reste optimiste sur son potentiel de croissance.

- SUI débloquera environ 60,94 millions USD de tokens au cours des 7 prochains jours, soit 11% de son offre en circulation.

Aperçu du marché

Commentaire de marché

- BTC — Au cours de la semaine, BTC a rebondi de 86 100 USD vers 91 200 USD, mais n’a pas tenu les niveaux élevés et est revenu vers 88 600 USD, entrant en consolidation faible. Les moyennes mobiles MA5 et MA10 se sont retournées à la baisse et croisées avec la MA30 avant de s’affaiblir, le prix repassant sous le cluster de moyennes mobiles, signalant le passage du rebond au repli. Le MACD s’est retourné près de la ligne zéro, l’histogramme est passé du vert au rouge et s’est étendu, ce qui indique une dynamique baissière accrue. À court terme, BTC pourrait retester les zones de support autour de 88 000 USD et 86 100 USD. Si ces supports tiennent, le marché pourrait digérer la pression vendeuse via une consolidation en range.

- ETH — Sur la semaine, ETH a rebondi autour de 2 787 USD et a progressé jusqu’à 3 045 USD, mais n’a pas stabilisé au-dessus de 3 000 USD et a reflué vers 2 993 USD, formant une structure de “repli après tentative de breakout”. Les MA5 et MA10 convergent avec la MA30 et commencent à se retourner à la baisse, le prix repassant sous la bande de moyennes mobiles, ce qui traduit une faiblesse à court terme. Le MACD s’est aussi retourné depuis le territoire positif, l’histogramme devenant négatif, signalant un essoufflement de la dynamique haussière et l’entrée en phase corrective. Le support clé se situe dans la zone 2 950–2 900 USD, la résistance restant proche de 3 045 USD. Sans expansion notable des volumes, tout mouvement haussier devrait prendre la forme d’une consolidation ascendante irrégulière plutôt qu’un breakout net.

- Altcoins — Sur la semaine, les capitaux se sont orientés vers des secteurs non axés trading. Les matières premières/gold tokenisés, solutions de paiement, infrastructures de confidentialité et identité décentralisée affichent une meilleure résilience. Dans un contexte de volatilité des actifs majeurs, le style du marché privilégie les actifs adossés à des actifs réels, des narratifs de conformité plus clairs et une certitude d’application à long terme, afin de limiter la volatilité liée au sentiment et aux narratifs de trading à fort effet de levier.

- Stablecoins — La capitalisation totale des stablecoins est de 308,0 milliards USD, en baisse de 704 millions USD sur la semaine, soit -0,23%.

- Frais de gas — Les frais de gas sur Ethereum sont restés sous 1 Gwei cette semaine, avec un pic horaire à 1,97 Gwei. Au 29 janvier, le gas moyen journalier est de 0,051 Gwei.

Tokens en tendance

Sur les 24 dernières heures, le marché crypto est resté faible, la plupart des actifs majeurs ayant corrigé. BTC recule d’environ 0,67% et ETH d’environ 0,51%, principaux freins à l’indice. XRP baisse d’environ 0,20%, SOL chute de près de 2,12%. Le secteur des stablecoins reste stable, traduisant une posture défensive et l’absence de reprise claire du risque. Le marché consolide à court terme dans une structure baissière ou latérale, sans retournement de tendance.

Q Quack AI (+79,02%, capitalisation en circulation : 51,71 M USD)

Selon les données Gate, Q s’échange à 0,032196 USD, en hausse de 79,02% sur 24h. Quack AI développe un “environnement d’exécution IA/Agent à confiance minimisée” autour de Q402, axé sur l’utilisation de preuves cryptographiques et de workflows vérifiables pour valider la logique et l’intégrité computationnelle des agents, et les amener dans des scénarios d’exécution on-chain. Le système permet l’expression d’intention via une signature vérifiable unique, impose des contrôles de stratégie et de risque lors de l’exécution, et autorise les exécutants à sponsoriser le gas et soumettre des transactions, réduisant la friction d’interaction et améliorant l’automatisation.

Ce rallye est porté par des narratifs d’expansion écosystémique. Récemment, l’équipe a mis l’accent sur les intégrations et collaborations avec Zypher et Kaia, intégrant les capacités Q402 dans des workflows IA vérifiables et des environnements d’exécution d’agents, tout en étendant les cas d’usage vers des contextes on-chain natifs stablecoins et d’efficience du capital. À mesure que les annonces de collaboration se multiplient, le marché y voit un signal d’afflux de ressources et d’adoption potentielle, favorisant des flux de capitaux concentrés et amplifiant l’élasticité des prix.

WMTX World Mobile Token (+21,76%, capitalisation en circulation : 44,08 M USD)

D’après Gate, WMTX cote à 0,07095 USD, en hausse de 21,76% sur 24h. World Mobile Token est un projet DePIN axé sur l’infrastructure télécom, avec pour narratif principal l’extension de la couverture réseau via un modèle de “construction partagée” et l’incitation de la communauté et des opérateurs locaux à participer via le Network Builder.

Ce rallye est stimulé par des catalyseurs écosystémiques et fondamentaux. L’équipe a publié des métriques côté utilisateur comme 3 millions d’utilisateurs actifs quotidiens, dissipant les doutes sur la réalité de l’usage DePIN. L’amélioration des enchères Network Builder et des mécanismes de participation renforce les attentes d’expansion réseau et de croissance côté offre, entraînant une revalorisation du narratif “télécom + DePIN”.

SOMI Somnia (+20,38%, capitalisation en circulation : 50,68 M USD)

Selon Gate, SOMI s’échange à 0,3058 USD, en hausse de 20,38% sur 24h. Somnia se positionne comme infrastructure on-chain pour applications et développeurs, avec des narratifs récents “Réactivité + IA décentralisée”. Grâce à un mécanisme “abonnement unique, réception d’événements en temps réel et mises à jour groupées d’état”, le projet vise une distribution de données à faible latence pour marchés de prédiction, DeFi et applications événementielles.

Ce rallye reflète la résonance entre avancées écosystémiques et catalyseurs narratifs. Les mises à jour de roadmap et la présentation de “nouveaux primitives” renforcent les attentes sur la différenciation technique et l’adoption développeur. L’exposition continue de l’écosystème et les lancements/previews d’applications renforcent le signal que “le réseau s’étend et les applications arrivent en production”, attirant des flux de capitaux à court terme.

Principaux faits marquants du marché

Le nombre de validateurs diminue, l’usage reste élevé : Solana montre une divergence structurelle “forte utilisation, moins d’opérateurs”

Les données on-chain montrent que le nombre de validateurs actifs quotidiens sur Solana est passé sous 800, en baisse de plus de 65% par rapport au pic début 2023. En parallèle, les transactions non-vote côté utilisateur restent proches de 100 millions par jour, traduisant une divergence nette entre intensité d’utilisation du réseau et participation des nœuds. Cela signifie que la demande applicative reste forte, tandis que la structure coût/bénéfice marginal pour les participants au consensus s’est détériorée, poussant certains petits opérateurs à sortir. Autrement dit, la “production de service” reste élevée alors que la “partie offre assurant la sécurité et l’ordonnancement” se contracte.

Cette divergence impacte la sécurité et la résilience. Un nombre de validateurs plus faible augmente les risques de centralisation et de coordination, et réduit la résistance à la censure et la redondance. Toutefois, le risque dépend aussi de la distribution du staking, de la diversité des nœuds et de la dégradation éventuelle des métriques clés de sécurité. Les explications incluent des changements d’incitation, la hausse des coûts liés au vote et des seuils matériels moins favorables aux petits nœuds, ou une “purge” des nœuds de faible qualité/Sybil-like. À l’avenir, surveiller la concentration du staking, l’évolution des parts des principaux validateurs, et la façon dont la divergence entre transactions de vote en baisse et transactions non-vote stables pourrait générer de nouveaux arbitrages entre performance et sécurité.

Ethereum domine l’émission de matières premières tokenisées avec 85% de part de marché

La répartition des émissions montre une forte concentration sur Ethereum, avec environ 85% des actifs de ce type émis sur cette blockchain. Cela reflète le rôle d’Ethereum comme “infrastructure par défaut” pour la tokenisation d’actifs, porté par un écosystème mature de smart contracts et d’audit, une liquidité DeFi profonde, des scénarios de prêts collatéralisés, une intégration institutionnelle plus forte avec les services de conservation/conformité, et une meilleure composabilité.

Cependant, cette concentration comporte aussi des risques structurels et des signaux de tendance. Les avantages écosystémiques renforcent l’effet d’échelle des chaînes leaders, incitant les nouveaux émetteurs à privilégier Ethereum. À l’inverse, une concentration excessive amplifie l’impact des coûts, congestion, conformité ou évolutions techniques d’une seule chaîne sur tout le secteur, et augmente l’incitation à l’expansion cross-chain. Les variables à surveiller : absorption par les L2s de nouvelles émissions et activités de trading, capacité d’autres chaînes performantes à capter des parts via des coûts plus bas et une meilleure distribution, et évolution des arbitrages des émetteurs entre “contrôle sécurité/conformité” et “efficacité/coût/portée utilisateur”.

Les détenteurs de long terme accélèrent la distribution, Bitcoin subit sa plus forte pression vendeuse depuis août

Selon Glassnode, sur les 30 derniers jours, les détenteurs de Bitcoin à long terme (détenant au moins 155 jours) ont vendu environ 143 000 BTC, soit le rythme le plus rapide depuis août. Cela se reflète aussi dans le changement net de position des détenteurs de long terme : après une brève accumulation de fin décembre à début janvier, le capital long terme est repassé en distribution nette, ce qui signifie que des coins à forte conviction et coût élevé sont remis sur le marché.

En termes d’impact prix, les ventes concentrées des détenteurs de long terme créent souvent une résistance à la hausse à court terme. Elles augmentent l’offre spot à absorber et pèsent sur le sentiment, rendant le marché plus enclin à des phases de range ou de correction, surtout quand Bitcoin sous-performe les actifs traditionnels. Cela ne signifie pas forcément une vision baissière de long terme ; il peut aussi s’agir de prises de profit ou de rééquilibrage de portefeuille. L’enjeu est de savoir si la nouvelle demande absorbe ce flux (ex : achats spot, allocation institutionnelle). Si l’absorption est suffisante, cela peut favoriser la rotation saine des coins et préparer une structure d’offre plus propre avant la prochaine tendance.

Focus de la semaine

Meta et Microsoft intensifient leurs investissements dans l’infrastructure IA : la “transition de puissance de calcul” des mineurs Bitcoin devient un nouveau moteur de croissance

Meta et Microsoft ont à nouveau mis l’IA au centre de leur stratégie dans leurs derniers résultats. Satya Nadella (Microsoft) indique que l’IA est déjà une activité comparable en taille aux plus grands segments du groupe et reste à un stade précoce d’adoption massive. Meta prévoit des capex de 115 à 135 milliards USD en 2026, bien au-dessus des attentes, principalement pour les “superintelligence labs” et l’infrastructure IA.

Dans ce contexte, les sociétés de mining Bitcoin accélèrent leur mutation vers des fournisseurs d’infrastructure IA et calcul haute performance (HPC). Avec le halving, la hausse des coûts et la concurrence accrue qui compressent les marges du mining traditionnel, les mineurs valorisent leurs atouts en énergie et data centers pour fournir des services de calcul aux cloud providers. Iren a signé un accord pluriannuel avec Microsoft, Cipher Mining a engagé 300 MW auprès d’AWS, Hut 8 et d’autres poursuivent des transformations similaires. Les marchés revalorisent ces sociétés en “fournisseurs d’infrastructure de calcul” plutôt que simples mineurs Bitcoin.

Le volume des marchés de prédiction atteint un nouveau sommet : la “couche de tarification des attentes” on-chain

D’après Dune, sur l’année écoulée, le volume notionnel hebdomadaire des marchés de prédiction a bondi, surtout depuis le second semestre 2025, pour atteindre près de 6 milliards USD par semaine. Polymarket, Kalshi et Myriad sont les principaux moteurs, avec l’arrivée de nouveaux acteurs comme ForecastEx et predict.fun, créant un effet de résonance multi-plateforme.

Les marchés de prédiction évoluent d’une expérimentation crypto-native de niche vers une “couche de tarification des attentes” on-chain couvrant politique, macroéconomie, technologie et événements sociaux. Dans un contexte d’incertitude macro croissante, de cycles IA et de dynamiques géopolitiques, la demande pour “exprimer ses vues via le capital” s’intensifie. Ces marchés commencent à remplir une partie de la fonction de découverte de prix et d’agrégation des attentes, et pourraient devenir un nouveau vertical applicatif crypto avec effets d’échelle réels, après les stablecoins et la DeFi.

Polymarket stimule l’utilisation de l’USDC ; Mizuho relève Circle et anticipe des options de croissance

Mizuho Securities relève la note de Circle de “Sous-performance” à “Neutre”, le titre gagne environ 4%, en raison de la croissance rapide de l’utilisation de l’USDC sur Polymarket comme nouveau moteur de demande. Dan Dolev estime que le volume annuel de trading de Polymarket pourrait atteindre 50 milliards USD en 2026, soit trois fois celui de 2025, et pense que cela pourrait faire croître la capitalisation d’USDC d’au moins 25% par rapport aux niveaux actuels. Il relève ses prévisions de circulation d’USDC et de revenus Circle pour 2026 et 2027.

Polymarket amène de nombreux utilisateurs non crypto-natifs on-chain via le trading d’événements, ouvrant de nouveaux cas d’usage et canaux de demande pour l’USDC. Mizuho reste toutefois prudent sur le potentiel moyen terme de Circle, citant les cycles de baisse de taux, la hausse des coûts de distribution et la concurrence des stablecoins comme Tether, qui pourraient atténuer l’impact positif de Polymarket. L’objectif de cours à 77 USD implique un potentiel limité. La dynamique de croissance de l’USDC gagne une variable, mais n’est pas encore suffisante pour transformer fondamentalement le paysage concurrentiel du secteur stablecoin.

Récapitulatif hebdomadaire des financements

Selon RootData, entre le 22 janvier et le 29 janvier 2026, plusieurs projets crypto et connexes ont annoncé des levées de fonds ou des acquisitions, couvrant l’infrastructure blockchain, les réseaux de paiement et la gestion d’actifs. Les principaux deals sont :

BitGo

A finalisé une IPO d’environ 213 millions USD le 22 janvier, valorisant la société à près de 2,08 milliards USD, avec la participation d’institutions dont YZi Labs. BitGo est une société américaine d’infrastructure d’actifs numériques fournissant des services de conservation, sécurité, trading et prêt institutionnels, visant des solutions complètes pour les institutions.

Superstate

A finalisé un tour Series B d’environ 82,5 millions USD le 22 janvier, mené par Bain Capital Crypto et Distributed Global. Superstate est un fonds obligataire gouvernemental basé sur blockchain utilisant Ethereum comme couche d’enregistrement, visant une infrastructure d’émission et de trading de titres on-chain conforme et à pousser les actifs des marchés de capitaux sur blockchain.

Mesh

A finalisé un tour Series C d’environ 75 millions USD le 27 janvier, valorisé à près de 1 milliard USD, mené par Dragonfly Capital avec Paradigm et Coinbase Ventures. Mesh est un réseau mondial de paiement crypto visant à permettre des paiements cross-chain et cross-wallet fluides via une couche de paiement unifiée, favorisant l’interopérabilité dans les paiements d’actifs numériques.

À surveiller la semaine prochaine

Déblocages de tokens

Selon Tokenomist, plusieurs déblocages majeurs de tokens sont prévus au cours des 7 prochains jours (29 janvier 2026 – 5 février 2026). Les trois principaux :

- SUI débloquera environ 60,94 millions USD de tokens, soit 11% de son offre en circulation.

- XDC débloquera environ 32,45 millions USD de tokens, soit 4,4% de son offre en circulation.

- EIGEN débloquera environ 12,25 millions USD de tokens, soit 6,7% de son offre en circulation.

Références :

- Gate, https://www.gate.com/trade/BTC_USDT

- Farside Investors, https://farside.co.uk/btc/

- Gate, https://www.gate.com/trade/ETH_USDT

- Gate, https://www.gate.com/crypto-market-data

- CoinGecko, https://www.coingecko.com/en/cryptocurrency-heatmap

- CoinGecko, https://www.coingecko.com/en/categories

- DefiLlama, https://defillama.com/stablecoins

- Etherscan, https://etherscan.io/gastracker

- Rootdata, https://www.rootdata.com/Fundraising

- Tokenomist, https://tokenomist.ai/

- Coindesk, https://www.coindesk.com/markets/2026/01/28/meta-and-microsoft-continue-going-big-on-ai-spending-here-s-how-bitcoin-miners-could-benefit

- Dune, https://dune.com/datadashboards/prediction-markets

- Coindesk, https://www.coindesk.com/markets/2026/01/28/circle-shares-rise-after-mizuho-upgrades-stock-on-polymarket-driven-usdc-growth

- X, https://x.com/Cointelegraph/status/2016640620803096936?s=20

- RWA.xyz, https://app.rwa.xyz/commodities

- X, https://x.com/Cointelegraph/status/2016625054092517531?s=20

Gate Research est une plateforme complète de recherche blockchain et crypto-monnaies qui propose des contenus approfondis : analyses techniques, perspectives de marché, études sectorielles, prévisions de tendances et analyses de politiques macroéconomiques.

Avertissement

L’investissement sur les marchés de crypto-monnaies comporte des risques élevés. Il est conseillé aux utilisateurs de mener leurs propres recherches et de bien comprendre la nature des actifs et produits avant toute décision d’investissement. Gate décline toute responsabilité en cas de pertes ou dommages résultant de telles décisions.

Articles Connexes

Guide de prévention des arnaques Airdrop

Comment faire votre propre recherche (DYOR)?

Comment miser sur l'ETH?

Qu'entend-on par analyse fondamentale ?

Qu’est-ce que l’analyse technique ?