FOMC e preços do Bitcoin: de que forma a política monetária dos EUA influencia o BTC

FOMC e os Fundamentos da Política Monetária nos EUA

O Federal Open Market Committee (FOMC) é o órgão central de decisão da política monetária do U.S. Federal Reserve Board (FRB). O comité reúne-se oito vezes por ano, definindo taxas de referência e implementando medidas como quantitative easing ou restrição monetária. Estas decisões influenciam não só a economia dos EUA, mas também têm impactos relevantes nos mercados financeiros globais, incluindo o mercado de Bitcoin (BTC).

Funcionamento do FOMC

O FOMC integra sete membros do Federal Reserve Board e cinco presidentes dos Federal Reserve Banks regionais. À data deste artigo, Jerome Powell é o Presidente da Fed. Após cada reunião, realiza uma conferência de imprensa onde apresenta as perspetivas económicas e a orientação da política. Estas comunicações são referência fundamental para quem acompanha os mercados e procura antecipar tendências futuras.

Impacto da Taxa de Referência (Federal Funds Rate)

A taxa de referência corresponde à taxa de empréstimo overnight entre bancos. Tem impacto direto no sistema bancário e repercute-se em toda a economia. Taxas mais elevadas aumentam o custo do crédito, travando o investimento por empresas e particulares e abrandando a atividade económica. Taxas mais reduzidas facilitam o crédito, aumentam a liquidez e promovem a expansão económica.

Nos mercados de investimento, taxas baixas levam os investidores a procurar ativos de maior risco, como ações e criptomoedas. Taxas altas direcionam o capital para ativos mais seguros, como obrigações do Estado e depósitos em dólares. Taxas reduzidas favorecem normalmente subidas em ativos de risco como o Bitcoin; taxas elevadas podem restringir o seu desempenho.

Quantitative Easing e Restrição Monetária

Além do ajustamento das taxas, a Fed influencia a liquidez através de programas de compra de ativos. Quantitative easing (QE) consiste na compra de obrigações do Estado ou outros ativos, injetando liquidez significativa e estimulando a economia. Esta abordagem tende a valorizar ativos como ações e Bitcoin.

Quantitative tightening (QT), por sua vez, implica que a Fed reduz o seu balanço e a liquidez do mercado. O QT pressiona os ativos de risco, pois diminui o capital investível. Dados recentes mostram que os períodos de QT coincidem frequentemente com correções ou quedas acentuadas no preço do Bitcoin.

Expectativas de Mercado e Impacto das Decisões do FOMC

Os mercados reagem frequentemente antecipadamente às expectativas de política do FOMC, não esperando pela implementação oficial. Por exemplo, se se prevê que a Fed vá subir taxas, os investidores podem desinvestir em ativos de risco antes do anúncio. Da mesma forma, se se antecipam cortes, o capital pode fluir para o Bitcoin e ativos semelhantes antes da decisão oficial.

O princípio “Don’t fight the Fed” aconselha os investidores a alinhar-se com a política da Fed. Isto aplica-se ao Bitcoin: políticas restritivas tendem a pressionar o seu preço; políticas acomodatícias criam oportunidades de valorização.

O Que é o FOMC e Porque é Importante para o Bitcoin?

O FOMC é a principal entidade dentro do Federal Reserve Board (FRB) que define a política monetária dos EUA. Reúne-se cerca de oito vezes por ano para decidir alterações à taxa de referência e implementar QE ou QT. Estas decisões têm impacto sistémico no sistema financeiro global, influenciando fortemente o mercado de criptomoedas, incluindo o Bitcoin.

Como as Decisões do FOMC Influenciam os Mercados

As decisões do FOMC afetam o Bitcoin por diversos canais. As variações na taxa de política influenciam o apetite pelo risco: taxas mais altas favorecem ativos de menor risco; taxas mais baixas incentivam a procura de retornos superiores, beneficiando o Bitcoin.

Além disso, os comunicados do FOMC e as conferências do Presidente moldam as expectativas para a política futura. Sinais de endurecimento podem antecipar vendas; sinais de afrouxamento motivam compras antecipadas de ativos de risco.

Mudanças desde 2021

Desde 2021, a política monetária da Fed registou mudanças profundas. Durante a pandemia, as taxas permaneceram próximas de zero e o QE foi implementado em larga escala, apoiando a recuperação. Este contexto favoreceu fortemente ativos de risco como o Bitcoin.

Com a retoma económica e a inflação a subir, a Fed sinalizou políticas restritivas na segunda metade de 2021. Em 2022, iniciou subidas de taxas e reduziu o seu balanço, pressionando o Bitcoin e provocando quedas significativas.

Princípios Fundamentais de Mercado

Para quem inicia, os seguintes princípios são essenciais:

-

Política restritiva (subidas/QT) é geralmente negativa para o Bitcoin: Reduz liquidez e apetite pelo risco, pressionando o preço.

-

Política acomodatícia (cortes/QE) é geralmente positiva para o Bitcoin: Aumenta liquidez e incentiva o risco, beneficiando o ativo.

-

O mercado antecipa: Os investidores ajustam posições com base nos sinais do FOMC e nas comunicações do Presidente. Interpretar os sinais é mais relevante do que a decisão da taxa em si.

Bitcoin como Ativo Macro

O Bitcoin é cada vez mais encarado como ativo macroeconómico, com movimentos de preço ligados aos mercados financeiros globais. Depende tanto de condições macro como de fatores internos do ecossistema cripto.

Investidores devem monitorizar as decisões do FOMC e o posicionamento da Fed. Compreender estes fatores macro permite antecipar tendências e construir estratégias robustas.

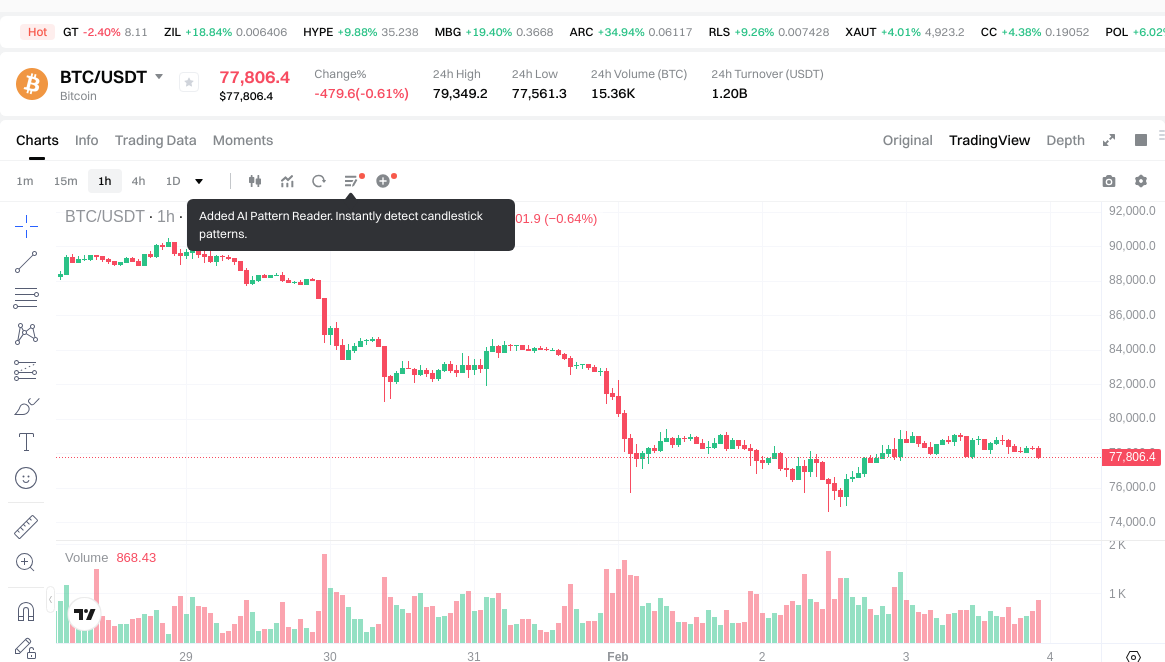

Principais Reuniões do FOMC e Resumo das Reações do Preço do Bitcoin (2021–2025)

A tabela seguinte resume as principais reuniões do FOMC, a orientação da Fed e as reações do preço do Bitcoin entre 2021 e 2025, ilustrando o impacto das alterações da política monetária.

| Data da Reunião | Decisão da Taxa | Posição da Fed | Reação do Bitcoin no Curto Prazo (24h) | Tendência Subsequentemente (cerca de 1 semana) |

|---|---|---|---|---|

| 16 de junho de 2021 | Mantida em 0% (subida antecipada) | Ligeiramente restritiva (preocupação com inflação) | Queda ~5% (USD valorizou, ações caíram) | Queda continuada, ~10% até ao fim de semana ($40K → $35K) |

| 3 de novembro de 2021 | Mantida em 0% (início do tapering) | Restritiva (redução do estímulo) | Queda acentuada de 5%, depois estabilização | Novo máximo histórico na semana seguinte (tapering descontado) |

| 15 de dezembro de 2021 | Mantida em 0% (aceleração do tapering) | Restritiva (anúncio de três subidas) | Pequena subida, reversão rápida | Fragilizou, terminou o ano abaixo dos $50K |

| 16 de março de 2022 | Subida de 0,25% (início dos aumentos) | Neutra/acomodatícia (cautelosa) | Quase sem variação | Recuperação gradual, ~15% em duas semanas |

| 4 de maio de 2022 | Subida de 0,50% | Restritiva (início do QT) | Subida breve de 5% (mercado acalmou após recusa dos 0,75%) | Queda acentuada, mais de 20% numa semana (fatores externos) |

| 15 de junho de 2022 | Subida de 0,75% (maior em 28 anos) | Fortemente restritiva (inflação crescente) | Já antecipada, pequena subida (<1%) | Lateralização, manteve-se perto dos $20K |

| 27 de julho de 2022 | Subida de 0,75% (nova consecutiva) | Ligeiramente acomodatícia (próxima da taxa neutra) | Retorno do apetite pelo risco, subida acentuada (+5,7% na semana) | Rali continuado, $25K → próximo de $30K |

| 2 de novembro de 2022 | Subida de 0,75% (quarta consecutiva) | Restritiva (“cedo para parar”) | Queda de 5% ($20,5K → $19,5K) | Queda acelerada, evento FTX levou aos $15K |

| 14 de dezembro de 2022 | Subida de 0,50% (ritmo mais lento) | Restritiva (mais endurecimento) | Reação mínima (oscilações perto dos $17K) | Lateralização, $16,5K–$17K até fim do ano |

| 1 de fevereiro de 2023 | Subida de 0,25% (ritmo mais lento) | Neutra (dependente dos dados) | Subida (+2% após referência à “deflação”) | Rali continuado, +4% numa semana |

| 22 de março de 2023 | Subida de 0,25% (extra) | Acomodatícia (indicação de pausa) | Pequena queda (<2%, vendas breves) | Viragem positiva, +10% (compra após crise bancária) |

| 3 de maio de 2023 | Subida de 0,25% (final dos aumentos) | Acomodatícia (negou cortes) | Volatilidade reduzida (<3%) | Lateralização, perto dos $28K |

| 14 de junho de 2023 | Sem alteração (pausa) | Tom restritivo (possível nova subida) | Sem grandes movimentos | Rali forte devido a notícias de ETF (não política) |

| 26 de julho de 2023 | Subida de 0,25% (última subida) | Neutra (dependente dos dados) | Subida ligeira (<1%) | Aumento modesto (+2%), depois estabilidade |

| 18 de setembro de 2024 | Corte de 0,50% (início dos cortes) | Acomodatícia (ciclo de afrouxamento) | Rali forte (>5%), procura acentuada | Rali continuado, >8% numa semana, bull market acelerado |

Principais Tendências da Tabela

A tabela evidencia:

-

A expectativa é mais relevante que a decisão: Os mercados antecipam movimentos do FOMC. Por exemplo, o aumento de 0,75% em junho de 2022 foi o maior em 28 anos, mas a reação do Bitcoin foi limitada porque já era esperado.

-

Posições restritivas pressionam o Bitcoin: Entre final de 2021 e 2022, sinais restritivos provocaram quedas acentuadas, com mínimos próximos dos $15K.

-

Mercado reage fortemente a mudanças: Após os cortes da Fed em setembro de 2024, o Bitcoin recuperou fortemente, confirmando a reação positiva ao afrouxamento.

-

Eventos externos podem amplificar ou contrariar o efeito da política: O colapso da FTX em novembro de 2022 e a crise bancária em março de 2023 tiveram impacto superior ao das decisões do FOMC.

Resumo das Tendências do FOMC e do Preço do Bitcoin (2021–2024)

Do Bull Market à Viragem Restritiva (2021)

Em 2020–2021, a Fed manteve as taxas em 0% e aplicou QE massivo para mitigar o efeito da COVID-19, injetando liquidez abundante. Este ambiente favoreceu fortemente o rali do Bitcoin.

Mas, com a recuperação económica e o aumento da inflação, o contexto mudou. No segundo semestre de 2021, o CPI atingiu máximos de 30 anos. A Fed sinalizou restrição para controlar a inflação.

O Bitcoin atingiu o máximo histórico de ~$69 000 em 8 de novembro de 2021, precisamente quando a Fed iniciou uma postura restritiva. Isto confirma a máxima de Wall Street: “Don’t fight the Fed.” Os mercados reagem rapidamente às mudanças da Fed.

Na reunião de 2–3 de novembro de 2021, a Fed anunciou o início do tapering. O Bitcoin caiu cerca de 5% em 24h mas encontrou suporte próximo dos $60K, sinalizando que o mercado já tinha descontado a mudança.

Na reunião de 15 de dezembro de 2021, a Fed acelerou o tapering e antecipou várias subidas para 2022. Por essa altura, o Bitcoin já tinha perdido mais de 30% face ao máximo, com maior aversão ao risco.

É relevante notar que os mercados ajustaram-se antes do anúncio formal. Mesmo quando o risco de restrição estava descontado em dezembro, o anúncio gerou um rali breve. Os mercados reagem às expectativas, não apenas à implementação oficial.

Bitcoin e Ethereum atingiram o pico em novembro de 2021, semanas antes da subida efetiva das taxas. Os investidores ajustam posições por expectativa, não apenas por decisão. Interpretar os sinais da Fed é mais relevante que observar a decisão da taxa.

Restrição Agressiva e Bear Market Cripto (2022)

Em 2022, a Fed iniciou o ciclo de subidas de taxas mais agressivo desde os anos 80: sete aumentos consecutivos, levando a taxa de quase 0% para ~4,5%. Esta trajetória pressionou fortemente os ativos de risco, incluindo o Bitcoin.

O preço do Bitcoin seguiu de perto a política restritiva da Fed, caindo de forma acentuada. A correlação a 90 dias com a taxa real dos EUA a 10 anos atingiu -0,95. Com o aumento das taxas reais em ~170 pontos base, o Bitcoin caiu ~57%.

Em 16 de março de 2022, o primeiro aumento (0,25%) era esperado e o Bitcoin recuperou brevemente. Mas, ao perceber que a restrição se manteria, voltou a enfraquecer.

As reuniões seguintes trouxeram aumentos ainda maiores – 0,50% em maio, depois quatro subidas consecutivas de 0,75% em junho, julho, setembro e novembro (as maiores em 28 anos). O Bitcoin caiu de ~$47K para ~$20K em junho, uma queda de mais de 50%.

A Fed iniciou o QT, reduzindo o balanço e retirando liquidez. O aumento rápido das taxas reais acentuou o custo de oportunidade de manter ativos sem rendimento, como o Bitcoin, levando investidores para produtos de maior retorno.

Em agosto de 2022, a correlação do Bitcoin com o U.S. Dollar Index (DXY) atingiu -0,94. Quando o DXY atingiu máximos de 20 anos (>110), o Bitcoin manteve-se pressionado.

Crises como o colapso Luna/UST e a falência da FTX agravaram as quedas, levando o Bitcoin a ~$15K. O contexto macro amplificou o pânico.

2022 mostrou que até ativos descentralizados como o Bitcoin dependem do contexto macro. A restrição agressiva da Fed impactou criptomoedas e ações tecnológicas. Cada reunião do FOMC trouxe volatilidade.

No fim do ano, o Bitcoin perdeu ~65% face ao máximo de 2021, refletindo o “fim do dinheiro fácil”. Os fatores macro tornaram-se o principal motor do mercado.

Fed Pausa Subidas e Esperança de Afrouxamento (2023)

Em 2023, a taxa da Fed chegou ao intervalo restritivo de 4,5%–5% e a inflação atingiu o pico. A Fed abrandou para 0,25% em fevereiro e março, sinalizando pausa. Em julho, ao atingir 5,25%–5,50%, o ciclo de subidas terminou.

Com o abrandamento e a pausa, o Bitcoin recuperou dos ~$16K em novembro de 2022 para $30K–$35K em meados de 2023. O mercado antecipou cortes, impulsionando os ganhos.

2023 trouxe boas notícias ao setor: BlackRock e outras instituições apresentaram pedidos para ETF Bitcoin à vista, reforçando a confiança. Estes fatores ajudaram o Bitcoin a mais do que duplicar o valor face aos mínimos.

Em setembro, o FOMC manteve tom ligeiramente restritivo e sinalizou possíveis subidas, provocando correção temporária. Mas, com o mercado confiante nos cortes iminentes, o Bitcoin voltou a subir.

2023 demonstra que, à medida que o ciclo de restrição da Fed chega ao fim, os mercados posicionam-se antecipadamente, impulsionando os ativos de risco mesmo antes dos cortes. Só a expectativa de cortes pode alterar o sentimento e provocar ralis.

Cortes da Fed e Resposta do Bitcoin (2024)

Em 2024, com a inflação a cair, a Fed cortou a taxa em 0,50% em setembro, iniciando novo ciclo de afrouxamento. O Bitcoin saltou mais de 5% em 24h e 8% numa semana – reação positiva expressiva.

Com novos cortes, o Bitcoin ultrapassou os $100K até ao final do ano, atingindo máximos históricos. Nos ciclos de afrouxamento, o Bitcoin consolidou quando as taxas se mantiveram, mas cada corte trouxe novo rali.

2024 confirmou a forte ligação do Bitcoin aos ciclos da política monetária. Do pico de 2021, passando pelo bear market de 2022, recuperação de 2023 e novos máximos em 2024, o preço seguiu as viragens da Fed.

Resumo 2021–2024:

- A expectativa pesa mais que a política efetiva: Os mercados reagem antes das decisões.

- Ciclos de restrição pressionam o Bitcoin: Subidas e QT limitam ativos de risco.

- Ciclos de afrouxamento favorecem ralis: Cortes e liquidez impulsionam o Bitcoin.

- O contexto macro define a tendência de longo prazo: Mesmo com dinâmicas cripto próprias, o macro é determinante.

Correlação Negativa do Bitcoin com o U.S. Dollar Index (DXY)

O preço do Bitcoin tende a exibir correlação negativa com o U.S. Dollar Index (DXY). Compreender esta relação é vital para antecipar tendências.

Porquê a Correlação Negativa?

O Bitcoin é cotado em dólares. Quando o dólar valoriza, ativos denominados em dólares tornam-se mais caros e a procura diminui. Quando o dólar enfraquece, reforça-se o interesse pelo Bitcoin como alternativa e instrumento de cobertura.

Um dólar forte reflete normalmente política restritiva e economia robusta, pelo que os investidores preferem ativos seguros. Um dólar fraco surge com política acomodatícia e maior procura por alternativas.

Correlação Negativa Extrema: 2022

2022 foi paradigmático. As subidas agressivas da Fed levaram o DXY a máximos de 20 anos (acima de 110), enquanto o Bitcoin caiu de ~$47K para ~$20K.

A correlação Bitcoin–DXY atingiu -0,94 no verão de 2022, relação negativa fortíssima. Os movimentos do DXY explicaram grande parte das oscilações do Bitcoin.

Correlação Bitcoin–DXY (2022)

| Período | Correlação | Contexto de Mercado |

|---|---|---|

| Meados de 2022 | -0,94 | DXY em máximos de 20 anos, Bitcoin em queda acentuada |

| Falência da FTX | Brevemente positiva | Venda de pânico afetou todos os ativos |

| Fim de 2022 | Negativa novamente | Correlação normal restabelecida |

Em eventos extremos como o colapso da FTX, a correlação negativa pode quebrar temporariamente – os investidores liquidam tudo por liquidez imediata. A relação tende a regressar quando o mercado estabiliza.

Análise Histórica

Os dados de longo prazo confirmam a correlação negativa. Quando o DXY cai mais de 2% numa semana ou mês, há 94% de probabilidade de o Bitcoin subir nos 90 dias seguintes. Um dólar fraco quase sempre favorece ralis do Bitcoin.

Pelo contrário, um dólar em rápida valorização costuma pressionar o Bitcoin. Em 2022, com o DXY a subir de 95 para mais de 110, o Bitcoin perdeu mais de 50%.

Confirmação em 2023–2024

Em 2023–2024, com o fim do ciclo de subidas, os mercados anteciparam um dólar mais fraco e o Bitcoin recuperou. O recuo do DXY acompanhou a subida de ~$16K para acima de $100K.

Esta sincronização evidencia a influência profunda do contexto macro no Bitcoin. O DXY é indicador central de liquidez global e apetite pelo risco, devendo ser monitorizado por investidores.

Perspetivas de Investimento

Para investidores em Bitcoin, as variações do DXY fornecem sinais críticos:

-

Dólar fraco é sinal de compra: Quedas rápidas do DXY antecipam ralis do Bitcoin.

-

Dólar forte exige cautela: Ganhos persistentes justificam redução de exposição ou stop-loss, mesmo que o Bitcoin ainda não tenha caído.

-

Monitorizar política da Fed: O DXY é influenciado pela Fed – compreender a orientação monetária ajuda a antecipar movimentos de ambos os ativos.

-

Atenção a eventos extremos: Em pânico, as correlações podem falhar – não depender apenas de padrões históricos.

Bitcoin e Taxas de Juro Reais (Yield das TIPS a 10 Anos)

As taxas de juro reais são outro indicador macro com ligação estreita ao preço do Bitcoin. Compreender esta dinâmica é essencial para uma análise de longo prazo.

O Que São Taxas Reais?

Taxas reais correspondem à taxa nominal menos inflação, refletindo retornos ajustados à inflação. O yield das TIPS a 10 anos é referência comum, mostrando o retorno aceite pelos investidores após inflação.

Taxas reais negativas ou baixas penalizam dinheiro ou obrigações e levam à procura de ativos como ouro ou Bitcoin. Taxas reais altas tornam o rendimento fixo mais atrativo e reduzem a procura de risco.

Bitcoin como “Ouro Digital”

Tal como o ouro, o Bitcoin tem oferta limitada e correlação negativa com taxas reais. Quando estas sobem, aumenta o custo de oportunidade de manter ouro ou Bitcoin.

Estudo de Caso 2020–2022

Em 2020–2021, taxas próximas de zero e QE massivo mantiveram taxas reais negativas (abaixo de -1%). Detentores de dinheiro ou obrigações perderam poder de compra, impulsionando o Bitcoin de ~$5K para ~$69K (+1200%) graças às taxas reais negativas.

Em 2022, subidas agressivas da Fed levaram as taxas reais acima de +1% – variação de +200 pontos base. O Bitcoin caiu mais de 70%, atingindo mínimos perto de ~$16K.

Dados de Correlação

Em meados de 2022, a correlação com o yield das TIPS a 10 anos atingiu -0,90 a -0,95. Cada subida de 100 pontos base nas taxas reais correspondeu a quedas de 30–40% no Bitcoin.

Correlação Bitcoin–Taxa Real (2022)

| Período | Correlação | Contexto de Mercado |

|---|---|---|

| Meados de 2022 | ~ -0,95 | Taxas reais subiram, Bitcoin caiu |

| Agosto de 2022 | ~ -0,90 | Pico das taxas reais e retoma, Bitcoin recuperou |

Ponto de Viragem: Verão de 2022

Em julho–agosto de 2022, as taxas reais atingiram o pico e começaram a cair, impulsionando o Bitcoin de ~$17 600 para ~$24 000 (+36%). O rali refletiu diretamente o reverso das taxas reais, antecipando o fim do ciclo de subidas.

Ambiente de Afrouxamento em 2024

Em 2024, cortes da Fed fizeram cair as taxas reais, favorecendo o Bitcoin e levando-o de ~$40K (final de 2023) para acima de $100K (final de 2024). Taxas reais mais baixas reduzem o custo de oportunidade para ativos sem rendimento e refletem expectativas de inflação e crescimento, beneficiando ativos de risco.

Perspetivas de Investimento

Investidores em Bitcoin devem monitorizar variações nas taxas reais:

-

Taxas reais em queda favorecem o Bitcoin: Quedas ou taxas negativas são boas oportunidades para aumentar exposição.

-

Taxas reais em subida exigem cautela: Se subirem rapidamente, reduzir exposição ou usar stop-loss, mesmo antes da queda do Bitcoin.

-

Monitorizar tendências de inflação: As taxas reais dependem da taxa nominal e das expectativas de inflação.

-

Perspetiva de longo prazo: O impacto das taxas reais é sobretudo em tendências médias/longo prazo.

Bitcoin e Indicadores de Liquidez (Balanço da Fed, RRP, TGA)

A liquidez de mercado é um fator determinante para o preço do Bitcoin. Compreender estes indicadores permite antecipar movimentos de preço com maior precisão.

O Que é Liquidez de Mercado?

Liquidez representa o total de fundos disponíveis para investimento. Mais liquidez significa mais capital para ações e cripto; menos liquidez pressiona preços em baixa.

O valor do balanço da Fed, o saldo do Treasury General Account (TGA) e a utilização do Reverse Repo Program (RRP) são indicadores centrais de liquidez. As suas variações influenciam diretamente o capital investível.

Cálculo de Liquidez Líquida

Liquidez líquida = ativos da Fed – saldo do TGA – saldo do RRP

Os ativos da Fed injetam liquidez; o TGA representa fundos retirados do mercado pelo governo; o RRP são fundos estacionados na Fed por instituições. A liquidez líquida corresponde ao capital disponível para investimento.

Sensibilidade do Bitcoin à Liquidez

O Bitcoin é especialmente sensível a variações de liquidez – mais até do que as ações. O seu pequeno valor de mercado, investidores atentos ao macro e estatuto de ativo puro de risco tornam-no altamente reativo.

2020–2021: Expansão de Liquidez

QE da Fed e estímulo fiscal aumentaram o balanço de ~$4T para ~$9T, injetando liquidez massiva. O Bitcoin subiu de ~$5K para ~$69K (+1280%).

Histórico de Liquidez e Preço do Bitcoin

| Período | Liquidez | Preço do Bitcoin |

|---|---|---|

| 2020–2021 | QE & estímulo, liquidez em alta | $5K → $69K (+1280%) |

| 2022 | QT & subida TGA, liquidez em baixa | Queda ~70% para $16K |

| Início de 2023 | Redução TGA, liquidez em subida | $16K → $30K (+87%) |

| 2024–início 2025 | Cortes & redução TGA, liquidez em alta | Acima de $100K, novos máximos |

2022: Drenagem de Liquidez

QT e subida do TGA drenaram liquidez, levando o Bitcoin a cair ~70%. A queda refletiu a contração da liquidez.

2023: Recuperação de Liquidez

No início de 2023, o Tesouro reduziu o TGA, aumentando liquidez e impulsionando a subida do Bitcoin de ~$16K para $30K (+90%).

Dinâmica do RRP e TGA

Subidas do RRP significam mais fundos estacionados na Fed e menos liquidez; subidas do TGA indicam retirada de fundos pelo governo. Ambas afetam o preço do Bitcoin.

Nos últimos anos, quedas acentuadas no RRP (de ~$2,5T para centenas de milhares de milhões) libertaram liquidez e impulsionaram o rali do Bitcoin.

Perspetivas de Investimento

Monitorizar:

-

Balanço da Fed: QE favorece o Bitcoin; QT é negativo.

-

Saldos do TGA: Quedas são positivas, aumento de despesa pública aumenta liquidez.

-

Utilização do RRP: Quedas são positivas, fundos regressam ao mercado.

-

Liquidez líquida: Seguir tendências para previsões de médio/longo prazo.

-

Posicionar antecipadamente: Mudanças de liquidez antecedem movimentos de preço – adaptar posições.

Impacto dos Membros da Fed para Além de Powell

Embora o Presidente anuncie as decisões, as declarações de outros responsáveis também influenciam o mercado. Compreender as tendências de política e o estilo de comunicação permite antecipar o rumo geral.

Importância dos Outros Responsáveis

As votações do FOMC são coletivas; as opiniões dos outros membros são relevantes. Comentários públicos entre reuniões dão pistas sobre a política. Observações restritivas penalizam ativos de risco; acomodatícias reforçam confiança.

Principais Restritivos

Christopher Waller: Postura restritiva, destacou o controlo da inflação em março de 2023, arrefecendo expectativas de cortes e pressionando o Bitcoin de ~$31K para abaixo de $30K.

Michelle Bowman: Em maio de 2024, referiu insuficiência na redução da inflação, admitiu subidas e negou cortes, travando o ímpeto do Bitcoin.

James Bullard: Presidente da Fed de St. Louis, um dos principais restritivos. Em 2022 sugeriu subida de 1%, provocando volatilidade de curto prazo.

Principais Acomodatícios

Charles Evans, presidente da Fed de Chicago, destacou saúde do mercado laboral e apoiou política acomodatícia, mas estas vozes têm menor peso quando a inflação está elevada.

Como Interpretar as Declarações da Fed

Pontos-chave:

-

Distinguir membros votantes e não votantes: Comentários dos votantes são mais relevantes.

-

Atenção ao timing: Declarações próximas das reuniões são mais reveladoras.

-

Avaliar o tom: Mudanças de postura têm mais impacto do que comentários rotineiros.

-

Consistência: Vários responsáveis com opiniões semelhantes podem sinalizar consenso.

-

Evitar reações excessivas: Comentários isolados não definem política; considerar o conjunto.

Dicas de Estratégia de Investimento

Para investidores em Bitcoin:

-

Seguir calendários de declarações e preparar-se para datas chave.

-

Monitorizar notícias em tempo real para oportunidades de trading ou gestão de risco.

-

Avaliar divergências de política para sinais de incerteza.

-

Combinar com outros indicadores para uma visão completa do mercado.

Dados On-Chain: Comportamento dos Detentores e Fluxos ETF

Os dados de transação blockchain oferecem perspetivas valiosas e ajudam a decifrar o comportamento dos participantes e as tendências de preço.

Detentores de Longo Prazo (“HODLers”)

“HODL” significa “Hold On for Dear Life”, referência a detentores de longo prazo (endereços inativos há pelo menos 155 dias).

Subida do Rácio de Detentores de Longo Prazo

Os detentores de longo prazo detêm cerca de 75% do Bitcoin em circulação (julho 2023), máximo histórico, sinal de confiança e de oferta reduzida.

-

Menos oferta significa suporte ao preço se a procura se mantiver ou aumentar.

-

Rácios crescentes indicam confiança e resiliência à volatilidade.

-

Detentores de longo prazo estabilizam preços, resistindo a oscilações de curto prazo.

Durante Ciclos de Subida de Taxa

Mesmo em 2022–2023, o rácio continuou a subir, mostrando que investidores fundamentais compraram nas quedas.

Fluxos de Exchanges

Movimentos de Bitcoin entre exchanges e carteiras pessoais sinalizam o sentimento do mercado. Os saldos em exchanges caíram para mínimos plurianuais, refletindo maior autocustódia, intenção de longo prazo e menor pressão vendedora.

-

Ambientes frouxos: Saídas das exchanges predominam, indicando preferência por armazenamento de longo prazo.

-

Ambientes restritivos: Crises provocam entradas temporárias para vendas de pânico, mas a tendência é de redução dos saldos.

Impacto dos ETF à Vista

A aprovação dos ETF Bitcoin à vista nos EUA em 2024 trouxe mudança estrutural. O IBIT ETF da BlackRock, por exemplo, ultrapassou ¥7 triliões (vários mil milhões USD) em ativos em abril de 2025, com compras regulares.

-

Orientação de longo prazo: Investidores institucionais garantem procura estável.

-

Grande escala: Compras institucionais são muito superiores aos fluxos de retalho.

-

Conformidade: Os ETF permitem o acesso institucional antes limitado pelas regras.

ETF: Compras Relevantes em Abril de 2025

Em abril de 2025, registaram-se entradas líquidas de ETF de ~$970 milhões, impulsionando a procura e suportando o preço do Bitcoin.

Perspetivas de Investimento

-

Subida do rácio de detentores de longo prazo é positiva.

-

Redução dos saldos em exchanges reforça o bull case.

-

Fluxos de ETF sinalizam sentimento institucional; entradas relevantes são positivas.

-

Combinar dados on-chain e macro para uma visão completa.

-

Foco nas tendências de longo prazo, não nas flutuações diárias.

Revisão dos Termos Macro

Compreender estes termos é essencial para analisar decisões do FOMC e o mercado de Bitcoin.

Definição dos Termos-Chave

FOMC (Federal Open Market Committee): Comité da Fed para definição de política, com sete membros do Conselho e cinco presidentes regionais, reúne-se oito vezes por ano. As decisões têm impacto global.

Taxa de Referência (Federal Funds Rate): Taxa overnight para bancos, afeta empréstimos empresariais, hipotecas e crédito. Instrumento principal da Fed.

Quantitative Easing (QE): Compras de ativos para injetar liquidez e baixar taxas, usada quando os cortes convencionais são insuficientes.

Quantitative Tightening (QT): Redução do balanço e retirada de liquidez para conter inflação ou bolhas. Geralmente negativo para ativos.

Restritivo (Hawkish): Inclinação para endurecimento (subidas/QT), foco na inflação, negativo para ativos de risco.

Acomodatício (Dovish): Inclinação para afrouxamento (cortes/QE), foco em crescimento e emprego, positivo para ativos de risco.

U.S. Dollar Index (DXY): Mede a força do dólar face às principais moedas. DXY a subir significa dólar forte; a descer, dólar fraco. Correlação negativa com o Bitcoin.

Taxa de Juro Real: Taxa nominal menos inflação. Taxas reais negativas favorecem ouro e Bitcoin; positivas favorecem rendimento fixo.

Risk-On/Risk-Off:

- Risk-On: Procura de retornos elevados, preferência por ativos de risco.

- Risk-Off: Evita-se o risco, preferência por ativos seguros.

Liquidez Líquida: Ativos da Fed menos saldos TGA e RRP; indicador do capital efetivamente investível. Maior liquidez líquida favorece preços.

Reverse Repo (RRP): Instrumento da Fed para estacionar fundos overnight. Subida do RRP reduz liquidez; descida aumenta.

Treasury General Account (TGA): Conta do Tesouro na Fed; saldos elevados significam fundos retirados do mercado, baixos significam injeção.

Coeficiente de Correlação: Mede relação linear entre variáveis, de -1 a +1; avalia ligações entre ativos e indicadores macro.

Exemplos de Utilização

Quando a Fed adota postura restritiva e inicia QT, liquidez líquida cai, taxas reais sobem e o dólar valoriza – pressionando o Bitcoin. Quando adota postura acomodatícia e inicia cortes, liquidez líquida sobe, taxas reais descem e o dólar enfraquece – favorecendo ralis do Bitcoin.

Conclusão: Aplicação de Indicadores Económicos e Eventos ao Investimento em Bitcoin

A análise das decisões do FOMC e das tendências do preço do Bitcoin entre 2021 e 2025 permite tirar conclusões importantes para a estratégia de investimento.

Principais Conclusões

1. Política monetária condiciona o preço do Bitcoin: Alterações da Fed, QE/QT e declarações oficiais têm efeito relevante.

Subidas de taxas são negativas, aumentam o custo de oportunidade e favorecem rendimento fixo. Cortes são positivas, reduzem o custo e aumentam liquidez.

2. O mercado reage antecipadamente às expectativas: O preço do Bitcoin ajusta-se antes das decisões, à medida que os participantes interpretam sinais da Fed.

3. Liquidez é fundamental: Alterações de liquidez líquida explicam grande parte do preço do Bitcoin.

4. Indicadores macro são críticos: DXY, taxas reais e liquidez líquida têm forte correlação com o Bitcoin. Monitorizar para sinais de tendência:

- DXY a cair é positivo

- Taxas reais a descer são positivas

- Liquidez líquida a aumentar é positiva

Dicas de Estratégia de Investimento

Com base nestes pontos:

1. Construir uma estrutura de análise macro: Monitorizar política da Fed, liquidez, DXY, taxas reais, etc.

2. Seguir reuniões do FOMC e declarações oficiais:

- Conhecer expectativas do mercado

- Ler comunicados e conferências

- Monitorizar declarações dos responsáveis

- Avaliar reação do mercado

3. Alinhar exposição com o ciclo de política:

- Restrição inicial: reduzir exposição

- Fim da restrição: antecipar viragem e começar posições

- Afrouxamento inicial: aumentar exposição

- Fim do afrouxamento: realizar lucros e preparar novo ciclo

4. Usar dados on-chain:

- Subida do rácio de detentores de longo prazo é positiva

- Redução dos saldos em exchanges diminui pressão vendedora

- Entradas nos ETF refletem interesse institucional

5. Manter flexibilidade e humildade:

- Evitar excesso de alavancagem

- Ajustar a análise quando necessário

- Reconhecer que até a melhor análise pode falhar

- Manter visão de longo prazo

Perspetivas

O Bitcoin continuará a reagir fortemente ao contexto macroeconómico. Com ETF à vista e crescimento da adoção institucional, a ligação aos mercados financeiros tradicionais será mais profunda.

Dinâmicas únicas como os halvings e a narrativa de “ouro digital” também podem influenciar o desempenho para lá das tendências macro.

Para investir com sucesso em Bitcoin é preciso conciliar análise macro com dinâmicas específicas cripto. Investigação, análise rigorosa e flexibilidade permitem encontrar oportunidades num mercado com elevado potencial e risco.

Lembre-se: “Don’t fight the Fed.” Considere sempre a direção da política monetária na sua estratégia e mantenha o foco no longo prazo para obter resultados sustentáveis.

Perguntas Frequentes

O que é o FOMC e porque influencia o preço do Bitcoin?

O FOMC define a política monetária dos EUA, determinando taxas e liquidez. As decisões influenciam o apetite pelo risco, afetando diretamente a procura e a volatilidade do Bitcoin como ativo de risco.

Como afetam as subidas de taxa da Fed o preço do Bitcoin?

As subidas reforçam o dólar, o que tende a pressionar o Bitcoin para baixo. No longo prazo, o potencial do Bitcoin como reserva de valor pode crescer à medida que termina a política fácil, favorecendo futuros ralis.

Como reage normalmente o Bitcoin após anúncios do FOMC?

O Bitcoin regista frequentemente forte volatilidade de curto prazo, mas o sentido depende do sentimento e do ajustamento de alavancagem, com pouco impacto nas tendências de longo prazo.

O Bitcoin tende a valorizar em períodos de afrouxamento monetário nos EUA?

Sim. A política acomodatícia aumenta a liquidez e atrai investidores em busca de retornos superiores. A escassez e a resistência à inflação do Bitcoin tornam-no atrativo, e os dados históricos confirmam este padrão.

Qual é a ligação entre inflação e preço do Bitcoin?

Inflação elevada aumenta a procura de Bitcoin como cobertura, pois a sua oferta limitada (21 milhões) não pode ser diluída. Quando o dinheiro perde poder de compra, o “ouro digital” ganha relevo e impulsiona preços. Expectativas de inflação elevada favorecem o desempenho do BTC.

Como podem os investidores posicionar-se em Bitcoin antes das reuniões do FOMC?

Monitorizar as expectativas do mercado para as decisões do FOMC (probabilidade de manutenção: 97%) e os fluxos dos ETF Bitcoin à vista. Comunicados próximos das reuniões podem gerar oscilações – aproveitar a incerteza para posicionar-se antes de movimentos claros.

Um dólar forte está sempre associado à queda do Bitcoin?

Existe correlação negativa, mas não ligação absoluta. Sentimento, liquidez, geopolítica e outros fatores influenciam o Bitcoin; o dólar é apenas uma variável.

XZXX: Um Guia Abrangente sobre o Token Meme BRC-20 em 2025

Índice de Medo e Ganância do Bitcoin: Análise de Sentimento de Mercado para 2025

5 maneiras de obter Bitcoin gratuitamente em 2025: Guia para novatos

Principais ETFs de Cripto a Assistir em 2025: Navegando no Boom de Ativos Digitais

Limite de mercado do Bitcoin em 2025: Análise e Tendências para Investidores

Previsão de Preço do Bitcoin em 2025: Impacto das Tarifas de Trump no BTC

7 Indicadores Fundamentais para Traders Iniciados

O que se entende por mineração móvel e será viável gerar rendimento através desta prática?

O que é ROUTE: guia completo para compreender protocolos de routing e comunicação em rede

Guia Essencial para a Emissão de NFT

O que é DCK: compreender a desclorocetamina e os seus efeitos