De MSTR a BMNR: Como a acumulação corporativa de criptomoedas está a redefinir o panorama do mercado de criptoativos

Com a correção do mercado cripto a intensificar-se no início de 2026—com o Bitcoin a negociar entre 89 000$ e 90 000$ e o Ethereum em torno de 3 200$—as estratégias de acumulação de tokens por grandes empresas tornaram-se uma das principais tendências do setor. Este artigo analisa as abordagens de acumulação de duas empresas de referência, Strategy (anteriormente MicroStrategy) e Bitmine Immersion Technologies, destacando as diferenças estratégicas, os modelos financeiros e os múltiplos impactos no mercado.

Secção 1: Análise aprofundada do comportamento de acumulação de tokens

1.1 Strategy (MSTR): Injeção de convicção alavancada

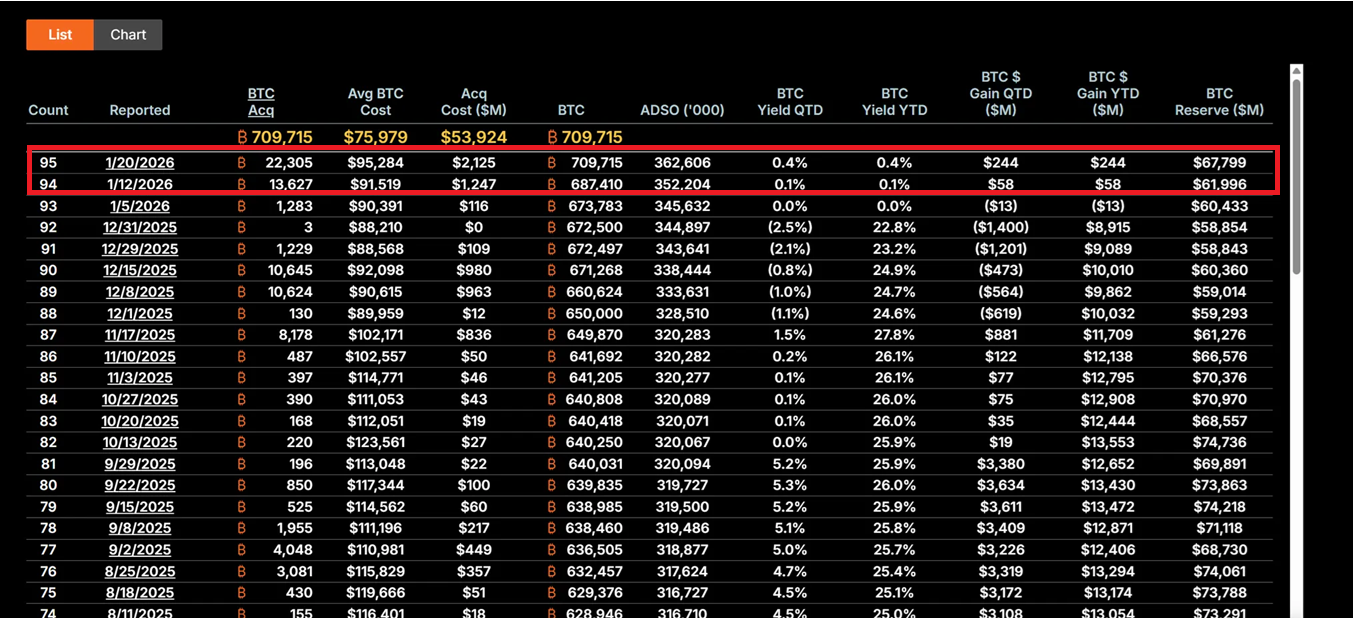

Sob a liderança de Michael Saylor, a Strategy transformou-se totalmente num veículo de investimento em Bitcoin. Entre 12 e 19 de janeiro de 2026, a empresa adquiriu 22 305 BTC a um preço médio de cerca de 95 500$, num total de 2,13 mil milhões de dólares—a maior compra individual dos últimos nove meses. Atualmente, a MSTR detém 709 715 BTC, com um custo médio de 75 979$ e um investimento total que se aproxima dos 53,92 mil milhões de dólares.

A estratégia central da empresa é o “Plano 21/21”: angariar 21 mil milhões de dólares cada, através de financiamento por capitais próprios e instrumentos de dívida de rendimento fixo, para comprar Bitcoin de forma contínua. Em vez de depender do fluxo de caixa operacional, este modelo recorre aos mercados de capitais—emitindo ações, obrigações convertíveis e instrumentos ATM (At-The-Market)—convertendo dívida fiduciária em ativos digitais deflacionários. Por conseguinte, a volatilidade das ações da MSTR é normalmente 2–3 vezes superior à do Bitcoin, tornando-a o “proxy BTC” mais agressivo do mercado.

A filosofia de investimento de Saylor baseia-se numa confiança absoluta na escassez do Bitcoin. Vê o BTC como “ouro digital” e proteção contra a inflação. No atual contexto macroeconómico—marcado pela incerteza das taxas da Fed, guerras comerciais e riscos geopolíticos—esta abordagem contracorrente revela um compromisso institucional de longo prazo. Mesmo após uma queda de 62% desde o máximo, a MSTR é vista por investidores de valor como uma oportunidade de compra em “desconto extremo”.

Se o Bitcoin recuperar para 150 000$, as detenções da MSTR ultrapassariam os 106,4 mil milhões de dólares, e o preço das ações poderia registar uma valorização alavancada de 5–10x. Contudo, os riscos são igualmente significativos: se o BTC cair abaixo dos 80 000$, os custos da dívida (anualizados entre 5–7%) podem provocar pressões de liquidez, obrigando a empresa a rever a sua estratégia ou até enfrentar risco de liquidação.

1.2 Bitmine Immersion Technologies (BMNR): Modelo de produtividade orientado pelo staking

A BMNR, sob a liderança de Tom Lee, seguiu uma abordagem claramente distinta. A empresa posiciona-se como a “maior Tesouraria de Ethereum do mundo”, detendo 4,203 milhões de ETH avaliados em cerca de 13,45 mil milhões de dólares a 19 de janeiro. Destaca-se o facto de 1 838 003 ETH estarem em staking, gerando cerca de 590 milhões de dólares em fluxo anual de caixa com rendimentos de 4–5%.

Esta estratégia “staking-first” confere à BMNR uma almofada de valor intrínseco. Ao contrário da exposição direta ao preço da MSTR, a BMNR obtém rendimento contínuo através da participação na rede—semelhante à detenção de obrigações de alto rendimento, com o benefício adicional do crescimento do ecossistema Ethereum. Entre o quarto trimestre de 2025 e o primeiro trimestre de 2026, a empresa colocou mais 581 920 ETH em staking, demonstrando compromisso firme com o valor de longo prazo da rede.

A estratégia de expansão do ecossistema da BMNR é igualmente relevante. A empresa prevê lançar a solução de staking MAVAN no primeiro trimestre de 2026, oferecendo serviços de gestão de ETH para clientes institucionais e desenvolvendo um modelo de crescimento “ETH por ação”. O investimento de 200 milhões de dólares na Beast Industries a 15 de janeiro e a aprovação dos acionistas para o aumento do limite de ações abrem caminho para potenciais fusões e aquisições, como a aquisição de empresas menores detentoras de ETH. A BMNR detém ainda 193 BTC e 22 milhões de dólares em ações da Eightco Holdings, elevando o total de ativos cripto e liquidez para 14,5 mil milhões de dólares.

Em termos de gestão de risco, o rendimento do staking da BMNR oferece proteção contra quedas. Mesmo que o ETH oscile em torno dos 3 000$, os retornos do staking ajudam a compensar custos de oportunidade. Contudo, se a atividade da rede permanecer fraca e o APY do staking baixar, ou se os preços caírem abaixo dos níveis de suporte, o desconto do NAV da empresa pode agravar-se (o preço atual das ações ronda os 28,85$, com uma queda superior a 50% desde o máximo).

1.3 Comparação e evolução das estratégias

Estas duas empresas representam paradigmas opostos na acumulação empresarial de tokens. A MSTR segue um modelo agressivo, alavancado, de elevado risco e potencial de retorno, dependente da valorização do Bitcoin para gerar valor aos acionistas. A sua estratégia baseia-se na escassez de longo prazo do BTC e na depreciação monetária. Por seu lado, a BMNR adota um modelo defensivo, centrado no rendimento, diversificando receitas via staking e serviços para reduzir a dependência da valorização de um único ativo.

É relevante notar que ambas aprenderam com 2025, evoluindo para modelos de financiamento mais sustentáveis. A MSTR evita diluição excessiva de capital próprio, enquanto a BMNR reduz a dependência de financiamento externo através dos rendimentos de staking. Esta evolução marca a passagem de uma “alocação experimental” para uma “estratégia financeira central” e assinala a entrada na era “institucional, não FOMO de retalho” em 2026.

Secção 2: Impacto multifacetado no mercado

2.1 Impacto de curto prazo: sinais de fundo e recuperação do sentimento

As compras de grande escala da MSTR são frequentemente vistas como sinais de confirmação do fundo do mercado do Bitcoin. A aquisição de 2,13 mil milhões de dólares em meados de janeiro impulsionou entradas diárias nos ETF de Bitcoin para 8,44 mil milhões de dólares, mostrando que o capital institucional segue a acumulação corporativa. Este efeito de “ancoragem empresarial” é especialmente relevante quando o sentimento de retalho está fragilizado—quando os índices de medo e ganância sinalizam “medo extremo”, a compra continuada da MSTR oferece suporte psicológico ao mercado.

A acumulação de Ethereum pela BMNR também atua como catalisador. A sua estratégia está alinhada com o otimismo de gigantes financeiros tradicionais, como a BlackRock, sobre o domínio do Ethereum na tokenização de ativos reais (RWA). Isto pode desencadear uma “segunda vaga de Tesouraria ETH”, à medida que empresas como SharpLink Gaming e Bit Digital seguem o exemplo, acelerando a adoção do staking e as operações de M&A no ecossistema.

O sentimento dos investidores está a passar do pânico para um otimismo cauteloso. Esta recuperação auto-reforçada pode lançar as bases para o próximo ciclo de valorização do mercado.

2.2 Impacto de médio prazo: amplificação da volatilidade e divergência narrativa

Contudo, a alavancagem inerente à acumulação empresarial aumenta também o risco de mercado. O modelo altamente alavancado da MSTR pode desencadear reações em cadeia se o Bitcoin corrigir ainda mais. Com um beta das ações superior ao dobro do BTC, qualquer queda é amplificada, podendo originar vendas forçadas ou crises de liquidez. Este efeito de “transmissão de alavancagem” provocou ondas de liquidação semelhantes em 2025, quando detentores alavancados foram obrigados a desfazer posições durante quedas rápidas.

A BMNR, embora protegida pelo rendimento do staking, enfrenta os seus próprios desafios. Uma atividade fraca na rede Ethereum pode pressionar o APY do staking, minando a sua vantagem de “ativo produtivo”. Uma debilidade prolongada na relação ETH/BTC pode agravar ainda mais o desconto do NAV da BMNR, criando um ciclo de retroalimentação negativa.

O impacto mais profundo é a divergência narrativa. A MSTR reforça o papel do Bitcoin como “ativo de refúgio escasso”, atraindo investidores conservadores em busca de proteção macroeconómica. A BMNR promove o Ethereum como “plataforma produtiva”, destacando o seu valor em DeFi, staking e tokenização. Esta divisão pode levar BTC e ETH a descompassarem em diferentes cenários macro—por exemplo, em ambientes de restrição de liquidez, o BTC pode superar devido às suas propriedades de “ouro digital”; em ciclos de inovação tecnológica, o ETH pode beneficiar de prémios pelo crescimento do ecossistema.

2.3 Impacto de longo prazo: remodelação do paradigma financeiro e adaptação regulatória

A longo prazo, as ações da MSTR e da BMNR podem remodelar os paradigmas de gestão financeira empresarial. Se o US CLARITY Act for aprovado, clarificando o tratamento contabilístico e regulatório dos ativos digitais, os custos de conformidade para alocações corporativas de cripto seriam drasticamente reduzidos. Isto pode levar empresas Fortune 500 a alocar mais de 1 bilião de dólares em ativos digitais, alterando os balanços de “dinheiro + obrigações” para “ativos digitais produtivos”.

A MSTR é o caso clássico de “proxy BTC”, com o seu mecanismo de prémio de capitalização bolsista e NAV conhecido como “reflexive flywheel”—emite ações com prémio para comprar mais Bitcoin, aumentando o BTC por ação, valorizando o preço das ações e alimentando um ciclo de retroalimentação positiva. A BMNR oferece um modelo replicável para Tesouraria ETH, demonstrando como os rendimentos de staking podem gerar valor sustentado para os acionistas.

Isto pode também desencadear consolidação no setor. A expansão de ações aprovada pelos acionistas da BMNR para M&A pode levar à aquisição de empresas menores detentoras de ETH, formando um “gigante de Tesouraria”. Empresas de acumulação mais frágeis podem ser forçadas a vender ou a fundir-se sob pressão macro, promovendo uma estrutura de mercado orientada para a “sobrevivência do mais apto”. Isto marca a passagem de mercados cripto liderados pelo retalho para uma liderança institucional.

Contudo, esta transição não está isenta de riscos. Se as condições regulatórias se agravarem (por exemplo, a SEC adotar uma postura mais rigorosa sobre a classificação de ativos digitais) ou o contexto macroeconómico se deteriorar inesperadamente (como uma subida das taxas da Fed em resposta à inflação), a acumulação empresarial pode passar de “mudança de paradigma” para “armadilha de alavancagem”. Historicamente, inovações financeiras semelhantes provocaram crises sistémicas sob repressão regulatória ou inversão de mercado.

Secção 3: Exploração dos principais temas

3.1 Acumulação empresarial de tokens: nova era dourada ou bolha de alavancagem?

A resposta depende da perspetiva e do horizonte temporal. Para investidores institucionais, a acumulação empresarial reflete uma evolução racional na alocação de capital. Num contexto de expansão global da dívida e preocupações crescentes com a depreciação monetária, alocar ativos em digitais escassos é uma decisão estratégica. A “alavancagem inteligente” da MSTR não é mera especulação—recorre a instrumentos dos mercados de capitais para converter prémios de capital próprio em detenções de ativos digitais, sendo sustentável enquanto o mercado acionista apoiar a estratégia.

O modelo de staking da BMNR reforça o caráter “produtivo” dos ativos digitais. O seu rendimento anualizado de 590 milhões de dólares em staking não só gera fluxo de caixa como também confere resiliência financeira face à volatilidade dos preços. É semelhante à detenção de obrigações de alto rendimento com dividendos de crescimento de rede, ilustrando o potencial dos ativos cripto para além da especulação.

No entanto, as preocupações dos críticos não são infundadas. Os rácios de alavancagem atuais da acumulação empresarial são historicamente elevados, com 9,48 mil milhões de dólares em dívida e 3,35 mil milhões em financiamento por ações preferenciais, podendo tornar-se um fardo em caso de deterioração macroeconómica. As lições da bolha de retalho de 2021 permanecem vivas—muitos participantes alavancados sofreram perdas significativas durante processos rápidos de desalavancagem. Se a atual vaga de acumulação empresarial apenas transferir a alavancagem do retalho para as mãos corporativas sem alterar estruturalmente o risco, o resultado pode ser igualmente severo.

Uma visão equilibrada vê a acumulação empresarial como um “período de transição institucional”. Não é uma simples bolha—há lógica fundamental e de longo prazo—nem uma era dourada imediata, pois persistem riscos regulatórios, macroeconómicos e tecnológicos. O essencial está na execução: conseguirá o mercado reconhecer suficientemente o modelo antes da clareza regulatória? Haverá disciplina financeira sob pressão macroeconómica? Conseguirá a inovação tecnológica e do ecossistema provar o valor de longo prazo dos ativos digitais?

Conclusão e perspetivas

As estratégias de acumulação da MSTR e da BMNR marcam uma nova fase para o mercado cripto. Já não se trata de uma mania especulativa impulsionada pelo retalho, mas sim de uma alocação racional liderada por instituições, baseada numa estratégia de longo prazo. Embora as duas empresas tenham seguido caminhos distintos—a injeção de convicção alavancada da MSTR e o modelo de produtividade orientado pelo staking da BMNR—ambas demonstram compromisso com o valor de longo prazo dos ativos digitais.

A acumulação empresarial é, acima de tudo, uma aposta no “tempo”. Aposta que a clareza regulatória chegará antes da escassez de liquidez, que a valorização dos preços precederá o vencimento da dívida e que a convicção de mercado superará os obstáculos macroeconómicos. Não há meio-termo—ou a alocação de ativos digitais revela-se uma revolução paradigmática nas finanças empresariais do século XXI, ou torna-se mais um alerta contra o excesso de financeirização.

O mercado está numa encruzilhada. À esquerda, um mercado maduro liderado por instituições; à direita, o abismo da liquidação por colapso da alavancagem. A resposta vai surgir nos próximos 12–24 meses, e todos somos testemunhas deste experimento.

Os dados deste relatório foram compilados e editados pela WolfDAO. Para questões ou atualizações, contacte-nos.

Aviso Legal:

- Este artigo foi reproduzido de [Medium], sendo os direitos de autor da autoria original [Nikka / WolfDAO (X: @10xWolfdao)]. Caso tenha alguma objeção a esta reprodução, contacte a equipa Gate Learn, que tratará o seu pedido com celeridade.

- Aviso: As opiniões expressas neste artigo pertencem exclusivamente ao autor e não constituem aconselhamento de investimento.

- Outras versões linguísticas deste artigo foram traduzidas pela equipa Gate Learn. Salvo referência explícita a Gate, não copie, distribua ou plagie o artigo traduzido.

Artigos relacionados

Utilização de Bitcoin (BTC) em El Salvador - Análise do Estado Atual

O que é o Gate Pay?

O que é o BNB?

O que é o USDC?

O que é Coti? Tudo o que precisa saber sobre a COTI