Исследование Gate: ИИ-наратив стимулирует возвращение капитала на блокчейны с высокой активностью, а выпуск мем-токенов на Solana снова растет|Web3: анализ ончейн-данных за январь 2026 года

Обзор ончейн-аналитики

Обзор ончейн-активности и потоков капитала

Для объективной оценки реального использования блокчейн-экосистем этот раздел анализирует ключевые показатели ончейн-активности: ежедневное число транзакций, комиссии за газ, активные адреса и чистые потоки через кроссчейн-мосты. Эти параметры отражают поведение пользователей, интенсивность загрузки сети и ликвидность активов. В отличие от простого анализа притока и оттока капитала, такие нативные данные дают более целостное представление о фундаментальных изменениях в публичных блокчейнах. Это позволяет определить, сопровождается ли ротация капитала реальным спросом на использование и ростом числа пользователей, а также выявить сети с долгосрочным потенциалом развития.

Анализ количества транзакций: Solana сохраняет абсолютное доминирование, Base расширяется, дивергенция L2 усиливается

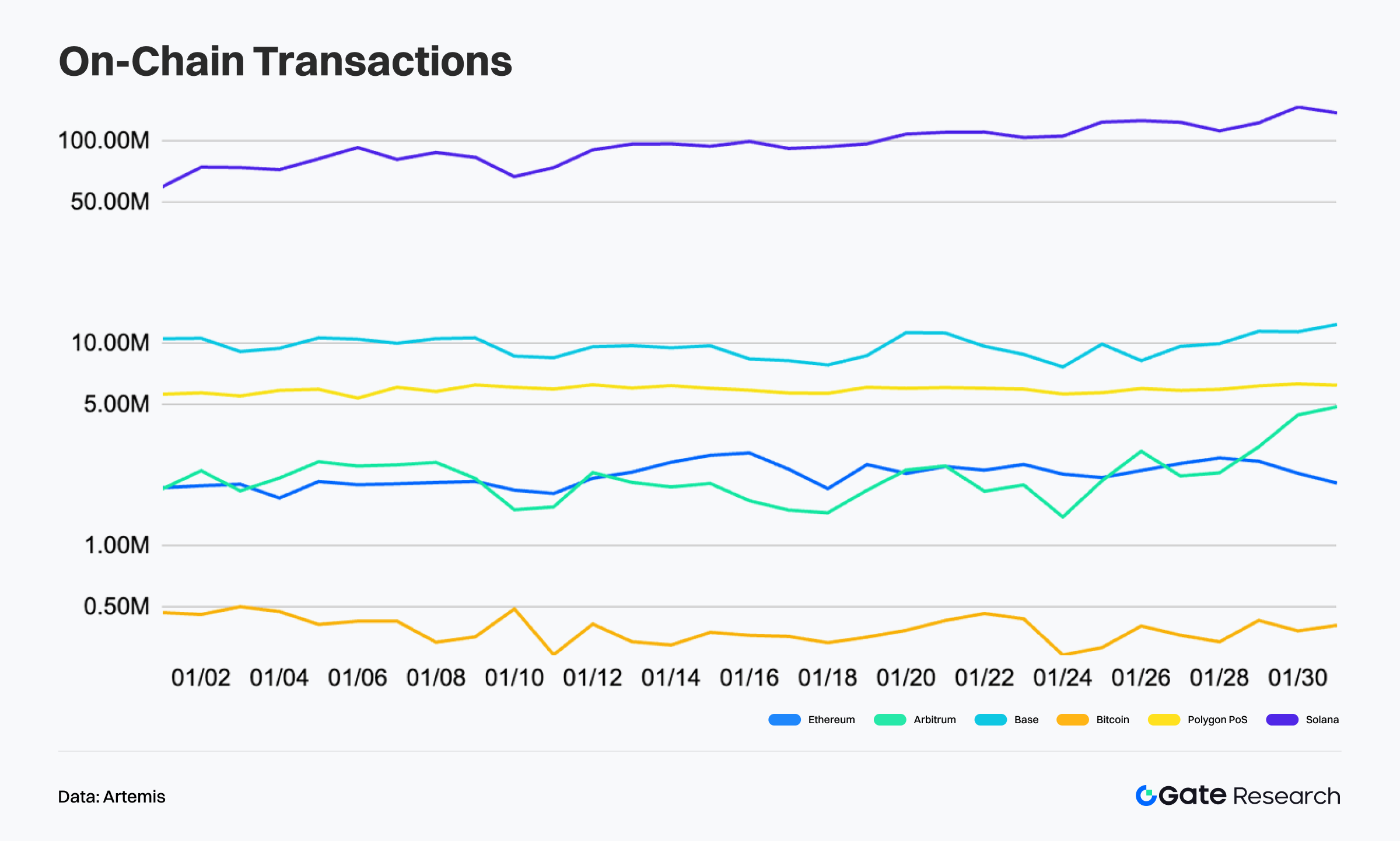

По данным Artemis, общая ончейн-активность транзакций на основных публичных блокчейнах в январе оставалась высокой и не снижалась вместе с рыночной волатильностью, что отражает структурный спрос на взаимодействие. Solana продолжает лидировать с большим отрывом: среднее число ежедневных транзакций составляет от 80 до 100 миллионов. Несмотря на незначительные колебания, общий тренд остается стабильным или слегка восходящим, что подтверждает устойчивое высокочастотное использование благодаря нативным торговым экосистемам и активности приложений.【1】

Base демонстрировал постепенный рост: число транзакций держалось около 9 миллионов в начале месяца и стабильно увеличилось до более 11 миллионов к концу месяца. Это указывает на устойчивый дополнительный спрос со стороны социальных и легких интерактивных приложений. В отличие от этого, Arbitrum отличался большей волатильностью: после временного снижения активности в середине месяца последовал отскок, но динамика осталась в широком диапазоне без устойчивого роста.

Ethereum mainnet сохранял относительно стабильный базовый объем транзакций — около 1,0–1,3 миллиона в день, что соответствует его роли высокоценного расчетного слоя. Polygon PoS также оставался стабильным с ограниченными колебаниями. Ончейн-транзакции Bitcoin продолжались с относительно низкой частотой, в основном отражая расчетные и переводные функции, а не высокочастотные сценарии взаимодействия.

В целом, структура транзакций сейчас отражает модель «абсолютное доминирование Solana по частоте + умеренное расширение Base + дивергенция традиционных L2». Даже при изменении рыночного аппетита к риску реальная интенсивность ончейн-использования не сокращается синхронно, а функциональная дифференциация между сетями остается выраженной.

Анализ активных адресов: Solana и Ethereum восстанавливаются, некоторые L2-экосистемы охлаждаются

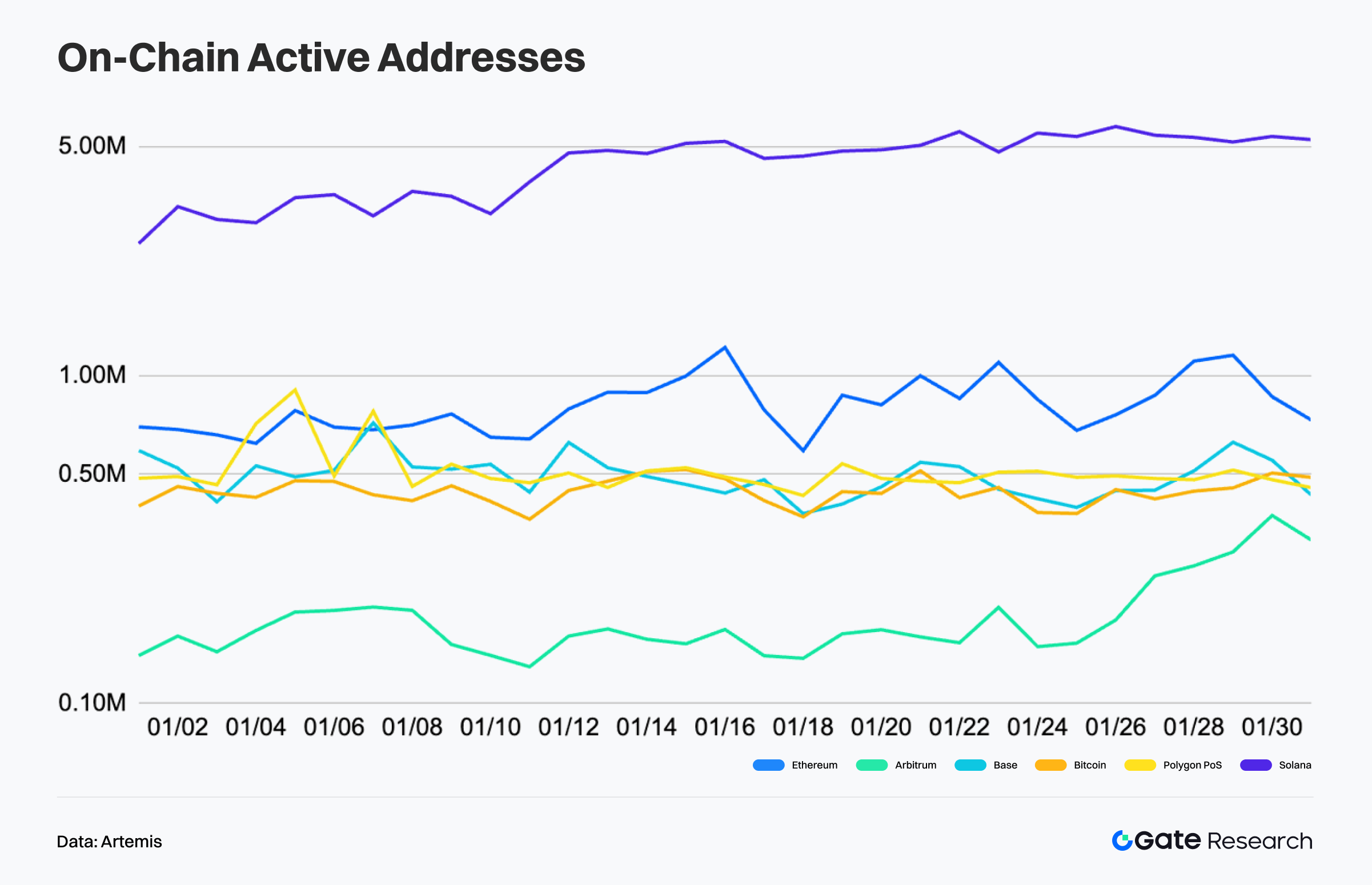

Согласно Artemis, в январе произошла заметная перераспределение активности адресов. Высокопроизводительные блокчейны и основные сети восстановились, а отдельные L2 и сайдчейны — охладились.【2】

Ежедневное число активных адресов Solana продолжало расти и достигло среднего значения около 4,46 миллиона в январе, что примерно на 51% выше декабрьского показателя. Это говорит о том, что высокочастотная торговля, мем-активность и экосистемы приложений продолжают привлекать пользователей и капитал. Ethereum также показал значительное восстановление: среднее число активных адресов увеличилось до примерно 819 000, что на 48% больше по сравнению с предыдущим месяцем. Это свидетельствует о частичном возвращении ребалансировки активов и расчетной активности на основной сети на фоне повышенной волатильности, укрепляя ее базовую роль в клиринге и переносе стоимости.

Сети среднего уровня показали общее охлаждение и дивергенцию. Хотя кривая Base оставалась относительно стабильной, среднее число активных адресов снизилось примерно на 12% по сравнению с предыдущим месяцем, что указывает на некоторый спад активности, связанной с социальными и легкими интерактивными сценариями. Polygon PoS испытал более резкое снижение: ежедневное число активных адресов упало примерно на 57% за месяц, переместившись с прежних максимумов в средне-нижний диапазон. Arbitrum оставался в зоне низких колебаний с небольшим снижением и без явного сигнала восстановления. Активные адреса Bitcoin также снизились, но с ограниченной волатильностью, что соответствует его расчетной природе.

В целом, ончейн-активность пользователей проходит структурную ротацию, а не синхронное сокращение. Капитал и пользователи перераспределяются из экосистем на стадии расширения обратно к Solana и Ethereum как основным сетям.

Анализ ончейн-комиссий: Solana и Ethereum лидируют, Base резко растет в конце месяца

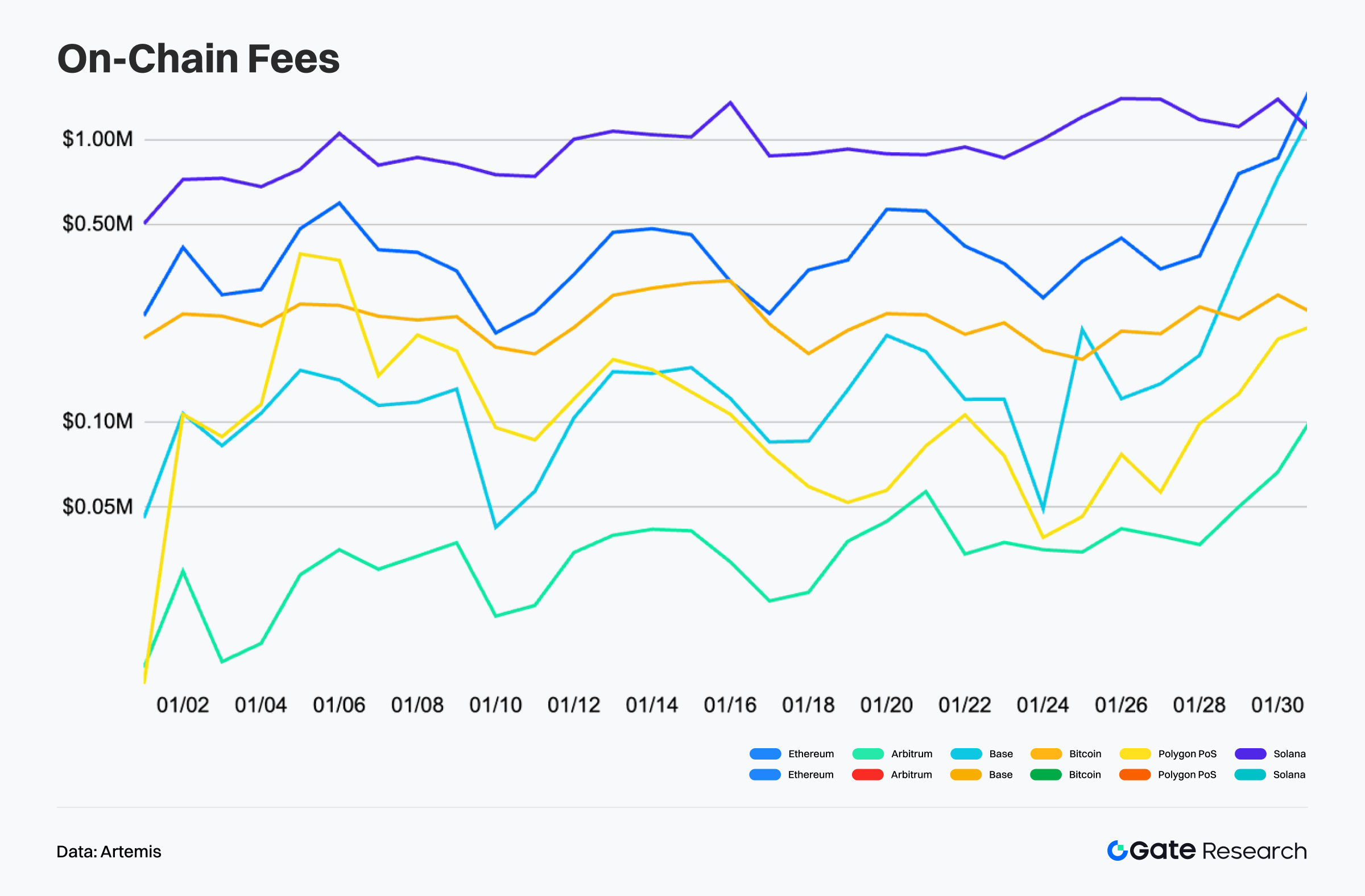

По данным Artemis, структура ончейн-комиссий в январе стала более стратифицированной. Solana и Ethereum сохраняли высокие показатели, а Base демонстрировал усиленную волатильность.【3】

Solana стабильно занимает верхний уровень по комиссиям, обычно колеблясь в диапазоне от $800 000 до $1 200 000, с новым скачком к концу месяца. Это отражает продолжающийся захват стоимости от высокочастотной торговли, мем-активности и взаимодействия с приложениями. Ethereum проявил более выраженную волатильность: после нескольких снижений в середине месяца до диапазона $200 000–$400 000 комиссии восстановились и кратко превысили $1 млн ближе к концу месяца. Это говорит о том, что в периоды повышенной волатильности значительно увеличиваются DeFi-взаимодействия, ребалансировка активов и операции с высокоценными контрактами, что приводит к большей эластичности комиссий.

Среди сетей среднего уровня дивергенция усилилась. Комиссии Base колебались около нулевой оси в начале и середине месяца, но резко выросли к концу месяца почти до $1 млн, что указывает на концентрированную активность, связанную с определенными горячими точками или всплесками выпуска и торговли активами. Комиссии Bitcoin оставались относительно стабильными, в основном обусловленными спросом на переводы и эпизодической перегрузкой. Polygon PoS и Arbitrum находились в зоне низких колебаний с отдельными всплесками, но без устойчивого захвата стоимости.

В целом, доходы от комиссий концентрируются среди сетей с высокой активностью и плотностью транзакций. Дивергенция между сетями растет, капитал и поведение пользователей концентрируются вокруг экосистем, способных стабильно генерировать спрос на транзакции.

Дивергенция потоков капитала в публичных сетях: капитал перемещается в высокоэффективные сети

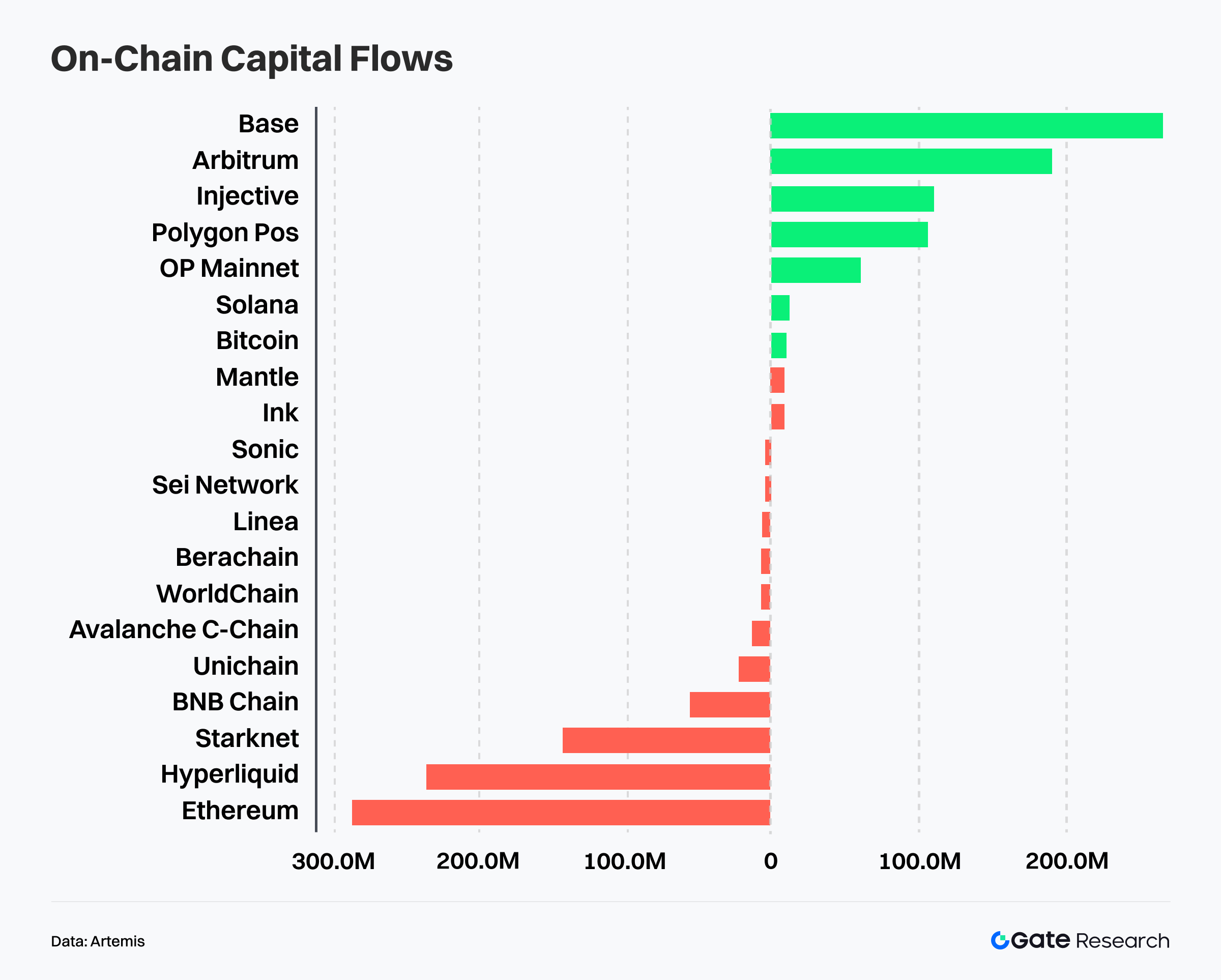

По данным Artemis, потоки капитала в публичных блокчейнах за последний месяц демонстрируют явную структурную дивергенцию. Вместо широкого расширения рисков капитал концентрируется в сетях с большей эффективностью и торговыми характеристиками, а отдельные традиционные Layer 1 и Layer 2 сталкиваются с устойчивым чистым оттоком.【4】

Base зафиксировал крупнейший чистый приток, став центральной точкой для капитала и внимания. Это связано с недавним социальным нарративом об ИИ-агентах. В сценариях нативных социальных агентов, таких как Moltbook, нарратив быстро трансформировался в спрос на выпуск и торговлю активами на блокчейне. Через инфраструктуру Base, например Clanker, развертывание активов и поглощение ликвидности формировали цикл «контент – внимание – выпуск токенов – торговля», привлекая спекулятивный и ранний капитал.

Polygon PoS, Injective и OP Mainnet также показали заметные чистые притоки, что отражает устойчивый интерес капитала к недорогим, интерактивным и эффективным сетям. Постоянные притоки на Hyperliquid свидетельствуют о том, что торговый капитал остается активным в средах с высокой эффективностью матчинга.

Среди сетей с оттоком Ethereum, Starknet и Arbitrum испытали наибольшие чистые выводы. Чистый отток Ethereum указывает на частичную ротацию капитала из высокоценных, расчетных сред в более торгово-эластичные слои исполнения. Оттоки Arbitrum и Starknet отражают внутреннюю фильтрацию в секторе Layer 2.

В целом, текущие потоки капитала отражают двойные характеристики: «миграция внимания, обусловленная нарративом + приоритет эффективности капитала». Рынок вступил в фазу структурной ротации, переходя от единых нарративов экосистем к более точному выбору на основе реальных сценариев использования и эффективности оборота капитала.

Анализ ключевых метрик Bitcoin

За последний месяц BTC и ETH демонстрировали слабость. На 4-часовом таймфрейме структура сместилась от диапазона к преобладанию медвежьих настроений. BTC пробил несколько скользящих средних и показал только слабые отскоки, оставаясь подавленным под системой MA. ETH выступил еще слабее: ускорил снижение и перешел к низкому консолидационному диапазону, скользящие средние расходятся медвежье. Структура объема и цены показывает увеличение объема на снижениях и сокращение на отскоках, что отражает осторожные покупки на падении и недостаточную силу для восстановления тренда.

На этом фоне ончейн-данные по распределению стоимости, интенсивности фиксации прибыли и структуре держателей дают согласованные сигналы. Базовая стоимость краткосрочных держателей BTC значительно остыла, цена колеблется вокруг уровней безубыточности, что говорит о переваривании предложения после фиксации прибыли. Импульс фиксации прибыли резко снизился, рынок перешел от активного распределения к фазе ожидания и восстановления. Доля прибыльного предложения снизилась, краткосрочные нереализованные убытки выросли, но остаются ограниченными, а давление продаж исходит в основном от краткосрочных держателей, тогда как долгосрочные держатели остаются относительно стабильными. Рынок перешел от одностороннего роста к консолидации и ребалансировке.

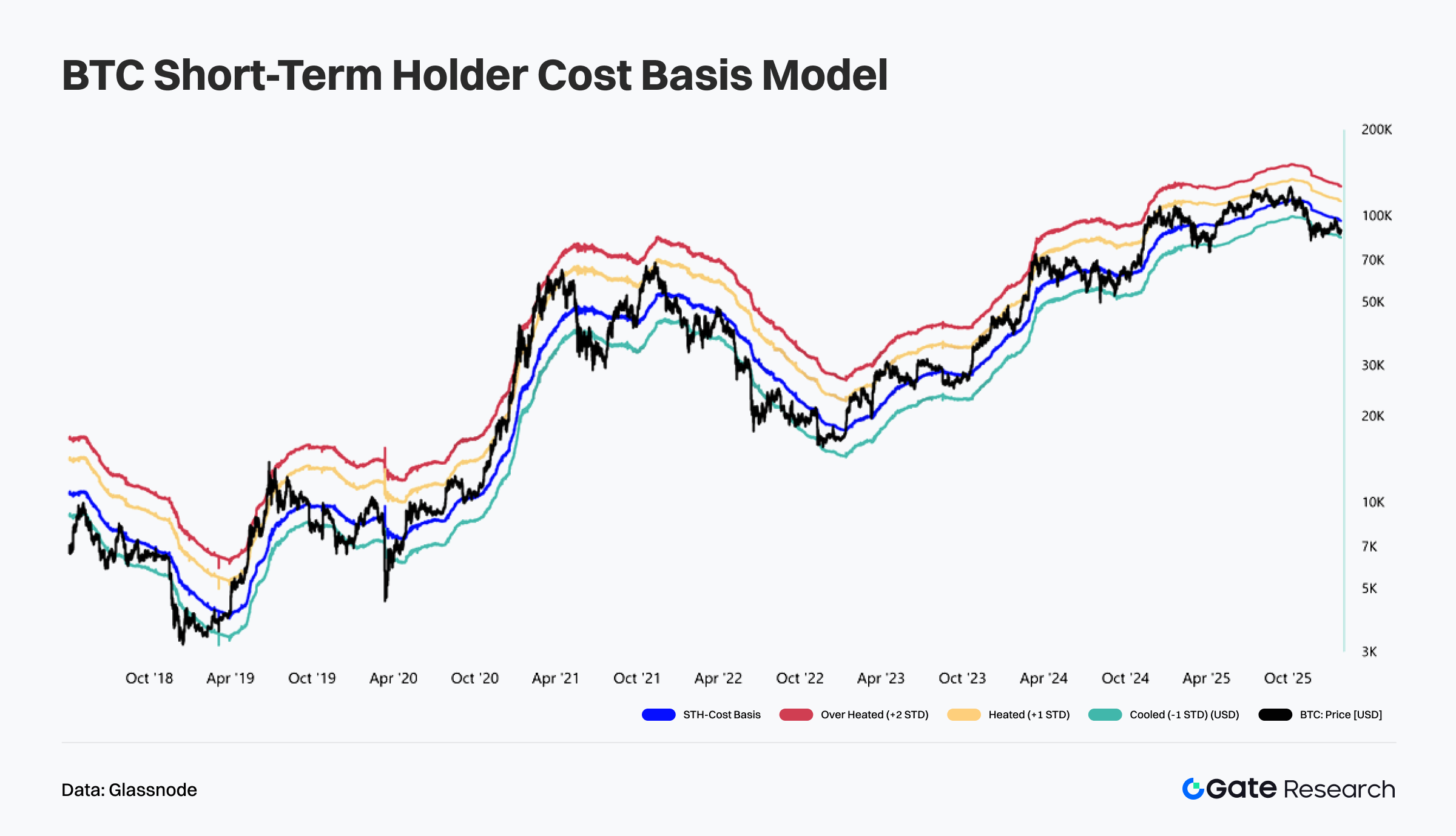

Базовая стоимость краткосрочных держателей BTC остывает, цена консолидируется вокруг уровня безубыточности

Согласно Glassnode, модель базовой стоимости краткосрочных держателей показывает, что после отхода от перегретых уровней цена BTC постепенно приблизилась и закрепилась над зоной стоимости STH. Ранее увеличенное краткосрочное предложение перешло к фазе сжатия прибыли, но системных признаков пробоя уровней стоимости не наблюдается. Цена сейчас находится между полосой +1 стандартного отклонения и линией стоимости, что говорит о переходе настроений от эйфории к нейтральным и осторожным, а краткосрочный капитал переходит от погоня за импульсом к наблюдению и структурному перераспределению.【5】

Структурно полоса стоимости STH продолжает наклоняться вверх, что указывает на рост средней цены входа нового капитала и сохранение общего тренда. Цена не опустилась в зону охлаждения -1 стандартного отклонения, что подразумевает, что краткосрочные держатели в целом остаются в прибыли или легком сжатии, без панических ликвидаций. Исторические циклы показывают: пока цена держится выше линии стоимости, рынок скорее переходит к высокоуровневой перераспределению и консолидации во времени, чем к прямому переходу в медвежью структуру.

В целом, BTC сейчас находится в «фазе ребалансировки после перегрева в зоне стоимости». Риск перегрева на росте в значительной степени снят, а ключевая зона безубыточности внизу сохраняется. Рынок скорее будет колебаться вокруг зоны стоимости для оборота предложения. Пока структура прибыли краткосрочных держателей не разрушена, среднесрочный бычий тренд остается актуальным. Текущая фаза больше похожа на здоровое охлаждение середины цикла, чем на подтвержденный разворот тренда.

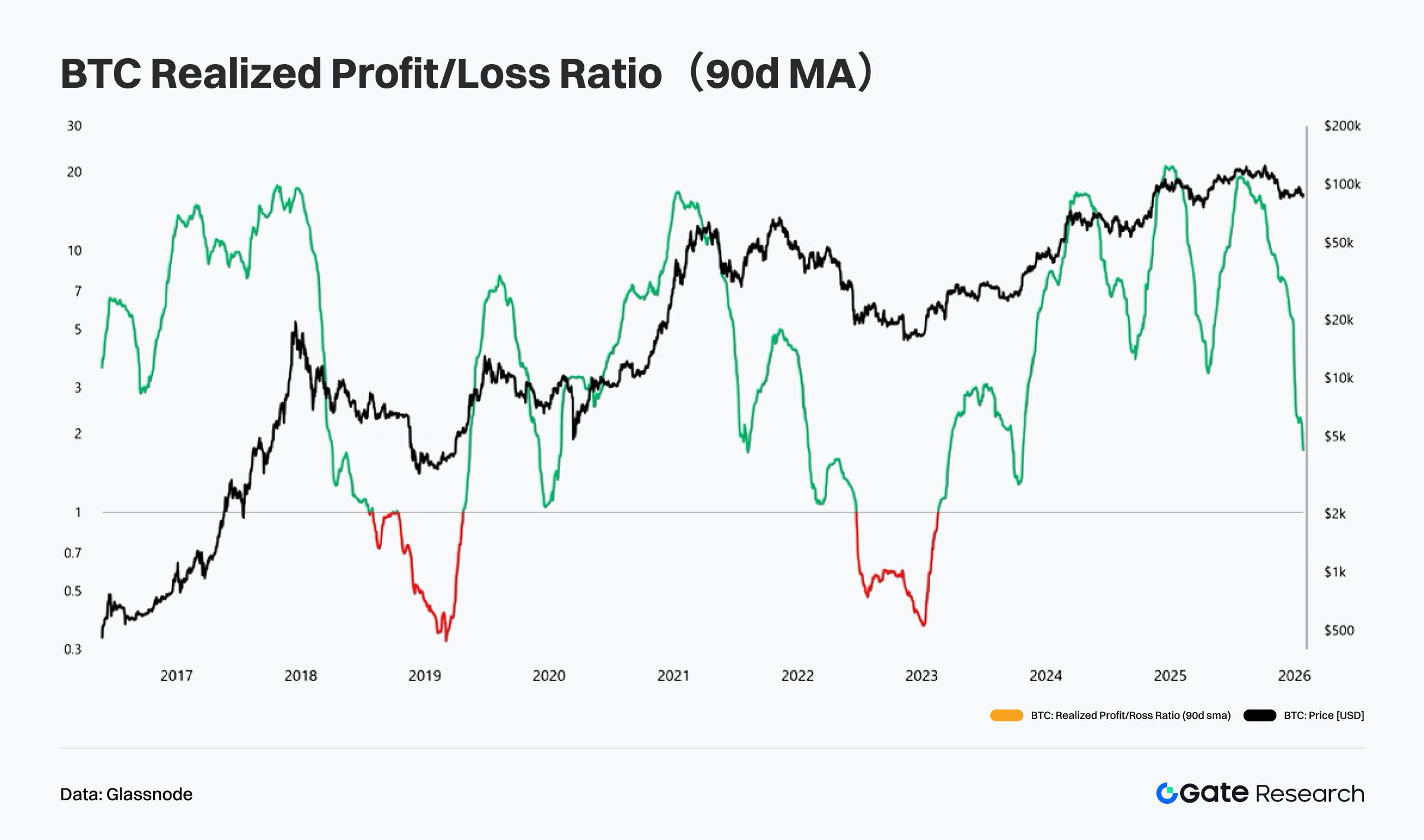

Импульс фиксации прибыли BTC быстро остывает, рынок переходит от активной реализации к консолидации

Согласно Glassnode, коэффициент реализованной прибыли/убытка (скользящая средняя за 90 дней) резко снизился с высоких уровней, что указывает на быстрое сокращение масштабов реализованной ончейн-прибыли. Рынок перешел от фазы масштабной фиксации прибыли к более сдержанной торговой среде. Ранее коэффициент долгое время держался выше 1, что свидетельствовало о массовой фиксации прибыли на высоких ценах. Недавнее быстрое снижение говорит о существенном ослаблении давления продаж, а краткосрочный импульс распределения охлаждается после предыдущего выпуска.【6】

С циклической точки зрения, хотя коэффициент снизился, он не перешел в продолжительную фазу преобладания убытков (устойчиво ниже 1). Это говорит о том, что рынок не испытывает панической капитуляции, а проходит типичную «фазу переваривания прибыли», характерную для середины и конца бычьего цикла. Исторически подобные условия соответствовали периодам высокоуровневой консолидации, когда наклон роста снижался и волатильность увеличивалась, но общий тренд оставался структурно бычьим. Пока коэффициент выше уровня безубыточности, рынок остается в совокупной прибыли, а давление продаж вызвано преимущественно добровольной реализацией, а не вынужденной ликвидацией.

В целом, BTC сейчас отражает фазу ребалансировки с охлаждением фиксации прибыли и постепенным снижением давления продаж. Хотя краткосрочный рост ограничен из-за предыдущего навеса прибыли, среднесрочная структура остается устойчивой, если настроение, связанное с убытками, не берет верх. Рынок скорее переварит накопленную прибыль через время и волатильность, чем перейдет к системному нисходящему тренду.

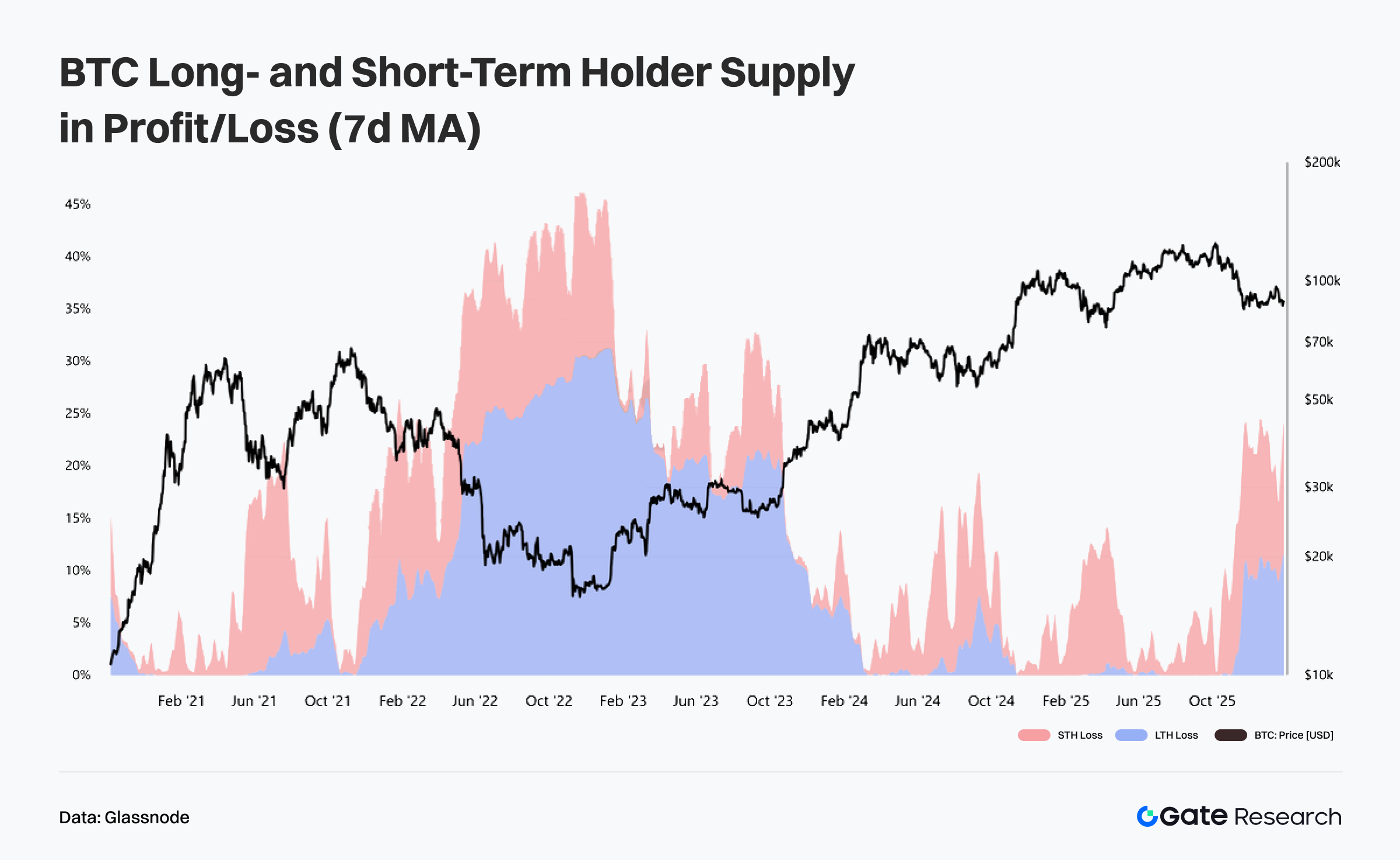

Доля прибыльного предложения BTC снижается, краткосрочные убытки растут, но остаются ограниченными

Согласно Glassnode, предложение долгосрочных и краткосрочных держателей в прибыли/убытке (7-дневная средняя) показывает, что доля STH в убытке существенно выросла, а предложение LTH в убытке остается на относительно низком уровне. Это говорит о том, что недавнее снижение цен в основном сжало краткосрочную прибыль, сконцентрировав давление на недавно приобретенных позициях по высоким ценам, тогда как структура долгосрочных держателей остается устойчивой. Текущие убытки отражают маргинальное расширение нереализованных просадок, а не системную ловушку для всего рынка.【7】

Исторически, когда доля убытков STH растет, а LTH в основном прибыльны, рынки часто находятся в фазе консолидации середины или конца бычьего цикла. Краткосрочный капитал пассивно вымывается на волатильности, предложение постепенно переходит к держателям с меньшими издержками и более долгим горизонтом, укрепляя основу среднесрочного тренда. Нет признаков масштабной капитуляции LTH, что означает, что рынок не вошел в фазу «широкой паники», обычно необходимую для структурного разворота тренда.

В целом, BTC проходит процесс ребалансировки с расширением краткосрочных нереализованных убытков, при этом долгосрочная структура остается стабильной. Краткосрочная волатильность может сохраняться на высоких уровнях, но динамика цены больше соответствует ротационной консолидации, а не одностороннему ускорению вниз. Пока давление убытков в основном ограничено STH и не распространяется на LTH, среднесрочная бычья структура сохраняет устойчивость. Текущая фаза больше похожа на внутренний выпуск рисков и перераспределение предложения, чем на разрушение тренда.

Трендовые проекты и активность токенов

Ончейн-данные показывают, что капитал и пользователи постепенно концентрируются в экосистемах с более сильной основой взаимодействия и глубиной приложений. Проекты, сочетающие нарративную привлекательность и технические инновации, становятся точками концентрации капитала. В следующем разделе представлены заметные проекты и токены, недавно показавшие сильные результаты.

Обзор трендового проекта

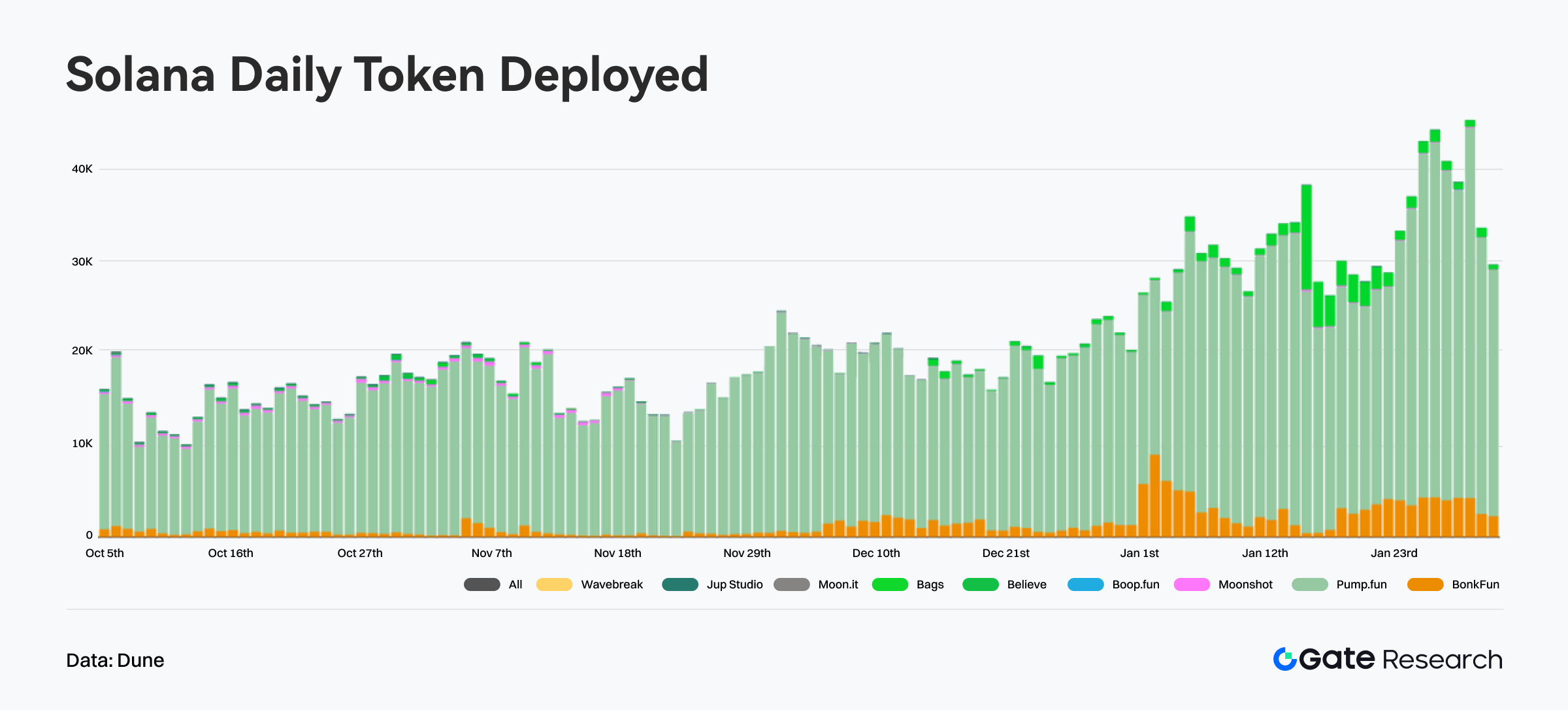

Экосистема Solana Meme Launchpad

На фоне восстановления активности выпуска мемов на Solana launchpad-экосистемы вновь набирают обороты. За последнюю неделю ежедневное создание новых токенов превысило 30 000, а 16 января было выпущено более 38 000 токенов за сутки. В этот период Pump.fun остается доминирующей платформой, а Bags App быстро вышел во второй эшелон благодаря уникальным механизмам: за день создано более 11 000 токенов и достигнута доля рынка почти 30% на пике. Конкурентная среда отражает параллельную валидацию «масштабных лидеров + инновационных механизмов», а не мгновенную замену лидеров.【8】

С точки зрения механики Bags App внедряет модель «стимулирование через донаты»: создатели токенов назначают бенефициаров (например, X-пользователей, знаменитостей или KOL), часть торговых комиссий автоматически распределяется им. Это создает вирусный цикл: сообщества сначала выпускают токены и «давят» на бенефициаров для признания участия. В циклах мемов, движимых настроением, такая структура обладает высоким потенциалом вирусного распространения и усиливает эффект богатства и социальную поддержку в ранних кейсах. Платформа также повышает прозрачность распределения комиссий, вовлеченность сообщества и частично защищает от rug-проекта, что соответствует мем-операциям в стиле «сообщество + знаменитость».

Однако структура участия остается спорной. Некоторые Web2-основатели и бренды резко против назначения пассивными бенефициарами, ссылаясь на репутационные и брендовые риски. Несмотря на снижение традиционного риска rug за счет механизма распределения комиссий, экосистема по-прежнему зависит от пользовательской проверки и антискам-инструментов. Исторически большинство токенов имеют короткий жизненный цикл и быстрое падение цены, эффект богатства концентрируется среди небольшого числа успешных проектов и ранних участников. Более широкий рынок характеризуется высокой выбраковкой и интенсивной спекуляцией.

В целом, восстановление мемов на Solana инициировало новую фазу конкуренции механизмов среди launchpad-платформ. Pump.fun сохраняет лидерство по масштабу, а Bags App — инновационный подход к выпуску с социальной вовлеченностью. Текущая среда отражает многообразие моделей на этапе расширения сектора, а не окончательную конкуренцию. Долговременная устойчивость будет зависеть от роста пользователей, успеха лидеров и способности балансировать комплаенс и доверие сообщества.

Обзор трендового токена

$CC

Canton Network — блокчейн-сеть для институциональных финансовых сценариев, ориентированная на интеграцию традиционной финансовой инфраструктуры и ончейн-активов. Она выделяет комплаенс, защиту приватности и высокоэффективную совместимость. Архитектура поддерживает многопартийное финансовое взаимодействие: токенизацию активов, межинституциональные расчеты и синхронизацию финансовых данных на блокчейне, обеспечивая корпоративную приватность и разрешения при повышенной композиционности и эффективности расчетов.

По данным CoinGecko, $CC вырос примерно на 20% за последний месяц. Это отражает структурное восстановление после длительной глубокой просадки, а не внезапные фундаментальные катализаторы.【9】

Структурно предыдущий рост был умеренным и проходил по четкому каналу, что делает $CC кандидатом для трендовых и тактических стратегий на фоне общей слабости рынка. Внимание в соцсетях отстает от динамики цены, дискуссии сосредоточены на продолжении тренда, а не на взрывном нарративе. Технически краткосрочная структура сохраняется в восходящем канале: зона сопротивления $0,195–$0,200, ключевая поддержка — $0,175–$0,178. Пробой поддержки существенно ослабит краткосрочную структуру. В целом $CC сохраняет тренд, но перешел к консолидации и тактической торговле, подходящей для позиционирования в диапазоне, а не для агрессивного преследования прорыва.

Заключение

В январе 2026 года комплексные ончейн-показатели свидетельствуют, что рынок не испытывает широкого сокращения использования, а переходит к структурной перераспределению. Количество транзакций, активные адреса и доходы от комиссий показывают ускоренное сосредоточение активности в сетях с высокой частотой и эффективностью. Solana сохраняет высокую активность и плотность транзакций, Ethereum укрепляет роль слоя расчетов и координации активов, а Base периодически расширяется под влиянием нарративных катализаторов. В то же время отдельные традиционные L2 и сайдчейны демонстрируют снижение активности и способности к захвату стоимости, что усиливает дивергенцию экосистем. Потоки капитала подтверждают данные использования: логика аллокации смещается от макро-нарративов к расчету эффективности сетей и пропускной способности транзакций. Нарративы ИИ и мемов служат воронками трафика, но устойчивое удержание капитала зависит от экосистем, способных генерировать долговременный ончейн-спрос и инфраструктуру. Конкуренция публичных сетей переходит от масштабирования к эффективности и реальной интенсивности использования.

На уровне Bitcoin краткосрочная структура остается слабой с недостаточным объемом отскока, однако ончейн-показатели больше соответствуют «охлаждению на высоких уровнях», чем развороту тренда. Цена колеблется вокруг зоны стоимости краткосрочных держателей, отражая переваривание предложения после фиксации прибыли на высоких уровнях. Импульс фиксации прибыли резко снизился, давление продаж переходит от концентрированного распределения к постепенному ослаблению. Структура предложения показывает снижение прибыльного предложения и рост краткосрочных убытков, но давление в основном ограничено краткосрочными держателями, тогда как долгосрочные остаются структурно стабильными. Текущая фаза больше похожа на колебательную ребалансировку, чем на структурное ухудшение.

На уровне проектов восстановление мемов Solana оживило launchpad-экосистемы. Pump.fun сохраняет доминирование, а Bags App с моделью донатного выпуска быстро масштабируется, формируя параллельную валидацию между устоявшимися лидерами и инновационными претендентами. Хотя модель усиливает социальное распространение и вовлеченность знаменитостей, она несет репутационные риски и высокую выбраковку, оставляя сектор на этапе экспериментов и высокой спекуляции.

На уровне токенов $CC как институциональный инфраструктурный проект показал структурное восстановление после длительной просадки. В условиях ослабления основных активов его четкий ценовой канал и умеренное ускорение настроений отражают совместное участие трендового и тактического капитала. Однако после перехода к консолидации дальнейшее движение зависит от объема и соответствия рыночному аппетиту к риску.

Источники:

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/flows

- Glassnode, https://studio.glassnode.com/charts/sth-cost-basis-model?s=1514979790&u=1769601600&zoom=

- Glassnode, https://studio.glassnode.com/charts/indicators.RealizedProfitLossRatio?a=BTC&mAvg=90&s=1464393600&u=1769558400&zoom=

- Glassnode, https://studio.glassnode.com/charts/supply.LthSthProfitLossRelative?a=BTC&mAvg=7&s=1602115200&u=1769558400&zoom=

- Dune, https://dune.com/adam_tehc/memecoin-wars

- CoinGecko, https://www.coingecko.com/en/coins/canton

Gate Research — комплексная платформа исследований по блокчейну и криптовалютам, предоставляющая глубокий контент для читателей: технический анализ, рыночные инсайты, отраслевые исследования, прогнозы трендов и анализ макроэкономической политики.

Отказ от ответственности

Инвестирование в криптовалютные рынки сопряжено с высоким риском. Рекомендуется провести собственное исследование и полностью понять природу активов и продуктов перед принятием инвестиционных решений. Gate не несет ответственности за любые убытки или ущерб, возникшие вследствие таких решений.

Похожие статьи

Что такое Tronscan и как вы можете использовать его в 2025 году?

Что такое индикатор кумулятивного объема дельты (CVD)? (2025)

Что такое Нейро? Все, что вам нужно знать о NEIROETH в 2025 году

Что такое Solscan и как его использовать? (Обновление 2025 года)

15 криптовалютных проектов уровня 1 (L1), на которые стоит обратить внимание в 2024 году