Акт CLARITY, банки та боротьба за прибутковість

Закон CLARITY Act став поштовхом до дискусії щодо майбутнього грошей і банківської системи у США. Ключове положення передбачає заборону для провайдерів цифрових активів, зокрема криптовалютних бірж, нараховувати прибуток користувачам лише за зберігання «платіжних стейблкоїнів».

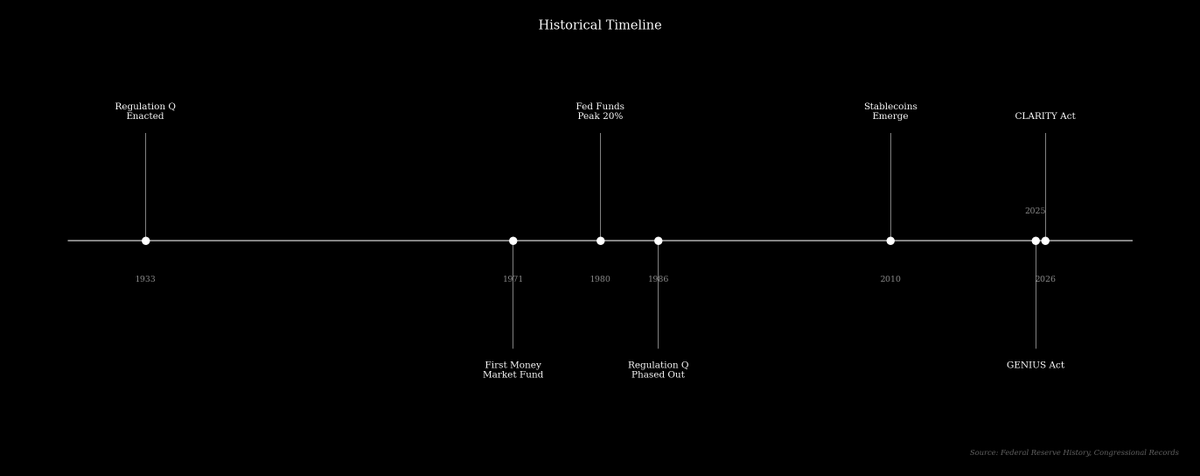

Запропонована заборона для сторонніх платформ є продовженням GENIUS Act 2025 року, який вже не дозволяє емітентам стейблкоїнів виплачувати відсотки самостійно. Підтримка банківської галузі таких заходів спрямована на захист власного спреду, що є суттєвою частиною їхньої бізнес-моделі.

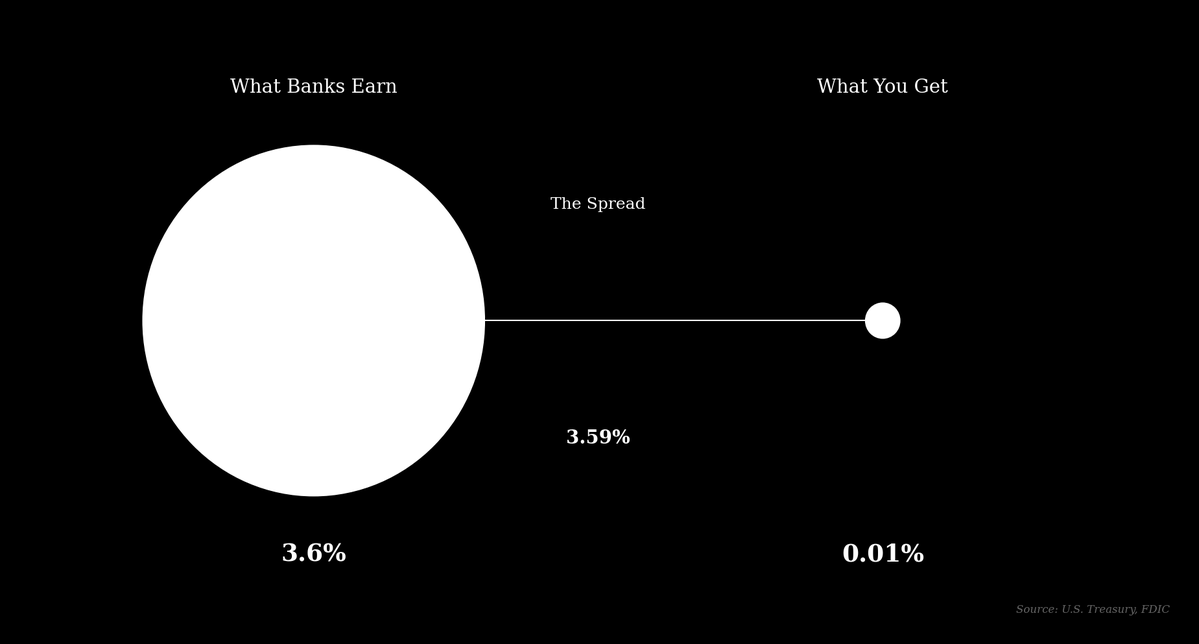

Банки працюють за моделлю, коли залучають депозити від клієнтів і виплачують низькі відсотки, а потім позичають ці кошти або інвестують у активи, як-от державні облігації, під вищий відсоток. Чистий відсотковий дохід банку, або спред, — це різниця між отриманими і виплаченими відсотками.

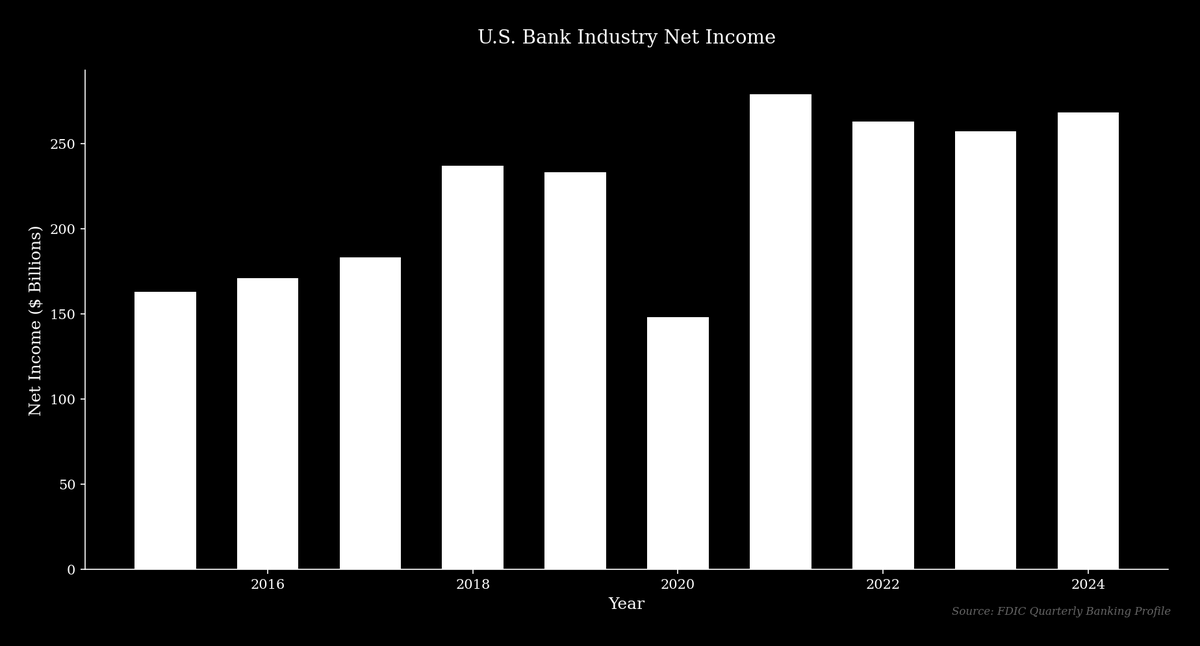

Ця модель може приносити значний прибуток. У 2024 році JPMorgan Chase повідомив про рекордний чистий прибуток 58,5 мільярда доларів при доходах 180,6 мільярда доларів, а чистий відсотковий дохід у 92,6 мільярда доларів був основним драйвером цього результату.

Нові фінтех-альтернативи дають вкладникам прямий доступ до вищих доходів, створюючи конкуренцію, якої галузь раніше уникала. Тому найбільші банки використовують регулювання для захисту власної бізнес-моделі — це логічний і історично обґрунтований підхід.

Бімодальна структура банківського сектору

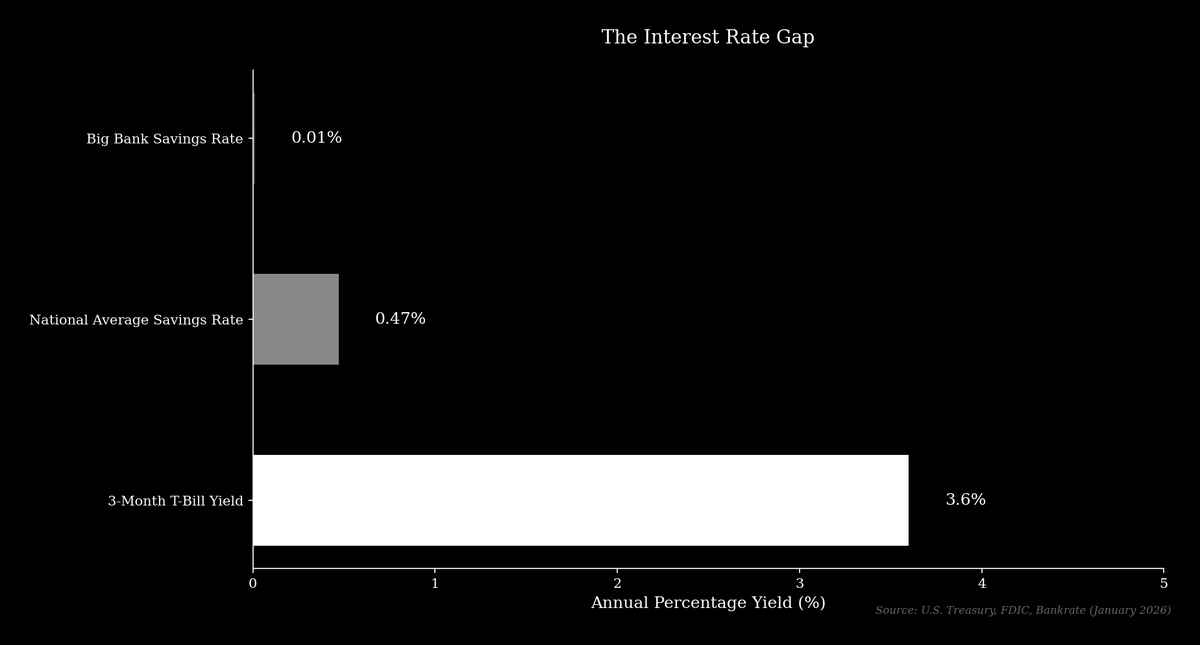

На початку 2026 року національна середня ставка заощаджувального рахунку становила 0,47% річних (APY), а найбільші банки США, зокрема JPMorgan Chase і Bank of America, пропонують стандартну ставку 0,01% річних (APY) на базових заощаджувальних рахунках. У цей період прибутковість безризикового 3-місячного казначейського векселя США становила близько 3,6%. Тобто великий банк може взяти депозит клієнта, придбати державну облігацію та отримати спред понад 3,5% з мінімальним ризиком.

Маючи приблизно 2,4 трильйона доларів депозитів, JPMorgan Chase теоретично може отримати понад 85 мільярдів доларів доходу лише зі спреду на депозитній базі. Це спрощена модель, але суть залишається.

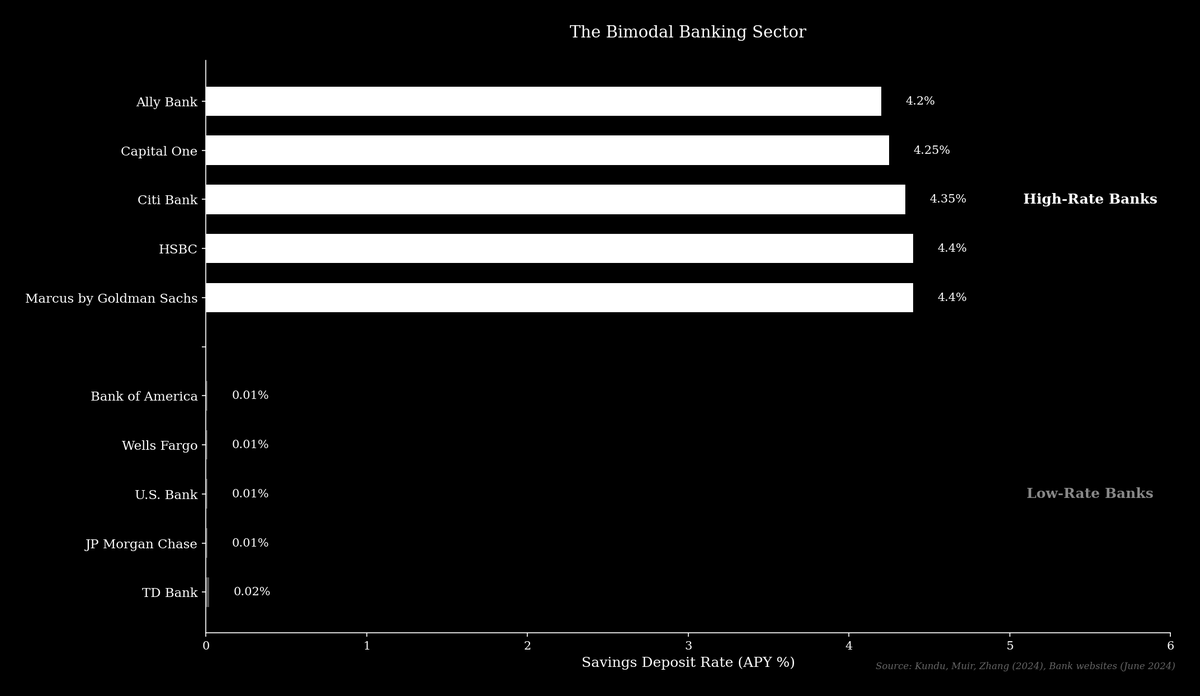

Після Глобальної фінансової кризи банківський сектор розділився на два типи: банки з низькими ставками та банки з високими ставками. Банки з низькими ставками — це великі гравці, які завдяки мережі відділень і впізнаваності бренду залучають депозити від клієнтів, нечутливих до рівня ставок.

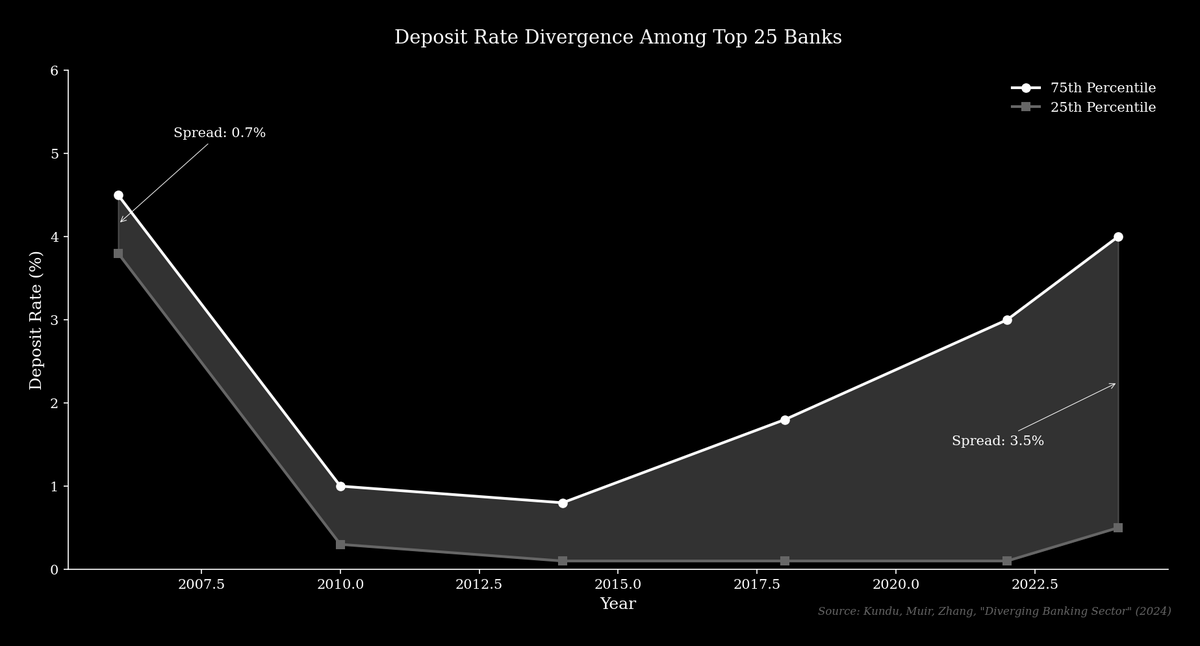

Банки з високими ставками, наприклад Marcus від Goldman Sachs або Ally Bank, працюють онлайн і конкурують за ціною, пропонуючи депозитні ставки ближчі до ринкових. Дослідження Кунду, Мюїра та Чжана показує, що спред між 75-м і 25-м процентилем депозитних ставок серед 25 найбільших банків зріс із 0,70% у 2006 році до понад 3,5% сьогодні.

Бізнес-модель банку з низькими ставками прибуткова, оскільки вона базується на вкладниках, які не шукають вищий дохід.

«Втеча депозитів на 6 трильйонів доларів»

Банківські асоціації стверджують, що дозвіл на нарахування доходу за стейблкоїнами призведе до «відтоку депозитів» до 6,6 трильйона доларів, що, на їхню думку, скоротить кредитування в економіці. CEO Bank of America Браян Мойніган озвучив це питання на інвесторській конференції у січні 2026 року, попередивши: «Депозити — це не просто механізм, це фінансування. Якщо депозити йдуть із банків, кредитоспроможність зменшується, і банки змушені більше покладатися на оптове фінансування, що має свою ціну».

Він додав, що Bank of America буде «у порядку», але вплив першими відчують малі та середні підприємства. Такий аргумент розглядає депозити, що переходять у стейблкоїни, як вилучені з комерційної банківської системи, хоча це не завжди так.

Коли клієнт купує стейблкоїн, долари США переводяться емітенту стейблкоїна, який зберігає їх у резерві. Наприклад, резерви USDC, великого стейблкоїна, емітованого Circle, керуються BlackRock і розміщені у суміші готівки та короткострокових казначейських облігацій США. Ці активи залишаються в межах традиційної фінансової системи, тобто загальний обсяг депозитів не змінюється, а лише перерозподіляється з рахунку клієнта на рахунок емітента стейблкоїна.

Справжня проблема

Банківська галузь насправді турбується про відтік депозитів із рахунків із низькими ставками до альтернатив із вищим доходом. Продукти, як-от Coinbase USDC Rewards та DeFi-рішення Aave App, пропонують прибутки, що значно перевищують виплати більшості банків. Клієнт може обрати між 0,01% на долар у великому банку та понад 4% на той самий долар у стейблкоїні — це різниця у понад 400 разів.

Ця тенденція підриває модель банку з низькими ставками, спонукаючи клієнтів переводити кошти з поточних на рахунки з нарахуванням відсотків і робить вкладників більш чутливими до рівня ставок.

У світі стейблкоїнів із нарахуванням доходу клієнт отримує ринкову ставку без зміни основного банківського партнера, що прискорює конкуренцію між банками. Як зазначає аналітик фінтеху Scott Johnsson: «Банки фактично конкурують не зі стейблкоїнами, а між собою. Стейблкоїни лише прискорюють цю динаміку на користь споживача».

Дослідження Кунду, Мюїра та Чжана підтверджують це: коли ринкові ставки зростають, депозити мігрують із банків із низькими ставками до банків із високими ставками. Це підтримує кредитування для особистих і комерційних позик, які банки з високими ставками дедалі частіше надають. Стейблкоїни з нарахуванням доходу, ймовірно, повторять цю тенденцію, спрямовуючи капітал до більш конкурентних установ.

Історичний паралель

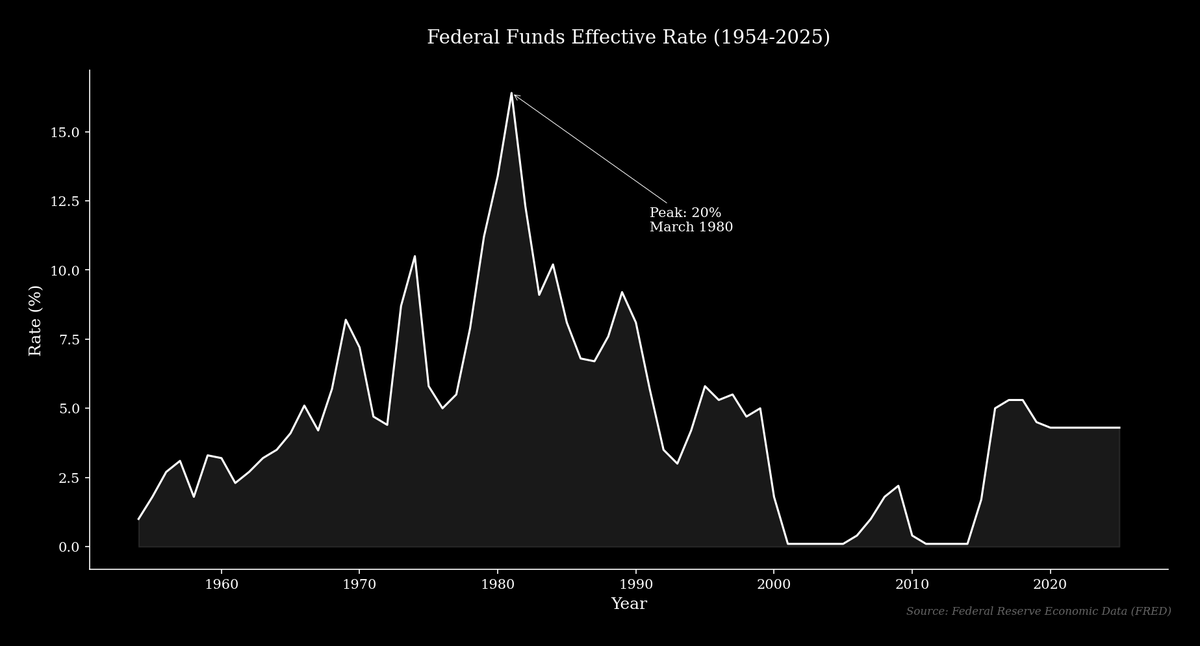

Сучасний конфлікт щодо доходу за стейблкоїнами нагадує історичну суперечку навколо Regulation Q — правила, запровадженого під час Великої депресії, яке обмежувало ставки, які банки могли платити за депозитами, щоб уникнути «надмірної конкуренції». Десятиліттями це правило мало незначний вплив, оскільки ринкові ставки були нижчими за встановлені обмеження, але у 1970-х зростання інфляції та ставок зробило ці обмеження дієвими. Ставка федеральних фондів, яка протягом більшості 1960-х була нижчою за 5%, різко зросла, досягнувши піку у 20% у березні 1980 року, коли банки не могли законно пропонувати конкурентні ставки.

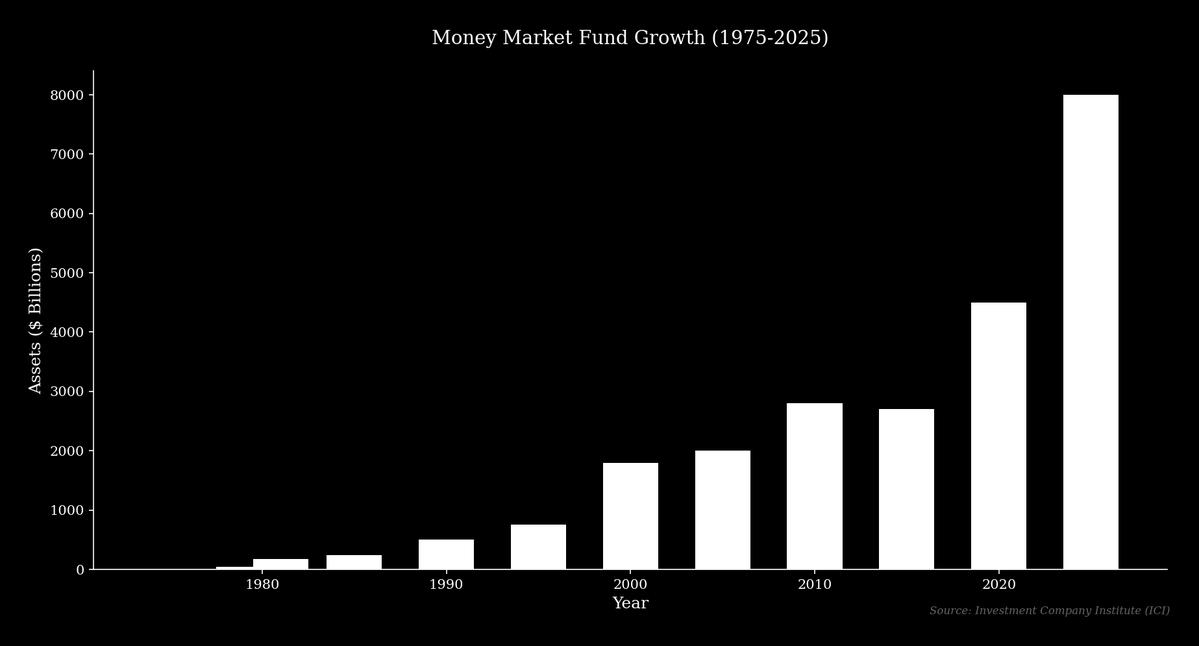

У 1971 році Брюс Бент і Генрі Браун створили перший взаємний фонд грошового ринку — Reserve Fund, який пропонував вкладникам ринкові доходи з можливістю виписувати чеки. Сьогодні протоколи, як-от Aave, виконують схожу функцію, дозволяючи користувачам отримувати прибуток із депозитів без банківського посередника. Кількість таких фондів зросла з 76 фондів із 45 мільярдами доларів активів у 1979 році до 159 фондів із понад 180 мільярдами лише за два роки, а зараз вони управляють понад 8 трильйонами доларів.

Банки та регулятори спочатку виступали проти цього розвитку. Згодом ці правила визнали несправедливими для вкладників, і Конгрес у 1980 та 1982 роках ухвалив закони про поступове скасування стель ставок.

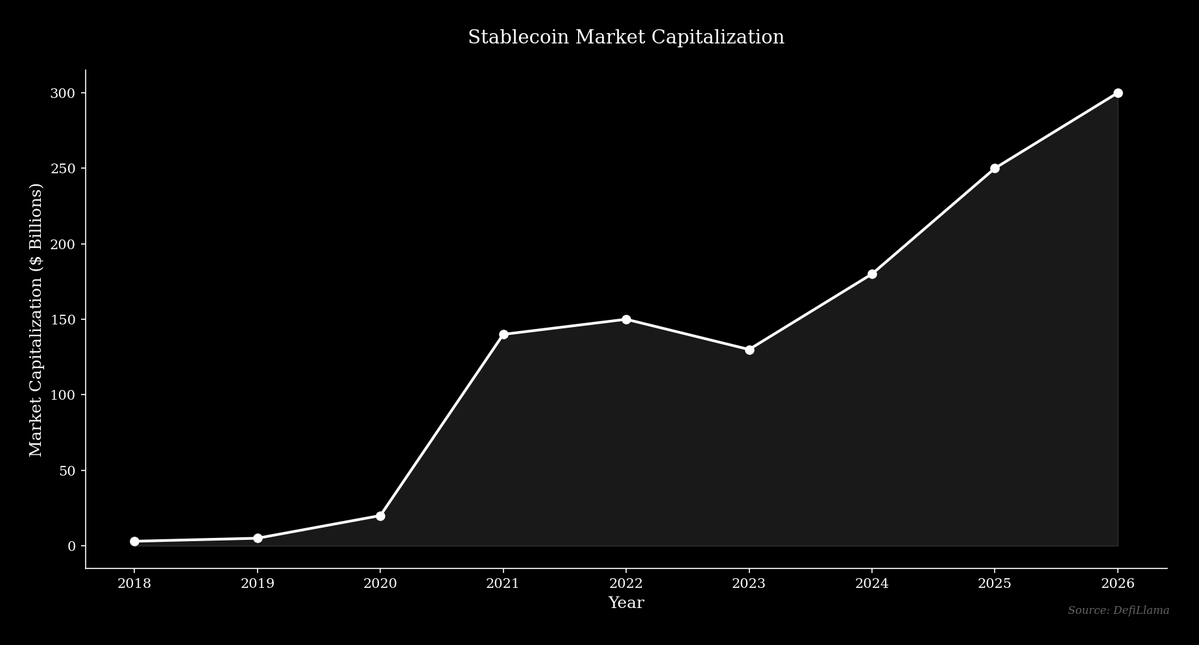

Зростання стейблкоїнів

Ринок стейблкоїнів розширюється подібними темпами: його сукупна капіталізація зросла з понад 4 мільярдів доларів на початку 2020 року до понад 300 мільярдів доларів у 2026 році. Найбільший стейблкоїн — Tether (USDT) — подолав позначку ринкової капіталізації у 186 мільярдів доларів у 2026 році. Це зростання свідчить про попит на цифровий долар, який може вільно переміщатися та приносити конкурентний прибуток.

Дискусія щодо доходу за стейблкоїнами — це сучасна версія дебатів про фонди грошового ринку, де основними противниками доходу за стейблкоїнами виступають банки з низькими ставками, які отримують вигоду від чинної системи. Їхня мета — захистити свою бізнес-модель від технології, що пропонує споживачам більше переваг.

Ринок, як правило, приймає технологію, яка з часом пропонує краще рішення; роль регуляторів — вирішити, чи сприяти цьому переходу або відтермінувати його.

Відмова від відповідальності:

- Ця стаття передрукована з [0xKolten]. Всі авторські права належать оригінальному автору [0xKolten]. Якщо є заперечення щодо цього передруку, зверніться до команди Gate Learn, і питання буде вирішено оперативно.

- Відмова від відповідальності: Думки та погляди, викладені у цій статті, належать виключно автору і не є інвестиційною порадою.

- Переклади статті іншими мовами виконані командою Gate Learn. Якщо не зазначено інше, копіювання, розповсюдження або плагіат перекладів заборонено.

Пов’язані статті

Посібник з Департаменту ефективності державного управління (DOGE)

Долар на Інтернет-цінність - Звіт 2025 року про ринкову економіку USDC

USDC та майбутнє долара

дослідження Gate: Огляд ринку криптовалют на 2024 рік та прогноз трендів на 2025 рік

Вплив розблокування токенів на ціни