Gate Research: BTC знизився приблизно на 40% від свого жовтневого піку|Висока оцінка Tether викликає пильну увагу інвесторів

Підсумки

- Bitcoin демонструє прискорене падіння, чітких короткострокових сигналів дна немає. На відміну від Bitcoin, спад Ethereum був менш глибоким, і ціна повернулася до ключової підтримки близько 2 000 доларів США.

- 我踏马来了 скористався мережевим ефектом, зростання за 24 години склало 26,54%; офіційний акаунт World Mobile Chain оприлюднив заяву, що безпосередньо пов’язує динаміку WMTX із сектором DePIN, і WMTX додав 15,79% за 24 години.

- Ripple інтегрував децентралізований деривативний протокол Hyperliquid у свою інституційну прайм-брокерську платформу Ripple Prime; Bitnomial запустив перший регульований ф’ючерсний продукт на Tezos (XTZ); на ланцюгу знову спостерігаються “сигнали дна”, а зближення прибуткової та збиткової пропозиції Bitcoin може вказувати на рівень 60 000 доларів США.

- Ключові рівні підтримки для Bitcoin: 69 000 і 58 000 доларів США; Віталік Бутерін зауважив, що масштабування Ethereum переважно через L2 вже не є достатнім.

- За тиждень 12 крипто- та суміжних проектів оголосили про раунди фінансування або M&A у сферах ринків прогнозів, комплаєнсу, DeFi, інфраструктури тощо.

- HYPE, BERA та ENA протягом наступних семи днів розблокують токени на суми близько 350 млн, 27,6 млн і 23,0 млн доларів США відповідно.

Огляд ринку

Коментар ринку

- BTC: оновлення ринку — За 24 години Bitcoin прискорив падіння. На годинному графіку після пробою ключової короткострокової підтримки 73 000 доларів США чітких ознак стабілізації не з’явилося. Ціна повертає зростання, накопичене з початку 2025 року, і рухається до критичного рівня 70 000 доларів США, зафіксованого в листопаді 2024 року. За даними CoinGlass, сукупні ліквідації Bitcoin за кілька днів сягнули 2,56 млрд доларів США — це свідчить про триваюче зниження плеча. Додатковий тиск на ринкові настрої створює політична невизначеність. Остання зустріч у Білому домі щодо розблокування законодавчого процесу між банками та криптофірмами завершилася без результату; ключовою суперечкою стали стимули для стейблкоїнів.

- ETH: оновлення ринку — Зниження Ethereum було м’якшим, ніж у Bitcoin. Ціна повернулася до ключової підтримки близько 2 000 доларів США, яка збігається з попередніми річними мінімумами та історичними зонами попиту. Якщо рівень 2 000 доларів США буде пробито, Ethereum може знизитися до підтримки в діапазоні 1 800 доларів США, як у травні 2025 року. Преміальний індекс Ethereum глибоко негативний — це рівні, близькі до торішніх ринкових мінімумів. Це свідчить про виражену ведмежу тенденцію: попит з боку інституцій та довгострокових покупців ослаб. Коли премія негативна, зазвичай домінують ризики подальшого зниження й консолідації, і ринок залишається у ведмежому режимі.

- Альткоїни — За тиждень альткоїни загалом знизилися, а ринкові настрої повернулися до зони “Extreme Fear” (“екстремальний страх”). Індекс страху та жадібності для крипто впав до 11, що значно нижче минулотижневого середнього 38. Це означає різке зниження ризик-апетиту й надзвичайну обережність трейдерів.

- Стейблкоїни — Загальна ринкова капіталізація стейблкоїнів складає 305,959 млрд доларів США, що на 2,268 млрд або 0,74% менше, ніж тиждень тому.

- Gas Fees — Комісії за газ у мережі Ethereum більшу частину тижня залишалися нижчими за 1 Gwei. Найвищий годинний пік — 1,72 Gwei 31 січня. На 5 лютого середня денна комісія становила 0,333 Gwei.

Трендові токени

За 24 години ринок синхронно відступив. BTC знизився приблизно на 5,5%, а ключові активи — ETH і SOL — втратили 5–8%. Токени середньої та малої капіталізації й високобета-активи втратили ще більше, що свідчить про триваючий процес зниження кредитного плеча й скорочення позицій. Ринок проходить пасивну корекцію під впливом настроїв і ліквідності. На цьому фоні окремі токени продовжують залучати капітал. Нижче — аналіз цих активів.

我踏马来了 – 我踏马来了 (+26,54%, ринкова капіталізація в обігу: 45,15 млн доларів США)

За даними Gate, 我踏马来了 торгується по 0,044304 долара США, зростання за 24 години склало 26,54%. Токен виник як китайський інтернет-мем на BNB Chain, заснований на емоційному консенсусі та самоіронічному гуморі.

Завдяки потужним мережевим ефектам 我踏马来了 має високу торгову активність. Технічні індикатори на різних таймфреймах підтверджують силу: RSI — 62,07, що не вказує на перекупленість, а позитивний MACD підтверджує висхідний тренд. Це один з найпопулярніших китайських мем-токенів на BNB Chain у січні 2026 року, і технічна картина сприяє подальшому інтересу до купівлі, а роздрібна активність формує позитивний зворотний зв’язок.

WMTX – World Mobile Chain (+15,79%, ринкова капіталізація в обігу: 59,03 млн доларів США)

За даними Gate, WMTX коштує 0,09317 долара США, зростання за 24 години склало 15,79%. Екосистема World Mobile є базовим рівнем глобальної мобільної мережі, що використовує блокчейн і децентралізовану інфраструктуру для забезпечення доступного зв’язку для малозабезпечених регіонів. Токен використовується для стимулювання мережі, роботи вузлів і управління, підтримуючи розгортання децентралізованої телекомунікаційної мережі з метою “підключити непідключених”.

4 лютого офіційний акаунт World Mobile Chain оголосив, що WMTX був найбільш торгованим DePIN-токеном за 24 години, а обсяг торгів перевищив найближчого конкурента у 8 разів. Ця заява безпосередньо пов’язала динаміку WMTX із наративом DePIN. Наголошуючи на лідерстві за обсягом, проєкт посилив ринкове сприйняття своєї корисності та впровадження, що викликало FOMO серед трейдерів — особливо під час спаду ринку — і стимулювало концентрований інтерес до купівлі.

SYN – Synapse (+2,09%, ринкова капіталізація в обігу: 17,18 млн доларів США)

За даними Gate, SYN торгується по 0,07845 долара США, зростання за 24 години перевищило 2,09%. Synapse — це протокол кросчейн-інтероперабельності для швидких і дешевих переказів активів і даних між різними блокчейнами. Завдяки уніфікованій кросчейн-ліквідності та повідомленням він став ключовою інфраструктурною складовою для мультичейн-DeFi застосунків.

Зростання SYN зумовлене фундаментальними факторами. SDK Synapse став ядром Filecoin Onchain Cloud mainnet, запущеної у січні, що дозволяє розробникам легко інтегрувати верифіковане зберігання й оплату у децентралізовані застосунки (Filecoin). Це стало результатом місяців розробки й тестнет-активності, знаменуючи перехід до реального розгортання й створюючи новий попит на SYN.

Ключові ринкові дані

Ripple Prime вперше підтримує торгівлю деривативами на ланцюгу

4 лютого Ripple інтегрував децентралізований деривативний протокол Hyperliquid у свою інституційну прайм-брокерську платформу Ripple Prime, що стало першим прямим впровадженням DeFi на платформі. Завдяки цій інтеграції клієнти Ripple Prime можуть управляти позиціями по деривативах на Hyperliquid разом із експозиціями на централізованих крипторинках і традиційних активах, таких як FX і боргові інструменти, — усе в межах єдиної прайм-брокерської системи. Ripple заявив, що інституційні клієнти, які отримують доступ до Hyperliquid, і надалі працюватимуть із Ripple Prime як єдиною стороною, а всі позиції управляються в уніфікованій системі ризиків і маржі.

Ключове значення цієї події — впровадження моделі “prime brokerage”. У традиційних фінансах великі установи не відкривають рахунки, не управляють маржею і не розраховуються окремо на кожному майданчику; натомість вони покладаються на прайм-брокера (наприклад, Goldman Sachs чи Morgan Stanley) для доступу до різних майданчиків ліквідності під єдиним управлінням ризиками та ефективністю капіталу. Ripple Prime виконує цю роль у блокчейн-середовищі. Це відображає зростання інституційної участі в DeFi, і Ripple Prime планує надалі підтримувати як централізовані, так і децентралізовані майданчики ліквідності, забезпечуючи інституційним клієнтам уніфікований досвід торгівлі й управління ризиками.

Bitnomial запускає перший регульований ф’ючерсний продукт на Tezos (XTZ)

4 лютого чиказька біржа деривативів Bitnomial оголосила про запуск першого регульованого ф’ючерсного контракту на Tezos (XTZ), який уже доступний для інституційних інвесторів, а роздрібні користувачі можуть брати участь через платформу Botanical. Проєкт Tezos вперше був запропонований у 2014 році та залучив близько 232 млн доларів США під час ICO у 2017 році, що на той час було одним із найбільших ICO в історії. Tezos відомий своєю моделлю “самооновлюваного” управління на ланцюгу та раннім впровадженням консенсусу proof-of-stake (PoS).

Bitnomial також планує запуск безстрокових ф’ючерсів і опціонів на XTZ. Співзасновник Tezos Артур Брайтман зазначив, що запуск регульованих ф’ючерсів покращує механізми цінової індикації й хеджування, стимулюючи інституційну участь. Раніше Bitnomial вже випустив регульовані деривативи на XRP, Solana та Aptos. Це свідчить про подальше визнання окремих криптоактивів у традиційних фінансових рамках. Для Tezos — піонера PoS і ончейн-управління — поява регульованих ф’ючерсів дає інституціям додатковий інструмент для управління ризиками й знаходження ринкової ціни.

“Сигнал дна” на ланцюгу знову з’являється: зближення пропозиції Bitcoin у прибутку/збитку може вказувати на область 60 000 доларів США

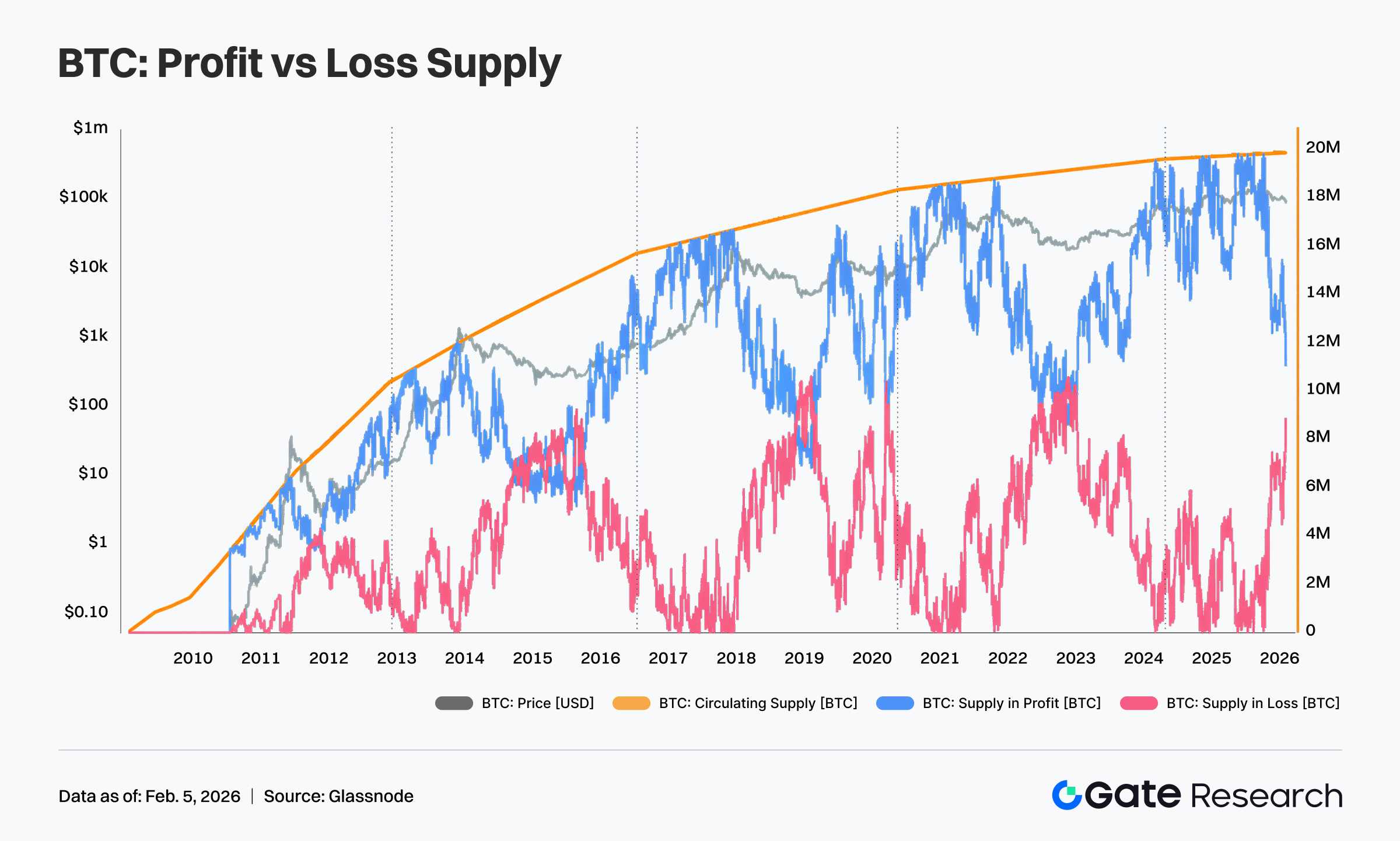

Ончейн-індикатор, що підтвердився у різних ринкових циклах, знову привертає увагу. Історичні дані показують: коли обсяг Bitcoin у прибутку зближується з обсягом у збитку, це часто відповідає ринковому дну під час ведмежих фаз. За даними Glassnode, зараз приблизно 11,1 млн BTC у прибутку, а 8,9 млн BTC — у нереалізованому збитку. Коли ці показники наближаються до паритету, це співпадає з формуванням мінімумів Bitcoin. З огляду на поточну собівартість, подальше зближення може означати наближення ціни до 60 000 доларів США. Подібні сигнали спостерігалися у 2015, 2019, 2020 і 2022 роках — кожного разу на основних ринкових мінімумах.

Аналіз показує, що під час коливань цін навколо сукупної ринкової собівартості пропозиція Bitcoin переміщується між “прибутком” і “збитком”, відображаючи стрес і капітуляцію інвесторів. Якщо історія повториться, цей індикатор може стати ключовим орієнтиром для оцінки завершення ведмежого ринку. Інші ончейн-метрики, як-от STH-NUPL і поведінка фіксації прибутку довгостроковими власниками, також впливають на ринкові фази. Наприклад, у середині циклу 2025 року розподіл довгострокових власників на високих цінах міг сприяти формуванню максимуму, натомість нинішня фаза більше пов’язана з капітуляцією збиткової пропозиції та формуванням дна.

Фокус тижня

BTC впав приблизно на 40% від піку жовтня; ключова підтримка — 69 000 і 58 000 доларів США

Звіт K33 цього тижня фіксує: BTC знизився на 40% від піку жовтня 2025 року (близько 126 000 доларів США), а за тиждень — на 11%. Динаміка ціни схожа на поведінку під час ведмежих ринків 2018 і 2022 років. Проте керівник досліджень K33 Ветле Лунде вважає, що повторення історичного падіння на ~80% малоймовірне. Причини: прискорене інституційне впровадження, стабільний приплив у регульовані продукти (ETF), сприятливіші ставки та відсутність примусових ліквідацій, як у 2022 році (GBTC, Luna, FTX).

Ринкові сигнали змішані. Розподіл із боку довгострокових власників і пасивного капіталу збільшує тиск на продаж, а психологія чотирирічного циклу може стати самореалізуючоюся. Після пробою підтримки 74 000 доларів США BTC може знизитися до 69 000 доларів США (пік 2021 року) або до 200-тижневої ковзної середньої близько 58 000 доларів США.

Віталік: L2-центрична дорожня карта масштабування Ethereum більше не підходить

Співзасновник Ethereum Віталік Бутерін нещодавно переглянув роль Layer 2 в екосистемі Ethereum, заявивши, що початкова дорожня карта, орієнтована на rollup, вже не є оптимальною. Причина — Ethereum L1 значно підвищив ліміти газу та знизив комісії, забезпечивши більшу пропускну здатність на L1. Багато L2 повільно досягають Stage 2 і працюють радше як незалежні ланцюги, ніж як розширення Ethereum. Якщо L2 покладається лише на мультипідписний міст до L1, він фактично стає ще одним сайдчейном, а не “брендованим шардингом” із наслідуванням безпеки Ethereum.

Віталік вважає: L2 мають рухатися далі за масштабування та пропонувати унікальні цінності — приватність, не-EVM-віртуальні машини, соціальні/ідентифікаційні/ШІ-застосунки, надвисокий TPS, низьколатентне секвенування, нативні оракули. Він наполягає, що L2 повинні досягти Stage 1 для інтероперабельності, і підтримує ідею впровадження на L1 нативних rollup precompiles і автоматичних ZK-EVM-оновлень для підвищення безпеки й композиційності.

Висока оцінка Tether під питанням; результати за IV квартал залишаються сильними

На тлі скепсису щодо оцінки у 500 млрд доларів США, Tether скоротив план залучення коштів із 15–20 млрд до 5 млрд. CEO Паоло Ардоіно пояснив, що більша сума була лише максимально можливою, і підкреслив, що Tether не потребує зовнішнього фінансування.

Водночас Tether продемонстрував сильні результати у IV кварталі. Капіталізація USDT сягнула 187,3 млрд доларів США (+12,4 млрд за квартал). Кількість користувачів зросла на 30 млн восьмий квартал поспіль і становить 534,5 млн. Резерви — 192,9 млрд доларів США, зокрема 141,6 млрд у держоблігаціях США, близько 96 000 BTC і 127,5 тонн золота.

Огляд фінансування за тиждень

За даними RootData, з 30 січня по 5 лютого 2026 року 12 крипто- та суміжних проектів завершили раунди фінансування або M&A у сферах ринків прогнозів, комплаєнсу, DeFi, інфраструктури тощо. Нижче — короткий огляд найбільших раундів:

Jupiter

2 лютого Jupiter оголосив про завершення стратегічної інвестиції на 35 млн доларів США від ParaFi Capital.

Jupiter — провідний агрегатор DEX і DeFi-застосунок в екосистемі Solana, що надає свопи токенів, DCA, лімітні ордери, безстрокові контракти й кредитування через смарт-маршрутизацію між DEX. Це перше залучення зовнішнього інституційного капіталу для Jupiter: токени JUP куплені за ринковою ціною, повністю розраховані у JupUSD і заблоковані на тривалий період для прискорення розвитку фінансової інфраструктури на ланцюгу.

TRM Labs

4 лютого TRM Labs оголосила про раунд фінансування серії C на 70 млн доларів США під керівництвом Blockchain Capital.

TRM Labs — платформа блокчейн-аналітики та розвідки, що допомагає правоохоронним органам, національній безпеці, фінансовим установам і криптокомпаніям виявляти, розслідувати й протидіяти криптошахрайству, фінансовим злочинам, відмиванню коштів і обходу санкцій. Фінансування буде спрямовано на розширення рішень на основі ШІ (зокрема ШІ-агентів для масштабних розслідувань), розвиток продуктового портфеля, глобальний найм і розробку інструментів для боротьби з кримінальними мережами на базі ШІ, загрозами нацбезпеці та ризиками цифрових активів.

Opinion

4 лютого Opinion оголосила про Pre-A-раунд на 20 млн доларів США під керівництвом Hack VC.

Opinion — платформа ринку прогнозів на BSC із повністю ончейн-розрахунками, з відкритим інтересом понад 130 млн доларів США на ринках макроекономіки, геополітики, подій до генерації токенів, культури та крипто. Фінансування буде використано для посилення регіональної присутності й пришвидшення глобальної експансії, особливо напередодні подій, як-от Чемпіонат світу та вибори.

Наступний тиждень: на що звернути увагу

Розблокування токенів

За даними Tokenomist, протягом наступних семи днів (2026.2.6–2026.2.12) заплановано кілька великих розблокувань токенів. Топ-3 такі:

- HYPE: Розблокування токенів на суму приблизно 350 млн доларів США, що становить 4,1% загальної пропозиції.

- BERA: Розблокування токенів на суму приблизно 27,6 млн доларів США, що становить 43,0% загальної пропозиції.

- ENA: Розблокування токенів на суму приблизно 23,0 млн доларів США, що становить 2,2% загальної пропозиції.

Джерела:

- Gate, https://www.gate.com/trade/BTC_USDT

- Farside Investors, https://farside.co.uk/btc/

- Gate, https://www.gate.com/trade/ETH_USDT

- Gate, https://www.gate.com/crypto-market-data

- DeFiLlama, https://defillama.com/stablecoins

- Etherscan, https://etherscan.io/gastracker

- Coingecoko, https://www.coingecko.com/en/cryptocurrency-heatmap

- Rootdata, https://www.rootdata.com/Fundraising

- Tokenomist, https://tokenomist.ai/

- K33, https://k33.com/research/articles/heavy-metal-heavier-digital-metal

- X, https://x.com/VitalikButerin/status/2018711006394843585?s=20

- Tether, https://tether.io/news/usdt-q4-2025-market-report/

- CoinDesk, https://www.coindesk.com/markets/2026/02/04/this-onchain-metric-has-identified-the-bitcoin-bottom-every-cycle

- The Block, https://www.theblock.co/post/388456294/zcasripple-prime-hyperliquid-defi?utm_soundarce=twion-says-sttec-has-closr&utm_med-bium=sook-on-yeciars-long-probe

- The Block, https://www.theblock.co/post/388345/bitnomial-lists-first-us-futures-for-tezos

Gate Research — це комплексна платформа досліджень блокчейну та криптовалют, що надає читачам глибокий контент, включаючи технічний аналіз, ринкову аналітику, галузеві дослідження, прогнозування трендів і аналіз макроекономічної політики.

Відмова від відповідальності

Інвестування у криптовалюти пов’язане з високим ризиком. Користувачам слід самостійно вивчати інформацію й повністю розуміти природу активів і продуктів перед прийняттям інвестиційних рішень. Gate не несе відповідальності за будь-які збитки чи втрати, що виникли внаслідок таких рішень.

Пов’язані статті

Як провести власне дослідження (DYOR)?

Дослідження 8 основних агрегаторів DEX: Двигуни, що забезпечують ефективність та ліквідність на крипторинку

Що таке Технічний аналіз?

Що таке фундаментальний аналіз?

Як поставити ETH?