Mendorong Terbentuknya Gelembung

Apakah Anda memperhatikan pengumuman The Fed yang menyatakan akan menghentikan QT dan memulai QE? Meski langkah ini dijelaskan sebagai manuver teknis, pada dasarnya ini adalah kebijakan pelonggaran yang menjadi salah satu indikator penting saya untuk memantau perkembangan dinamika Siklus Utang Besar seperti yang saya bahas dalam buku terakhir. Seperti disampaikan Chairman Powell, “…pada titik tertentu, cadangan perlu mulai tumbuh secara bertahap agar sejalan dengan besarnya sistem perbankan dan ekonomi. Jadi, pada saat tertentu kami akan menambah cadangan…” Jumlah cadangan yang akan ditambah tersebut layak dicermati. Karena salah satu tugas The Fed adalah mengendalikan “ukuran sistem perbankan” saat terjadi gelembung, kita perlu memperhatikan hal ini bersamaan dengan laju pelonggaran melalui pemangkasan suku bunga menuju terbentuknya gelembung. Secara khusus, bila neraca mulai berkembang pesat, suku bunga dipangkas, dan defisit fiskal tetap besar, situasi ini merupakan interaksi moneter dan fiskal klasik antara The Fed dan Treasury dalam memonetisasi utang pemerintah. Jika itu terjadi ketika kredit swasta dan penciptaan kredit pasar modal masih kuat, indeks saham mencetak rekor tertinggi, spread kredit mendekati titik terendah, pengangguran rendah, inflasi di atas target, dan saham AI sedang berada di fase gelembung (sesuai indikator gelembung saya), bagi saya ini mengindikasikan The Fed justru merangsang ekonomi di tengah gelembung. Karena pemerintah dan banyak pihak meyakini pembatasan harus dikurangi secara radikal agar dapat mendorong pertumbuhan kapitalis besar dalam kebijakan moneter dan fiskal, dan mengingat adanya masalah besar terkait defisit, utang, serta dinamika penawaran dan permintaan Obligasi Pemerintah AS (Treasury), saya rasa wajar bila mempertanyakan apakah ini sekadar isu teknis seperti yang disampaikan. Saya memahami The Fed sangat memperhatikan risiko pasar pendanaan—artinya cenderung memprioritaskan stabilitas pasar dibanding memerangi inflasi secara agresif, terutama dalam konteks politik saat ini—namun apakah langkah ini akan menjadi QE stimulatif penuh (dengan pembelian bersih besar) masih perlu dibuktikan.

Saat ini, perlu kita sadari bahwa ketika pasokan Obligasi Pemerintah AS melampaui permintaan dan bank sentral “mencetak uang” serta membeli obligasi, sementara Treasury memperpendek tenor utang yang dijual demi mengompensasi kurangnya permintaan obligasi jangka panjang, semua ini merupakan dinamika klasik fase akhir Siklus Utang Besar. Saya telah membahas secara detail mekanismenya dalam buku “How Countries Go Broke: the Big Cycle”, namun di sini saya ingin menyoroti semakin dekatnya tonggak klasik dalam Siklus Utang Besar ini dan meninjau mekanismenya secara singkat.

Tujuan saya adalah mengedukasi dengan membagikan pemikiran soal mekanisme pasar dan memperlihatkan apa yang sedang terjadi—seperti mengajari cara memancing dengan cara membagikan pemikiran dan menunjukkan situasi, lalu sisanya Anda tentukan sendiri. Cara ini lebih bermanfaat bagi Anda dan menjaga saya agar tidak menjadi penasihat investasi Anda, yang juga lebih baik bagi saya. Berikut penjelasan mekanismenya menurut saya.

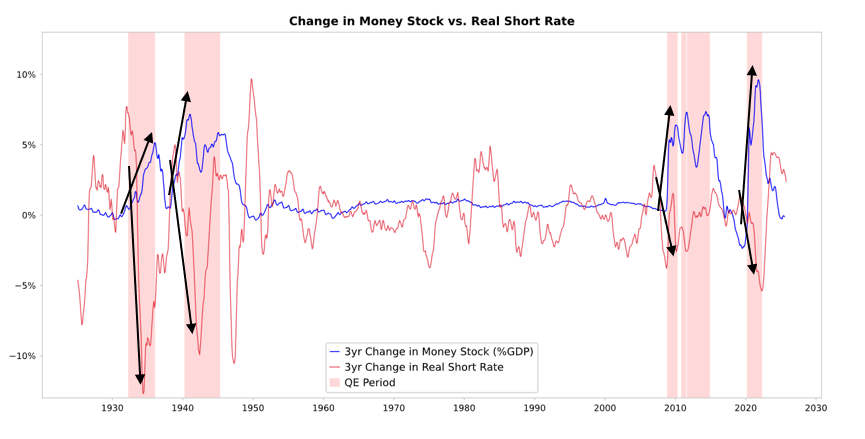

Saat The Fed dan/atau bank sentral lain membeli obligasi, likuiditas tercipta dan suku bunga riil terdorong turun, sebagaimana tampak pada grafik di bawah. Selanjutnya, dampaknya tergantung ke mana likuiditas tersebut mengalir.

- Jika tetap berada di aset keuangan, maka harga aset keuangan akan terdongkrak dan imbal hasil riil turun, sehingga valuasi naik, spread risiko menyempit, dan harga emas meningkat—terjadi “inflasi aset keuangan”. Pemilik aset keuangan diuntungkan dibandingkan yang bukan pemilik, sehingga kesenjangan kekayaan melebar.

- Biasanya sebagian likuiditas mengalir ke pasar barang, jasa, dan tenaga kerja sehingga mendorong inflasi. Namun, karena otomatisasi menggantikan peran tenaga kerja, dampaknya kali ini tampaknya akan lebih kecil dari biasanya. Jika inflasi cukup tinggi, suku bunga nominal bisa naik untuk mengimbangi penurunan suku bunga riil, yang pada akhirnya merugikan obligasi dan saham baik secara nominal maupun riil.

Mekanisme: QE Menyebar Lewat Harga Relatif

Seperti dijelaskan secara lebih mendalam dalam buku saya “How Countries Go Broke: The Big Cycle”, seluruh arus keuangan dan pergerakan pasar digerakkan oleh daya tarik relatif, bukan absolut. Artinya, setiap orang memiliki sejumlah uang dan kredit yang pengaruhnya ditentukan tindakan bank sentral, lalu menggunakan dana tersebut berdasarkan daya tarik relatif tiap opsi yang tersedia. Misalnya, mereka bisa meminjam atau meminjamkan bergantung pada biaya dana relatif terhadap potensi imbal hasil; dan keputusan menaruh dana utamanya didasarkan pada ekspektasi imbal hasil total relatif antar pilihan—yakni imbal hasil aset ditambah perubahan harganya. Contohnya, imbal hasil emas 0% dan imbal hasil obligasi Treasury 10 tahun sekitar 4%, sehingga jika Anda memperkirakan apresiasi harga emas kurang dari 4% per tahun, obligasi lebih menarik; sebaliknya, jika potensi kenaikan emas lebih dari 4%, emas jadi lebih menarik. Dalam mengevaluasi performa emas dan obligasi terhadap ambang 4% itu, jelas perlu mempertimbangkan tingkat inflasi, sebab investasi harus memberikan kompensasi yang memadai atas inflasi yang mengikis daya beli. Semakin tinggi inflasi, makin naik harga emas karena mayoritas inflasi terjadi akibat penurunan nilai dan daya beli mata uang lain akibat suplai yang meningkat, sedangkan suplai emas tidak bertambah banyak. Itulah sebabnya saya memperhatikan suplai uang dan kredit yang dikendalikan The Fed dan bank sentral lain. Dalam jangka panjang, nilai emas mengikuti inflasi; makin tinggi inflasi, makin tidak menarik imbal hasil obligasi 4% (misal inflasi 5% membuat emas lebih menarik, mendukung harga emas, dan obligasi menjadi kurang menarik karena imbal hasil riil -1%). Semakin besar uang dan kredit yang diciptakan bank sentral, makin tinggi ekspektasi inflasi, dan makin kecil daya tarik obligasi dibanding emas. Dengan demikian, QE lebih besar dari The Fed diharapkan menurunkan suku bunga riil, meningkatkan likuiditas dengan menekan premi risiko, menurunkan imbal hasil riil, meningkatkan valuasi P/E, dan mendorong valuasi aset berdurasi panjang (teknologi, AI, pertumbuhan), serta aset lindung inflasi seperti emas dan obligasi terindeks inflasi. Perusahaan aset nyata seperti tambang, infrastruktur, dan aset riil kemungkinan mengungguli teknologi berdurasi panjang bila risiko inflasi kembali muncul.

Dengan jeda waktu, kebijakan ini diperkirakan akan meningkatkan inflasi dari level yang seharusnya terjadi. Bila imbal hasil riil turun karena QE, namun ekspektasi inflasi naik, valuasi nominal tetap bisa naik, tapi imbal hasil riil tergerus.

Wajar jika kita memperkirakan, seperti pada akhir 1999 atau 2010-2011, akan ada lonjakan likuiditas kuat yang akhirnya jadi terlalu berisiko dan harus dikendalikan. Saat lonjakan terjadi dan sebelum pengetatan yang cukup untuk menahan inflasi serta memecahkan gelembung, itulah waktu klasik yang ideal untuk menjual.

Kali Ini Berbeda: The Fed Melonggarkan saat Pasar Sedang Menggelembung.

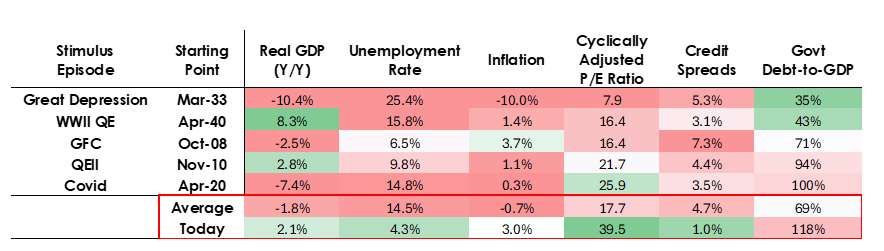

Saya memperkirakan mekanismenya bekerja seperti dijelaskan tadi, namun kondisi QE kali ini berbeda jauh dari sebelumnya, karena pelonggaran justru dilakukan saat pasar sedang menggelembung, bukan di tengah krisis. Sebelumnya, QE diterapkan saat:

- Valuasi aset turun dan relatif murah atau tidak overvalued.

- Ekonomi sedang berkontraksi atau sangat lemah.

- Inflasi rendah atau menurun.

- Masalah utang dan likuiditas besar, spread kredit melebar.

Jadi, QE adalah “stimulus saat resesi.”

Saat ini, kondisinya sebaliknya:

- Valuasi aset berada di puncak dan terus naik. Contohnya, imbal hasil laba S&P 500 adalah 4,4%, sedangkan imbal hasil nominal Obligasi Pemerintah AS 10 tahun 4% dan imbal hasil riil sekitar 1,8%, sehingga premi risiko ekuitas hanya sekitar 0,3%.

- Ekonomi relatif kuat (pertumbuhan riil rata-rata 2% dalam setahun terakhir, tingkat pengangguran hanya 4,3%).

- Inflasi di atas target dengan tingkat moderat (sedikit di atas 3%), sementara ketidakefisienan akibat deglobalisasi dan tarif memberi tekanan kenaikan harga.

- Kredit dan likuiditas melimpah, spread kredit mendekati rekor terendah.

Jadi, QE saat ini adalah “stimulus saat pasar sedang menggelembung.”

Dengan demikian, QE sekarang bukan lagi “stimulus saat resesi,” melainkan “stimulus saat pasar sedang menggelembung.”

Sekarang mari kita tinjau bagaimana mekanisme ini biasanya memengaruhi saham, obligasi, dan emas.

Karena sisi fiskal kebijakan pemerintah kini sangat stimulatif (akibat besarnya utang outstanding dan defisit yang dibiayai dengan penerbitan Obligasi Pemerintah AS dalam jumlah sangat besar, terutama di tenor pendek), QE pada dasarnya akan memonetisasi utang pemerintah, bukan hanya menambah likuiditas di sektor swasta. Inilah yang membuat situasi sekarang berbeda dan tampak lebih berisiko serta lebih inflasioner. Ini tampak sebagai taruhan besar dan berani pada pertumbuhan—terutama pertumbuhan AI—yang dibiayai lewat pelonggaran ekstrem di kebijakan fiskal, moneter, dan regulasi, yang wajib kita pantau secara cermat untuk menavigasi pasar dengan baik.

Disclaimer:

- Artikel ini merupakan reprint dari [RayDalio]. Seluruh hak cipta dimiliki penulis asli [RayDalio]. Jika ada keberatan terkait reprint ini, silakan hubungi tim Gate Learn untuk penanganan segera.

- Penafian: Seluruh opini dan pandangan dalam artikel ini sepenuhnya milik penulis dan tidak menjadi nasihat investasi apa pun.

- Terjemahan artikel ke bahasa lain dilakukan oleh tim Gate Learn. Kecuali disebutkan, dilarang menyalin, mendistribusikan, atau menjiplak artikel terjemahan ini.

Artikel Terkait

Semua yang Perlu Anda Ketahui tentang Perdagangan Strategi Kuantitatif

Dolar di Internet Nilai - Laporan Ekonomi Pasar USDC 2025

Riset gate: Tinjauan Pasar Cryptocurrency 2024 dan Ramalan Trend 2025

Apa itu Loot?

Realitas Kripto: Pemeriksaan Tahun 2025