年末にふと考えた、ステーブルコイン経済とその参加者の現状についての雑感

2025年は、ステーブルコインが今後も定着し続け、今後10年の金融サービス企業の基盤としてステーブルコインレールが不可欠であることを明確に示しました。

年末を迎え、今どこにいるのか、2025年に得た教訓、そして次に何が起こるのかを考えています。ここでは、2026年に向けたステーブルコイン経済の現状について、私なりの雑感をまとめました。

まず、いくつか前提を整理します:

- 編集やフィードバックに協力してくれたClaude氏、Deni氏に特別な感謝を

- Squadsは金融テクノロジー企業であり、銀行やデジタル資産カストディアンではありません

- 本内容は投資アドバイスではありません

- チャートや画像は、私が非常に好むTom Sachs氏の美学を参考に、Nano Bananaが生成しました。

数字で見る現状

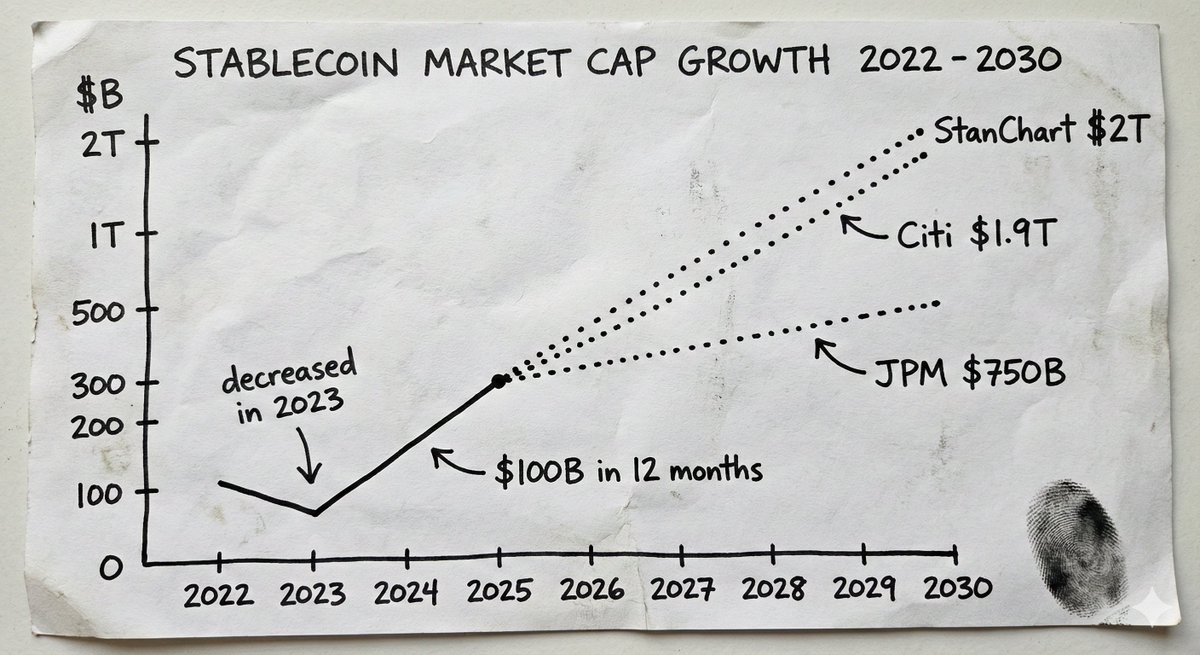

2025年、ステーブルコイン市場は3,000億ドルを突破し、年初の2,050億ドルから大幅に拡大しました。12カ月以内に新規供給が約1,000億ドル増加しています。参考までに、2024年の年間供給増加は700億ドルであり、2023年には供給が減少していました。

この成長見通しは、機関投資家の強い確信を反映しています。J.P. Morganは今後数年でステーブルコインの時価総額が5,000億〜7,500億ドルに達すると予測しています。Citiの基本予想は2030年に1兆9,000億ドル、Standard Charteredは2028年に2兆ドルとしています。今や、ステーブルコイン発行体は世界の米国国債保有者トップ10に入っています。

これはもはや暗号資産の話ではなく、通貨の話です。この成長を支えるインフラ、サービス、プロダクトのレイヤーは、今後10年で最も価値あるものの一つとなるでしょう。

Synapseが示した教訓

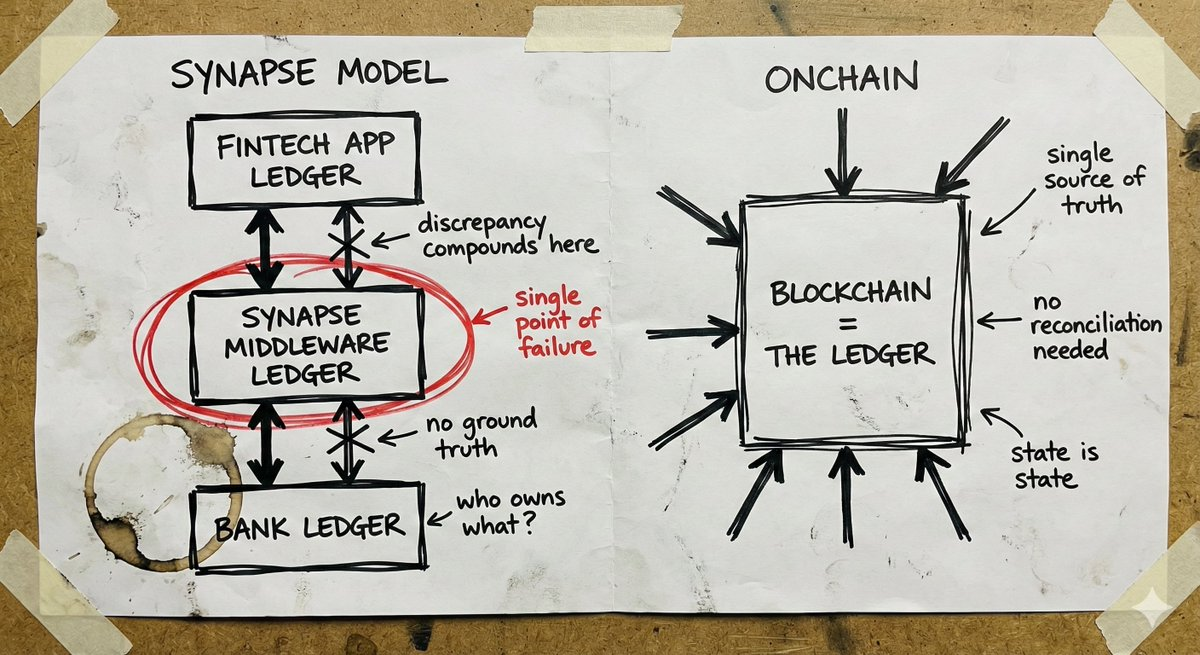

この変化の背景には、ステーブルコインレールが根本的に異なる信頼構造をもたらすという認識の高まりがあります。ステーブルコイン基盤で構築すれば安価かつ高速であるだけでなく、資金の所在を「信じてくれ」と言う中央集権的な組織ではなく、数式とコードに託せる点が決定的に異なります。

なぜこれが重要なのかは、Synapseの事例を見ると明らかです。

Synapse Financial Technologiesは、模範的なBaaS企業でした。トップクラスの投資家の支援を受け、100以上のフィンテックパートナーとFDIC保険付き銀行をつなぎ、約1,000万人のエンドユーザーにサービスを提供していました。フィンテックは銀行にならずに銀行機能を獲得し、銀行はアプリ開発なしで流通チャネルを得て、消費者は伝統的な保護と現代的な体験を享受できるという、洗練された構図でした。

しかし2024年4月、Synapseはチャプター11の破産申請を行いました。10万人以上が資金へのアクセスを失いました。裁判所の管財人は、顧客への債務と銀行が実際に保有していた資産の間に6,500万〜9,600万ドルの不足があったと指摘しました。2024年12月の公聴会で、管財人(元FDIC議長)はこの状況を、ユーゴスラビア崩壊時に父親が貯蓄を失った体験になぞらえました。

原因はミドルウェア層の台帳管理と調整の崩壊です。Synapseはフィンテックと銀行間の資産所有記録を管理していましたが、その仕組みが崩れると正しい情報が失われました。銀行は互いに責任を押し付け、フィンテックは顧客資金と直接関われず、一般の人々は自分の資産が官僚的な不確実性の中に消えるのを見守るしかありませんでした。

暗号資産業界にもFTX、Celsius、Terra/Lunaなど壊滅的な失敗がありましたが、これらは中央集権的なカストディ型事業者が預かり資産でリスクの高い賭けをした結果です。Synapseと同様、不透明なシステムで何が起きているか誰にも見えないことが原因でした。

伝統的なフィンテックと暗号資産、両方の失敗から得られる教訓は同じです。資金の所在が見えなければ安全かどうか分からない、ということです。

セルフカストディと保険の課題

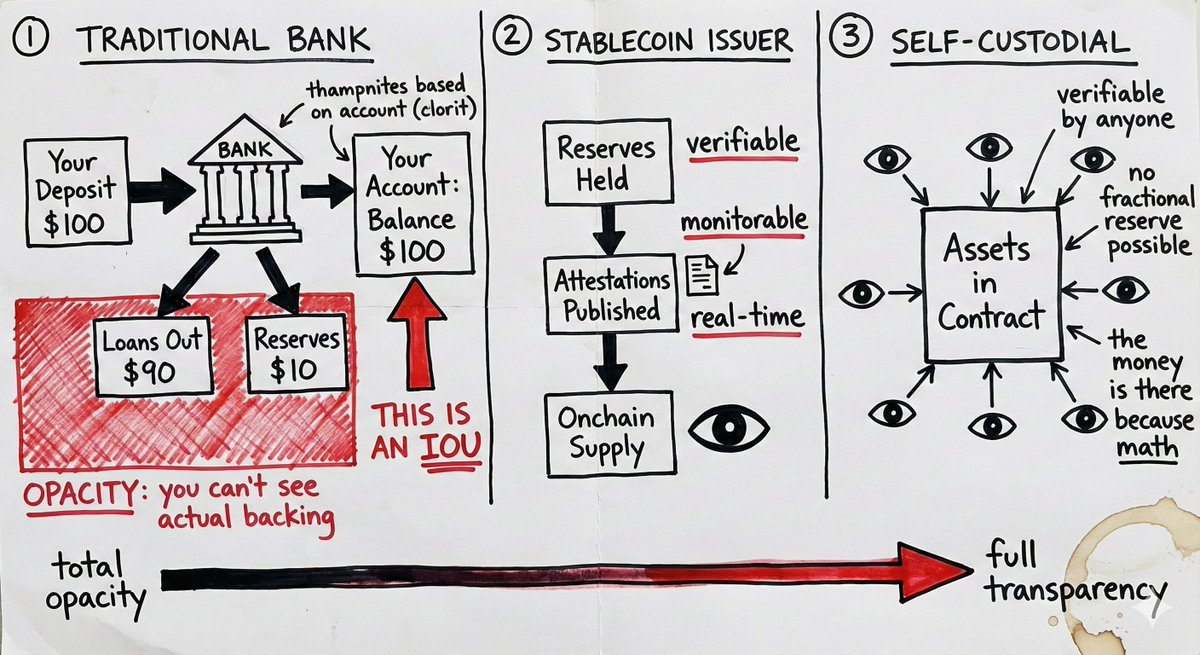

セルフカストディ型ステーブルコイン口座はリスク構造を変え、多くの用途でFDIC保険が必須でなくなります。

従来の銀行は部分準備制度で運営されています。預金すると、その多くは貸し出され、手元に残るのはごく一部だけです。あなたの「残高」はIOU(借用証書)に過ぎません。多くの人が一度に引き出しを求めたり、銀行の貸付が焦げ付いた場合、資金は存在しません。FDIC保険はこのリスクに備えるものです。銀行の資本運用ミスから守る保険です。

セルフカストディ型ステーブルコイン口座は仕組みが異なります。資産はスマートコントラクト内にあり、誰でもいつでも資金の存在を確認できます。IOUや部分準備への請求権ではなく、ユーザーが直接管理する実際の資産です。銀行の貸付判断によるカウンターパーティリスクはありません。

ただし、この議論で見落とされがちなのは、ステーブルコイン自体が発行体リスクを伴う点です。USDCが詰まったスマートコントラクトも、Circleが規制危機や準備資産の取り付け騒ぎに直面した場合は無力です。USDTの保有はTetherの準備資産管理を信じることに他なりません。セルフカストディは仲介者リスクを排除しますが、発行体リスクは排除できません。

異なるのは、発行体リスクは監視可能であることです。準備資産の証明を確認でき、オンチェーンの資金移動も監視できます。発行体を分散させることも可能です。従来の銀行リスクは、機関のブラックボックスの中に隠され、破綻するまで明らかになりません。

だからといって、セルフカストディが万人向けというわけではありません。大規模な機関投資家は今後も規制枠組みや保険商品を求めるでしょう。しかし多くの用途では、監視可能な発行体リスクを伴うセルフカストディの方が、保険で補完された不透明な機関型信頼よりも優れたモデルです。

グローバル展開とラストマイル

ステーブルコインは、従来型フィンテックが持ち得なかった真のグローバルリーチを初日から実現します。

ウォレットはどこでも機能し、スマートコントラクトはユーザーの法域を問いません。ステーブルコイン間の取引はデフォルトで国境を越えます。リモート契約者への支払い、複数法人間の資金管理、ステーブルコインを受け入れるベンダーとの決済など、インフラはグローバルに即時で機能します。

これを従来の国際展開の手法と比べてみましょう。現地銀行パートナー、現地ライセンス(用途ごとに異なる場合も多い)、現地コンプライアンスチーム、現地法人設立が必要です。各国ごとに新たなスタートアップを立ち上げるようなものです。このため、多くのネオバンクは国内にとどまるか、数年かけて一部市場へしか展開できません。Revolutも10年近くかけて、いまだに完全カバーには至っていません。

ステーブルコインインフラのボトルネックはラストマイル、すなわち法定通貨との接続です。オンランプ・オフランプには現地ライセンスや現地パートナーが依然として必要です。これを完全に回避することはできません。

しかし、「この市場で法定通貨接続を解決する必要がある」と「この市場で銀行基盤を一から作り直す必要がある」には大きな違いがあります。ラストマイルはモジュール化でき、法定通貨変換のために現地オーケストレーションプロバイダーと提携すれば、基幹インフラをゼロから再構築する必要はありません。大半の国でステーブルコインレールを活用し、必要な場所に法定通貨パートナーを段階的に組み込めます。

従来型フィンテックは、各市場でフルスタックが揃わなければ事業を開始できません。ステーブルコインネイティブ企業はグローバル展開を前提に、ラストマイル課題を進行中に解決します。これは根本的に異なる拡大方程式です。

特化型チェーン論争

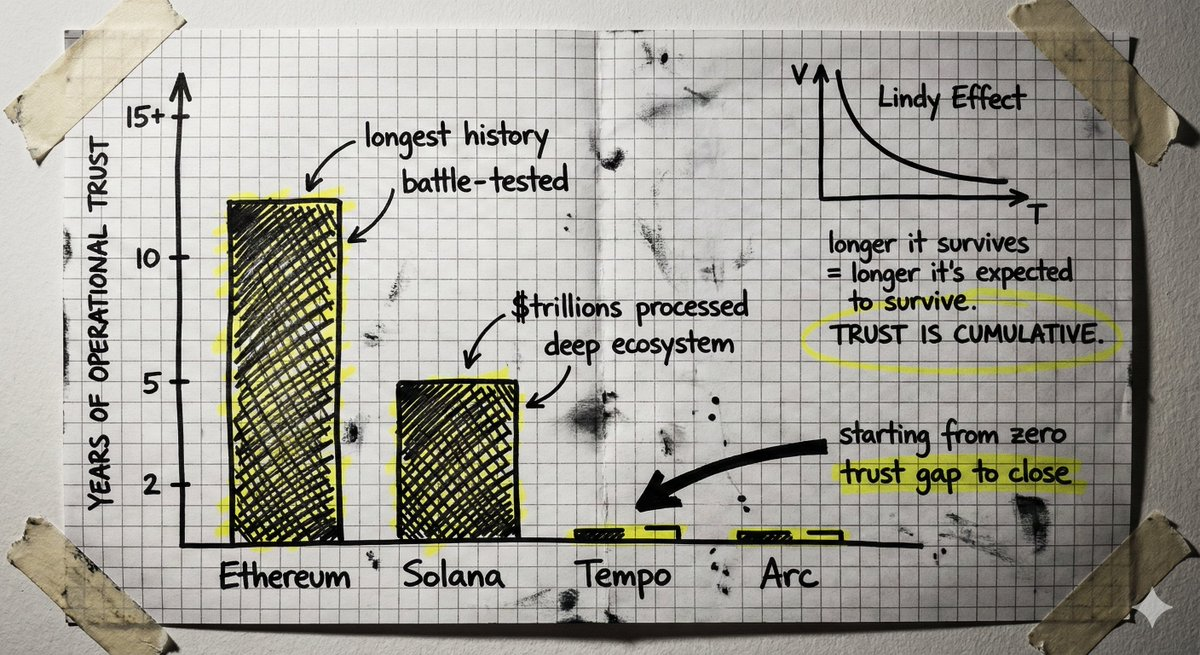

十分な資金を持つ複数のチームが、ステーブルコイン決済専用の新たなブロックチェーンを構築しています。既存チェーンは取引に最適化されており、決済には特化型インフラの方がスループット、レイテンシ、コンプライアンスツールの面で優れるというのが彼らの主張です。

これは知見ある人々による合理的な主張です。StripeとParadigmはTempoを、CircleはArcを構築しています。

しかし、反論も検討に値します。

新たなLayer 1をゼロから構築するということは、信頼をゼロから積み上げることを意味します。ブロックチェーンは信頼の機械であり、信頼は運用実績によって蓄積されます。壊滅的な障害なく何年も稼働し、数十億ドルを安全に守り、開発者エコシステムが隅々まで理解し、攻撃や異常事態を乗り越えた実績あるコードがあってこそ、信頼が生まれます。これがインフラにおけるLindy効果です。

既存チェーンにはこの蓄積された信頼があります。Solanaは数兆ドル規模の取引を処理し、ツール、ウォレット、ブリッジ、統合環境が整っています。Ethereumはさらに長い運用実績を持っています。現在の既存チェーンが提供するものと、決済に特化したものが必要とするものとのギャップが、新規チェーンが埋めなければならない信頼ギャップより大きいのかが問われます。

中立性の観点もあります。大手決済企業がコントロールするチェーンは、いかに「中立」を標榜しても、その企業の利害がアーキテクチャに組み込まれます。本当に中立的なパブリックインフラ上に構築することで異なる保証が得られます。

エージェンティック・ファイナンス

現在、エージェンティック・ファイナンスというと、投資判断やポートフォリオ管理など、金融生活全体を代理で最適化するエージェント像を思い浮かべがちです。

しかし、本質的なチャンスはそこではありません。少なくとも現段階では。

本当の機会は、請求書の監視、発注書との照合、支払いの実行、経費精算、定期的な取引の実行など、今は手作業で行われている日常的な金融業務をエージェントが担うことです。重要な意思決定を人間に代わって行うのではなく、時間を奪い運用効率を下げる煩雑な作業を自動化することにあります。

では、エージェントは実際にどうやって資金を動かすのでしょうか?

従来のレールは人間向けに設計されています。取引開始には資格情報を持つ人間が前提です。エージェントに銀行のログイン情報を渡すのは、セキュリティ上もコンプライアンス上もリスクが高すぎます。エージェントは誤作動や操作、機械の速度でのミスが起こり得ます。

ここでステーブルコインレールとスマートコントラクトが真価を発揮します。エージェントは資格情報を持たず、スマートコントラクトにエンコードされた限定的な権限を持ちます。1回の取引でXドルまで、事前承認済みアドレスのみに、特定の時間帯や用途のみに送金可能といった制約がコードで強制されます。エージェントは権限を超えることが構造上できません。

ブロックチェーンが提供する検証可能・限定的・透明な信頼前提こそ、ソフトウェアが自律的に資金を動かす際に不可欠です。従来システムはエージェントの不正をしないことを信じるしかありませんが、スマートコントラクトなら設計上、不正が不可能です。

もちろん、全ての問題が解決するわけではありません。エージェントが制約内でミスした場合はどうするのか、エージェントが要件を満たした不正請求書を承認した場合の責任は誰にあるのか、などの課題は残ります。

しかし、アーキテクチャによって強制される限定的権限という出発点は、ブロックチェーンシステムに固有であり、従来レールに後付けするのは困難です。エージェンティック・ファイナンスは必ず実現します。その安全性を担保するインフラは、ステーブルコインネイティブです。

セキュリティの再考

ステーブルコインのゴールドラッシュは、セキュリティへのアプローチが大きく異なるチームを引き寄せています。その一部(とその顧客)は、深刻なトラブルに見舞われるでしょう。

今、よく見られるのは、とにかく速く進み、ユーザーを獲得し、難題は後回しというパターンです。実際の信頼モデルを曖昧にする「セルフカストディ」の定義を緩く使い、適切なセキュリティやベンダーレビューなしで統合を急ぎ、鍵管理を軽視し、運用セキュリティをコストと見なします。

一部は理解できます。市場の動きは速く、競争圧力も強い。セキュリティを万全にするために数カ月余計にかければ、市場を競合に奪われかねません。

しかし、このトレードオフは他の多くの業界では合理的でも、金融インフラでは通用しません。

銀行やそれに準じるものを構築するには、四半期単位ではなく何十年もかけて信頼を積み上げる必要があります。急成長を目指す攻撃的な手法よりも、保守的なリスク管理が欠かせません。誰も想定していなかった異常事態にも耐えうるシステムが求められます。

2026年以降に勝つのは、本物のドメイン知識とセキュリティ最優先の姿勢を持つチームです。

プライバシーの課題

私の逆張り的な見解として、現時点で暗号資産におけるプライバシーは、ほとんど「要件チェック」的なものでした。取引、DeFi、投機において、十分なプライバシーがなくても致命的な問題にはなっていません。多くのエコシステムは、偽名アドレスと公開トランザクション履歴で問題なく動いてきました。

しかし、ステーブルコインインフラが現実のビジネスや生産的な経済活動をオンチェーンにもたらすことで状況は一変します。

企業がステーブルコインレールで財務運用を行うと、プライバシーが最重要課題となります。競合情報の漏洩は大きな問題です。ベンダー、顧客、キャッシュフローが、誰でも見ようと思えば見えてしまいます。真剣なビジネスが自社の財務運用を競合にさらすことはなく、CFOが全ての取引が公開分析可能なレールに重要な財務活動を移すこともありません。

これは、今すぐ解決すべき課題です。そうでなければ普及のボトルネックとなります。

朗報は、ステーブルコインのプライバシーモデルには完全なサイファーパンク的匿名性は不要だという点です。必要なのは選択的開示であり、これは根本的に異なる目標です。

選択的開示とは、必要なことだけを証明し、それ以外は明かさないことです。残高を見せずに資金の十分性を証明し、カウンターパーティ情報を隠したまま取引のコンプライアンスを証明し、書類提出なしで本人確認要件を満たすことができます。資金の所有者は全てを確認でき、システムは規制要件を検証し、第三者には意図的に開示した情報だけが見えます。

この課題を解決できる技術は既に存在します。私は優れたプライバシーインフラを構築する多くのチームと話しました。

課題は、この技術がまだ初期段階であることです。巨大なコードベースは監査や形式的な検証が難しく、実戦経験も不足しています。既存インフラとは全く異なる信頼・セキュリティ前提が必要です。暗号資産業界は、コアプロトコルを何年もかけて強化し、攻撃や異常事態を生き延びることで運用上の信頼を築いてきました。新規で未検証のプライバシーレイヤーを後付けすることは、その基盤を損なうリスクがあります。

本当の課題は、セキュリティに大きな妥協をせずにプライバシーを追加する方法を見つけることです。L1にプライバシー機能をより深く組み込むか、大規模な新規暗号技術を信頼しなくても済む方法を模索する必要があるかもしれません。

今後の展望

2025年のステーブルコイン成長ストーリーは、既存のフィンテックサービスをより良いインフラ上で展開することが中心でした。決済、利回り、支出、カードなど。Mercuryのグローバル版、Revolutのオンチェーン版のようなものです。それで十分です。より速く、安く、従来型フィンテックが何年もかけなければ到達できない市場にも展開できます。

しかし、ステーブルコインレールがもたらすのは、単なる効率化以上の可能性です。プログラム可能なマネー、日々新たな金融プリミティブが構築されるインターネット資本市場へのアクセス、エージェントが保証付きで資金を管理できる能力――「不正しないことを信じる」だけではありません。

今こそ、金融サービスのあるべき姿を再考するチャンスです。

まだ十分な数のチームがこの領域に挑戦しているとは感じません。チャンスは目の前にあるのに、多くの業界関係者はいまだに2015年のフィンテック手法を新しいレールで回しているだけです。2026年にはこの状況が変わることを期待しています。

免責事項:

- 本記事は[SimkinStepan]より転載したものです。著作権はすべて原著者[SimkinStepan]に帰属します。転載にご異議がある場合は、Gate Learnチームまでご連絡ください。速やかに対応いたします。

- 免責事項:本記事に記載された見解や意見は著者個人のものであり、いかなる投資助言も含みません。

- 本記事の他言語翻訳はGate Learnチームが行っています。特記なき場合、翻訳記事の無断転載・配布・盗用を禁じます。

関連記事

VirtualsのAIXBTとは何ですか?AIXBTについて知る必要があるすべてのこと

Virtuals Protocol: AIエージェントのトークン化

Tars AIとは何ですか?AIとWeb3統合の未来を探る

クリプトナラティブとは何ですか?2025年のトップナラティブ(更新版)

AIエージェントが暗号資産を主流にする方法