Após quatro anos de investimentos em VCs de alto nível, os fundos de cripto tiveram seu principal cortado pela metade. O que está acontecendo com os fundos de cripto?

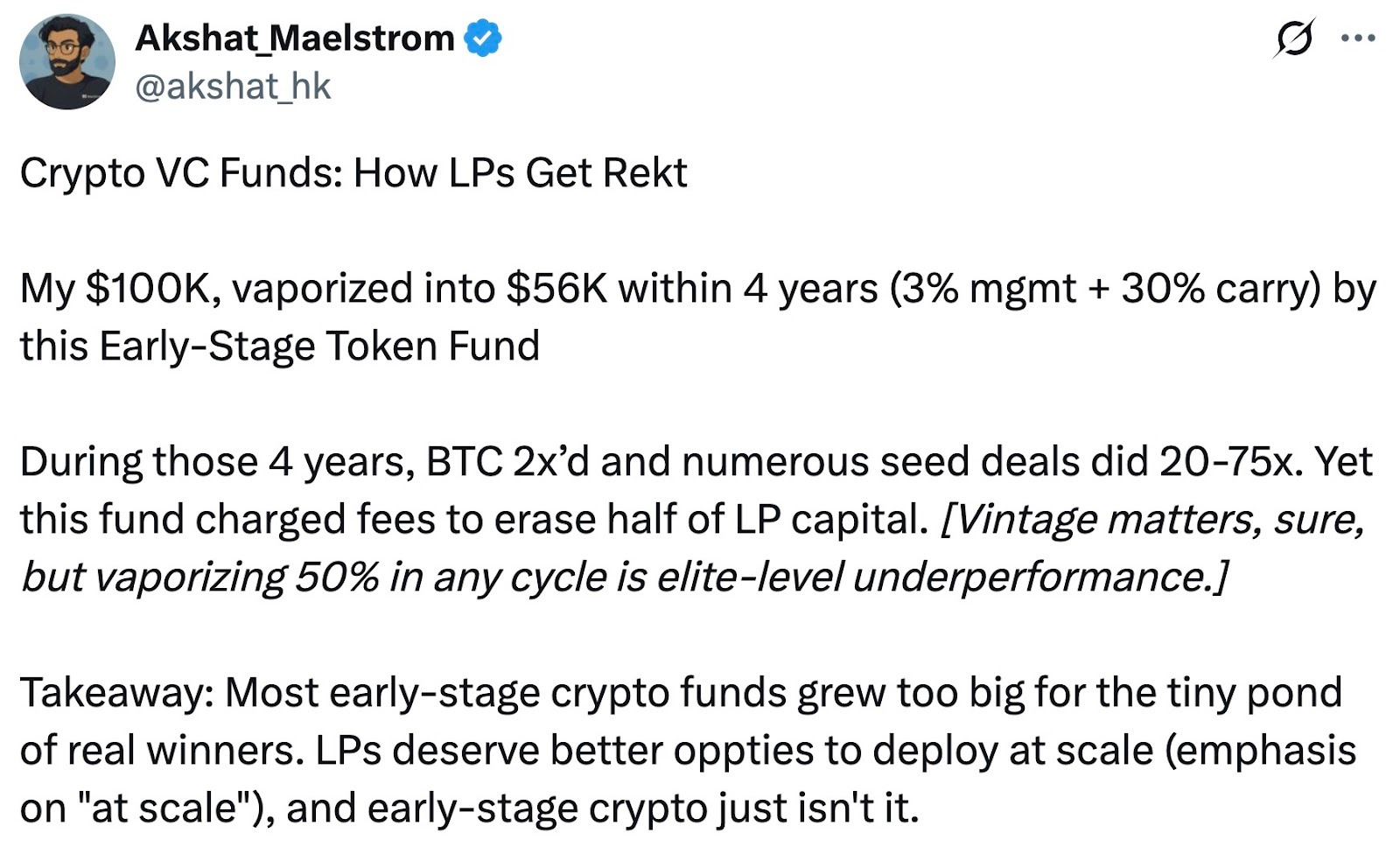

Recentemente, Akshat Vaidya, cofundador e Chief Investment Officer do family office Maelstrom, de Arthur Hayes, expôs publicamente resultados de investimentos frustrantes na plataforma X, gerando grande repercussão na comunidade cripto.

Vaidya revelou que, quatro anos atrás, investiu US$100.000 no Pantera Early-Stage Token Fund LP da Pantera Capital. Vaidya perdeu quase metade do investimento inicial, restando apenas US$56.000.

Para contextualizar, Vaidya observou que, no mesmo período, o preço do Bitcoin praticamente dobrou, enquanto retornos de diversos projetos cripto em estágio inicial chegaram a se multiplicar de 20 a 75 vezes. Ele afirmou: “Embora o ano de entrada influencie, perder 50% em qualquer ciclo é o pior cenário possível.” A análise direta de Vaidya questionou o desempenho do fundo e estimulou intenso debate no setor sobre desempenho e estrutura de taxas dos grandes fundos cripto.

A era da taxa “3/30” no auge do mercado cripto

Vaidya destacou a estrutura de taxas “3/30”, que consiste em cobrar 3% ao ano de taxa de administração e 30% de taxa de desempenho. Esse modelo supera consideravelmente o padrão “2/20” tradicional em fundos hedge e de venture capital—2% de administração, 20% de desempenho.

No pico do bull market cripto, fundos institucionais de renome—com amplo acesso a projetos e histórico consistente—praticaram taxas acima da média, como 2,5% ou 3% de administração e até 25% ou 30% de desempenho. O fundo Pantera exemplifica esse posicionamento premium.

Com a maturação do mercado, as estruturas de taxas dos fundos cripto passaram a evoluir. Após atravessarem ciclos de expansão e retração e sob pressão dos investidores limitados (LPs) e desafios de captação, os fundos passaram a adotar modelos mais enxutos. Fundos lançados recentemente começaram a conceder descontos—como baixar taxas de administração para 1–1,5% ou cobrar taxas de desempenho maiores apenas sobre retornos excedentes—buscando maior alinhamento com os interesses dos investidores.

Atualmente, a maioria dos fundos hedge cripto utiliza o modelo clássico de “2% administração, 20% desempenho”, mas a média das taxas caiu devido à pressão por eficiência na alocação de capital. Segundo o Crypto Insights Group, as taxas de administração atualmente ficam em torno de 1,5%, enquanto as taxas de desempenho, conforme a estratégia e liquidez, variam entre 15% e 17,5%.

Por que escalar fundos cripto ainda é um desafio

A publicação de Vaidya também reacendeu discussões sobre a escalabilidade dos fundos cripto. Ele argumentou de forma categórica que, salvo raras exceções, a maioria dos grandes fundos de venture capital cripto entrega retornos baixos e prejudica seus investidores limitados. Vaidya usou dados para lembrar à comunidade que ampliar o venture capital cripto simplesmente não funciona—nem mesmo as marcas mais prestigiadas com investidores de elite estão imunes.

Muitos concordam, alegando que a captação excessiva dos primeiros fundos cripto comprometeu o desempenho. Gestoras de destaque como Pantera, a16z Crypto e Paradigm levantaram fundos de bilhões de dólares nos últimos anos, mas investir esse volume em um mercado cripto ainda em formação é extremamente complexo.

Com poucos projetos disponíveis, fundos grandes acabam pulverizando investimentos em várias startups, com pequenas alocações por projeto e qualidade desigual. O excesso de diversificação dificulta a geração de retornos acima da média.

Em contrapartida, fundos menores e family offices, com capital mais restrito, podem ser criteriosos na seleção e concentrar recursos em oportunidades de maior qualidade. Defensores dessa abordagem afirmam que a estratégia “pequena e ágil” tem mais potencial para superar o mercado. O próprio Vaidya respondeu preferindo esta perspectiva: “O problema não está nos tokens em estágio inicial, mas no tamanho do fundo”, e “o fundo cripto ideal precisa ser pequeno e flexível.”

No entanto, algumas vozes discordam dessa generalização. Argumentam que, embora fundos grandes possam enfrentar retornos decrescentes ao competir por projetos iniciais, sua contribuição para o ecossistema não deve ser descartada devido a um investimento ruim. Fundos cripto de grande porte possuem recursos robustos, equipes especializadas e redes amplas. Oferecem suporte pós-investimento e impulsionam o crescimento do setor—vantagens inacessíveis para investidores individuais ou fundos pequenos.

Além disso, fundos grandes podem participar de rodadas de financiamento de maior porte ou projetos de infraestrutura, fornecendo o capital de que o segmento precisa. Blockchains públicas, exchanges e empreendimentos similares frequentemente demandam investimentos de centenas de milhões—apenas fundos cripto de grande escala conseguem atender a esse perfil. Portanto, os grandes fundos têm papel relevante, mas precisam ajustar seu tamanho à oportunidade do mercado e evitar excesso de expansão.

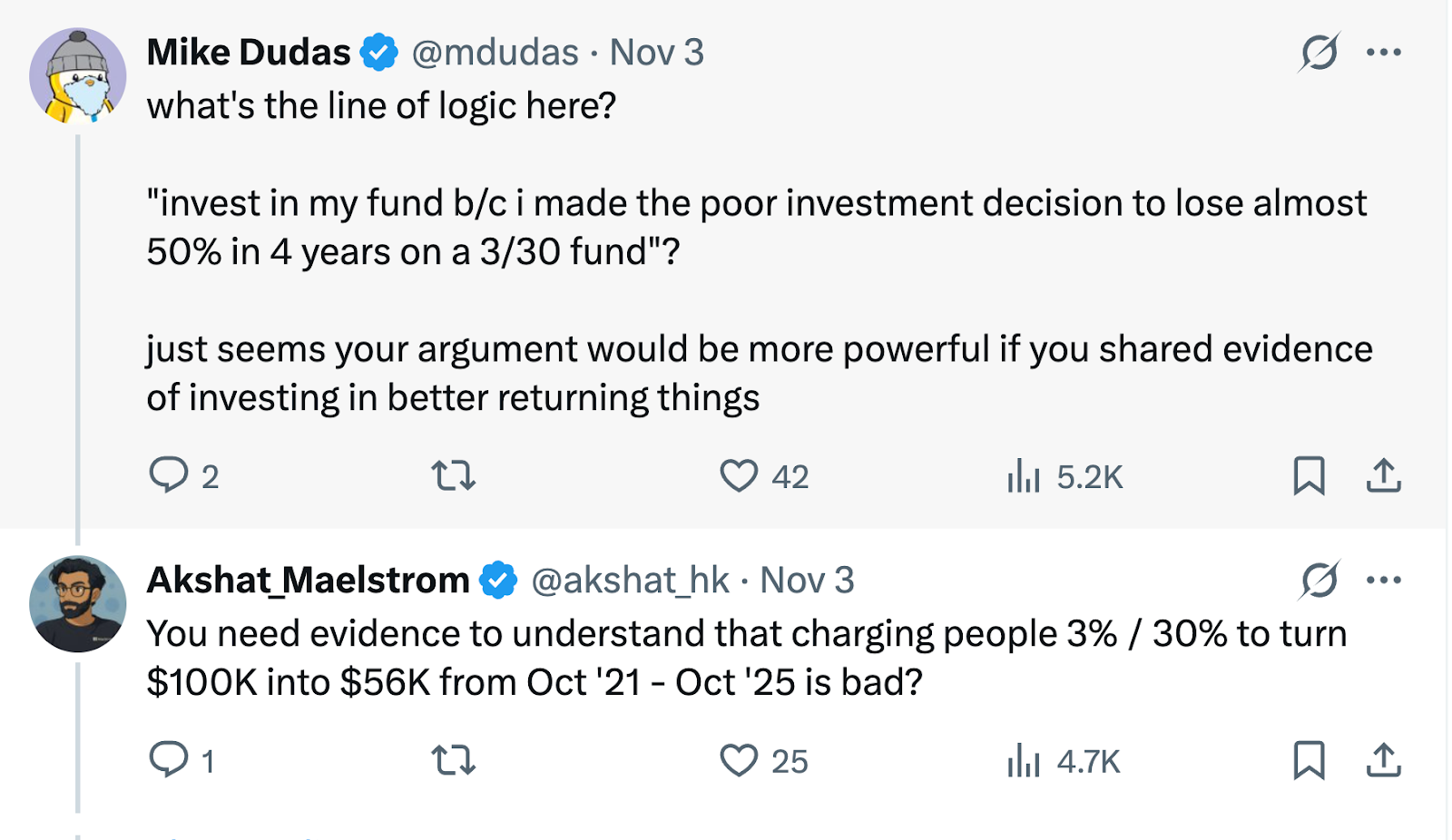

Alguns analistas veem parte do discurso de Vaidya como estratégia de marketing. Na liderança do family office de Arthur Hayes, ele desenvolve uma abordagem diferenciada de fundo e busca captação—Maelstrom prepara um novo fundo acima de US$250 milhões, voltado à aquisição de empresas médias de infraestrutura e dados cripto.

Assim, a crítica de Vaidya também pode reforçar o foco exclusivo da Maelstrom em value investing e geração de caixa. Mike Dudas, cofundador da 6th Man Ventures, comentou que, se Vaidya deseja promover o novo fundo do family office, deveria demonstrar sua própria performance, em vez de atacar a concorrência para ganhar destaque.

“Nenhuma estratégia supera comprar BTC”

Com base em sua experiência, Vaidya comparou os retornos dos fundos com a estratégia simples de comprar e manter Bitcoin, levantando a velha dúvida: investidores não estariam mais bem servidos apenas comprando Bitcoin em vez de aplicar em fundos cripto?

A resposta depende do ciclo de mercado.

Em ciclos de alta anteriores, alguns fundos cripto líderes superaram o Bitcoin com folga. Nos booms de 2017 e 2020–2021, gestores habilidosos conquistaram retornos muito superiores ao Bitcoin ao entrar cedo em novos projetos ou com uso de alavancagem.

Os principais fundos também oferecem gestão profissional de risco e proteção em momentos de baixa. Em bear markets, quando o Bitcoin perde metade do valor ou mais, certos fundos hedge conseguem evitar perdas severas—e até registrar lucros—ao adotar estratégias de venda a descoberto e gestão quantitativa de risco, reduzindo a volatilidade dos investidores.

Para investidores institucionais e de alta renda, fundos cripto proporcionam exposição diversificada e acesso profissional. Além disso, abrem portas para oportunidades raramente disponíveis a pessoas físicas—como rodadas privadas de tokens, participação acionária em estágio inicial e estratégias de rendimento em DeFi. Muitos dos investimentos seed mencionados por Vaidya, que renderam retornos de 20 a 75 vezes, são inacessíveis a investidores individuais nos estágios iniciais—desde que, claro, o gestor do fundo tenha real competência em identificar e executar as melhores oportunidades.

No mercado cripto, dinâmico e acelerado, tanto o investimento profissional quanto a estratégia de manter ativos têm seu papel, dependendo dos objetivos e do perfil de risco do investidor.

Para profissionais e investidores cripto, a controvérsia envolvendo o fundo Pantera é um convite para análise racional e escolha da abordagem de investimento mais adequada à própria estratégia—maximizando resultados em um cenário de mercado em constante transformação.

Aviso legal:

- Este artigo foi republicado de [PANews]. Os direitos autorais pertencem ao autor original [PANews, Zen]. Para questões de republicação, entre em contato com a equipe do Gate Learn conforme nosso procedimento padrão.

- Aviso legal: As opiniões expressas neste material são exclusivamente do autor e não constituem recomendação de investimento.

- As versões deste artigo em outros idiomas foram traduzidas pela equipe Gate Learn. Ao compartilhar ou citar versões traduzidas, mencione Gate.

Artigos Relacionados

Tudo o que você precisa saber sobre negociação de estratégia quantitativa

Análise dos quatro principais índices do mercado de ações dos EUA: Composição e diferenças

O que é Loot?

Atualização narrativa: um novo foco de hype

O Impacto da Reeleição de Trump no Mercado de Criptomoedas dos EUA: Análise do Crescimento do Titular e Novas Tendências Regulatórias