Os fundos de criptomoedas registaram uma redução de 50 % no seu capital principal, decorridos quatro anos a investir em VCs de referência. O que está a correr mal com os fundos de criptomoedas?

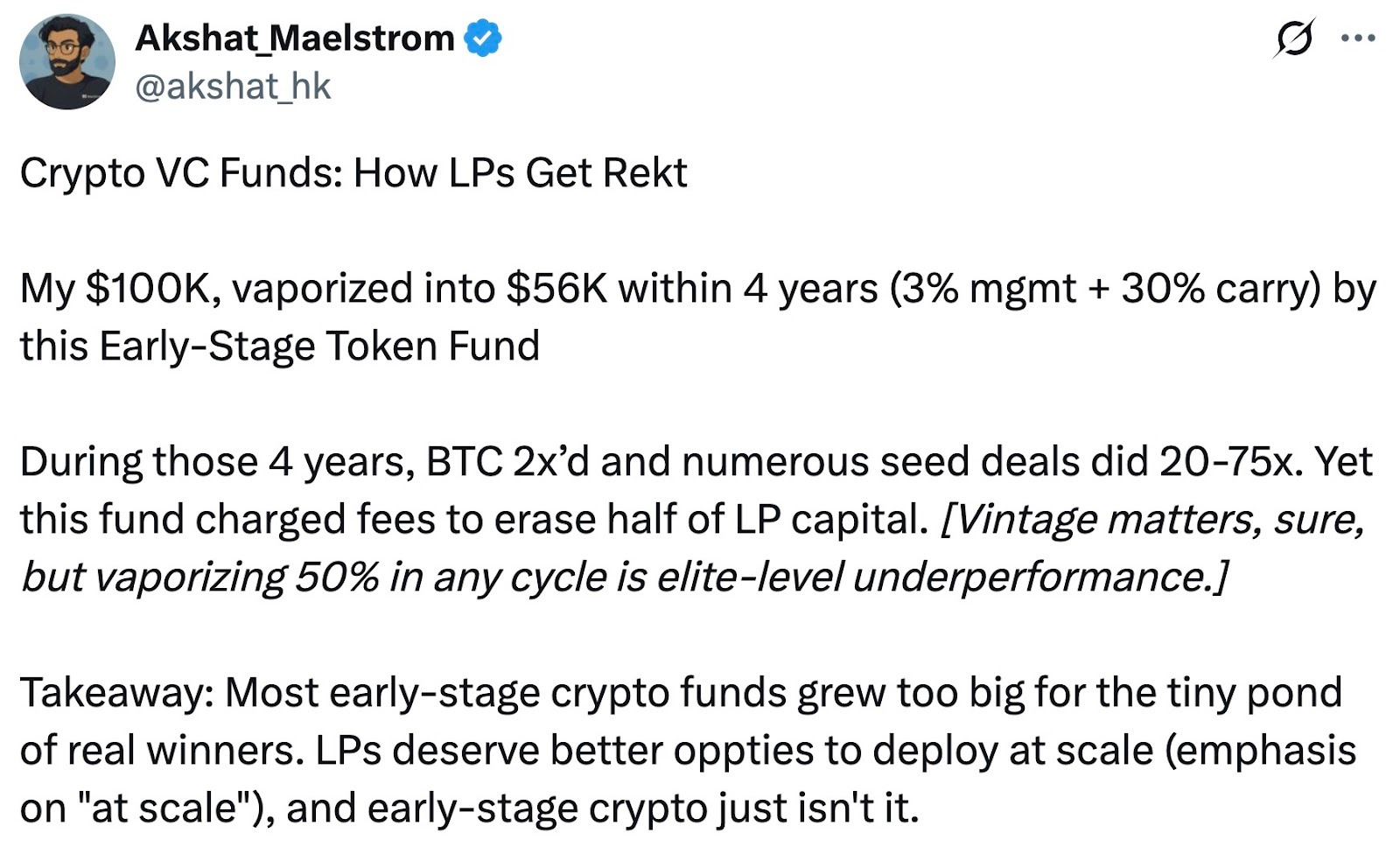

Recentemente, Akshat Vaidya, Co-Fundador e Diretor de Investimentos do family office Maelstrom de Arthur Hayes, divulgou publicamente resultados de investimento dececionantes no X, gerando grande atenção na comunidade cripto.

Vaidya revelou que há quatro anos investiu 100 000 $ no Pantera Early-Stage Token Fund LP da Pantera Capital. Esse investimento caiu agora para apenas 56 000 $, o que representa uma perda de quase metade do valor inicial.

Para enquadrar, Vaidya salientou que, no mesmo período, o preço do Bitcoin praticamente duplicou, enquanto muitos projetos cripto em fase seed registaram valorização entre 20 e 75 vezes. Sublinhou: “Embora o ano de entrada seja relevante, perder 50% em qualquer ciclo é dos piores cenários possíveis.” Esta análise incisiva de Vaidya pôs em causa o histórico do fundo e desencadeou um intenso debate no setor sobre o desempenho e as comissões dos principais fundos cripto.

A Era da Comissão “3/30” no Boom das Criptomoedas

Vaidya destacou o modelo de comissão “3/30”, que implica cobrar 3% de gestão anual e 30% de desempenho. Tal supera largamente o padrão “2/20” dos hedge funds e fundos de venture capital—2% de gestão, 20% de desempenho.

Durante o auge do bull market cripto, fundos institucionais de referência—com amplo acesso a projetos e histórico sólido—praticaram comissões acima da média do mercado, como 2,5% ou 3% em gestão e até 25% ou 30% em desempenho. Pantera, criticado por Vaidya, é exemplo deste posicionamento premium.

Com a maturação do mercado, os modelos de comissão nos fundos cripto foram evoluindo. Após sucessivos ciclos “bullish” e “bearish”, e sob pressão dos LP e desafios na captação de capital, os fundos passaram a adotar estruturas de comissão mais reduzidas. Fundos cripto recentes oferecem concessões—reduzindo a comissão de gestão para 1–1,5% ou aplicando comissões de desempenho mais elevadas apenas sobre retornos excedentes—para alinhar interesses com os investidores.

Hoje, a maioria dos hedge funds cripto utiliza a divisão clássica “2% de gestão, 20% de desempenho”, mas a média global das comissões tem vindo a baixar devido à pressão para alocar capital de modo eficiente. A Crypto Insights Group indica que a comissão média de gestão ronda os 1,5%, enquanto as de desempenho, conforme estratégia e liquidez, convergem entre 15% e 17,5%.

Por Que a Escalabilidade dos Fundos Cripto Continua Impraticável

O post de Vaidya reacendeu também o debate sobre a escalabilidade dos fundos cripto. Defendeu, sem rodeios, que salvo exceções, a maioria dos grandes fundos de venture cripto tem retornos baixos e prejudica os limited partners. Procurou mostrar, com dados, que escalar o venture capital cripto simplesmente não resulta—nem as marcas de topo com investidores de elite escapam.

Muitos concordam, defendendo que a captação excessiva de capital dos primeiros fundos cripto penalizou fortemente o desempenho. Empresas como Pantera, a16z Crypto e Paradigm angariaram fundos de milhares de milhões nos últimos anos, mas alocar tamanhos montantes num mercado cripto early-stage é um desafio extremo.

Com poucos projetos disponíveis, fundos grandes acabam por dispersar o investimento por várias startups, resultando em alocações pequenas e qualidade desigual. Assim, o excesso de diversificação dificulta a obtenção de retornos excecionais.

Em contraste, fundos mais pequenos e family offices, com capital mais contido, conseguem selecionar rigorosamente os investimentos e concentrar-se em negócios de maior qualidade. Defensores afirmam que esta estratégia “pequena e ágil” é mais eficaz para superar o mercado. O próprio Vaidya reforçou nas respostas: “O problema não são os tokens early-stage, é o tamanho dos fundos,” e “o fundo cripto early-stage ideal deve ser pequeno e flexível.”

Porém, há quem conteste esta visão generalizada. Argumentam que, apesar de fundos grandes enfrentarem retornos decrescentes em projetos early-stage, o seu contributo para o setor não deve ser descartado por uma má aposta. Fundos cripto de grande dimensão dispõem normalmente de equipas especializadas, recursos profundos e redes alargadas. Oferecem apoio pós-investimento e fomentam o crescimento do ecossistema—vantagens inacessíveis para investidores individuais ou fundos menores.

Além disso, fundos grandes podem participar em rondas muito superiores ou projetos de infraestrutura, garantindo o capital de que o setor necessita. Blockchains públicas, exchanges e outros projetos exigem investimentos na ordem das centenas de milhões—só fundos cripto de grande dimensão conseguem responder. Por isso, estes fundos têm um papel legítimo, mas devem ajustar o seu tamanho à oportunidade de mercado e evitar sobre-expansão.

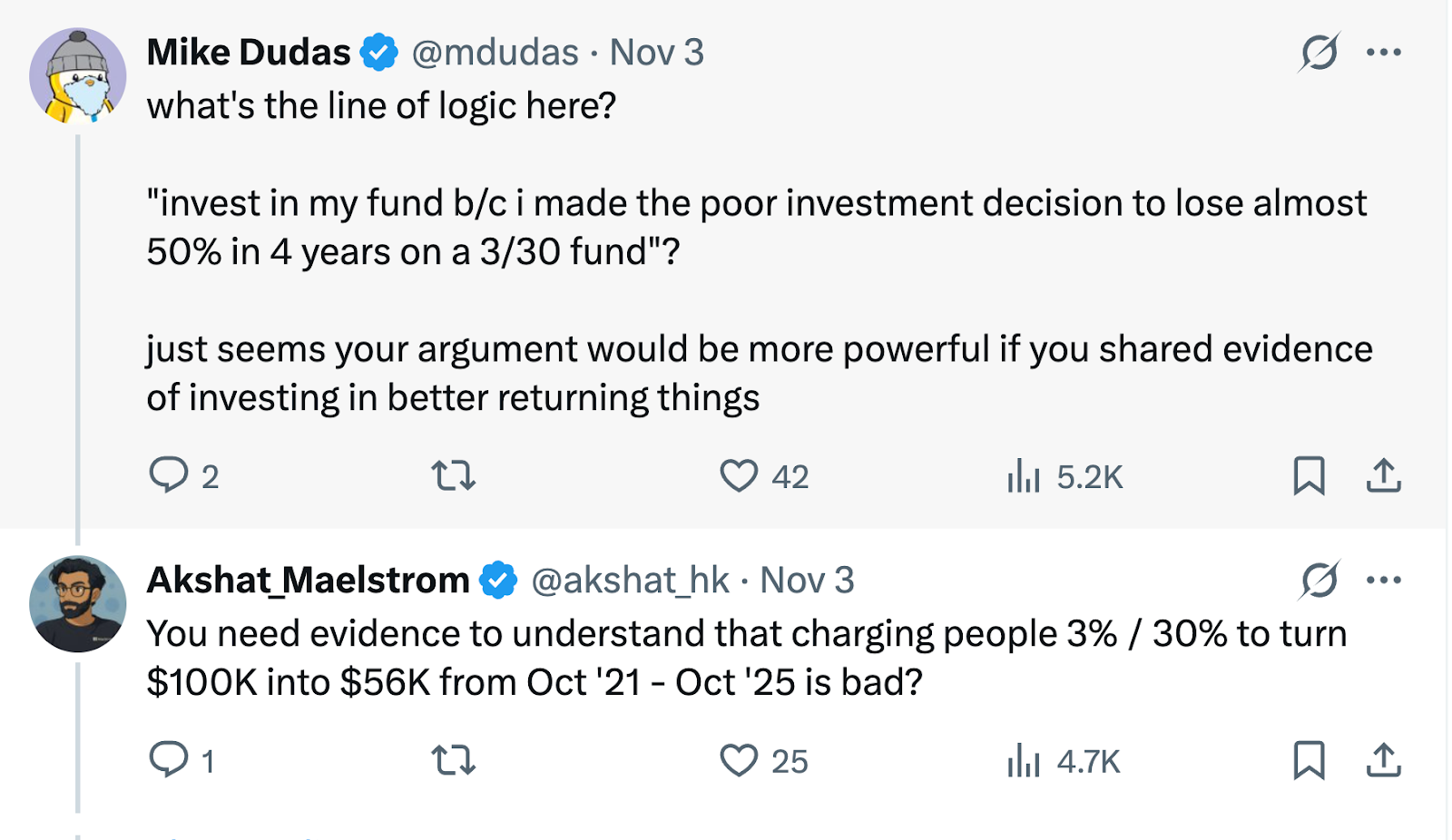

Alguns observadores veem na crítica de Vaidya também uma jogada de marketing. Como líder do family office de Arthur Hayes, está a desenvolver uma estratégia diferenciada e a captar capital—a Maelstrom prepara um novo fundo superior a 250 milhões $, com o objetivo de adquirir empresas médias de infraestrutura e dados cripto.

Assim, a posição de Vaidya pode servir para realçar o enfoque único da Maelstrom em value investing e geração de fluxos de caixa. Mike Dudas, Co-Fundador da 6th Man Ventures, observou que, se Vaidya quer promover o novo fundo do family office, deve evidenciar o seu próprio desempenho e não atacar outros para captar atenção.

“Nenhuma Estratégia Supera Comprar BTC”

Com experiência própria, Vaidya comparou os retornos dos fundos à estratégia simples de manter Bitcoin, levantando a velha questão: Será que investir em Bitcoin diretamente traz melhores resultados do que confiar o capital a um fundo cripto?

A resposta depende do ciclo de mercado.

Em bull markets anteriores, alguns fundos cripto de topo superaram claramente o Bitcoin. Nas euforias de 2017 e 2020–2021, gestores experientes conquistaram retornos bem acima dos do Bitcoin ao antecipar projetos emergentes ou recorrer à alavancagem.

Os melhores fundos também oferecem gestão profissional de risco e proteção em mercados adversos. Em bear markets, quando o Bitcoin perde metade do valor ou mais, certos hedge funds conseguem evitar perdas significativas—e até gerar ganhos—através de vendas a descoberto e gestão quantitativa do risco, reduzindo a volatilidade dos investidores.

Para instituições e privados com património elevado, os fundos cripto proporcionam exposição diversificada e acesso profissional. Além disso, possibilitam oportunidades indisponíveis para particulares—como rondas privadas de tokens, participações acionistas iniciais e estratégias DeFi de yield. Muitas das oportunidades seed referidas por Vaidya, que geraram retornos de 20–75 vezes, não estão acessíveis a investidores individuais em fases iniciais—desde que, evidentemente, os gestores saibam identificar e executar os melhores negócios.

Num mercado cripto em rápida mudança, investir profissionalmente ou manter passivamente são opções válidas, dependendo dos objetivos e tolerância ao risco.

Para profissionais e investidores cripto, a controvérsia sobre o fundo Pantera oferece uma oportunidade relevante para analisar racionalmente e escolher uma abordagem de investimento ajustada à sua própria estratégia—maximizando o património num contexto de mercado em constante evolução.

Aviso Legal:

- Este artigo é republicado de [PANews]. Os direitos de autor pertencem ao autor original [PANews, Zen]. Para qualquer questão sobre republicação, contacte a equipa Gate Learn seguindo o nosso procedimento padrão.

- Aviso legal: As opiniões aqui apresentadas são da exclusiva responsabilidade do autor e não constituem aconselhamento de investimento.

- Outras versões deste artigo foram traduzidas pela equipa Gate Learn. Cite Gate ao partilhar ou referenciar artigos traduzidos.

Artigos relacionados

Tudo o que precisa saber sobre o Quantitative Strategy Trading

Como os Agentes de IA Impulsionarão a Cripto no Mercado Principal

Como gerir os riscos no comércio de futuros cripto?

O Dólar na Internet de Valor - Relatório da Economia de Mercado USDC 2025

O que é o Look?