不要再把高風險理財產品偽裝成穩定幣了

穩定幣的世界從不缺少故事,真正缺乏的是對風險的敬畏。11月,穩定幣再度爆發危機。

一款名為 xUSD 的「穩定幣」於11月4日驟然暴跌,價格從1美元滑落至0.26美元。至今其價格持續下探,已跌至0.12美元,市值蒸發達88%。

資料來源:Coingecko

此次事件主角,是管理5億美元資產的明星項目 Stream Finance。

Stream Finance 將高風險理財策略包裝成派息穩定幣 xUSD,宣稱「錨定美元、自動產生利息」,實際上是將理財收益納入穩定幣設計。既然採用理財策略,就不可能保證永遠獲利。10月11日加密市場暴跌當天,他們的鏈外交易策略失效,導致虧損9300萬美元,約新台幣6.6億元。這筆資金足以在台北市中心購買超過四十戶百坪(約330平方公尺)住宅。

Stream Finance 於一個月後宣布全面暫停存取款,導致 xUSD 價格正式脫鉤。

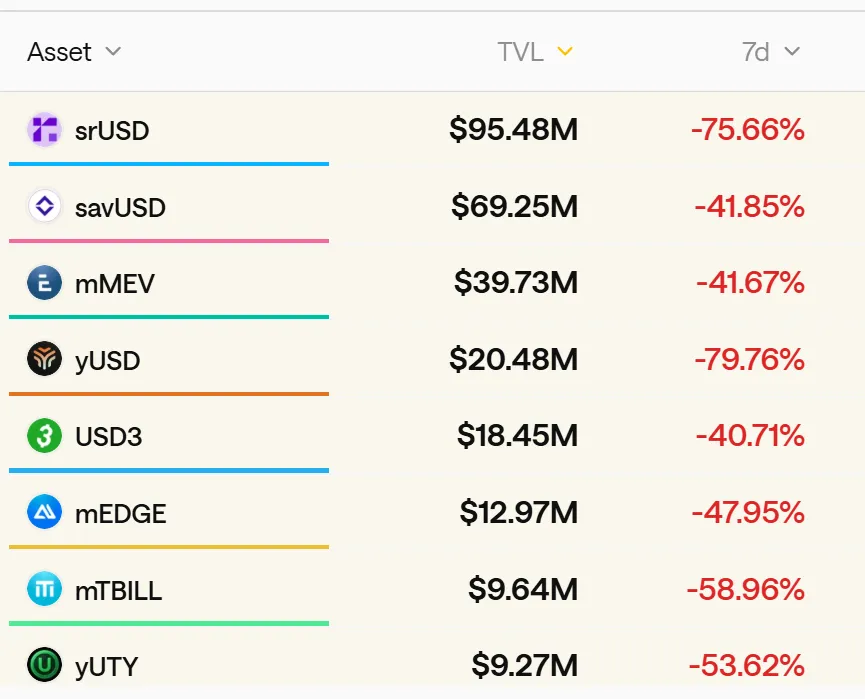

恐慌情緒迅速擴散。根據 stablewatch 研究機構統計,接下來一週內,超過10億美元資金自各類「派息穩定幣」急速撤離。這相當於一個中型城市商業銀行的全部存款在短短7天內遭遇擠兌。

整個 DeFi 理財市場警報大作,部分協議借款利率甚至高達-752%,代表抵押品形同廢紙,無人還款贖回,市場陷入混亂。

這些事件的根源在於市場對「穩定且高利」承諾的誤信。

當「穩定」的幻象被大陰線戳破,我們必須重新檢視哪些穩定幣是真正的穩定幣,哪些只是披著穩定幣外衣的高風險理財產品,以及為何高風險理財能堂而皇之自稱「穩定幣」?

皇帝的新衣

在金融世界裡,最華麗的面具背後常隱藏最銳利的獠牙。Stream Finance 及其穩定幣 xUSD 正是典型案例。

項目方宣稱 xUSD 採用「Delta 中性策略」(中性避險策略)。這是源自專業交易領域的複雜術語,意在透過一系列金融工具對沖市場波動風險,聽起來安全且專業。項目故事強調,無論市場漲跌,使用者都能獲得穩健收益。

短短數月內,xUSD 吸引高達5億美元資金湧入。然而,根據鏈上數據分析師追蹤,xUSD 的實際運作模式漏洞百出。

首先是高度不透明。在其自稱的5億美元資產中,鏈上可查僅約三成,剩下的「薛丁格的3.5億美元」都在黑箱操作,無人知曉真實情況,直到爆發事件。

其次是極高槓桿。項目方僅擁有1.7億美元真實資產,卻多次於其他 DeFi 協議進行抵押借貸,最終撬動5.3億美元借款,槓桿率超過4倍。

這意味著什麼?投資人以為自己買到的是穩定錨定的「數位美元」,期待年化十餘%的穩定高息,實際上所購買的是4倍槓桿對沖基金的流動性提供者(LP)份額,其中70%持倉投資人難以查證。

所謂「穩定」的背後,資金可能被用於高頻交易,風險顯著增加。

這類穩定幣的潛在風險較高。它以「穩定」標籤掩蓋「對沖基金」本質,向一般投資者承諾銀行儲蓄般安全感,實則底層結構只有極專業交易員能駕馭的高風險策略。

區塊鏈安全公司 Cyvers 執行長 Deddy Lavid 於事發後評論:「即使協議本身安全,外部基金管理人、鏈外託管及人為監督依然是關鍵弱點。Stream 崩潰根本不是程式碼問題,而是人為疏失。」

此言一針見血。Stream Finance 問題根源在於項目團隊將極度複雜、高風險、缺乏監管的金融遊戲精心包裝成一般人也能輕鬆參與的「穩定理財產品」。

多米諾骨牌

如果說 Stream Finance 自製一顆炸彈,那麼 DeFi 借貸產品中的資產管理人(Curator)就成了炸彈快遞員,最終引發連鎖爆炸。

在 Morpho、Euler 等新興借貸協議中,資產管理人(Curator)擔任「基金經理」角色,多為專業投資團隊,負責將複雜 DeFi 策略打包成「策略資金池」,讓用戶能如同在銀行 App 買理財般一鍵存款、坐享收益。他們主要收入則是從用戶收益中抽取一定比例績效費。

理論上,他們應該是專業風險守門人,協助用戶篩選優質資產。但績效費商業模式也使他們傾向追逐高風險資產。因為在高度競爭的 DeFi 市場,更高年化收益率才能吸引更多用戶和資金,進而獲取更多績效費。

當 Stream Finance 這類「穩定又高息」資產出現時,立即成為多數資產管理人(Curator)爭相配置的標的。

在 Stream Finance 事件中,最壞情境隨即發生。根據鏈上數據追蹤,在 Euler 與 Morpho 等協議上,包括 MEV Capital、Re7 Labs、TelosC 等知名資產管理人(Curator)都將自身資金池大量配置於高風險 xUSD。其中僅 TelosC 一家風險敞口即高達1.23億美元。

更關鍵的是,這種配置並非無心之失。事件爆發前數日,已有多位產業 KOL 與分析師於社群媒體公開警告 xUSD 存在透明度及槓桿風險,但這些本應負責風險管控的資產管理人(Curator)卻選擇忽視。

不過,有些資產管理人(Curator)本身也是這場包裝騙局的受害者。K3 Capital 就是典型之一。這家在 Euler 協議管理數百萬美元資產的資產管理人(Curator),在爆炸事件中損失達200萬美元。

11月7日,K3 創辦人在 Euler Discord 頻道公開說明,揭露他們遭到詐騙的經過。

資料來源:Discord

故事要從另一個「穩定幣」項目談起。Elixir 發行派息穩定幣 deUSD,宣稱採用「價差交易」策略,K3 也因此將 deUSD 納入自家資金池配置。

但10月下旬,Elixir 未經資產管理人(Curator)同意,單方面更改投資策略,將約6800萬 USDC 經由 Morpho 借給 Stream Finance,從價差交易變為多層次理財。

這兩者完全不同。價差交易是投資於特定策略,風險相對可控;多層次理財則是借錢給另一理財產品,等於在既有高風險上再疊加一層風險。

Stream 壞帳於11月3日公開後,K3 立即聯繫 Elixir 創辦人 Philip Forte,要求保障 deUSD 可 1:1 清算。但 Philip 選擇沉默未回應。無奈下,K3 只得於11月4日強行清算,最終手中僅剩200萬美元 deUSD。Elixir 於11月6日宣布資不抵債,其方案為散戶及流動性資金池內 deUSD 可 1:1 換 USDC,但資產管理人(Curator)資金池持有的 deUSD 不予兌換,需協商解決。

目前,K3 已聘請美國頂級律師,準備控告 Elixir 與 Philip Forte 擅自更改條款、虛假宣傳,要求賠償商譽損失並強制將 deUSD 兌回 USDC。

當守門人開始販售風險,整個堡壘崩潰只是時間問題;而守門人自己也受騙時,又能依賴誰來保護用戶?

換湯不換藥

這種「包裝-擴散-崩盤」模式,在金融史上屢見不鮮。

不論是2022年靠「算法穩定、年化20%」故事,在72小時內蒸發400億美元的 LUNA;還是2008年華爾街精英將高風險次級抵押貸款,經複雜金融工程包裝成 AAA 級「優質債券(CDO)」,最終引爆全球金融危機。其本質皆然:將高風險資產複雜包裝,偽裝成低風險產品,透過各種管道銷售給無法徹底理解風險的投資人。

從華爾街到 DeFi,從 CDO 到「派息穩定幣」,技術和名稱雖在變,人性的貪婪卻始終未變。

根據產業數據,目前 DeFi 市場仍有逾50個類似派息穩定幣項目運作,總鎖倉價值超過80億美元。多數皆以各類金融工程,將高槓桿、高風險交易策略包裝成穩定高息理財產品。

資料來源:stablewatch

問題根源在於,這些產品被冠上了錯誤名稱。「穩定幣」三字帶來安全錯覺,令人忽視風險。人們看見穩定幣,聯想到 USDC、USDT 等美元儲備資產,卻未意識到其本質是高槓桿對沖基金。

一場官司無法挽救整個市場,但能喚醒沉睡的市場。當潮水退去,應該看見的不只是曝露風險者,更該發現那些從未打算穿泳褲的人。

80億美元、50個項目,下個 Stream 隨時可能爆發。在那之前,請牢記:任何以超高年化收益為號召的產品,皆非真正穩定幣。

聲明:

- 本文轉載自[動察Beating],著作權歸原作者[Sleepy.txt]所有。如對轉載有異議,請聯繫Gate Learn團隊,團隊將依相關流程儘速處理。

- 免責聲明:本文所述觀點僅代表作者個人意見,不構成任何投資建議。

- 本文其他語言版本由 Gate Learn 團隊翻譯,未經明確提及Gate不得複製、傳播或抄襲翻譯內容。

相關文章

Solana需要 L2 和應用程式鏈?

Sui:使用者如何利用其速度、安全性和可擴充性?

錯誤的鉻擴展程式竊取分析

在哪種敘事中最受歡迎的掉落?

由幣安實驗室支持的必試專案,提供額外權益質押獎勵(包括分步指南)