BOT vs LINK: ¿Qué solución de oráculo blockchain proporciona mayor rendimiento y fiabilidad para los contratos inteligentes?

Introducción: comparación de inversión entre BOT y LINK

En el mercado de las criptomonedas, la comparación entre BOT y LINK se ha convertido en un tema relevante para los inversores. Ambos proyectos presentan diferencias sustanciales en capitalización de mercado, escenarios de uso y evolución de precios, reflejando posiciones diferenciadas dentro del universo de los activos cripto.

Hyperbot (BOT): Lanzado en 2025, este terminal de trading de contratos en cadena basado en IA se ha destacado por su capacidad de agregar datos multichain y multi-DEX, facilitando a los usuarios el seguimiento de smart money y grandes inversores en cadena, así como la ejecución de estrategias inteligentes de copy trading.

ChainLink (LINK): Desde 2017, LINK se consolida como una red de oráculos descentralizada, actuando como token ERC20 que permite obtener datos off-chain y asegurar su formato legible por blockchain.

Este artículo realiza un análisis integral sobre el valor de inversión de BOT frente a LINK, considerando tendencias históricas de precios, mecanismos de suministro, adopción institucional, desarrollo tecnológico y previsiones, con el objetivo de responder a la pregunta clave para los inversores:

"¿Cuál es la mejor compra en este momento?"

I. Comparativa histórica de precios y estado actual del mercado

Evolución histórica de precios de BOT (Coin A) y LINK (Coin B)

- 2025: BOT debutó en el mercado en septiembre de 2025 y alcanzó un máximo histórico de 0,18925 $ el 24 de septiembre de 2025. Después de ese pico, el token sufrió una presión bajista considerable.

- 2021: LINK registró su máximo histórico de 52,7 $ el 10 de mayo de 2021, durante una etapa de expansión DeFi. Este hito evidenció un fuerte interés institucional y adopción en el ecosistema.

- 2017-2019: LINK se lanzó en septiembre de 2017, marcando un mínimo histórico de 0,148183 $ el 29 de noviembre de 2017. En mayo de 2019, su mainnet entró en funcionamiento, lo que supuso un cambio en la adopción de redes de oráculos.

- Análisis comparativo: en ciclos recientes, BOT descendió de su máximo de 0,18925 $ a un mínimo de 0,001714 $ registrado el 23 de noviembre de 2025, lo que equivale a una corrección de aproximadamente el 99,09 %. Por su parte, LINK cayó desde su pico de 52,7 $ en 2021 hasta su rango actual, mostrando una mayor resiliencia de precio a largo plazo.

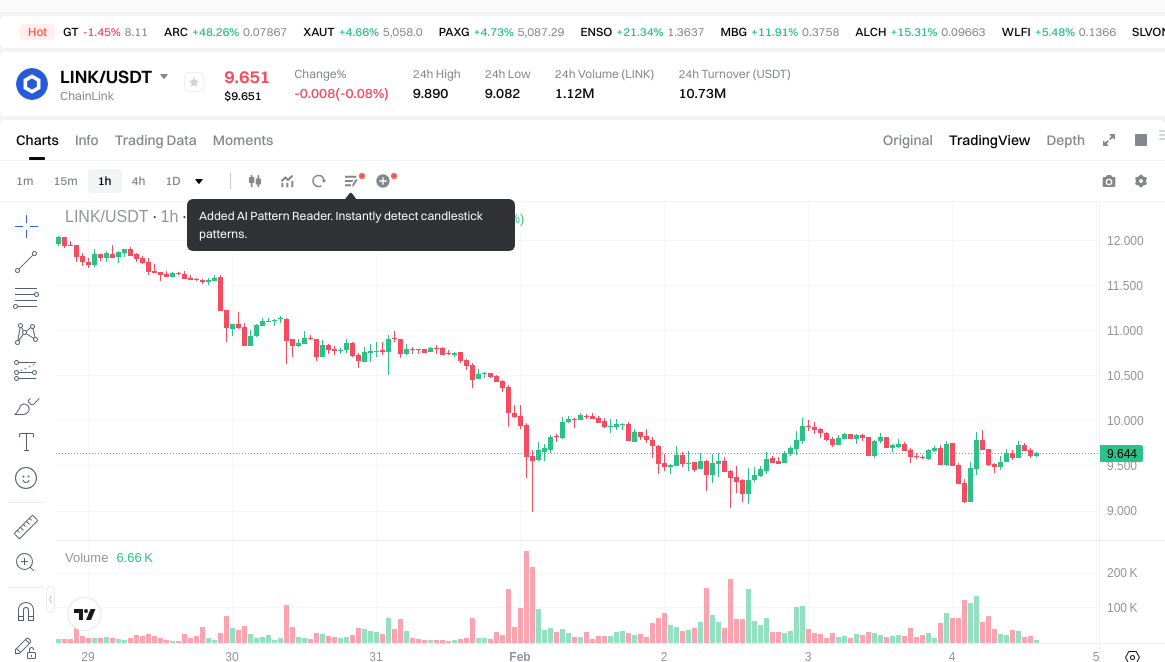

Situación actual del mercado (2026-02-04)

- Precio actual de BOT: 0,002384 $

- Precio actual de LINK: 9,593 $

- Volumen de trading 24 h: BOT registró 14 033,18 $ y LINK generó 10 773 753,27 $

- Índice de sentimiento de mercado (Fear & Greed Index): 14 (Miedo extremo)

Consulta precios en tiempo real:

- Consulta el precio actual de BOT Precio de mercado

- Consulta el precio actual de LINK Precio de mercado

II. Factores clave que influyen en el valor de inversión de BOT vs LINK

Comparativa de mecanismos de suministro (tokenomics)

- BOT: No se dispone de información sobre su mecanismo de suministro en los materiales proporcionados.

- LINK: LINK es el token nativo de la red de oráculos descentralizada Chainlink. El diseño económico del token respalda las operaciones mediante staking y pagos por servicios de oráculo.

- 📌 Patrón histórico: los mecanismos de suministro pueden marcar los ciclos de precio controlando la circulación y los incentivos, si bien el análisis histórico concreto para estos activos requiere información adicional.

Adopción institucional y aplicación de mercado

- Participación institucional: Existe creciente interés de instituciones en proyectos de infraestructura descentralizada, aunque no se dispone de datos comparativos específicos entre BOT y LINK.

- Adopción empresarial: LINK está presente en ecosistemas DeFi, como infraestructura para contratos inteligentes con datos del mundo real. No hay información sobre la adopción empresarial de BOT en los materiales de referencia.

- Políticas nacionales: Las posturas regulatorias varían según el país, con atención creciente hacia redes de oráculos e infraestructura blockchain; para comparativas específicas de políticas se requiere investigación adicional.

Desarrollo tecnológico y construcción de ecosistema

- Actualizaciones tecnológicas de BOT: No hay información específica sobre actualizaciones técnicas de BOT en los materiales facilitados.

- Desarrollo tecnológico de LINK: LINK sigue ampliando su infraestructura de red de oráculos descentralizada, permitiendo el acceso de contratos inteligentes a fuentes externas. Es la base para aplicaciones DeFi y Web3.

- Comparativa de ecosistema: LINK ha consolidado su presencia en DeFi, ofreciendo servicios de oráculo para la ejecución de contratos inteligentes. No hay datos comparativos de BOT en DeFi, NFT, pagos ni contratos inteligentes en el material de referencia.

Factores macroeconómicos y ciclos de mercado

- Comportamiento en entornos inflacionarios: El análisis comparativo sobre cobertura ante inflación entre BOT y LINK requiere datos de mercado no incluidos en los materiales.

- Política monetaria y macro: Tipos de interés y movimientos del índice dólar pueden afectar la valoración general de los activos cripto, aunque no existe análisis de sensibilidad específico para estos tokens.

- Factores geopolíticos: La demanda de transacciones internacionales puede influir en la adopción de infraestructuras descentralizadas, aunque los efectos concretos sobre BOT y LINK necesitan más análisis.

III. Predicción de precio 2026-2031: BOT vs LINK

Predicción a corto plazo (2026)

- BOT: Conservadora 0,00214 $ - 0,00240 $ | Optimista 0,00240 $ - 0,00279 $

- LINK: Conservadora 8,77 $ - 9,63 $ | Optimista 9,63 $ - 10,69 $

Predicción a medio plazo (2028-2029)

- BOT podría entrar en una fase de crecimiento gradual, con un rango estimado de 0,00286 $ - 0,00428 $ en 2028 y de 0,00294 $ - 0,00431 $ en 2029

- LINK podría entrar en fase de expansión, con un rango estimado de 8,68 $ - 18,22 $ en 2028 y 14,24 $ - 19,14 $ en 2029

- Factores clave: entrada de capital institucional, desarrollos de ETF, expansión del ecosistema

Predicción a largo plazo (2030-2031)

- BOT: Escenario base 0,00361 $ - 0,00397 $ | Escenario optimista 0,00423 $ - 0,00553 $

- LINK: Escenario base 11,24 $ - 17,22 $ | Escenario optimista 16,19 $ - 21,56 $

Descargo de responsabilidad

BOT:

| Año | Precio máximo previsto | Precio medio previsto | Precio mínimo previsto | Variación del precio |

|---|---|---|---|---|

| 2026 | 0,00278748 | 0,002403 | 0,00213867 | 0 |

| 2027 | 0,0033478596 | 0,00259524 | 0,0017128584 | 8 |

| 2028 | 0,004279031712 | 0,0029715498 | 0,002852687808 | 24 |

| 2029 | 0,00431409599964 | 0,003625290756 | 0,00293648551236 | 52 |

| 2030 | 0,005319389126278 | 0,00396969337782 | 0,003612420973816 | 66 |

| 2031 | 0,005527004089938 | 0,004644541252049 | 0,004226532539364 | 94 |

LINK:

| Año | Precio máximo previsto | Precio medio previsto | Precio mínimo previsto | Variación del precio |

|---|---|---|---|---|

| 2026 | 10,69152 | 9,632 | 8,76512 | 0 |

| 2027 | 14,6329344 | 10,16176 | 6,7067616 | 5 |

| 2028 | 18,224100384 | 12,3973472 | 8,67814304 | 29 |

| 2029 | 19,13840474 | 15,310723792 | 14,23897312656 | 59 |

| 2030 | 19,63600326324 | 17,224564266 | 16,19109041004 | 79 |

| 2031 | 21,5634320046054 | 18,43028376462 | 11,2424730964182 | 92 |

IV. Comparativa de estrategias de inversión: BOT vs LINK

Estrategias de inversión a largo plazo frente a corto plazo

- BOT: Puede ser adecuado para inversores con alta tolerancia al riesgo y que exploran herramientas emergentes de trading con IA y análisis en cadena. Dada la limitada información histórica y la reciente volatilidad, este activo implica una incertidumbre significativa.

- LINK: Adecuado para quienes buscan exposición a infraestructura blockchain consolidada y adopción real en el ecosistema. El papel de la red de oráculos en DeFi aporta una base para estrategias a largo plazo.

Gestión de riesgos y asignación de activos

- Inversores conservadores: Limitar la exposición a activos muy volátiles. Un marco de asignación podría incluir LINK (5-10 %), con mínima o nula exposición a BOT, reforzado con stablecoins para preservar capital.

- Inversores agresivos: Con mayor apetito de riesgo, valorar LINK (15-25 %) y BOT (3-5 %), reconociendo la elevada volatilidad de los activos emergentes.

- Herramientas de cobertura: Diversificación con stablecoins, estrategias de opciones para protección bajista y carteras cruzadas para gestionar la correlación de riesgos.

V. Comparativa de riesgos potenciales

Riesgos de mercado

- BOT: Presenta una volatilidad extrema, con una caída aproximada del 99,09 % desde su máximo de septiembre de 2025 hasta el mínimo de noviembre del mismo año. El bajo volumen de trading (14 033,18 $ a 4 de febrero de 2026) indica limitaciones de liquidez que pueden amplificar los movimientos de precio.

- LINK: Aunque cuenta con una presencia de mercado más sólida, sigue expuesto a los ciclos del mercado cripto y a los cambios de sentimiento. El actual índice de Miedo Extremo en 14 refleja elevada aversión al riesgo.

Riesgos técnicos

- BOT: No hay detalles sobre su infraestructura técnica en los materiales de referencia, lo que impide evaluar la escalabilidad y estabilidad de red.

- LINK: Como red de oráculos, LINK afronta retos técnicos ligados a la precisión de los datos, coordinación entre nodos y posibles vulnerabilidades de seguridad al conectar sistemas on-chain y off-chain.

Riesgos regulatorios

- La regulación global de infraestructuras cripto está en evolución, con posiciones diferentes según el país. Las redes de oráculos como LINK pueden estar sujetas a escrutinio por provisión de datos e integración financiera. Proyectos emergentes como BOT pueden enfrentar incertidumbre regulatoria a medida que avanzan las políticas sobre trading con IA y análisis en cadena.

VI. Conclusión: ¿cuál es la mejor compra?

📌 Resumen del valor de inversión:

- Características de BOT: Categoría emergente en infraestructura de trading en cadena con IA, con escaso historial y una significativa caída desde su lanzamiento en septiembre de 2025.

- Características de LINK: Infraestructura de oráculos descentralizada consolidada, con adopción probada en DeFi. Su recorrido desde 2017 aporta más datos de rendimiento para el análisis.

✅ Consideraciones de inversión:

- Inversores principiantes: Es preferible centrarse en activos consolidados, con mayor liquidez y recorrido. Si se explora este sector, priorizar la investigación y limitar el capital destinado a posiciones de alto riesgo.

- Inversores experimentados: LINK puede valorarse como exposición a infraestructura en carteras diversificadas, mientras que BOT debe gestionarse con cautela por su volatilidad y carácter emergente. Considerar técnicas como DCA y asignación disciplinada.

- Inversores institucionales: Proyectos de infraestructura como LINK encajan en asignaciones estratégicas a middleware blockchain y tecnologías DeFi. Es imprescindible una due diligence exhaustiva sobre gobernanza, tokenomics y métricas de adopción.

⚠️ Advertencia de riesgos: El mercado de criptomonedas es extremadamente volátil. Este análisis no es asesoramiento de inversión. Los participantes deben investigar por su cuenta y consultar a profesionales financieros antes de tomar decisiones.

VII. Preguntas frecuentes

P1: ¿Cuáles son las principales diferencias entre BOT y LINK en cuanto a sus casos de uso principales?

BOT y LINK cumplen funciones muy diferentes en blockchain. BOT es un terminal de trading de contratos en cadena basado en IA lanzado en 2025, diseñado para agregar datos multichain y multi-DEX, rastrear movimientos de smart money y ejecutar copy trading inteligente. LINK, presente desde 2017, es una red de oráculos descentralizada que permite a los contratos inteligentes acceder a datos externos y vincula información real con aplicaciones blockchain, actuando como infraestructura base para protocolos DeFi.

P2: ¿Por qué BOT ha registrado tanta volatilidad en comparación con LINK?

BOT ha mostrado volatilidad extrema por su reciente entrada al mercado y limitada liquidez. Desde septiembre de 2025, cayó cerca del 99,09 % desde su máximo histórico de 0,18925 $ hasta el mínimo de 0,001714 $ en noviembre, con un volumen de solo 14 033,18 $ en 24 horas. LINK, en cambio, tiene mayor resiliencia de precio, mucha más liquidez (10 773 753,27 $ en 24 horas) y una trayectoria que abarca varios ciclos desde 2017, con más profundidad de mercado y participación institucional.

P3: ¿Qué activo es más adecuado para inversores conservadores con baja tolerancia al riesgo?

LINK es más adecuado para inversores conservadores que buscan exposición a infraestructura blockchain. Ofrece historial consolidado desde 2017, adopción en DeFi y una liquidez mucho mayor que BOT. Para asignaciones prudentes, LINK puede suponer un 5-10 % de la cartera cripto, reforzado con stablecoins. BOT tiene un riesgo muy superior por su carácter emergente, alta volatilidad y escasa liquidez, resultando menos apto para estrategias conservadoras.

P4: ¿Cómo se comparan las predicciones de precio 2026-2031 entre BOT y LINK?

Las previsiones muestran trayectorias divergentes según su madurez. En 2026, BOT oscila entre 0,00214 $ (conservador) y 0,00279 $ (optimista), mientras que LINK apunta a 8,77 $ - 10,69 $. En 2031, BOT prevé 0,00361 $-0,00397 $ (base) y 0,00423 $-0,00553 $ (optimista); LINK, 11,24 $-17,22 $ (base) y 16,19 $-21,56 $ (optimista). LINK mantiene precios absolutos superiores y crecimiento más estable, mientras que BOT puede ofrecer crecimiento porcentual desde una base baja, aunque con mucha más incertidumbre.

P5: ¿Cuáles son los principales riesgos a considerar al comparar BOT y LINK?

Ambos activos presentan riesgos específicos. BOT destaca por volatilidad extrema (caída del 99,09 % desde su máximo), liquidez reducida que agrava las oscilaciones, escaso historial para análisis y un marco regulatorio incierto sobre trading con IA. LINK enfrenta desafíos técnicos de seguridad, precisión de datos, coordinación entre nodos y exposición a los ciclos del mercado cripto. Ambos operan bajo marcos regulatorios cambiantes, aunque LINK cuenta con mayor precedencia regulatoria por su madurez en DeFi.

P6: ¿En qué difiere la adopción institucional entre BOT y LINK?

La adopción institucional es muy dispar. LINK ha consolidado su presencia en DeFi, como infraestructura para que los contratos inteligentes accedan a datos reales en varios protocolos y aplicaciones Web3, atrayendo interés institucional en middleware blockchain. Sobre BOT, no hay datos de adopción institucional, asociaciones empresariales ni integración en el ecosistema, reflejando su reciente lanzamiento en septiembre de 2025 y su carácter emergente en trading con IA.

P7: ¿Qué estrategias de asignación deberían considerar inversores agresivos con exposición a BOT y LINK?

Inversores de perfil agresivo pueden optar por asignaciones diferenciadas: LINK (15-25 % de la cartera cripto) por su rol de infraestructura y adopción, y BOT (3-5 %) por su naturaleza emergente, alta volatilidad y perfil especulativo. La gestión del riesgo debe basarse en diversificación (stablecoins), opciones para cobertura bajista, asignación disciplinada y DCA para mitigar riesgos de timing. La cartera debe controlar riesgos de correlación y limitar la exposición a activos muy volátiles dentro de la tolerancia a pérdidas asumida.

P8: ¿Qué condiciones de mercado favorecerían la inversión en BOT frente a LINK en 2026-2031?

Diversos escenarios pueden beneficiar a cada activo. LINK podría aprovechar la expansión DeFi, mayor asignación institucional a infraestructura blockchain, avances regulatorios en redes de oráculos y el crecimiento del ecosistema de contratos inteligentes. BOT puede verse favorecido en periodos de alta actividad de trading, mayor demanda de herramientas de análisis IA, crecimiento de trading en cadena y ciclos de innovación en estrategias automatizadas. Ambos siguen sujetos a factores macro como política monetaria, sentimiento general del mercado cripto (actualmente Miedo Extremo en índice 14) y evolución regulatoria, que podrían afectar de forma distinta a infraestructura y plataformas de trading según el país.

¿Cuál será la capitalización de mercado de USDC en 2025? Análisis del panorama del mercado de monedas estables.

¿Cómo es DeFi diferente de Bitcoin?

¿Qué es DeFi: Comprender las Finanzas Descentralizadas en 2025

USDC moneda estable 2025 Último Análisis: Principios, Ventajas y Aplicaciones Eco-Web3

Desarrollo del ecosistema de Finanzas descentralizadas en 2025: Integración de aplicaciones de Finanzas descentralizadas con Web3

Guía completa de 2025 USDT USD: lectura obligada para inversores novatos

Panorama de mercado de Polkadot (DOT): precio, ranking por capitalización de mercado y volumen de trading en 24 h

¿Cuál es la lógica central del whitepaper de Hyperliquid y puede el token HYPE competir con BNB de Binance en 2030?

¿Qué significa la volatilidad del precio de ACNON y cómo varía entre los niveles de soporte y resistencia?

Cómo usar los indicadores técnicos MACD, RSI y KDJ para el análisis de trading de criptomonedas en 2026

¿Qué es ATOM? Panorama del mercado de criptomonedas: precio, capitalización de mercado y volumen de trading en 24 horas en 2026