Bitcoin alcanza los 60.000 USD cuando dos grupos de inversores se rinden — estos datos onchain indican que los vendedores fueron los primeros

La caída de Bitcoin alrededor de los 60.000 USD en febrero fue una especie de pánico en un solo día que muchos recordarán como una señal de fondo. Sin embargo, una interpretación más precisa muestra que el proceso de venta masiva y capitulación no ocurrió en un solo desplome, sino que se desarrolló en varias etapas, con diferentes grupos de inversores alternándose como vendedores.

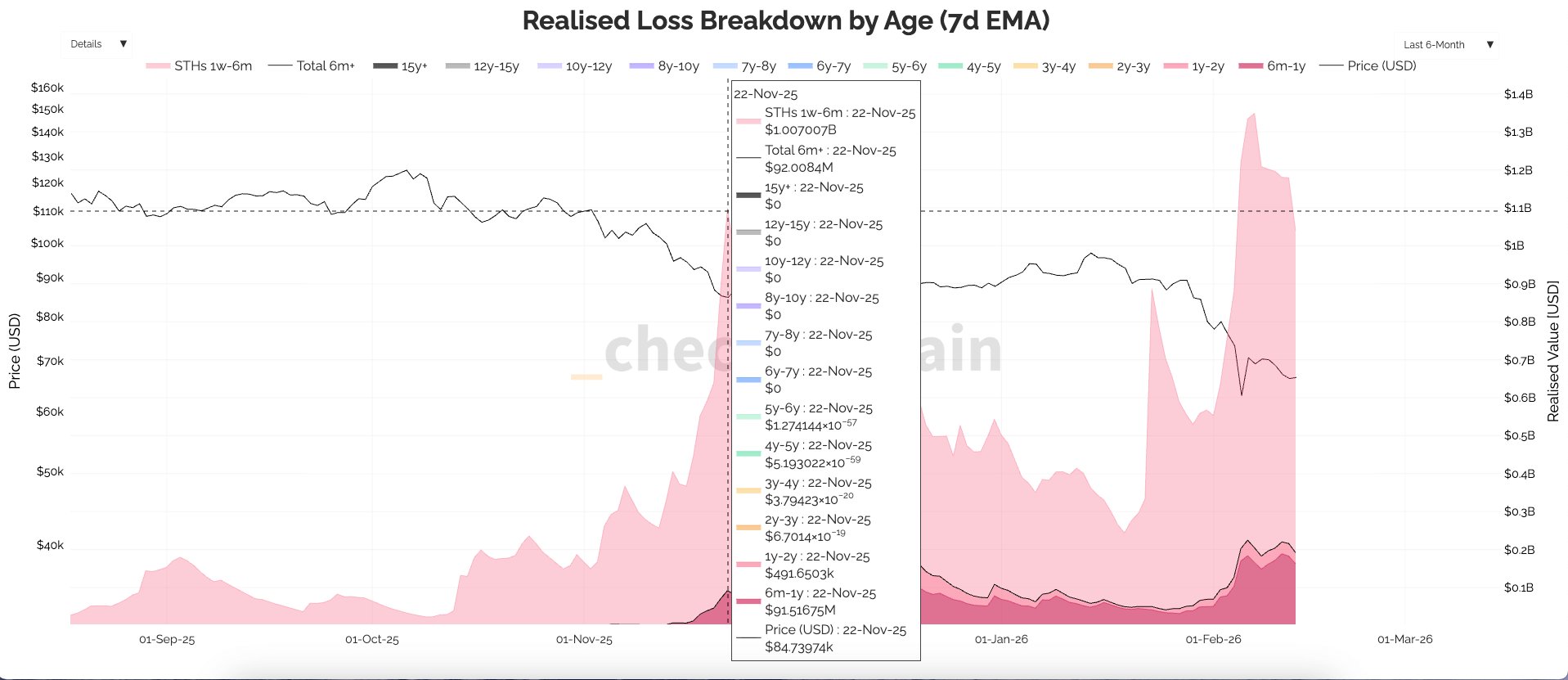

El informe del 10 de febrero de Checkonchain considera esta caída como un evento de venta masiva rápida, con volumen alto y pérdidas lo suficientemente profundas como para reconfigurar la psicología del mercado. Al mismo tiempo, los datos también indican que el mercado ya había experimentado otra capitulación en noviembre de 2025, con una estructura de vendedores diferente.

Para identificar correctamente los puntos débiles del ciclo, es necesario mirar más allá de la vela bajista más fuerte y centrarse en la pregunta: ¿quién vendió y por qué se vio obligado a vender?

Venta masiva y pérdidas realizadas en cadena

La capitulación es el estado en el que los inversores aceptan pérdidas y salen de sus posiciones en medio del pánico porque ya no soportan la caída. En los datos en cadena, este fenómeno deja huellas claras a través de las pérdidas realizadas — es decir, las pérdidas que se han concretado al vender por debajo del precio de adquisición.

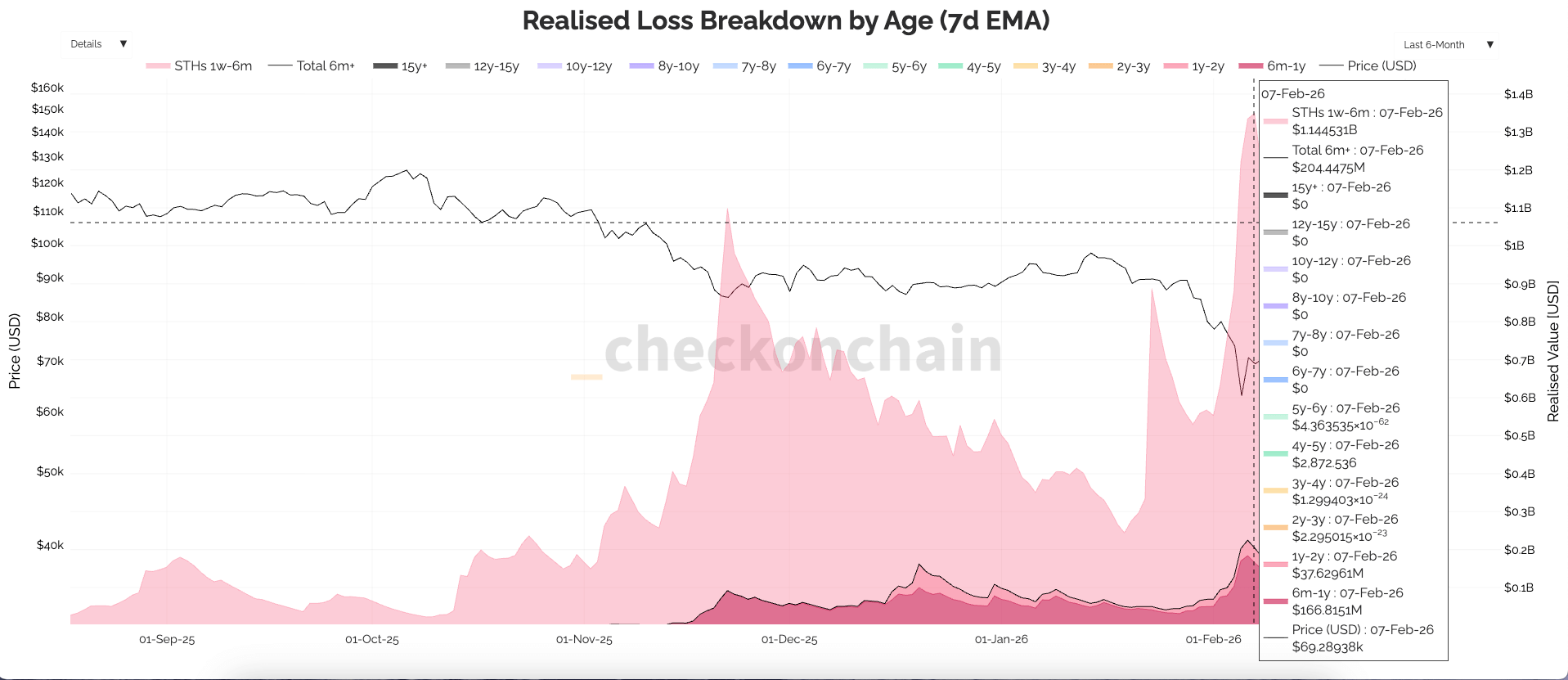

Los datos muestran que la caída de febrero generó una ola de pérdidas realizadas de tamaño récord, tras una fase de limpieza previa en los meses anteriores.

En el día pico:

- Los inversores a corto plazo registraron aproximadamente 1,14 mil millones de USD en pérdidas realizadas

- Los inversores a largo plazo registraron aproximadamente 225 millones de USD en pérdidas realizadas

Al restar las ganancias realizadas, las pérdidas netas alcanzaron aproximadamente 1,5 mil millones de USD por día en el período más tenso. Considerando solo las pérdidas realizadas, tanto en noviembre de 2025 como en febrero de 2026, ambos fueron eventos de venta masiva en diferentes momentos, cada uno superando los 2 mil millones de USD por día.

Separar estos eventos ayuda a explicar por qué el precio pudo parecer estable y luego seguir cayendo: el riesgo en manos de los inversores seguía cambiando continuamente. Un grupo toleraba la caída, pero otro no soportaba la duración, el segundo desplome, o el haber detectado el fondo demasiado pronto.

El gráfico muestra las pérdidas reales de Bitcoin según grupos de edad al 7 de febrero de 2026 (Fuente: Checkonchain)

El gráfico muestra las pérdidas reales de Bitcoin según grupos de edad al 7 de febrero de 2026 (Fuente: Checkonchain)

Primera fase: noviembre de 2025 — capitulación por agotamiento

La primera capitulación ocurrió en noviembre de 2025, cuando el precio cayó a alrededor de 80.000 USD. La mayor parte de las pérdidas realizadas en ese momento provino del grupo de inversores que compró en 2025, representando aproximadamente el 95%.

El análisis por “grupo de edad de la moneda” (clasificación según el momento de compra) permite estimar el costo base de cada grupo. De esta forma, se puede determinar qué grupos están en pérdidas, cuáles aún tienen ganancias, y calcular el costo base promedio de toda la red.

Esta venta refleja una capitulación por fatiga. Tras un largo período de lateralidad en un contexto macroeconómico, muchos inversores perdieron la paciencia. La presión por mantener la posición se convirtió en presión por el precio, llevándolos a salir.

A diferencia de ciclos bajistas anteriores — que generalmente terminaban con un desplome final — este ciclo liberó la presión de forma temprana y gradual, mediante una fase de lateralidad prolongada, lo que debilitó la confianza antes de que el precio cayera con fuerza.

El gráfico muestra las pérdidas reales de Bitcoin según grupos de edad al 22 de noviembre de 2025 (Fuente: Checkonchain)

El gráfico muestra las pérdidas reales de Bitcoin según grupos de edad al 22 de noviembre de 2025 (Fuente: Checkonchain)

Segunda fase: febrero de 2026 — capitulación por pérdida de confianza en el fondo

La segunda fase en febrero tuvo un carácter distinto. El precio tocó los 60.000 USD y la estructura de vendedores quedó repartida entre los compradores de 2025 y los de 2026. Es decir, los nuevos compradores ya se convirtieron en vendedores en pérdidas.

El grupo de 2026 compró principalmente en el rango de 80.000 a 98.000 USD, creyendo que ese era el fondo. Cuando el precio siguió bajando, su confianza se rompió y se vieron obligados a cerrar pérdidas.

El resto del grupo de 2025 probablemente vendió por arrepentimiento de no haber reducido riesgos en los 80.000 USD y decidió salir en 60.000 USD. Los inversores no suelen vender solo por estar en pérdidas, sino porque han perdido la oportunidad de salir antes y no quieren repetir el error.

En noviembre, el mercado principalmente eliminó a un grupo de compradores. En febrero, se eliminaron simultáneamente dos grupos: los que estaban agotados y los que compraron en el fondo demasiado pronto. Por ello, las pérdidas realizadas se dispararon y la psicología se volvió especialmente negativa.

El evento de febrero se considera la mayor pérdida realizada en la historia en términos absolutos en USD. La pérdida neta fue de aproximadamente 1,5 mil millones de USD por día, mientras que la actividad de toma de ganancias fue baja — lo que indica una ola de ventas forzadas a gran escala.

Volumen de transacciones confirma la venta masiva

Las ventas masivas siempre vienen acompañadas de un aumento explosivo en el volumen de transacciones. La actividad se intensificó en el mercado spot, ETF, futuros y opciones:

- Transacciones spot alrededor de 15,4 mil millones de USD por día

- Volumen semanal de ETF alcanzó aproximadamente 45,6 mil millones de USD, récord histórico

- Futuros superaron los 107 mil millones de USD por día

- Opciones alrededor de 12 mil millones de USD por día, el doble que el mes anterior

Esto refleja un proceso de reevaluación fuerte: los vendedores forzados encontraron compradores con alta confianza.

El fondo no es un punto único, sino una zona de precios basada en el costo medio

Tras un fuerte retroceso, el mercado suele debatir sobre un nivel de fondo específico. Pero en realidad, la zona de fondo suele formarse alrededor de los niveles de costo medio, no en un solo punto.

Dos referencias clave son:

- El costo medio en cadena, aproximadamente 55.000 USD

- El precio medio a largo plazo del mercado, alrededor de 79.400 USD

El proceso de formación del fondo generalmente comienza por debajo del promedio a largo plazo, pero por encima del costo medio en cadena. Si el precio está por encima del costo en la red, la mayoría del mercado aún no tiene pérdidas generalizadas. Si está por debajo del promedio a largo plazo, la absorción de pérdidas continúa.

Combinado con los cambios en los grupos de vendedores, esto muestra que la caída de febrero no fue una “línea de decisión” definitiva, sino un punto donde la presión de venta forzada encontró suficiente apoyo de compra.

El enfoque no está en cuándo, sino en quién salió del juego

Este ciclo no distribuyó el dolor en un solo desplome, sino en dos fases: una fase de lateralidad que agotó la confianza, seguida de una caída rápida que obligó a muchos grupos a cerrar pérdidas simultáneamente.

Por ello, lo importante no es en qué mes ocurrió el fondo, sino qué grupo de inversores fue eliminado. Tras dos oleadas de venta masiva, la mayoría de los vendedores marginales ya abandonaron el mercado.

La siguiente etapa suele ser un proceso de digestión: la presión de pérdidas realizadas disminuye, el precio oscila en torno a las zonas de costo, y la tolerancia al riesgo se reconstruye lentamente. Las dos primeras oleadas de capitulación no garantizan un repunte vertical, pero sí muestran que los “jugadores débiles” han salido del mercado y que la estructura de los poseedores ha cambiado.

Artículos relacionados

Bitcoin Cash se estanca por debajo de $540 mientras $475–$490 FVG cobra importancia

Metaplanet Publica $605 Millones de Pérdidas Después de Gastar Miles de Millones en Bitcoin

Harvard reduce su participación en ETF de Bitcoin, añade exposición a Ethereum en la presentación del cuarto trimestre

Matrixport: Las caídas repetidas del 20% en Bitcoin podrían indicar una fase bajista

Harvard Vende el 21% de Bitcoin, Obtiene $86.8M en Apuesta de Ethereum