DeFiとは?DeFiの主要な4つの実用的応用例

DeFiの概要 — 分散型金融

DeFi(分散型金融)は、現代金融のあり方を大きく変える画期的な存在です。ブロックチェーン技術を基盤とした金融サービスのエコシステムであり、すべての人に開かれた、透明性とアクセス性に優れた金融システムの実現を目指しています。

DeFiの根幹は、銀行や証券会社、信用機関などの従来型金融仲介を排除する点にあります。代わりに、DeFiはスマートコントラクトを活用します。これはブロックチェーン上で事前に定めた条件を自動執行するコードであり、すべての取引がブロックチェーン上で検証・記録され、信頼不要なプロトコルを実現します。

DeFiを使えば、銀行や中央集権型の金融機関を介さずに、幅広い金融サービスを利用できます。貯蓄・借入・資産取引からデリバティブ投資まで、従来金融よりも迅速・安全かつ低コストで実現できます。

DeFiとFintechの主な違い

DeFiもFintechもオンライン上でデジタル金融サービスを提供していますが、その本質と構造は大きく異なります。

Fintech(金融テクノロジー)は、従来の金融サービスを高度化・デジタル化するための技術活用を指します。Fintech企業は中央集権的な金融インフラに依存し、規制当局や仲介機関が重要な役割を果たします。たとえばSquareはデジタル決済プラットフォームですが、従来の銀行システムや中央規制当局への依存が残っています。

一方、DeFiは完全に分散化されたブロックチェーン技術に基づいています。取引は世界中の分散ノードネットワークによって検証され、仲介者の介入はありません。ユーザーはプライベートキーで資産を完全に管理し、すべての取引はブロックチェーン上で公開・透明に記録されます。そのため、インターネットに接続できる誰もが承認や本人確認なしで参加できる、真にオープンで許可不要な金融システムとなっています。

分散型金融の4つの実用的な応用例

DeFiにおける貸付・借入

貸付と借入はDeFiで最も利用されているアプリケーションの一つであり、世界中のユーザーが銀行や従来の信用機関を通さずに資金を得ることを可能にします。これらのプラットフォームは主にEthereumやEOSといったブロックチェーン上で稼働し、スマートコントラクトによって貸付プロセスのすべてを自動化しています。

Compoundは、DeFi業界で有数の貸付プロトコルです。BAT、DAI、ETH、USDC、REP、ZRXなどの主要トークンをサポートしています。Compoundの最大の特徴はcTokenで、ユーザーの預入残高と発生利息を表すトークンです。利率はアルゴリズムにより需給バランスに応じて自動調整され、借入需要が高まれば金利が上昇し、貸し手を呼び込みます。

DharmaはEthereum上のセミ分散型P2P貸付プラットフォームで、DAI・ETH・USDCを担保に利用できます。Dharmaは直感的なインターフェースと簡単な借入プロセスで、他の多くのDeFiプラットフォームよりも手軽なユーザー体験を提供します。金利は暗号資産ごとに異なり、それぞれのリスクや流動性が反映されます。

Makerは、代表的な分散型ステーブルコインであるDAIを運営しています。ETHを担保にDAIを借り入れることができ、過剰担保によってシステム安定性を維持します。Makerは高度なCDP(Collateralized Debt Position)メカニズムでDAIの価値を$1近辺に維持し、柔軟な借入手段を提供しています。

DeFiによる資産管理

DeFi資産管理ツールは、ユーザーが分散化された環境で暗号資産ポートフォリオを追跡・管理・最適化するための包括的なソリューションを提供します。

Melon(現Enzyme Finance)は、分散型資産管理プロトコルの先駆けです。ライセンスや規制承認が不要で、誰もが暗号資産ファンドを作成・管理・運用できます。Melonはリスク管理・手数料計算・複数DeFiプロトコルとの連携などプロ仕様のツールを搭載し、分散型ガバナンスによるコミュニティ主導の意思決定が特徴です。

InstaDAppはMakerDAO上に構築された分散型スマートウォレットで、複数のDeFiプロトコルを統合したインターフェースから操作できます。プラットフォーム間のローンポジション移動、金利最適化、担保管理など複雑なタスクを簡単にし、分散型環境で資産全体を把握しながら完全なコントロールを維持できます。

DeFiのデリバティブ商品

デリバティブは基礎資産の価格変動に連動する金融契約です。DeFiでは、デリバティブ商品がトークン化されてブロックチェーン上で取引されることで、従来のデリバティブ市場よりも高い透明性とアクセス性が実現されています。

UMA(Universal Market Access)は、Ethereum上でカスタムデリバティブ契約を作成できるプロトコルです。特にTotal Return Swap(トータルリターンスワップ)をサポートしており、さまざまな資産のリターンを交換できる高度なデリバティブの実装が可能です。UMAのオープンソースプロトコルは柔軟性が高く、複数の当事者がスマートコントラクトベースのデリバティブを自由に設計・発行できます。これにより革新的な金融商品が次々と生み出されています。

Synthetixは、多層構造のシンセティック資産取引プラットフォームです。ユーザーは仮想通貨・法定通貨・コモディティ・株価指数など多彩なシンセティック資産(Synth)を「ミント」し、SNXトークンを担保に発行・取引できます。Synthetixは、ビットコイン・ゴールド・米ドル・主要企業の株式など伝統的資産もトークン化し、24時間365日ブロックチェーン上で取引できる点が特長です。

DeFiの保険

保険はDeFiに不可欠であり、プライベートキー紛失・ハッキング・スマートコントラクトのバグ・資金管理ミスなどのリスクからユーザーを保護します。資産保護への需要拡大に伴い、この分野は急速に成長しています。

Nexus MutualはEthereum上で展開される代表的な分散型保険プロトコルです。相互扶助モデルを採用し、メンバーがリスクを共同で負担します。誰でもスマートコントラクトのバグやハッキングなどのリスクに対する保険を購入でき、保険プールに資本を拠出して保険料収入からリターンを得ることも可能です。

Nexus MutualのメンバーはETHを拠出してNXMトークンを受け取り、リスクプールの持分を得ます。これらのトークンは保有者に所有権とガバナンス権を与え、保険金請求の審査・承認にも参加できます。この仕組みにより、コミュニティ主導で意思決定と利益を共有する真の分散型保険システムが実現しています。

DeFiの主な3つのリスク

スマートコントラクトリスク

スマートコントラクトはDeFiの基礎ですが、同時に大きなリスクも伴います。多くのスマートコントラクトはオープンソースで、誰でもコードを監査できますが、これだけで絶対的な安全が保証されるわけではありません。

実際、スマートコントラクトの脆弱性が悪用され、数百万ドル規模の損失につながった事例もあります。複数の専門家監査を経ても重大なバグが見逃されることがあり、その原因はプログラムロジックのミスや想定外のケース、契約間の予期しない相互作用など多岐にわたります。

一度ブロックチェーンにデプロイされたスマートコントラクトは不変であり、リリース後のバグ修正は困難かつ高コストです。ユーザーはこのリスクを認識し、十分に監査された信頼できるプロトコルだけを利用する必要があります。

データオラクルの中央集権性リスク

オラクルはブロックチェーンと外部データを接続し、スマートコントラクトに現実世界の情報を提供しますが、分散型DeFiシステムにおける脆弱性にもなり得ます。

多くのオラクルは中央集権的または半中央集権的に運用されており、不正確なデータが技術的エラーや攻撃、操作によって供給されると重大な被害が生じます。誤ったデータに基づきスマートコントラクトが実行されると、不適切な清算や資産の誤価格付け、利用者にとって不利な取引が発生する恐れがあります。

例えば、オラクルが担保資産の価格を誤って報告すれば、システムがローンポジションを不当に自動清算する場合があります。最悪の場合、攻撃者がオラクルのデータソースを操作し、DeFiプロトコルの不正利用で利益を得ることも可能です。この課題の克服に向け、分散型・複数ソースオラクルの開発がDeFiコミュニティで進んでいます。

資本効率の低さ

現在のDeFiにおける大きな課題の一つが、貸付プロトコルでの資本効率です。DeFiの許可不要アクセスは大きな強みですが、資本効率には明確なトレードオフがあります。

従来金融では信用度が高ければ、担保価値の80~90%超の融資を受けることも可能です。しかしDeFiは信用評価や法的救済がなく、安全性確保のため多くのプロトコルが過剰担保を求めます。

そのため、ユーザーは通常、担保価値の50~75%しか借り入れできません。例えば$1,000借りる場合、$1,500~$2,000の資産をロックしなければならず、資本効率が大きく低下しDeFiの実用性を制約します。

高い担保要件は資本の少ないユーザーの参入障壁にもなり、DeFiの「包摂的」理念と矛盾しますが、オンチェーン信用評価や高度なリスクモデルなど、課題解決に向けた技術開発が進行中です。

まとめ

DeFiは急速な拡大を続け、グローバルな暗号資産金融システムの中核として定着しつつあります。金融の自律性を推進し、不要な仲介を排除することで、分散型金融はスケール・複雑性の両面で指数関数的に成長しています。

DeFiが持つ最大の魅力は、金融の民主化です。地理や経済状況に関係なく、世界中の何十億人もの人々に高品質な金融サービスを提供します。貸付・投資・取引・保険など、あらゆる活動が従来システムより透明かつ効率的、かつ低コストで実現します。

ただし、DeFiには技術・セキュリティ・資本効率など大きな課題が残されています。規制の不透明さやプロトコルの複雑さは、新規ユーザー参入の障壁にもなり得ます。

それでもなお、継続的なイノベーションと世界中の開発者コミュニティの参加拡大によって、DeFiは21世紀の金融革命に向かって進化しています。ニッチから主流金融への道のりは続きますが、基盤はすでに整っており、今後も大きな発展が見込まれます。

今後数年でDeFiと従来金融の融合が進み、主要金融機関もブロックチェーン技術や分散型原則を採用し始めるでしょう。この変革は、DeFiがグローバル金融システムの不可欠な存在となるための重要なマイルストーンとなります。

よくある質問

DeFiとは?従来金融との違いは?

DeFiはブロックチェーンとスマートコントラクト上に構築された分散型金融システムです。従来金融と異なり、仲介者を排除し、ユーザーが分散型アプリケーションを通じて資産の管理や取引を直接行えます。

DeFiの主な4つの実用例とその仕組みは?

DeFiの4大主要アプリケーションは、貸付、借入、分散型取引所、イールドファーミングです。すべてブロックチェーン基盤で稼働し、中央管理のない透明性と高いセキュリティを実現しています。

DeFiへの参加方法と必要なものは?

DeFiを始めるには、MetaMaskなどの暗号資産ウォレット、取引手数料分のデジタル資産、DeFiプロトコルの基礎知識が必要です。ウォレットをDeFiアプリと接続し、取引や貸付を始めてください。

DeFiの主なリスクと資産を守る方法は?

主なリスクはスマートコントラクトの脆弱性、詐欺、価格変動です。プロジェクトの信頼性を確認し、安全な自己管理型ウォレットを使い、少額から始めてセキュリティ情報を常に収集し、プライベートキーは絶対に共有しないことが重要です。

DeFiは安全ですか?代表的なハッキング事例は?

DeFiには大きなセキュリティリスクがあります。2021年のPoly Networkハッキングや2016年のDAO事件などが有名です。中央集権型金融と異なり、DeFiには保険がほとんど普及していません。

DeFiとCeFi(中央集権型金融)の違いは?

DeFiは分散型で、ブロックチェーンとスマートコントラクトを用い、コミュニティがガバナンスを担います。CeFiは従来の組織や銀行が管理し、DeFiはより自由度が高く、CeFiはセキュリティとコンプライアンスを重視します。

現在人気のあるDeFiトークンは?

現在人気のDeFiトークンは、Maker、Aave、Compound、Synthetixです。これらの主要プロジェクトはロック資産総額が高く、市場で広く利用・信頼されています。

DeFiの将来と今後の成長見通しは?

DeFiは今後も堅調な成長が期待されており、規制の明確化、従来金融との連携強化、セキュリティ向上が進むと予想されます。技術革新とユーザー需要の高まりにより、分野全体の拡大が見込まれます。

2025年のUSDCの時価総額はどのようになるでしょうか?ステーブルコイン市場の分析。

DeFiはBitcoinとどのように異なりますか?

2025年の分散型金融の理解:DeFiとは何ですか

USDCステーブルコイン2025年最新分析:原則、利点、およびWeb3エコアプリケーション

2025年の分散型金融エコシステムの発展:分散型金融アプリケーションとWeb3の統合

2025 USDT USD 完全ガイド: 初心者投資家必読の必読

トレーディングパターン:初心者向けガイド

ハーバードからビットコイン億万長者へ:ウィンクルボス兄弟の完全ガイド

暗号資産(仮想通貨)はやめとけ⁉︎ 暗号資産がもたらすリスクとは

ビットコインキャッシュのガイド:概要と仕組み

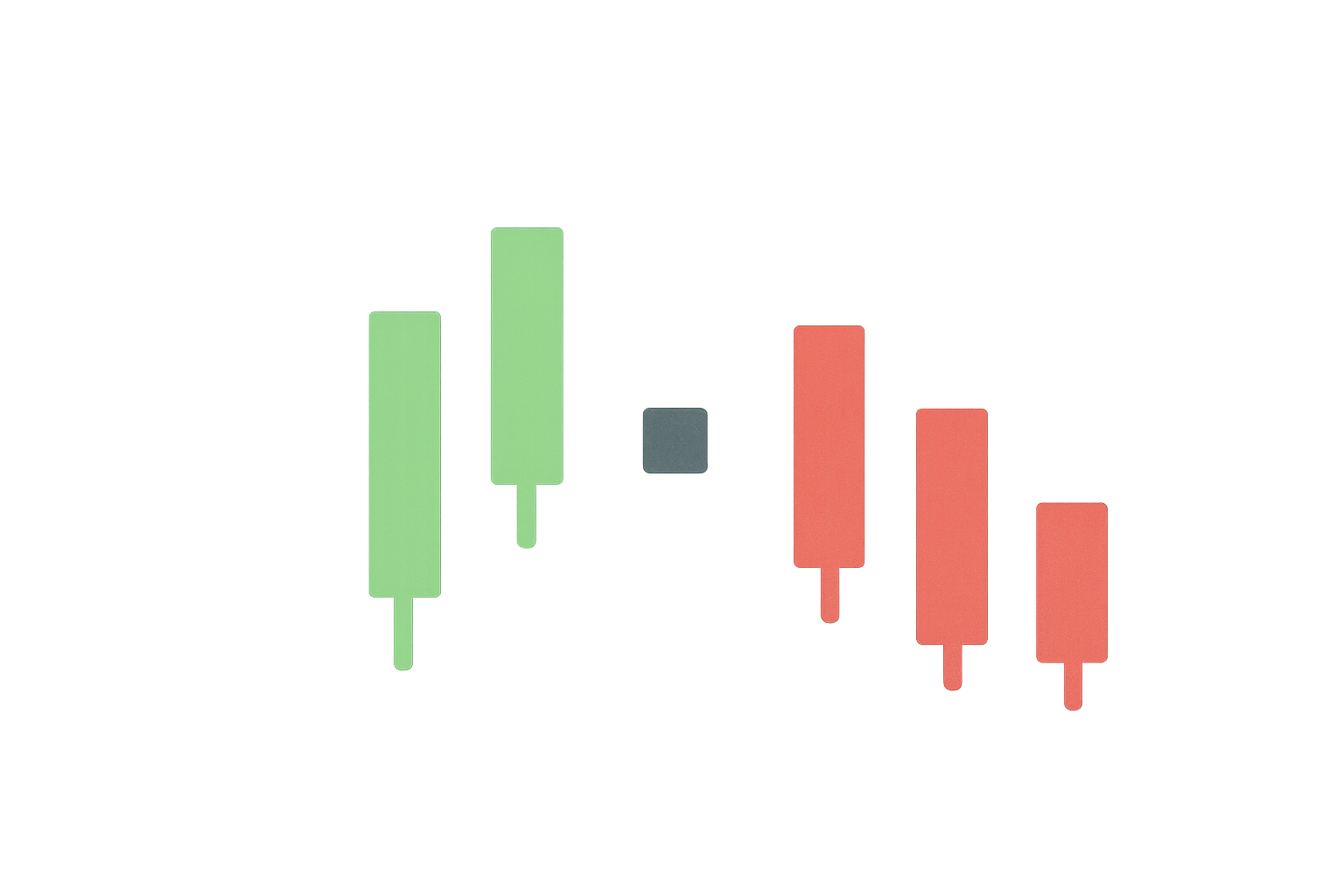

リバーサルローソク足パターンの基礎知識:完全ガイド