DEFI vs OP: Qual das soluções de Layer 2 proporciona maior valor aos utilizadores de finanças descentralizadas?

Introdução: Comparação de Investimento entre DEFI e OP

No mercado de criptomoedas, comparar De.Fi e Optimism é uma questão incontornável para qualquer investidor. Estas duas soluções não só apresentam diferenças evidentes na capitalização de mercado, nos casos de uso e na evolução dos preços, como assumem ainda posições distintas no universo dos criptoativos.

De.Fi (DEFI): Desde o lançamento em janeiro de 2024, conquistou reconhecimento como projeto Web3 SocialFi e de tecnologia antivírus, combinando acessibilidade e gamificação com soluções de mitigação de risco.

Optimism (OP): Lançado em maio de 2022, é reconhecido como solução blockchain Layer 2 da Ethereum de baixo custo e alta velocidade, indo ao encontro das necessidades práticas de programadores e utilizadores do ecossistema Ethereum.

Este artigo apresenta uma análise detalhada do valor de investimento de De.Fi face a Optimism, incidindo em tendências históricas de preço, mecanismos de oferta, adoção institucional, evolução tecnológica dos ecossistemas e previsões futuras, procurando responder à pergunta central dos investidores:

"Qual é, neste momento, a melhor oportunidade de compra?"

I. Comparação Histórica de Preço e Estado Atual do Mercado

Tendências Históricas de Preço da DEFI (Moeda A) e OP (Moeda B)

- 2024: A DEFI atingiu 1,09$ a 31 de janeiro de 2024, assinalando um marco relevante na sua trajetória.

- 2024: A OP registou o pico de 4,84$ a 6 de março de 2024, representando um momento significativo na sua evolução.

- Análise Comparativa: No ciclo de mercado analisado, a DEFI recuou de 1,09$ para 0,0003271$, enquanto a OP desvalorizou de 4,84$ para 0,207182$, ilustrando correções substanciais em ambos os ativos.

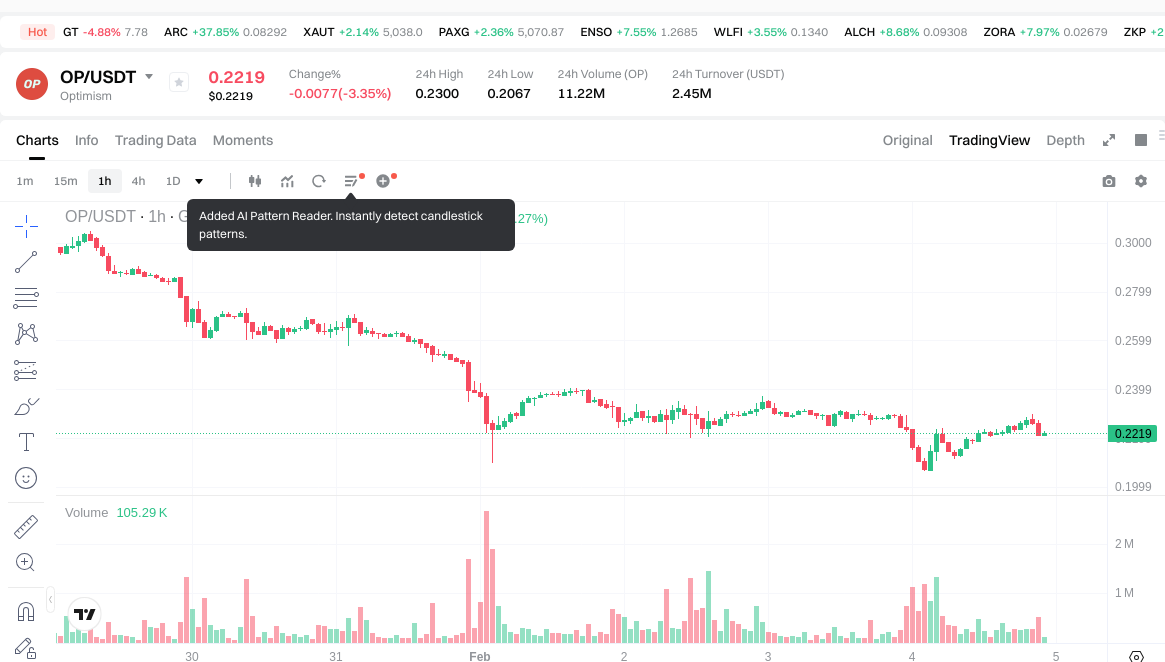

Estado Atual do Mercado (4 de fevereiro de 2026)

- Preço atual DEFI: 0,000349$

- Preço atual OP: 0,2211$

- Volume de negociação 24h: DEFI 31 824,33$ vs OP 2 432 921,25$

- Índice de sentimento de mercado (Fear & Greed Index): 14 (Medo Extremo)

Ver preços em tempo real:

- Consultar preço atual da DEFI Preço de Mercado

- Consultar preço atual da OP Preço de Mercado

II. Fatores Centrais que Influenciam o Valor de Investimento DEFI vs OP

Comparação de Tokenomics

-

Projetos DeFi: Os modelos económicos variam entre protocolos, destacando-se mecanismos como vote-escrowed (ve), liquidity mining e distribuição de comissões. Protocolos de referência, como Curve, adotam sistemas veCRV, onde os utilizadores bloqueiam tokens para obter direitos de governança e partilha de receitas, enquanto outros modelos privilegiam tokens em escrow para promover o compromisso a longo prazo e reduzir a oferta circulante.

-

OP (Optimism): Adota um sistema de distribuição de tokens centralizado numa fundação, onde os tokens OP asseguram funções de governança no âmbito do Optimism Collective. Após cumprirem determinadas condições, os detentores podem tornar-se cidadãos com direito de voto e participar em decisões de alocação RetroPGF (Retroactive Public Goods Funding). O modelo prioriza o desenvolvimento do ecossistema e o financiamento de bens públicos, em detrimento da captura direta de valor.

-

📌 Padrão histórico: O design económico dos tokens influencia diretamente a sustentabilidade e os mecanismos de valorização dos protocolos. Protocolos com captura de valor eficaz tendem a apresentar melhor desempenho de preço no longo prazo, enquanto os assentes em incentivos inflacionistas enfrentam pressão descendente.

Adoção Institucional e Aplicação de Mercado

-

Detenções Institucionais: Protocolos DeFi captam cada vez mais interesse institucional através de estratégias geradoras de rendimento e integração com finanças tradicionais. A tokenização de ativos reais e a integração de dívida pública dos EUA em projetos como MakerDAO ilustram este aumento da participação institucional.

-

Adoção Empresarial: O OP Mainnet conta com apoio institucional desde o lançamento, beneficiando do envolvimento dos programadores principais da Ethereum. A arquitetura modular OP Stack atrai implementações empresariais para rollups de aplicações específicas. Os protocolos DeFi abrangem um leque alargado de aplicações financeiras, como empréstimos, negociação e geração de rendimento em múltiplas redes.

-

Contexto Regulamentar: As abordagens regulatórias variam significativamente. Protocolos DeFi enfrentam escrutínio quanto à eventual classificação como valores mobiliários e ao cumprimento de normas operacionais. Soluções Layer 2 como OP beneficiam de maior clareza enquanto infraestrutura, ainda que sujeitas ao quadro regulatório da camada base.

Desenvolvimento Tecnológico e Construção de Ecossistema

-

Atualizações Tecnológicas DeFi: Os desenvolvimentos recentes incluem tokenização de rendimento (Pendle), mecanismos de rendimento real a substituir incentivos baseados em emissões e abordagens híbridas De-CeFi que combinam centralização e descentralização. Melhorias de infraestrutura permitem aplicações como Polymarket e Pump.fun, que funcionam sem tokens nativos.

-

Desenvolvimento Tecnológico OP: O upgrade Bedrock introduziu modularidade acrescida via OP Stack, permitindo estruturas Layer 2 personalizáveis. A compatibilidade reforçada com a camada de disponibilidade de dados, nomeadamente através do EIP-4844, reduz drasticamente os custos de transação. Esta arquitetura viabiliza futuras implementações de fault proof (Cannon) e integração potencial de provas de conhecimento zero.

-

Comparação de Ecossistemas: O universo DeFi inclui DEX, protocolos de empréstimo, mercados de rendimento e derivados. O Valor Total Bloqueado registou forte crescimento, com destaque para sectores como o restaking. O ecossistema OP foca-se em soluções de escalabilidade, esperando-se maior atividade DeFi após upgrades de rede. O modelo de sequenciador partilhado permite interações atómicas entre várias cadeias OP, reduzindo fronteiras entre redes.

Contexto Macroeconómico e Ciclos de Mercado

-

Desempenho em Cenários de Inflação: Protocolos DeFi que partilham receitas ou oferecem retornos garantidos por dívida pública apresentam potencial de cobertura contra inflação, reforçando o seu valor quando os rendimentos tradicionais são baixos. As soluções Layer 2 beneficiam do aumento da adoção blockchain em contextos de expansão monetária.

-

Política Monetária Macroeconómica: A política de taxas de juro influencia diretamente a atratividade dos rendimentos DeFi face a alternativas convencionais. Taxas elevadas podem travar a especulação em DeFi, favorecendo protocolos de rendimento estável. A adoção de Layer 2 está correlacionada com as condições gerais de liquidez no mercado cripto.

-

Fatores Geopolíticos: A procura por transferências transfronteiriças impulsiona o uso de DeFi e a adoção de Layer 2. A fragmentação regulatória gera oportunidades para soluções descentralizadas. As necessidades de liquidação internacional e de remessas suportam o crescimento de ambos os segmentos.

III. Previsão de Preço 2026-2031: DEFI vs OP

Previsão de Curto Prazo (2026)

- DEFI: Conservador 0,00023034$ - 0,000349$ | Otimista 0,00023034$ - 0,00036994$

- OP: Conservador 0,137578$ - 0,2219$ | Otimista 0,137578$ - 0,286251$

Previsão de Médio Prazo (2028-2029)

- A DEFI poderá entrar numa fase de crescimento gradual, com intervalo de preço estimado entre 0,00035911053$ e 0,000645062264805$

- A OP poderá entrar numa fase de expansão, com intervalo estimado entre 0,17823396325$ e 0,443948661905$

- Principais motores: entrada de capital institucional, avanços em ETF, expansão do ecossistema

Previsão de Longo Prazo (2030-2031)

- DEFI: Cenário base 0,000382416938063$ - 0,000538994979652$ | Cenário otimista 0,0006198442266$ - 0,000730068699939$

- OP: Cenário base 0,192930083987025$ - 0,4388213674999$ | Cenário otimista 0,4993484526723$ - 0,52658564099988$

Disclaimer

DEFI:

| Ano | Preço Máximo Previsto | Preço Médio Previsto | Preço Mínimo Previsto | Variação de Preço |

|---|---|---|---|---|

| 2026 | 0,00036994 | 0,000349 | 0,00023034 | 0 |

| 2027 | 0,0004385534 | 0,00035947 | 0,0003414965 | 3 |

| 2028 | 0,000466843689 | 0,0003990117 | 0,00035911053 | 14 |

| 2029 | 0,000645062264805 | 0,0004329276945 | 0,000385305648105 | 24 |

| 2030 | 0,0006198442266 | 0,000538994979652 | 0,000458145732704 | 54 |

| 2031 | 0,000730068699939 | 0,000579419603126 | 0,000382416938063 | 66 |

OP:

| Ano | Preço Máximo Previsto | Preço Médio Previsto | Preço Mínimo Previsto | Variação de Preço |

|---|---|---|---|---|

| 2026 | 0,286251 | 0,2219 | 0,137578 | 0 |

| 2027 | 0,33029815 | 0,2540755 | 0,2032604 | 14 |

| 2028 | 0,3330929805 | 0,292186825 | 0,17823396325 | 32 |

| 2029 | 0,443948661905 | 0,31263990275 | 0,256364720255 | 41 |

| 2030 | 0,4993484526723 | 0,3782942823275 | 0,192930083987025 | 71 |

| 2031 | 0,52658564099988 | 0,4388213674999 | 0,315951384599928 | 98 |

IV. Comparação de Estratégias de Investimento: DEFI vs OP

Estratégias de Investimento de Longo Prazo vs Curto Prazo

-

DEFI: Adequada para traders especulativos focados em SocialFi emergente e oportunidades de elevado risco e retorno. O ativo tem características de projeto inicial e liquidez limitada, sendo indicado sobretudo para investidores de perfil agressivo e abordagens táticas de curto prazo.

-

OP: Adequada para quem procura exposição ao desenvolvimento da infraestrutura Ethereum Layer 2 e crescimento do ecossistema. O ativo destina-se a investidores interessados em soluções de escalabilidade e com suporte institucional comprovado, ajustando-se tanto a detentores de médio prazo que antecipam catalisadores de upgrades, como a posições de longo prazo em tecnologia de escalabilidade Ethereum.

Gestão de Risco e Alocação de Ativos

-

Investidores Conservadores: DEFI 5-10% vs OP 15-25% (da carteira cripto total). Estratégias conservadoras privilegiam projetos de infraestrutura já estabelecidos, com contexto regulatório mais claro e participação institucional.

-

Investidores Agressivos: DEFI 15-20% vs OP 30-40% (da carteira cripto total). Estas alocações refletem maior apetite pelo risco e aposta em narrativas emergentes e potencial de crescimento das Layer 2, mantendo sempre diversificação de perfis de risco.

-

Instrumentos de Cobertura: Reservas em stablecoins (20-30% da carteira cripto) para reequilíbrios, estratégias de opções para proteção em períodos de volatilidade e exposição cruzada a Bitcoin e Ethereum para equilibrar riscos do setor.

V. Comparação de Riscos Potenciais

Riscos de Mercado

-

DEFI: Exposição a volatilidade extrema dada a reduzida liquidez (31 824,33$ de volume diário) e capitalização de mercado limitada. Pequenos volumes podem originar movimentos de preço desproporcionados. Restrições de liquidez dificultam entradas e saídas, sobretudo em períodos de stress. O ativo é muito sensível ao sentimento global do mercado cripto.

-

OP: Depende do desempenho do ecossistema Ethereum e da dinâmica competitiva das Layer 2. O sentimento do mercado em relação à escalabilidade influencia o preço, correlacionando-se com a adoção do mainnet Ethereum. A concorrência de protocolos Layer 2 alternativos (Arbitrum, zkSync, Polygon) mantém pressão no posicionamento de mercado e na captura de valor.

Riscos Técnicos

-

DEFI: Estabilidade da rede ainda por comprovar, dada a fase inicial do projeto. Parâmetros de escalabilidade pouco testados sob uso intenso. Pouco histórico de desempenho em cenários de stress. Riscos associados ao smart contract exigem auditorias exaustivas.

-

OP: Centralização do sequenciador constitui ponto único de falha, mas o roadmap de descentralização visa mitigar este aspeto. A segurança das bridges continua a ser ponto crítico, dada a existência de vulnerabilidades históricas em infraestruturas cross-chain. O desenvolvimento do mecanismo de fraud proof é determinante para amadurecimento do modelo de segurança. A dependência da camada base Ethereum implica restrições técnicas herdadas e necessidade de coordenação nos upgrades.

Riscos Regulatórios

-

As abordagens regulatórias globais diferem entre fornecedores de infraestrutura e protocolos de aplicação. A DEFI pode ser alvo de escrutínio quanto ao token e à sua eventual classificação como valor mobiliário, sobretudo nos componentes SocialFi. Fragmentação jurisdicional aumenta a complexidade operacional dos projetos dirigidos ao utilizador final.

-

A OP beneficia do estatuto de infraestrutura tecnológica, potencialmente recebendo tratamento mais favorável face a soluções financeiras. Ainda assim, alterações regulatórias que afetem a Ethereum impactam as Layer 2. A capacidade de transação transfronteiriça sujeita ambos os ativos a exigências de compliance em constante atualização, obrigações anti-branqueamento e de reporte em várias jurisdições.

VI. Conclusão: Qual é a Melhor Oportunidade de Compra?

📌 Resumo do Valor de Investimento:

-

Vantagens DEFI: O posicionamento inicial na narrativa SocialFi oferece potencial assimétrico de retorno para investidores de perfil mais arrojado. Gamificação e acessibilidade visam casos de uso emergentes. O preço reduzido permite acumular maior número de tokens em estratégias especulativas.

-

Vantagens OP: Infraestrutura Layer 2 consolidada, com suporte institucional dos principais developers da Ethereum. A arquitetura OP Stack possibilita expansão do ecossistema por via de rollups específicos. O modelo RetroPGF garante financiamento sustentável do ecossistema. Upgrades, como o Bedrock, reforçam eficiência e modularidade. O posicionamento como infraestrutura oferece maior clareza regulatória face a protocolos de aplicação.

✅ Recomendações de Investimento:

-

Investidores Iniciantes: Considerar OP numa estratégia de portefólio diversificado, limitando a exposição a 5-10% das detenções cripto. Priorizar o conhecimento sobre o valor das Layer 2 e fundamentos do ecossistema Ethereum. Evitar DEFI até dominar a volatilidade e dinâmicas de liquidez do mercado.

-

Investidores Experientes: Avaliar OP como exposição central a Layer 2, com posições entre 20-30% na carteira cripto. Considerar posições táticas em DEFI (5-10%), apenas com gestão de risco rigorosa e estratégias de saída definidas. Monitorizar evolução do ecossistema, upgrades e posicionamento competitivo de ambos os ativos.

-

Investidores Institucionais: Focar a alocação em OP na tese de infraestrutura para escalabilidade Ethereum. Realizar due diligence exaustiva sobre governança, tesouraria e compliance. Considerar exposição a DEFI apenas em estratégias especializadas de venture, com provisão de risco adequada. Implementar protocolos de reequilíbrio sistemático alinhados com o ciclo de mercado.

⚠️ Aviso de Risco: O mercado de criptomoedas apresenta volatilidade extrema. Esta análise não constitui aconselhamento de investimento. Cada investidor deve pesquisar de forma independente, aferir a sua tolerância ao risco e consultar consultores financeiros qualificados antes de investir. Resultados passados não garantem resultados futuros.

VII. Perguntas Frequentes

P1: Qual é a principal diferença entre DEFI e OP em termos de funcionalidade?

A DEFI aposta em Web3 SocialFi e tecnologia antivírus com gamificação, enquanto a OP fornece infraestrutura de escalabilidade Layer 2 para Ethereum. A DEFI é um projeto de camada de aplicação em fase inicial, dedicado a casos de uso em finanças sociais, com enfoque na acessibilidade. Já a OP, lançada em maio de 2022, atua como infraestrutura dedicada a ultrapassar as limitações de escalabilidade da Ethereum através de optimistic rollups, permitindo criar aplicações rápidas e de baixo custo no ecossistema Ethereum.

P2: Qual destes ativos implica maior risco para os investidores?

A DEFI tem risco significativamente superior à OP. Apresenta volatilidade extrema, volume diário reduzido (31 824,33$) e liquidez limitada, tornando-se vulnerável a grandes oscilações por transações de pequena dimensão. Sendo um projeto recente, com escalabilidade por testar e pouco histórico, a DEFI envolve riscos técnicos e de mercado acentuados. Já a OP, embora também volátil, beneficia de suporte institucional, maior clareza regulatória como infraestrutura e um histórico operacional comprovado desde 2022, sendo uma aposta de risco relativamente mais baixo no contexto cripto.

P3: Quais as previsões de preço para DEFI e OP até 2031?

Para 2031, o cenário base da DEFI projeta 0,000382$ a 0,000539$, e o cenário otimista 0,000620$ a 0,000730$, representando um aumento de 66% face a 2026. Para a OP, o cenário base aponta para 0,193$ a 0,439$, e o otimista para 0,499$ a 0,527$, um crescimento de 98% face a 2026. Assim, a OP apresenta maior potencial de valorização absoluta, embora ambos os ativos sejam investimentos especulativos sujeitos a elevada incerteza de mercado e evolução do ecossistema.

P4: Como devem os investidores conservadores repartir entre DEFI e OP?

Investidores conservadores devem alocar 5-10% à DEFI e 15-25% à OP na carteira cripto. Esta estratégia reflete o risco acrescido da DEFI face ao perfil mais consolidado da OP. O enfoque deve recair na OP, pela sua estrutura institucional, enquadramento regulatório e histórico operacional. A exposição à DEFI deve ser mínima, apenas para quem aceita volatilidade extrema e liquidez reduzida. Manter 20-30% em stablecoins permite reequilíbrios durante correções de mercado.

P5: Que vantagens tecnológicas distingue a OP da DEFI?

A OP disponibiliza infraestrutura Layer 2 comprovada, com upgrade Bedrock e arquitetura OP Stack modular, permitindo blockchains personalizáveis e compatíveis com EIP-4844. Isto traduz-se em custos de transação inferiores e interoperabilidade entre OP chains via sequenciador partilhado. A DEFI, enquanto projeto de aplicação em fase inicial, não apresenta inovações comparáveis a nível infraestrutural e permanece por testar em contexto de elevado uso. A base tecnológica da OP suporta evoluções como fault proofs e integração de provas de conhecimento zero, num roadmap sustentado pela equipa central Ethereum.

P6: Como o sentimento atual de mercado afeta os investimentos em DEFI e OP?

Com o Fear & Greed Index em 14 (Medo Extremo) a 4 de fevereiro de 2026, ambos os ativos enfrentam forte pressão descendente, mas com impactos distintos. A DEFI, pela sua liquidez reduzida e perfil especulativo, sofre mais em períodos de medo extremo, com fuga de investidores de maior risco. A OP, embora afetada pelo sentimento negativo, beneficia da sua natureza de infraestrutura e suporte institucional, podendo registar correções menos acentuadas. O medo extremo pode criar oportunidades de acumulação na OP para horizontes longos, mas as posições em DEFI exigem cautela redobrada, dada a volatilidade e o risco de crises de liquidez.

P7: Que riscos regulatórios devem ser considerados para DEFI versus OP?

A DEFI enfrenta maior incerteza regulatória quanto à eventual classificação como valor mobiliário, em especial nas componentes SocialFi e na funcionalidade do token. Protocolos de aplicação sofrem escrutínio mais exigente, com múltiplos desafios de compliance. A OP, enquanto infraestrutura, tende a receber tratamento mais favorável, mas é afetada por alterações na regulação do Ethereum e de transações globais. Ambos enfrentam requisitos de compliance em evolução, incluindo anti-branqueamento e reporting, mas a OP oferece maior clareza regulatória para investidores institucionais.

P8: Quais os principais catalisadores de valorização para cada ativo?

Na DEFI, fatores críticos são a adoção da narrativa SocialFi, parcerias estratégicas, upgrades tecnológicos que promovam escalabilidade e uma recuperação do mercado que favoreça ativos especulativos. No entanto, a incerteza institucional e regulatória mantém esses catalisadores pouco previsíveis. Na OP, os principais drivers são o crescimento do ecossistema Ethereum, adoção do OP Stack por grandes projetos, financiamento RetroPGF a atrair talento, upgrades técnicos que reduzam custos, adoção institucional das soluções de escalabilidade Ethereum e eventuais desenvolvimentos de ETF focados em Layer 2. Os catalisadores da OP são mais prováveis e sustentados institucionalmente, face ao perfil especulativo da DEFI.

Qual será a capitalização de mercado do USDC em 2025? Análise do panorama do mercado de moeda estável.

Como é que o DeFi é diferente do Bitcoin?

O que é DeFi: Compreender as Finanças Descentralizadas em 2025

USDC moeda estável 2025 Última Análise: Princípios, Vantagens e Aplicações Eco-Web3

Desenvolvimento do Ecossistema de Finanças Descentralizadas em 2025: Integração de Aplicações de Finanças Descentralizadas com Web3

Guia Completo 2025 USDT USD: Leitura Obrigatória para Investidores Novatos

Investir em criptomoedas é realmente lucrativo?

Previsão do Preço da XELS em 2026: Análise de Especialistas e Projeção de Mercado para o Crescimento do Ativo Digital

O Göztepe S.K. Fan Token (GOZ) é um bom investimento?: Análise detalhada dos riscos, dos retornos e do potencial de mercado para adeptos de futebol e investidores em criptoativos

Griffin AI (GAIN) representa uma boa oportunidade de investimento?: Análise detalhada ao potencial e aos riscos do token de IA emergente

A STEPN está a falhar na geração de lucros? Análise dos fatores que explicam a sua queda