O Bitcoin enfrenta uma armadilha de liquidez enquanto a China pode vender 298 mil milhões de dólares em títulos do Tesouro dos EUA

A retirada gradual da China dos títulos do governo dos EUA está a passar de uma tendência silenciosa no mercado para um sinal mais claro de gestão de risco. E o mercado de Bitcoin está a acompanhar de perto à espera do próximo “peão de dominó”.

O catalisador direto para a nova onda de preocupação surgiu a 9 de fevereiro, quando a Bloomberg reportou que as autoridades reguladoras chinesas estavam a aconselhar os bancos comerciais a limitar o contacto com os títulos do Tesouro dos EUA, devido ao risco concentrado e à crescente volatilidade.

Esta orientação imediatamente chamou a atenção do mercado para a dimensão colossal dos títulos americanos detidos por organizações chinesas. Segundo a Administração Estatal de Câmbio da China (SAFE), até setembro, os bancos chineses detinham cerca de 298 mil milhões de dólares em títulos denominados em dólares.

No entanto, o maior ponto cego – e também a fonte de insegurança – reside no facto de ninguém saber exatamente quanto desses títulos são títulos do Tesouro dos EUA e quanto são outros instrumentos de dívida em dólares.

Esta pressão regulatória não ocorre isoladamente. É uma continuação da estratégia de retirada dos títulos americanos, que tem vindo a prolongar-se ao longo do último ano, como se evidencia nos relatórios oficiais de Pequim.

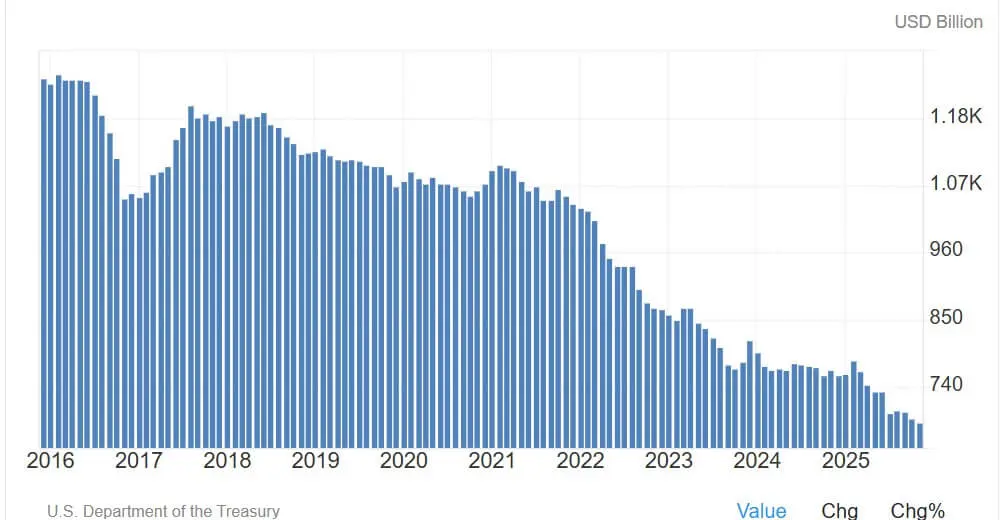

Os dados “Major Foreign Holders” do Departamento do Tesouro dos EUA mostram que a quantidade de títulos do Tesouro dos EUA detida pela China continental caiu para 682,6 mil milhões de dólares em novembro de 2025 – o nível mais baixo em mais de uma década.

Esta tendência acelerou-se nos últimos cinco anos, à medida que a China ativamente reduziu a sua dependência do mercado financeiro dos EUA.

O quadro geral é bastante claro: o poder de compra do Oriente está a enfraquecer, tanto no canal comercial como no canal estatal.

Títulos do Tesouro dos EUA detidos pela China (Fonte: Trading Economics)## Porque é que o Bitcoin deve preocupar-se com o rendimento dos títulos do Tesouro dos EUA?

Títulos do Tesouro dos EUA detidos pela China (Fonte: Trading Economics)## Porque é que o Bitcoin deve preocupar-se com o rendimento dos títulos do Tesouro dos EUA?

O risco para o Bitcoin não reside na possibilidade de a China “despedaçar” o mercado de títulos dos EUA. A dimensão deste mercado é demasiado grande: com 28,86 trilhões de dólares em dívida negociável, a participação de 682,6 mil milhões de dólares detida pela China representa apenas cerca de 2,4%.

O perigo real é mais subtil. Se a saída de capitais estrangeiros levar a um aumento dos rendimentos através do canal do “term premium”, isso poderá apertar as condições financeiras – um fator que afeta fortemente ativos de alta volatilidade como as criptomoedas.

No dia em que a notícia explodiu, o rendimento dos títulos do Tesouro dos EUA a 10 anos rondava os 4,23%. Este nível, por si só, não indica uma crise, mas o problema reside na trajetória de subida.

Um processo de reavaliação da ordem ainda pode ser controlado. Pelo contrário, um aumento descontrolado devido a uma “greve de compradores” pode desencadear uma onda de redução de alavancagem simultânea nos mercados de juros, ações e criptomoedas.

O relatório económico de 2025 do Fed de Kansas City estima que uma liquidação de apenas um desvio padrão por parte de investidores estrangeiros poderia elevar os rendimentos dos títulos do Tesouro dos EUA entre 25 e 100 pontos base.

Curiosamente, os rendimentos podem continuar a subir mesmo sem uma venda massiva, apenas com uma diminuição na procura por novas emissões.

Num cenário mais extremo, um estudo do NBER de 2022 indica que a venda de 100 mil milhões de dólares por parte de organizações estrangeiras poderia fazer os rendimentos a 10 anos subir mais de 100 pontos base imediatamente, antes de se acalmar.

Isto não é uma previsão base, mas um aviso de que, em choques de liquidez, as posições de mercado tendem a sobrepor-se aos fundamentos.

Rendimento real e condições financeiras: o ponto-chave para o Bitcoin

Desde 2020, o Bitcoin tem-se negociado principalmente como um ativo de “duração macroeconómica”. Nesse contexto, rendimentos mais elevados e liquidez mais restrita costumam exercer pressão de baixa sobre ativos de risco, mesmo que o choque tenha origem no mercado de juros.

Por isso, o rendimento real é uma variável crucial. A 5 de fevereiro, o rendimento dos TIPS a 10 anos nos EUA rondava 1,89%, o que significa que o custo de oportunidade de manter ativos sem rendimento, como o Bitcoin, está a aumentar.

No entanto, os pessimistas enfrentam uma “armadilha”: as condições financeiras globais ainda não sinalizam uma crise. O índice National Financial Conditions Index do Fed de Chicago estava em -0,56 na semana que terminou a 30 de janeiro, indicando um ambiente ainda mais frouxo do que a média.

A sutileza está no facto de o mercado poder apertar significativamente as condições financeiras a partir de um estado de “conforto” sem que seja necessário um colapso sistémico.

Para as criptomoedas, esse período de aperto intermediário costuma ser suficiente para fazer o Bitcoin cair, sem necessidade de um resgate do Fed.

A evolução recente do preço refletiu bem essa sensibilidade. Na semana passada, o Bitcoin caiu abaixo de 60.000 dólares numa onda de risco-off, antes de recuperar acima de 70.000 dólares quando o sentimento se estabilizou. A 9 de fevereiro, o Bitcoin continuou a recuperar, demonstrando o seu papel como um indicador de alta beta da liquidez global.

Quatro cenários que os traders estão a seguir na relação China – rendimento – Bitcoin

O que interessa ao mercado não é apenas se a China vai vender ou não, mas a velocidade e a forma como o mercado absorve essa oferta. O impacto no Bitcoin depende totalmente do nível de tensão na liquidez em dólares.

Cenário 1: Redução controlada do risco (cenário base)

Os bancos chineses reduzem as compras gradualmente, com as holdings a diminuir principalmente por vencimentos e redistribuição, não por venda massiva.

Os rendimentos dos EUA aumentam lentamente entre 10 e 30 pontos base, principalmente devido ao term premium. O Bitcoin enfrenta uma resistência leve, mas a principal força motriz continua a ser os dados económicos dos EUA e as expectativas de política do Fed.

Cenário 2: Reavaliação forte do term premium (macro negativo)

Se o mercado interpretar a ação da China como uma mudança estrutural na procura estrangeira, os rendimentos podem subir entre 25 e 100 pontos base.

Se a subida for liderada pelo rendimento real, as condições financeiras ficarão suficientemente apertadas para reduzir a apetência pelo risco, enfraquecendo o crypto devido ao aumento do custo de capital, diminuição da liquidez e redução da alavancagem ao estilo risk-parity.

Cenário 3: Choque de liquidez descontrolado (risco de cauda)

Uma onda rápida de desinvestimento, política ou de massa, mesmo que não liderada pela China, pode causar volatilidade não linear.

O quadro de análise de “stress episode” com uma venda de 100 mil milhões de dólares que eleva os rendimentos em mais de 100 pontos base serve de referência para avaliar riscos extremos.

Neste cenário, o Bitcoin pode sofrer uma forte queda inicial devido à venda forçada, mas recuperar se os decisores políticos lançarem instrumentos de apoio à liquidez.

Cenário 4: Viragem dos stablecoins (ainda não avaliada adequadamente)

O paradoxo é que, enquanto a China recua, as criptomoedas continuam a avançar.

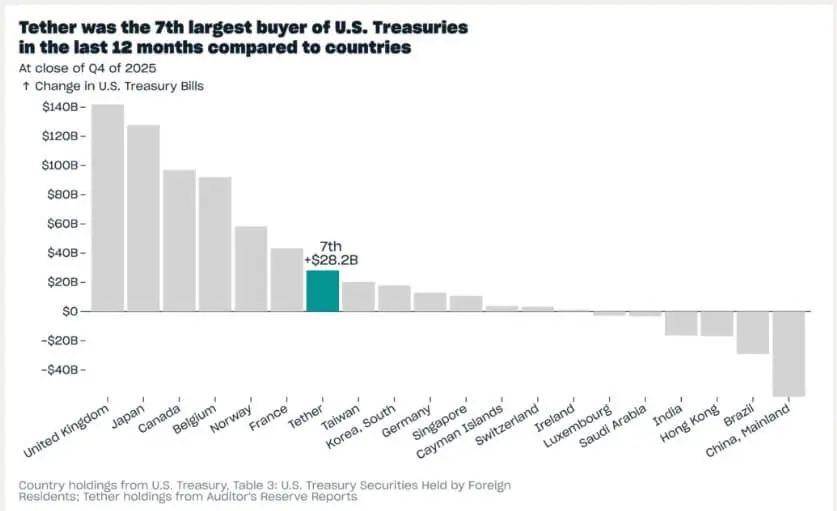

Segundo a DeFiLlama, a capitalização de stablecoins está atualmente em cerca de 307 mil milhões de dólares. Só a Tether anunciou possuir 141 mil milhões de dólares em títulos do Tesouro dos EUA e instrumentos relacionados – quase 1/5 do que a China detém.

A Tether afirmou até estar entre os 10 maiores compradores de títulos do Tesouro dos EUA no último ano.

Se a oferta de stablecoins se mantiver estável, o fluxo de capital para as criptomoedas pode “auto-sustentar-se” indiretamente, apoiando a procura por títulos de dívida, mesmo que o Bitcoin continue sob pressão se as condições financeiras globais se tornarem mais restritivas.

Compra de títulos do Tesouro dos EUA pela Tether (Fonte: Tether)## O papel do “backstop” político: quando o aumento dos rendimentos se torna um sinal positivo para o Bitcoin

Compra de títulos do Tesouro dos EUA pela Tether (Fonte: Tether)## O papel do “backstop” político: quando o aumento dos rendimentos se torna um sinal positivo para o Bitcoin

A última peça do puzzle na relação “rendimento a subir – Bitcoin a descer” reside na função do mercado.

Se os rendimentos subirem a um nível que ameaça a operação do mercado de títulos do Tesouro, os EUA dispõem de ferramentas de intervenção. Um estudo do FMI mostra que programas de recompra de títulos podem rapidamente restaurar a ordem em segmentos tensionados.

Esta é a reflexividade que os traders de criptomoedas confiam: numa grande crise no mercado de títulos, a forte queda inicial do Bitcoin costuma abrir caminho para uma recuperação impulsionada pela liquidez, assim que as medidas de apoio são ativadas.

Atualmente, os 682,6 mil milhões de dólares da China não representam necessariamente um “sinal de venda”, mas sim uma medida da vulnerabilidade do sistema.

Lembra-nos que a procura por títulos do Tesouro está a tornar-se sensível ao preço, e o Bitcoin continua a ser o indicador mais claro em tempo real para distinguir entre uma reavaliação saudável e o início de um aperto mais severo.

Related Articles

Fundador da Strategy: o desempenho de retorno do capital digital e dos ativos derivados será superior ao do mercado tradicional

Bitcoin e Cripto Podem Cair Ainda Mais à Medida que Novas Ações de Donald Trump Abalam os Mercados Globais

Gray: O Bitcoin, a curto prazo, assemelha-se mais às ações tecnológicas; superar a volatilidade é necessário para se tornar o "ouro digital"

Dados: 61,3 BTC transferidos da Hyperunit para a Wintermute, no valor de aproximadamente 420 milhões de dólares

A estratégia adiciona 1.142 Bitcoin antes da venda de final de semana, enquanto a volatilidade do mercado pressiona os preços das criptomoedas

Michael Saylor: O retorno a longo prazo do Bitcoin pode superar o do S&P em 2–3 vezes, e a volatilidade oferece oportunidades de aumento de posição