Vitalik apoia stablecoins algorítmicos, o verdadeiro espírito do DeFi está a caminho de uma revitalização?

Autor: Jae, PANews

Como deveria ser o “DeFi verdadeiro”? Quando o cofundador do Ethereum, Vitalik Buterin, votou a favor de stablecoins algorítmicas, uma reflexão sobre riscos, governança e soberania monetária foi reacendida.

Um tweet foi suficiente para abalar uma narrativa avaliada em centenas de bilhões de dólares.

Em 9 de fevereiro, Vitalik Buterin publicou um tweet com uma opinião contundente: stablecoins algorítmicas são o “verdadeiro DeFi”.

Isso não é uma sugestão de ajustes técnicos no atual cenário de stablecoins, mas uma validação autoritária da lógica fundamental do DeFi. Hoje, com stablecoins centralizadas como USDT e USDC dominando o mercado, as palavras de Vitalik funcionam como uma bomba de profundidade, trazendo de volta à atenção o setor de stablecoins algorítmicas, há muito tempo em silêncio.

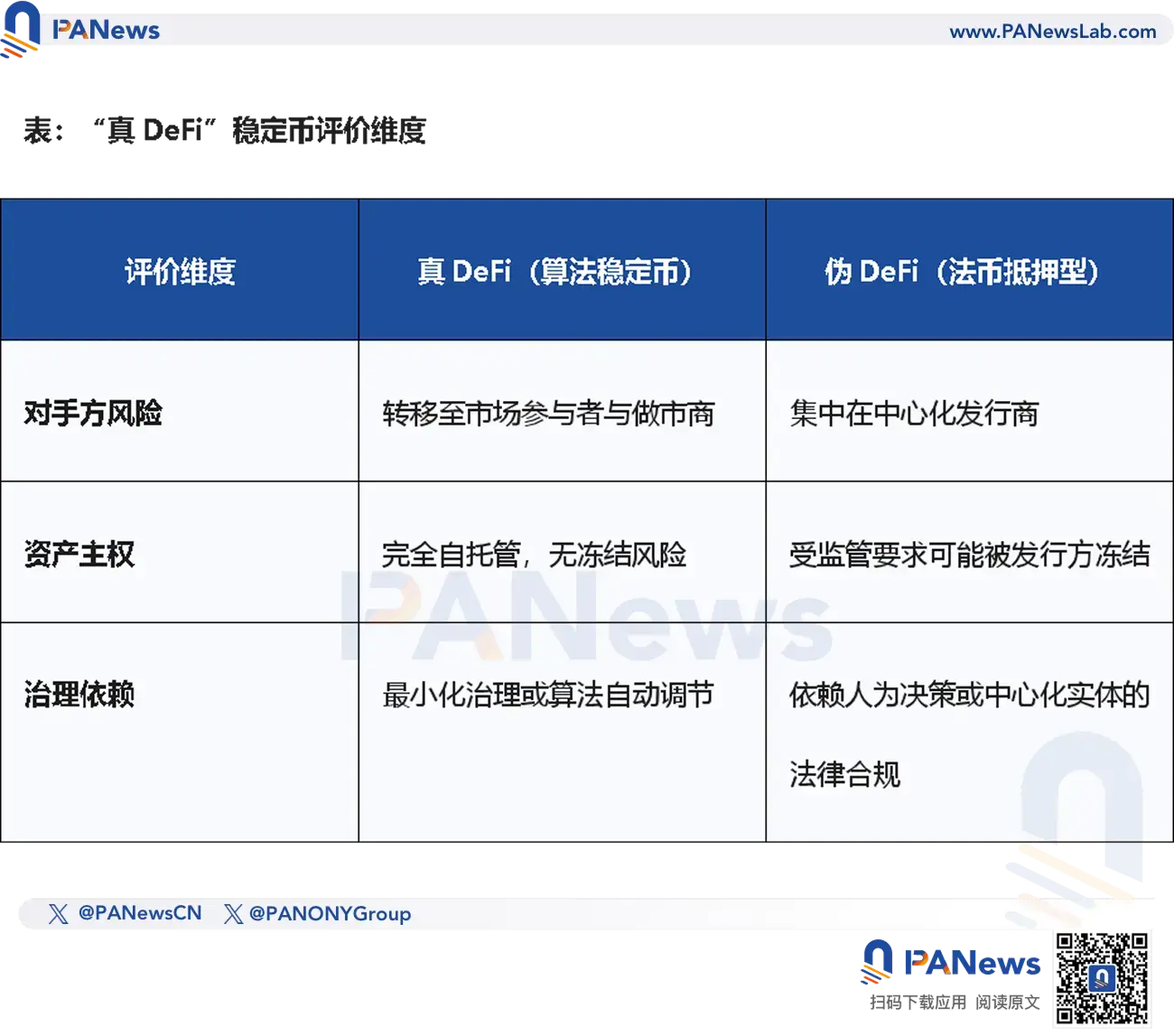

Desacoplamento de riscos das stablecoins e desdolarização como padrão do “DeFi verdadeiro”

A definição de “DeFi verdadeiro” de Vitalik baseia-se no desacoplamento da estrutura de riscos, ele classifica as stablecoins algorítmicas em dois modelos.

Primeiro, garantia de ativos nativos puros. Protocolos usam ETH e seus derivados como colaterais. Mesmo que 99% da liquidez venha de detentores de CDP (Collateralized Debt Position), sua essência é transferir o risco de contraparte em dólares — ou seja, o risco de contraparte na troca de moeda é transferido para os participantes do mercado e market makers.

Assim, não há contas bancárias que possam ser congeladas, nem instituições centralizadas que possam falir de repente.

Segundo, garantia de ativos do mundo real (RWA) altamente diversificados. Protocolos que introduzem RWA, desde que utilizem diversificação de ativos e supercolaterização para mitigar o risco de falha de um único ativo, podem ser considerados uma otimização significativa da estrutura de risco.

Se uma stablecoin algorítmica consegue garantir que: a participação de qualquer RWA individual não ultrapasse a taxa de supercolaterização do sistema, então, mesmo que um ativo entre em default, o principal dos detentores da stablecoin permanece seguro.

Uma visão mais avançada é que Vitalik defende uma gradual desvinculação das stablecoins do dólar. Com o risco de depreciação de moedas soberanas ao longo do tempo, as stablecoins deveriam evoluir para unidades de conta baseadas em índices diversificados, reduzindo a dependência de qualquer moeda fiduciária, especialmente o dólar.

Isso também implica que o conceito de stablecoin está evoluindo, de “estabilidade de preço” para “estabilidade de poder de compra”.

Em relação à definição de Vitalik para stablecoins algorítmicas, a PANews compilou os projetos mais alinhados a esses critérios no mercado, mas que enfrentam dificuldades na captação de usuários, o que talvez seja a razão de Vitalik novamente apoiar esse tipo de projeto.

USDS: “O jovem que matou o dragão virou monstro”, expansão mainstream gera controvérsia

Após o tweet de Vitalik, o token de protocolo MKR, líder das stablecoins algorítmicas originais, subiu até 18%.

Curiosamente, o token SKY, que substituiu o MKR na transformação do protocolo, permaneceu relativamente estável, uma divergência que por si só expressa uma postura de mercado.

Como um dos protocolos mais representativos da história do DeFi, a MakerDAO mudou seu nome oficialmente para Sky Protocol em agosto de 2024, lançando uma nova geração de stablecoins, o USDS, completando a transformação final chamada “Endgame”.

O USDS foi posicionado como uma versão aprimorada do DAI, sendo o produto principal da Sky. Até 12 de fevereiro, o USDS cresceu rapidamente, tornando-se a terceira maior stablecoin do mercado cripto, com valor de mercado superior a 10 bilhões de dólares.

Aparentemente, trata-se de uma evolução bem-sucedida de um gigante do DeFi. Mas, em um nível mais profundo, é uma “cerimônia de maioridade” de alto custo.

O retorno do USDS depende principalmente de uma carteira diversificada de ativos de reserva. A Sky, por meio do ecossistema modular Star — ou seja, subDAO que distribuem garantias em RWA, incluindo títulos do governo de curto prazo e dívidas corporativas de grau AAA.

De uma perspectiva de dispersão de risco, isso atende aos critérios de Vitalik para stablecoins do segundo tipo, mas o problema está na mudança de foco na estrutura de ativos.

Embora o USDS tenha dado passos na diversificação de ativos, quase 60% de sua reserva é composta por USDC, muito acima dos 20% de supercolaterização.

Isso significa que o valor fundamental do USDS depende, na essência, de outra stablecoin centralizada. Portanto, a transformação do protocolo sempre gerou controvérsia.

O que mais incomoda os puristas do DeFi é a introdução da “função de congelamento”. Essa funcionalidade permite que a Sky, ao receber ordens legais ou em caso de incidentes de segurança, possa remotamente congelar USDS na carteira do usuário.

Para a Sky, essa é uma concessão pragmática para lidar com regulações globais: sem conformidade, não há adoção mainstream. Tecnicamente, a função de congelamento do USDS visa combater hackers e atividades ilícitas como lavagem de dinheiro, tornando-o uma ferramenta financeira compatível com regulações.

Mas, para os entusiastas do DeFi, isso é uma “rendição imperdoável”. Alguns membros da comunidade acreditam que a Sky abandonou o compromisso original de resistência à censura do DeFi. Ao conceder ao protocolo o poder de congelar ativos, o USDS passa a ser praticamente indistinguível do USDC.

Claramente, o protocolo caminha na direção que Vitalik desejava. Em comparação com a Sky e o USDS atuais, a comunidade talvez sinta mais saudades do MakerDAO e do DAI de outrora.

LUSD/BOLD: firme na base ETH, buscando governança mínima

Se a Sky optou por expansão externa, a Liquity escolheu aprofundar-se internamente.

Vitalik já elogiou várias vezes a Liquity, destacando seu modelo de “governança mínima”, que praticamente elimina a dependência de decisões humanas na gestão.

O stablecoin LUSD/BOLD, emitido pela Liquity, é totalmente lastreado por ETH e tokens de staking de liquidez (LST), sendo um dos exemplos mais clássicos da primeira categoria de stablecoins algorítmicas de Vitalik.

O Liquity V1, com sua inovadora taxa de colaterização mínima de 110% e mecanismo de resgate rígido, consolidou sua posição como uma autoridade entre stablecoins lastreadas em ETH. Mas o V1 também enfrenta trade-offs entre eficiência de capital e custos de liquidez:

- Juros zero: os usuários pagam uma taxa única na tomada de empréstimo (geralmente 0,5%), sem juros acumulados ao longo do tempo. Apesar de atrativo, para manter a liquidez do LUSD, o protocolo precisa pagar recompensas (como emissão de tokens LQTY), o que compromete a sustentabilidade a longo prazo.

- Taxa de colaterização mínima de 110%: com um sistema de liquidação instantânea (pool de estabilidade), o Liquity consegue maior eficiência de capital. Se o preço do ETH cair, o sistema prioriza usar o pool de estabilidade para cobrir dívidas ruins e distribuir garantias.

- Mecanismo de resgate rígido: qualquer usuário com LUSD pode trocar por ETH a uma taxa fixa de 1 dólar, criando um piso de preço rígido para o LUSD, que mantém sua âncora mesmo em condições extremas.

Por outro lado, a limitação de um único colateral é uma espada de dois gumes. Como o LUSD suporta apenas ETH como garantia, com o aumento do staking de ETH, os usuários enfrentam um alto custo de oportunidade — ou seja, ao tomar empréstimo, deixam de ganhar os rendimentos de staking. Isso levou à contínua redução da oferta de LUSD nos últimos dois anos.

Para superar as limitações do V1, a Liquity lançou o V2 e o novo stablecoin BOLD, cuja inovação central é a introdução de “taxas de juros autoajustáveis”.

No Liquity V2, os tomadores de empréstimo podem definir suas próprias taxas de juros de acordo com seu apetite ao risco. O protocolo ordena as posições de dívida por taxa, de modo que as de menor taxa são as primeiras a serem “resgatadas” (liquidadas).

- Estratégia de juros baixos: para usuários sensíveis ao custo de capital, dispostos a correr risco de liquidação antecipada.

- Estratégia de juros altos: para quem deseja manter posições por longo prazo, resistindo ao risco de liquidação.

Esse mecanismo de jogo dinâmico permite que o sistema encontre automaticamente um equilíbrio de mercado sem intervenção humana: para evitar perder garantias em momentos de baixa do ETH, os tomadores tendem a definir taxas mais altas, que geram rendimentos reais para os depositantes de BOLD, criando uma rentabilidade real sem emissão de tokens.

Além disso, o V2 também amplia o suporte a wstETH e rETH, permitindo que os usuários obtenham liquidez em BOLD enquanto continuam a ganhar recompensas de staking.

Mais importante, o V2 introduziu a funcionalidade “multiplicador de uma tecla”, que permite aos usuários alavancar sua exposição ao ETH até 11 vezes, aumentando significativamente a eficiência de capital do sistema.

A evolução da Liquity representa um passo firme na transição do stablecoin algorítmico de uma visão idealista para uma abordagem mais pragmática.

RAI: experimento monetário guiado por pensamento industrial, alto custo de oportunidade

Se Liquity é o pragmático, a Reflexer é o idealista.

O stablecoin RAI, emitido pelo protocolo, não está atrelado a nenhuma moeda fiduciária, e seu preço é regulado por um algoritmo PID inspirado na engenharia de controle industrial.

O RAI não busca uma fixação de 1 dólar, mas sim uma volatilidade de preço extremamente baixa.

Quando o preço de mercado do RAI diverge de seu “preço de resgate” interno, o algoritmo PID ajusta automaticamente a taxa de resgate, ou seja, a taxa de juros efetiva do sistema.

- Desvio positivo: preço de mercado > preço de resgate → taxa de resgate negativa → preço de resgate cai → devedor reduz sua dívida, incentivando a emissão e venda de RAI para lucro.

- Desvio negativo: preço de mercado < preço de resgate → taxa de resgate positiva → preço de resgate sobe → devedor aumenta sua dívida, incentivando a recompra de RAI no mercado para liquidar posições.

Apesar de receber múltiplos elogios de Vitalik, o caminho do RAI é cheio de obstáculos.

- Barreiras de entendimento: chamado de “moeda de sangramento”, por sua taxa de juros negativa de longo prazo, que faz o valor dos ativos dos detentores diminuir com o tempo.

- Liquidez limitada: por não estar atrelado ao dólar, o RAI tem uso restrito a nichos de entusiastas, com baixa adoção em pagamentos e transações.

- Complexidade de cálculo: comparado ao fixo de 1 dólar do Liquity, o modelo PID é difícil de prever para investidores.

O RAI prova a elegância teórica do stablecoin algorítmico, mas revela a dura realidade da adoção pelos usuários.

Nuon: stablecoin de paridade baseada em índice de poder de compra, altamente dependente de oráculos

Com o aumento da inflação global, uma nova abordagem mais radical de stablecoins, os Flatcoins, pode emergir. Essas stablecoins não buscam atrelamento a uma nota de papel, mas sim à real custo de vida ou poder de compra.

Stablecoins tradicionais (USDT/USDC) perdem poder de compra em ambientes inflacionários. Se o dólar perder 5% de sua capacidade de compra ao ano, quem mantém stablecoins tradicionais sofre uma perda de capital invisível. Em contrapartida, os Flatcoins ajustam seu valor de face com base em um índice de custo de vida (CPI) verificado na cadeia.

Tomemos o Nuon, o primeiro protocolo de Flatcoin baseado no custo de vida, que acessa dados de inflação verificáveis na cadeia para ajustar dinamicamente sua âncora.

- Ativo-alvo: um índice de consumo que inclui alimentos, moradia, energia e transporte.

- Paridade de poder de compra: se o índice indicar aumento de 5% no custo de vida nos EUA, o preço alvo do Nuon também sobe 5%, garantindo que uma unidade de Nuon continue comprando a mesma quantidade de bens e serviços no futuro.

- Mecanismo: usando supercolaterização, quando o índice de inflação muda, o algoritmo ajusta automaticamente a emissão/descarte de tokens, protegendo o valor real do detentor.

Para residentes de países com alta inflação, como Turquia ou Argentina, stablecoins tradicionais em dólar ajudam a mitigar a depreciação local, mas não evitam o “imposto oculto” da inflação do dólar. Os Flatcoins oferecem uma alternativa descentralizada para preservar o poder de compra e combater a inflação.

Apesar de sua proposta inovadora, os Flatcoins carregam riscos técnicos consideráveis. A composição do índice de custo de vida é complexa, e a confiabilidade dos dados depende da robustez dos oráculos.

Além disso, a orquestração do valor de Flatcoins na cadeia torna-se um alvo para ataques: qualquer manipulação nos dados pode evaporar instantaneamente o poder de compra dos detentores.

Ademais, o equilíbrio dinâmico dos Flatcoins exige liquidez suficiente. Em condições extremas, a disposição de arbitradores em manter uma âncora em constante elevação ainda é incerta.

Os Flatcoins representam uma mudança ousada na narrativa do stablecoin algorítmico, mas há uma lacuna técnica e financeira entre conceito e adoção.

De Liquity, com sua postura de base, a Reflexer, com sua experimentação monetária, até os Flatcoins, com sua abordagem radical, o panorama dos stablecoins algorítmicos mostra uma diversidade e profundidade de pensamento sem precedentes.

Atualmente, os stablecoins algorítmicos ainda enfrentam obstáculos de eficiência de capital, liquidez e experiência do usuário, mas seus conceitos de desacoplamento de risco, governança mínima e soberania monetária continuam sendo o Santo Graal do DeFi.

O caminho para a revitalização do stablecoin algorítmico está apenas começando.