O Bitcoin mantém-se firme quando a incerteza económica é o dobro da crise de 2008?

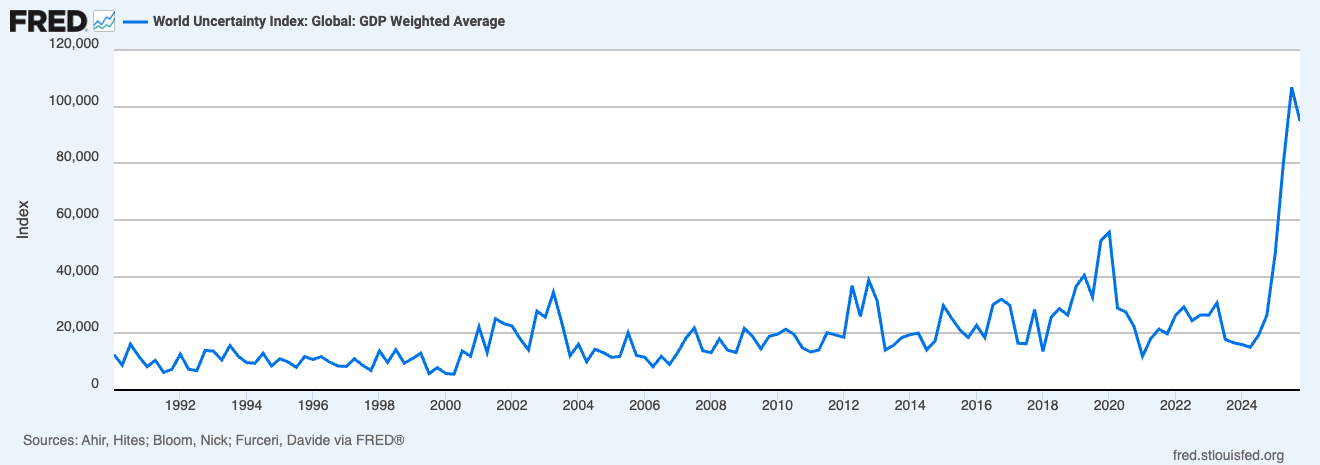

Índice de Incerteza Global (World Uncertainty Index – WUI) — a medida calculada com base na ponderação do PIB, usando a frequência da palavra “uncertainty” nos relatórios nacionais do Economist Intelligence Unit — aumentou para 106.862,2 no terceiro trimestre de 2025 e manteve-se em níveis elevados de 94.947,1 no quarto trimestre.

Os dados históricos do WUI compilados pelo FRED mostram que estamos numa zona de pico sem precedentes.

O método de cálculo do WUI normaliza a frequência de palavras-chave e agrega por país. O nível atual equivale a cerca de 10 a 11 ocorrências das palavras “uncertain” ou “uncertainty” em um relatório trimestral de 10.000 palavras por país — um valor muito superior à média histórica.

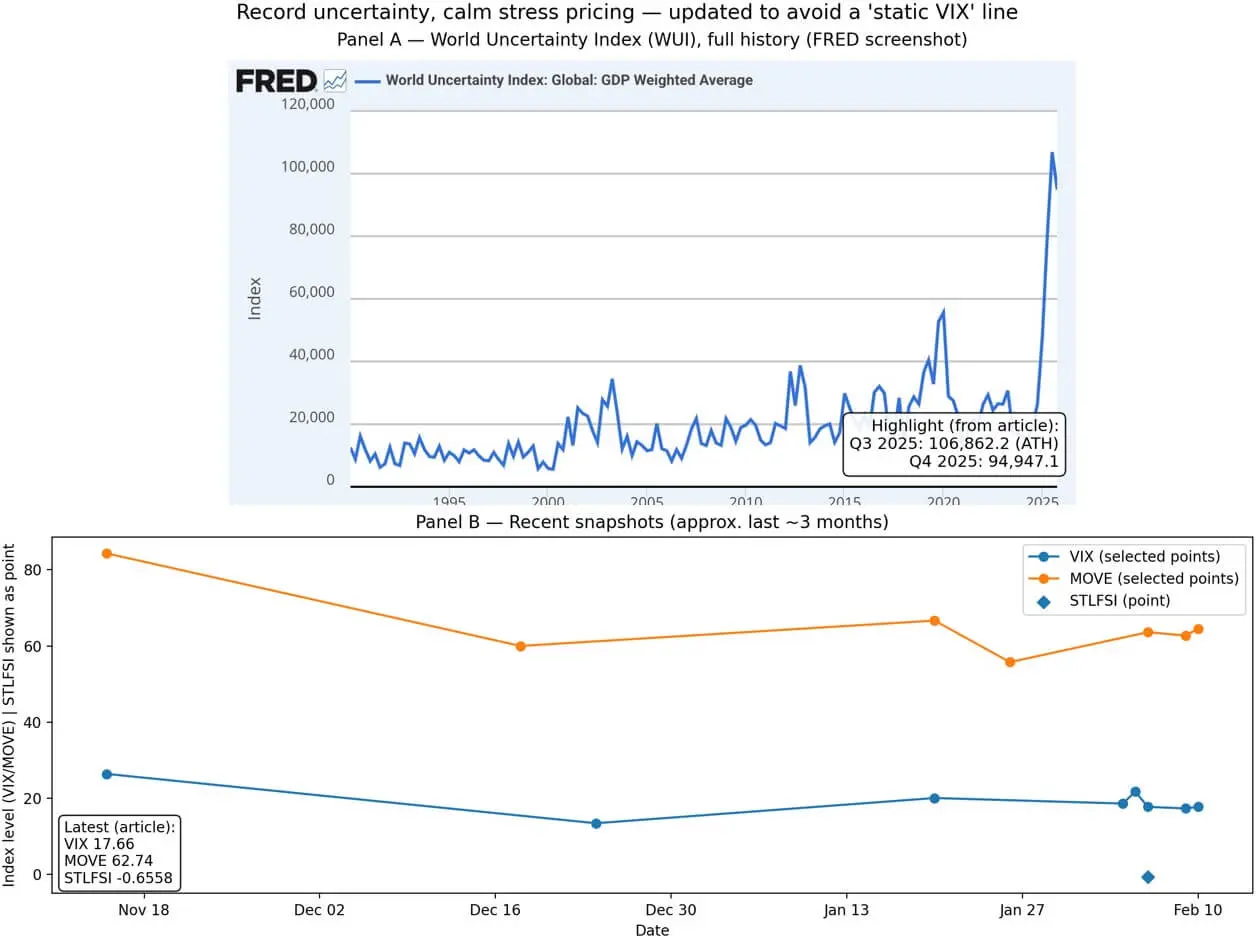

Uma característica notável desta fase é o desalinhamento entre o nível recorde de incerteza nos títulos e o fato de que o mercado de risco tradicional ainda precifica uma tensão baixa.

O índice de volatilidade do mercado de ações CBOE VIX estava em 17,66 em 11/2. O índice MOVE — que mede a volatilidade do mercado de títulos — estava em 62,74. Enquanto isso, o índice de tensão financeira do Federal Reserve Bank de St. Louis era de -0,6558, abaixo da média de longo prazo, indicando que o risco sistêmico está abaixo do normal até a semana encerrada em 6/2.

Em outras palavras, o mercado ainda está precificando um cenário de funcionamento normal, enquanto os relatórios nacionais descrevem um ambiente de incerteza em níveis recordes.

Essa discrepância é especialmente relevante para o Bitcoin, pois o comportamento de preço deste ativo varia dependendo de a incerteza estar restrita a “títulos” ou se se estende às condições financeiras reais.

Atualmente, os fatores macroeconômicos continuam a influenciar o Bitcoin, que ainda é negociado como um ativo de risco em um cenário de aperto. O índice DXY está em 96,762. A taxa de juros dos títulos do Tesouro dos EUA a 10 anos é de 4,22%, enquanto o rendimento real dos TIPS a 10 anos é de 1,87%.

O enfraquecimento do dólar e o alto rendimento real geralmente levam a maior volatilidade de preço e maior sensibilidade às expectativas de política, fluxo de capitais e demanda por proteção contra oscilações.

Assim, o preço do Bitcoin oscila fortemente, negociando em torno de 66.901,93 USD, uma queda de aproximadamente 2,5% em relação à sessão anterior.

O mercado de opções também mostra aumento na demanda por proteção. O índice de volatilidade implícita DVOL da Deribit subiu de cerca de 55,2 para quase 58 nas últimas 48 horas. Isso indica que os traders estão dispostos a pagar mais por seguros de risco, alinhando-se a um aumento na preocupação macroeconômica, mesmo que a volatilidade à vista ainda não tenha explodido.

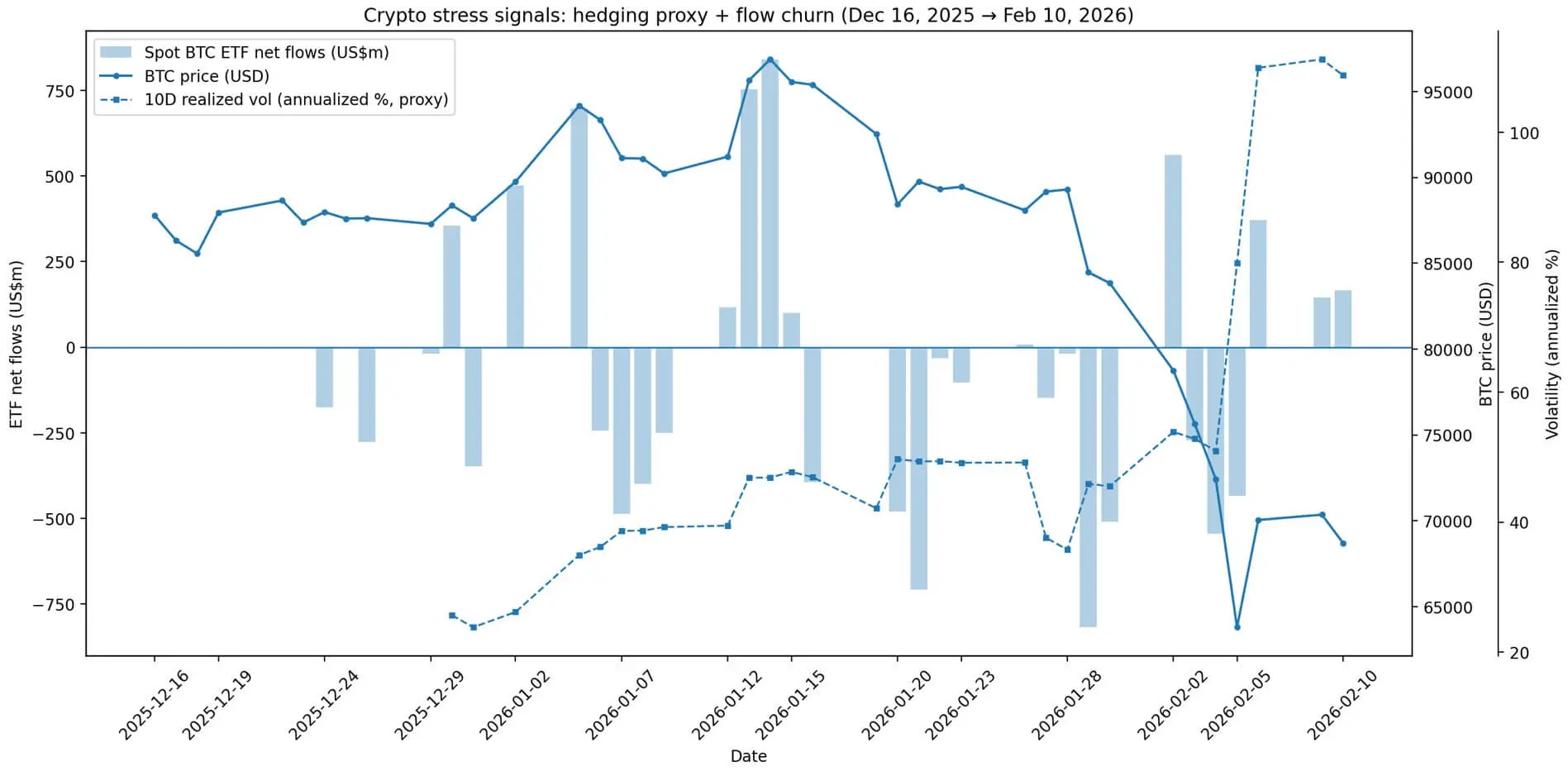

O fluxo de capitais para ETFs de Bitcoin à vista também reflete uma incerteza maior sobre o regime de mercado do que uma confiança na tendência. Segundo dados da Farside Investors, em janeiro houve uma saída líquida de mais de 1,6 bilhões de USD; até 10/2, fevereiro continuou com uma saída próxima de 7 milhões de USD, embora as três últimas sessões tenham revertido grande parte dessa tendência.

O modelo de entrada e saída contínua mostra que os gestores de fundos institucionais estão reduzindo riscos e depois aumentando novamente, em ciclos, ao invés de manter uma posição estável — característica de um ambiente macroeconômico pouco claro, mas sem tensões financeiras evidentes.

O mercado de stablecoins fornece uma visão adicional sobre a liquidez do mercado de criptomoedas. A oferta total de stablecoins é de cerca de 307,5 bilhões de USD, praticamente inalterada nos últimos 30 dias, com uma redução de apenas 0,25%. Isso indica que o poder de compra on-chain ainda está presente — o “dinheiro seco” permanece pronto para um catalisador ou mudança de regime de mercado.

O índice de incerteza global atingiu níveis recordes acima de 106.000 no terceiro trimestre de 2025, enquanto índices como VIX, MOVE e outros de tensão financeira permanecem baixos.## Duas interpretações opostas

O índice de incerteza global atingiu níveis recordes acima de 106.000 no terceiro trimestre de 2025, enquanto índices como VIX, MOVE e outros de tensão financeira permanecem baixos.## Duas interpretações opostas

O próximo movimento do Bitcoin dependerá de como o mercado interpretará o nível recorde de incerteza atual.

O primeiro cenário vê o alto WUI como um sinal de que as condições financeiras irão se apertar ainda mais. Se a incerteza política e geopolítica se transformar em um prêmio de risco maior, com expectativas de crescimento mais fracas ou fluxo de capitais de refúgio, o Bitcoin tende a se comportar como um ativo de risco beta elevado — sujeito a fortes quedas quando o dólar se valoriza e o rendimento real sobe. A continuação de saídas de ETFs reforçaria essa visão.

O segundo cenário interpreta o alto nível de incerteza como um sinal de risco de crédito e soberania. Nesse caso, o Bitcoin poderia se beneficiar como um ativo de proteção não soberano. Contudo, a história mostra que esse efeito só se manifesta claramente quando os rendimentos reais caem ou há liquidez abundante — o que ainda não ocorre.

A narrativa de “proteção não soberana” só funciona quando manter dinheiro em dinheiro ou títulos do governo se torna menos atraente — o que contrasta com o cenário atual.

A configuração do mercado atual é bastante peculiar: o WUI atingiu o pico, mas as condições financeiras ainda não afrouxaram e os índices de tensão permanecem baixos. O mercado não precifica pânico, nem uma fase de alívio de riscos.

O resultado é um movimento lateral: o Bitcoin oscila dentro de uma faixa, o mercado de opções sinaliza cautela, e o fluxo de capitais institucionais ainda não criou uma tendência clara.

O fluxo de capitais para os ETFs de Bitcoin variou bastante entre uma saída massiva no final de janeiro e uma retomada de entrada no início de fevereiro, enquanto a volatilidade real disparou para mais de 80% ao ano.## Variáveis decisivas

O fluxo de capitais para os ETFs de Bitcoin variou bastante entre uma saída massiva no final de janeiro e uma retomada de entrada no início de fevereiro, enquanto a volatilidade real disparou para mais de 80% ao ano.## Variáveis decisivas

Duas variáveis simples, mas essenciais, para acompanhar são o rendimento real e a força do dólar.

Se o rendimento real dos TIPS a 10 anos diminuir ou o dólar enfraquecer, isso será um sinal de que estamos entrando na segunda fase — onde a incerteza passa a atuar como um fator de suporte, ao invés de obstáculo para o Bitcoin. As maiores altas históricas geralmente ocorrem quando o rendimento real cai e a liquidez se expande, mesmo com o índice de incerteza ainda elevado.

O fluxo de capitais para ETFs é outro sinal importante. Se o fluxo permanecer estável e positivo após a saída de janeiro, indica que os gestores veem a incerteza como uma oportunidade de aumentar posições. Caso contrário, o Bitcoin continuará sendo visto como um ativo a ser vendido em momentos de redução de risco.

O mercado de opções é o terceiro sinal. Se o DVOL permanecer alto e a demanda por proteção continuar a crescer, os traders estão se preparando para uma grande volatilidade — possivelmente uma ruptura forte em qualquer direção, dependendo de como as condições macroeconômicas evoluírem.

A diferença entre o WUI recorde e os índices tradicionais de volatilidade ainda é um sinal importante. Se a incerteza política e geopolítica começar a refletir-se nos índices tradicionais, o cenário de calma atual poderá terminar, e o comportamento de “ativo de risco” do Bitcoin provavelmente prevalecerá.

Por outro lado, se o WUI permanecer alto enquanto os índices de tensão permanecem baixos, isso indica que a incerteza ainda é uma narrativa e uma previsão, sem impacto real no mercado — um ambiente que pode gerar uma grande volatilidade quando surgir o próximo catalisador macroeconômico.

Claramente, o Bitcoin está negociando em um modo onde duas identidades — ativo de risco beta elevado e ativo de proteção não soberano — fazem sentido, mas requerem condições macroeconômicas opostas para serem ativadas. O pico de incerteza não resolve essa contradição — apenas a amplifica.

Thach Sanh

Related Articles

Bitcoin OG Lucky Backs Movimentos Estratégicos no Mercado de Criptomoedas, Compartilha Mais com a Comunidade

O Bitcoin (BTC) está preparado para uma recuperação? Este fractal emergente sugere que sim!

CEO de Criptomoedas condenado a 20 anos na esquema Ponzi $200M Bitcoin

Opinião: Após o consenso sobre a proposta de resistência quântica do Bitcoin, o preço da moeda enfrentará uma reavaliação drástica

Ex-CTO da Ripple: O Bitcoin Pode Precisar de uma Fork Dura para Sobreviver ao Quantum

A família Trump apoia a mineradora de Bitcoin American Bitcoin, cuja participação ultrapassa 6000 BTC