Bitcoin стикається з пасткою ліквідності, оскільки Китай може продати 298 мільярдів доларів американських облігацій

Виведення Китаю поступово з американських державних облігацій переходить від тихого тренду до більш явного сигналу управління ризиками. А ринок Bitcoin уважно стежить за цим, очікуючи на наступний «доміно-ефект».

Безпосереднім каталізатором нової хвилі занепокоєння стала новина 9 лютого, коли Bloomberg повідомив, що китайські регулятори рекомендують комерційним банкам обмежити контакти з американськими казначейськими облігаціями через зростаючі ризики концентрації та волатильність.

Ця інструкція одразу привернула увагу ринку до масштабів американських облігацій, якими володіють китайські організації. За даними Державного управління валютного контролю Китаю (SAFE), станом на вересень китайські банки володіли приблизно 298 мільярдами доларів у доларових облігаціях.

Однак найбільша сліпа зона — і джерело тривоги — полягає в тому, що ніхто точно не знає, скільки з цих облігацій — саме казначейських, а скільки інших інструментів боргу в доларах.

Цей тиск регулювання не є ізольованим. Він є продовженням стратегії виведення з американського ринку облігацій, яка триває вже понад рік і чітко проявляється у офіційних даних Пекіна.

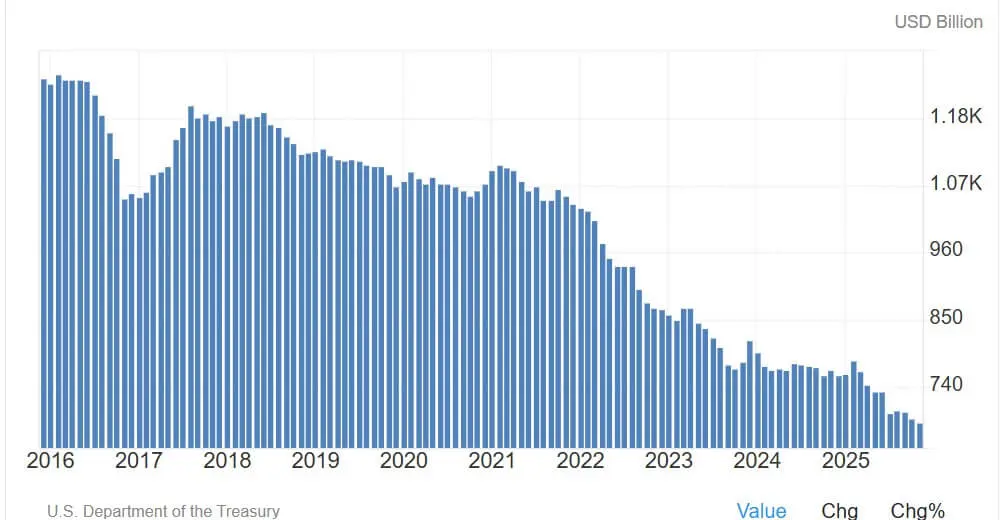

Дані «Major Foreign Holders» Міністерства фінансів США показують, що обсяг казначейських облігацій США, якими володіє материковий Китай, знизився до 682,6 мільярда доларів у листопаді 2025 року — найнижчий рівень за понад десять років.

Ця тенденція прискорилася за останні п’ять років, коли Китай активно зменшував свою залежність від фінансового ринку США.

Загальна картина досить ясна: купівельна активність із сходу слабшає як у торговельному, так і у державному секторах.

Облігації казначейства США, якими володіє Китай (Джерело: Trading Economy)## Чому Bitcoin має цікавитися доходністю американських облігацій?

Облігації казначейства США, якими володіє Китай (Джерело: Trading Economy)## Чому Bitcoin має цікавитися доходністю американських облігацій?

Ризик для Bitcoin полягає не у тому, що Китай «зруйнує» ринок облігацій США. Розмір цього ринку надто великий: з боргом у 28,86 трильйонів доларів, частка володіння Китаю у 682,6 мільярда доларів становить лише близько 2,4%.

Справжня загроза — більш тонка. Якщо потік іноземних капіталів зменшиться, це може спричинити зростання доходності через канал «term premium», що безпосередньо ускладнить фінансові умови — фактор, від якого дуже залежні активи з високою волатильністю, такі як криптовалюти.

У день вибуху новин доходність 10-річних американських облігацій становила близько 4,23%. Сам по собі цей рівень не є кризовим, але проблема у траєкторії зростання.

Можливо, ще можна контролювати процес переоцінки. Навіть навпаки, неконтрольоване зростання через «buyer strike» (відсутність покупців) може викликати хвилю зниження левериджу одночасно на ринках ставок, акцій і криптовалют.

Звіт Федерального резерву Канзас-Сіті за 2025 рік оцінює, що навіть одне зняття позицій на рівні одного стандартного відхилення з боку іноземних інвесторів може підняти доходність американських облігацій на 25–100 базисних пунктів.

Варто зазначити, що доходність може зростати навіть без масштабних продажів, якщо попит на нові випуски знизиться.

У більш екстремальному сценарії дослідження NBER 2022 року показують, що продаж на 100 мільярдів доларів іноземних активів може миттєво підняти доходність 10-річних облігацій більш ніж на 100 базисних пунктів, перш ніж вона знизиться.

Це не є базовим прогнозом, але нагадуванням про те, що у випадках ліквідних шоків ринкові позиції часто переважають над фундаментальними факторами.

Реальна доходність і фінансові умови: ключові фактори для Bitcoin

Після 2020 року Bitcoin здебільшого функціонує як «макро-терміновий актив». У цьому контексті вищі доходності та жорсткіша ліквідність зазвичай тиснуть на ризикові активи, навіть якщо шок виникає через ринок ставок.

Тому реальна доходність є ключовим змінним. 5 лютого доходність 10-річних TIPS США становила близько 1,89%, що означає зростання альтернативних витрат утримання активів без доходу, таких як Bitcoin.

Однак песимісти стикаються з «пасткою»: загальні фінансові умови ще не сигналізують про кризу. Індекс фінансових умов Fed Chicago станом на тиждень, що закінчився 30 січня, був на рівні -0,56, що свідчить про більш м’яке середовище, ніж середнє.

Тонкість полягає в тому, що ринок цілком може значно звужитися, залишаючись у стані «зручності», без необхідності входити у системну кризу.

Для криптовалют цей проміжний етап звуження зазвичай достатній для зниження Bitcoin без додаткової підтримки від Fed.

Останні цінові рухи це чітко відобразили. Минулого тижня Bitcoin опустився нижче 60 000 доларів у хвилі risk-off, але відновився понад 70 000 доларів, коли настрої стали більш стабільними. 9 лютого Bitcoin знову відновився, демонструючи роль високочутливого бета-індикатора глобальної ліквідності.

Чотири сценарії, які трейдери слідкують у зв’язку між Китаєм, доходністю та Bitcoin

Ринок цікавить не лише факт продажу або його відсутність, а швидкість і спосіб засвоєння цього обсягу. Вплив на Bitcoin цілком залежить від рівня напруженості ліквідності у доларах.

1. Контрольоване зниження ризиків (базовий сценарій)

Китайські банки поступово зменшують покупки, зменшення володінь здебільшого зумовлене погашенням та реальним перерозподілом, а не панічним продажем.

Доходність США зростає повільно на 10–30 базисних пунктів, переважно через term premium. Bitcoin зазнає невеликого тиску, але головний драйвер — економічні дані США та очікування політики ФРС.

2. Значне переоцінювання term premium (макроекономічно негативний сценарій)

Якщо ринок сприйме дії Китаю як зміну структури зовнішнього попиту, доходність може піднятися на 25–100 базисних пунктів.

У разі, коли реальна доходність стане головним драйвером, фінансові умови стануть достатньо жорсткими, щоб знизити ризиковий апетит, що послабить криптовалюту через зростання вартості капіталу, зменшення ліквідності та зниження левериджу у стилі risk-parity.

3. Ліквідний шок із неконтрольованим зсувом (ризик краю)

Швидка хвиля виходу з позицій, політична або масова, навіть якщо не ініційована Китаєм, може спричинити нелінійні коливання.

Модель «stress episode» з продажем на 100 мільярдів доларів, що підвищує доходність більш ніж на 100 базисних пунктів, є орієнтиром для оцінки екстремальних ризиків.

У цьому сценарії Bitcoin може різко знизитися через примусовий продаж, але потім відновитися, якщо політики застосують інструменти підтримки ліквідності.

4. Поворот у стабільконах (недооцінений сценарій)

Парадокс у тому, що при виведенні Китаю з ринку криптовалюти, вона може рухатися вперед.

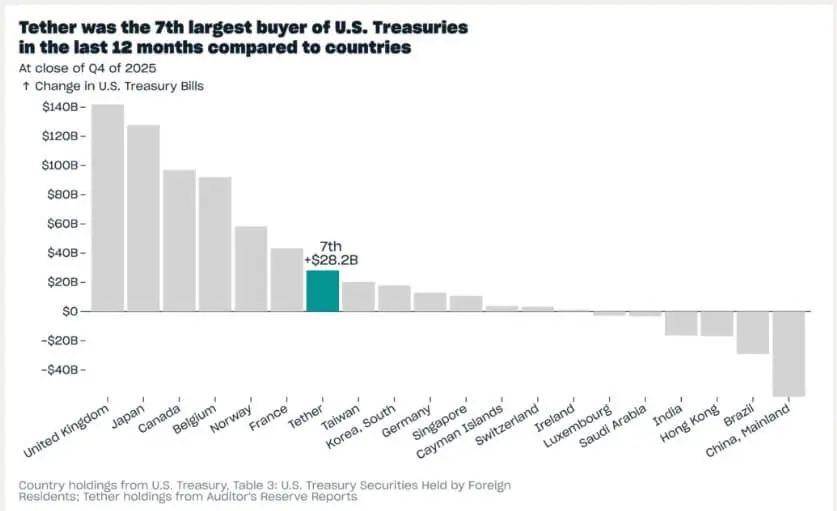

За даними DeFiLlama, капіталізація стабільних монет становить близько 307 мільярдів доларів. Тільки Tether оголосив, що має у своєму портфелі 141 мільярд доларів у казначейських облігаціях США та інших інструментах — майже п’ята частина всіх активів, що належать Китаю.

Tether навіть заявив, що входить до топ-10 найбільших покупців американських облігацій минулого року.

Якщо пропозиція стабільних монет залишиться стабільною, криптовалюти можуть «самостійно себе підтримувати», сприяючи попиту на боргові цінні папери, хоча Bitcoin залишатиметься під тиском у разі загального фінансового зжиття.

Торгові операції з купівлі американських казначейських облігацій Tether (Джерело: Tether)## Політика «backstop»: коли зростання доходності стає позитивним сигналом для Bitcoin

Торгові операції з купівлі американських казначейських облігацій Tether (Джерело: Tether)## Політика «backstop»: коли зростання доходності стає позитивним сигналом для Bitcoin

Ключовий момент у співвідношенні «зростання доходності — зниження Bitcoin» — це функція ринку.

Якщо доходність підніметься до рівня, що загрожує функціонуванню ринку казначейських облігацій, США мають інструменти для втручання. Дослідження МВФ показують, що програми викупу облігацій швидко відновлюють порядок у напружених сегментах.

Саме цю рефлексію використовують трейдери криптовалют: у разі великого шоку на ринку облігацій перший сильний спад Bitcoin зазвичай відкриває шлях до відновлення через ліквідність, коли активуються підтримуючі заходи.

Зараз, з показником у 682,6 мільярда доларів, Китай не обов’язково дає «сигнал до продажу», а скоріше — показує рівень вразливості системи.

Це нагадування, що попит на казначейські облігації стає все більш чутливим до цін, і Bitcoin залишається найкращим індикатором у реальному часі для розрізнення між здоровою переоцінкою та початком більш жорсткого режиму зжиття.

Пов'язані статті

Тиск прибутку охоплює індустрію майнінгу Bitcoin у січні

Аналіз: індикатор "Mayer Multiple" для Bitcoin знизився до рівня 2022 року, і ринок можливо все ще має простір для зниження

Засновник Strategy: Доходність цифрового капіталу та похідних активів перевищить традиційний ринок

Біткоїн та криптовалюти можуть подальше знизитися через нові дії Дональда Трампа, які тривожать світові ринки

Gray: Біткоїн у короткостроковій перспективі більше схожий на технологічні акції, щоб стати "цифровим золотом", потрібно подолати коливання

Дані: 61,3 BTC були переведені з Hyperunit на Wintermute, вартістю приблизно 420 мільйонів доларів