Chiến lược nhỏ lỗ 126 tỷ vẫn mua coin! Saylor dự đoán: Bitcoin vượt trội S&P 3 lần

Nhà sáng lập MicroStrategy, Michael Saylor, dự đoán hiệu suất của Bitcoin trong 4-8 năm tới sẽ gấp 2-3 lần so với S&P 500, nhấn mạnh không bán coin và mua vào mỗi quý. Công ty này tuần này đã mua 1.142 BTC, tổng holdings đạt 714.644 BTC, với chi phí trung bình 76.056 USD. Mặc dù MicroStrategy quý 4 lỗ 12,6 tỷ USD, nhưng nhấn mạnh tập trung vào dài hạn.

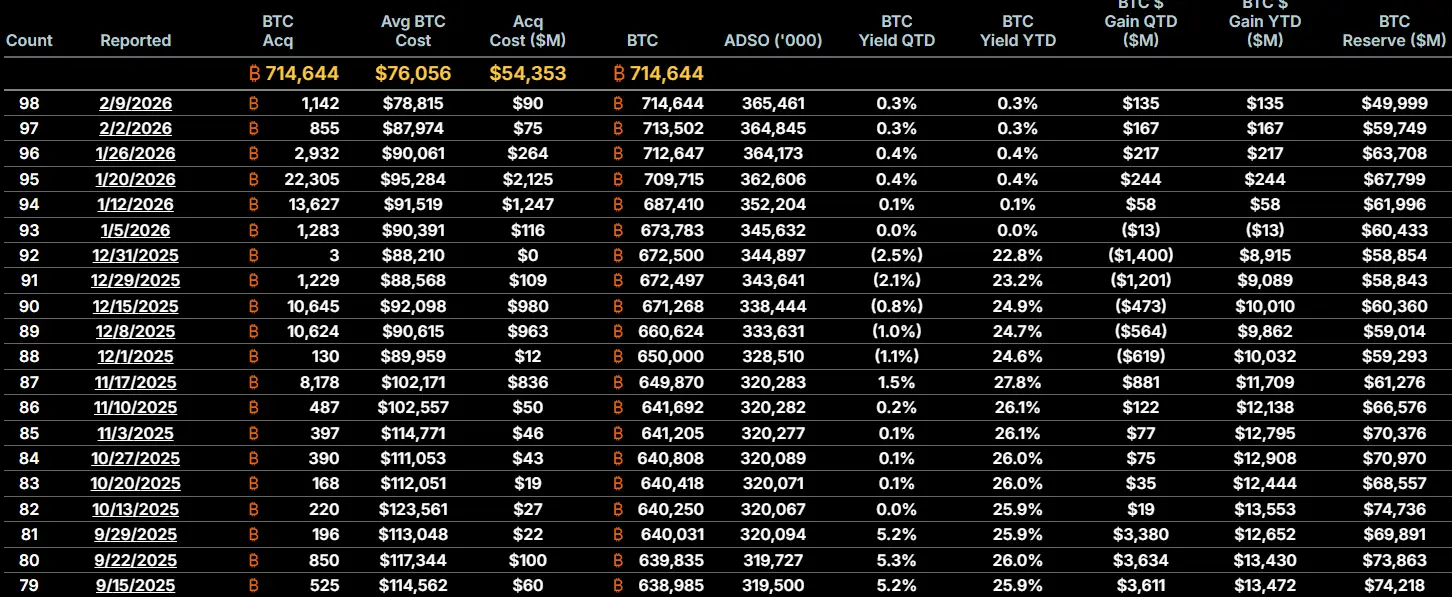

Tổng sở hữu 714.644 BTC của MicroStrategy và việc mua liên tục theo quý

(Nguồn: MicroStrategy)

MicroStrategy tiết lộ trong tuần này rằng họ đã chi khoảng 9 triệu USD để mua 1.142 Bitcoin, hiện tổng số Bitcoin nắm giữ đạt 714.644, chiếm hơn 3,4% tổng cung cố định của Bitcoin. Chiến lược mua liên tục này vẫn được duy trì dù Bitcoin đã giảm từ 126.000 USD xuống còn khoảng 69.000 USD, cho thấy niềm tin của Saylor rất vững chắc.

Mua 1.142 BTC với 9 triệu USD, trung bình khoảng 78.809 USD mỗi Bitcoin. Giá mua này cao hơn giá thị trường hiện tại khoảng 10.000 USD, nghĩa là các Bitcoin này hiện đang lỗ trên sổ sách. Chiến lược “mua khi giảm giá” hoặc “mua khi bật tăng” này đã gây ra nhiều tranh cãi về quyết định của MicroStrategy. Nếu chờ đợi giá giảm thêm để mua, liệu có thể mua được với chi phí thấp hơn?

Tuy nhiên, theo góc nhìn của Saylor, chiến lược này có lý do của nó. Ông tin rằng Bitcoin sẽ tăng giá dài hạn, và chênh lệch giá ngắn hạn là không đáng kể trong khung thời gian 10 năm. Thay vì cố gắng bắt đáy chính xác (gần như không thể), việc mua đều đặn theo định kỳ giúp trung hòa chi phí dài hạn. Thêm vào đó, việc MicroStrategy mua vào còn có tác dụng hỗ trợ thị trường; nếu họ ngừng mua, có thể bị thị trường hiểu là mất niềm tin, dẫn đến bán tháo mạnh hơn.

Theo dữ liệu từ trang chính, trung bình chi phí của MicroStrategy là 76.056 USD, trong khi chi phí ghi nhận (Acq Cost) là 54.353 USD. Sự chênh lệch này cần được giải thích. Chi phí trung bình là trung bình có trọng số của tất cả các lần mua, còn chi phí ghi nhận dựa trên xử lý kế toán và giảm giá tài sản. Hiện giá Bitcoin khoảng 69.000 USD, thấp hơn trung bình 76.056 USD, khiến toàn bộ khoản nắm giữ của MicroStrategy đang lỗ trên sổ sách.

Dữ liệu quan trọng về sở hữu Bitcoin của MicroStrategy

Tổng sở hữu: 714.644 BTC (chiếm 3,4% tổng cung)

Mua mới gần nhất: 1.142 BTC, giá khoảng 78.809 USD

Chi phí trung bình: 76.056 USD (tổng khoản lỗ trên sổ sách)

Chi phí ghi nhận: 54.353 USD (chi phí kế toán)

Saylor bác bỏ lo ngại thị trường về khả năng MicroStrategy buộc phải bán Bitcoin do áp lực giá, khẳng định công ty sẽ không bán coin và dự kiến sẽ mua vào mỗi quý. Cam kết “không bán” này là cốt lõi trong mô hình kinh doanh của MicroStrategy. Nếu họ bắt đầu bán, câu chuyện về “kho bạc Bitcoin” của họ sẽ sụp đổ, cổ phiếu MSTR có thể giảm mạnh, nguồn vốn vay sẽ bị cắt, tạo ra vòng xoáy tiêu cực. Vì vậy, trừ khi tuyệt đối cần thiết, MicroStrategy không thể bán Bitcoin.

Ngưỡng 8.000 USD và hai điều kiện bán coin

Giám đốc điều hành Phong Le gần đây giải thích với nhà đầu tư rằng chỉ khi Bitcoin giảm khoảng 90% xuống còn khoảng 8.000 USD và duy trì mức này trong 5-6 năm, thì bảng cân đối của công ty mới gặp áp lực lớn. Trong cuộc họp báo tài chính quý 4, Le cũng nhấn mạnh chiến lược của MicroStrategy là dài hạn, đủ sức chịu đựng biến động ngắn hạn, kể cả trong điều kiện thị trường cực đoan như hiện tại.

Cách tính con số 8.000 USD như thế nào? MicroStrategy nắm khoảng 714.644 BTC, tổng nợ khoảng 5,7 tỷ USD. Nếu giá Bitcoin là 8.000 USD, tổng giá trị nắm giữ khoảng 5,7 tỷ USD, đúng bằng số nợ. Điều này có nghĩa là vốn chủ sở hữu của công ty về cơ bản bằng 0, nhưng chưa phá sản. “Duy trì 5-6 năm” cũng là điều kiện then chốt, vì trái phiếu chuyển đổi có hạn đến kỳ, nếu Bitcoin duy trì ở mức 8.000 USD dài hạn, đến hạn trái phiếu, công ty buộc phải trả nợ gốc, có thể buộc bán Bitcoin ở mức giá thấp.

Dù Saylor khẳng định “không bao giờ bán”, nhưng Giám đốc Le cuối năm ngoái đã tiết lộ rằng, nếu hai điều kiện trên xảy ra, công ty có thể xem xét bán Bitcoin: khi mNAV (giá trị ròng theo thị trường) của MicroStrategy giảm xuống dưới 1, tức là giá trị thị trường thấp hơn giá trị Bitcoin nắm giữ; và khi MicroStrategy không thể huy động vốn qua phát hành cổ phiếu hoặc trái phiếu, do thị trường tài chính đóng băng hoặc chi phí vay quá cao.

Le giải thích rằng, nếu các tình huống này xảy ra, để bảo vệ lợi ích của mỗi cổ phiếu Bitcoin, việc bán Bitcoin là hợp lý dựa trên logic toán học. Tuy nhiên, ông nhấn mạnh, bán coin sẽ là biện pháp cuối cùng, chính sách của MicroStrategy vẫn không thay đổi. Cá nhân ông không muốn MicroStrategy trở thành công ty bán Bitcoin, nhưng trong điều kiện thị trường khắc nghiệt, kỷ luật tài chính phải đặt trên cảm xúc.

Cách “không bán nếu không có điều kiện” này khác biệt rõ ràng với quan điểm của Saylor về “hoàn toàn không bán”. Saylor, với vai trò nhà sáng lập và người dẫn dắt tinh thần, đóng vai trò như người truyền bá niềm tin, cần giữ vững lập trường tuyệt đối để duy trì câu chuyện. Trong khi đó, Le, với vai trò CEO, phải chịu trách nhiệm với cổ đông và chủ nợ, cần giữ khả năng lựa chọn hợp lý trong các tình huống cực đoan. Sự cân bằng giữa “lý tưởng và thực tế” này chính là sự thực dụng của đội ngũ quản lý MicroStrategy.

Lợi nhuận/lỗ quý 4 126 tỷ USD nhưng dài hạn vẫn giữ nguyên logic

Dù MicroStrategy ghi nhận khoản lỗ ròng 12,6 tỷ USD trong quý 4 do khoản lỗ chưa thực hiện từ các khoản nắm giữ tài sản kỹ thuật số, công ty vẫn nhấn mạnh rằng cấu trúc tài chính của họ đã được lên kế hoạch cẩn thận, đủ khả năng vượt qua các quý hoặc chu kỳ dài hạn khó khăn. Khoản lỗ 12,6 tỷ USD trong quý là rất hiếm trong báo cáo tài chính doanh nghiệp, nhưng điều quan trọng là đây là “lỗ chưa thực hiện”, chứ không phải “lỗ đã thực hiện”.

Saylor dự đoán hiệu suất của Bitcoin trong 4-8 năm tới sẽ gấp 2-3 lần so với S&P 500 dựa trên một số lý do. Thứ nhất là tính khan hiếm: tổng cung cố định 21 triệu BTC và giảm một nửa mỗi 4 năm, còn các thành phần của S&P 500 có thể phát hành thêm cổ phiếu để pha loãng cổ đông. Thứ hai là tăng trưởng: khi các tổ chức, quốc gia và nhà đầu tư cá nhân liên tục tham gia, hiệu ứng mạng của Bitcoin sẽ tăng tốc. Thứ ba là phòng chống mất giá tiền tệ: nếu các quốc gia chính tiếp tục in tiền, giá trị của Bitcoin như một tài sản cứng sẽ nổi bật hơn.

Tuy nhiên, dự đoán này cũng đối mặt với thách thức. S&P 500 đại diện cho khả năng sinh lời của các doanh nghiệp thực, tạo ra sản phẩm, dịch vụ, dòng tiền và cổ tức thực. Bitcoin không tạo ra dòng tiền, giá trị của nó hoàn toàn dựa vào sự đồng thuận của thị trường. Nếu thị trường mất niềm tin vào Bitcoin, giá có thể duy trì thấp hoặc về zero trong dài hạn. Trong khi đó, các doanh nghiệp trong S&P 500 dù có biến động, vẫn duy trì khả năng sinh lời, mang lại sự ổn định hơn về dài hạn.

Với cổ đông của MicroStrategy, dự đoán của Saylor là một cược lớn, còn phải chờ thời gian chứng minh. Nếu Bitcoin thực sự tăng từ 200.000-300.000 USD trong 4-8 năm tới như dự đoán, cổ phiếu MSTR sẽ mang lại lợi nhuận khổng lồ. Ngược lại, nếu Bitcoin tiếp tục giảm hoặc sụp đổ, MicroStrategy có thể trở thành một trong những công ty phá sản lớn nhất lịch sử. Đặc điểm rủi ro/lợi nhuận cực đoan này khiến MSTR trở thành một trong những cổ phiếu gây tranh cãi nhất.

Bài viết liên quan

Chắc chắn Bitcoin sẽ vượt qua thị trường chứng khoán Mỹ! Michael Saylor nhắc lại chiến lược không bán một đồng nào, kiên trì tăng thêm khoản đầu tư

Tom Lee:Nếu Ethereum tiếp tục chạm mức 1890 USD lần nữa, sẽ hình thành đáy hoàn hảo

Tom Lee:若 Mr. Beast khởi động IPO và đạt mức tăng trưởng 100 lần, sẽ làm giá BMNR tăng gấp ba lần dựa trên cơ sở hiện tại

Dự đoán giá các Layer 2 hàng đầu: Mantle, Arbitrum, Optimism

Từ Hỗ Trợ Chính đến Phạm Vi Phá Vỡ: 4 Tài Sản Crypto Nhắm Đến Tăng Trưởng Hơn 30% Mỗi Tháng

XRP Tin tức hôm nay: Đàm phán lập pháp tại Nhà Trắng đổ vỡ, quỹ ETF trở thành cứu cánh duy nhất