「囤幣公司」的终局:清盘,还是自救?

作者:Prathik Desai

编译及整理:BitpushNews

一年多前,对于众多寻求提升股价的企业来说,成为加密货币储备公司(DAT)看起来是个轻而易举的决定。

一些微软股东大会,要求董事会评估将部分比特币纳入资产负债表的益处。他们甚至提到了Strategy,也就是最大的公开上市比特币DAT。

当时存在着一个财务飞轮,吸引所有人跟随。

买入大量比特币、以太坊、Solana(SOL)。看着股价高于这些资产的价值。以溢价发行更多股票。用这笔钱购买更多加密货币。循环往复。这个支撑公开上市股票的财务飞轮似乎近乎完美,足以诱惑投资者。他们支付超过两美元,只为获得价值仅一美元的比特币间接敞口。那真是疯狂的年代。

但时间会考验最优秀的策略和飞轮。

如今,随着过去四个月加密市场总市值蒸发超过45%,大多数这些包装公司的市值与资产净值比率已跌破1。这显示市场对这些DAT公司的估值低于加密货币储备的价值。这改变了财务飞轮的运作方式。

因为一个DAT不只是资产的包装。在大多数情况下,它是一家拥有运营开销、融资成本、法律和运营费用的公司。在mNAV溢价时代,DAT通过出售更多股票或筹集更多债务来为加密货币购买和运营成本提供资金。而在mNAV折价时代,这个飞轮就会瓦解。

在今天的分析中,我将向您展示持续的mNAV折价对DAT意味着什么,以及它们能否在加密熊市中生存。

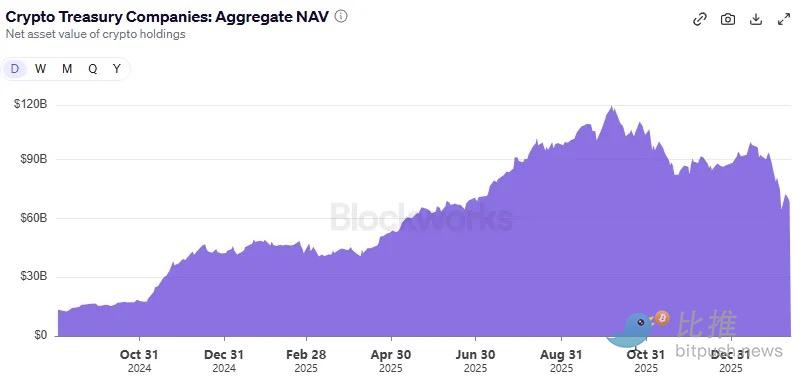

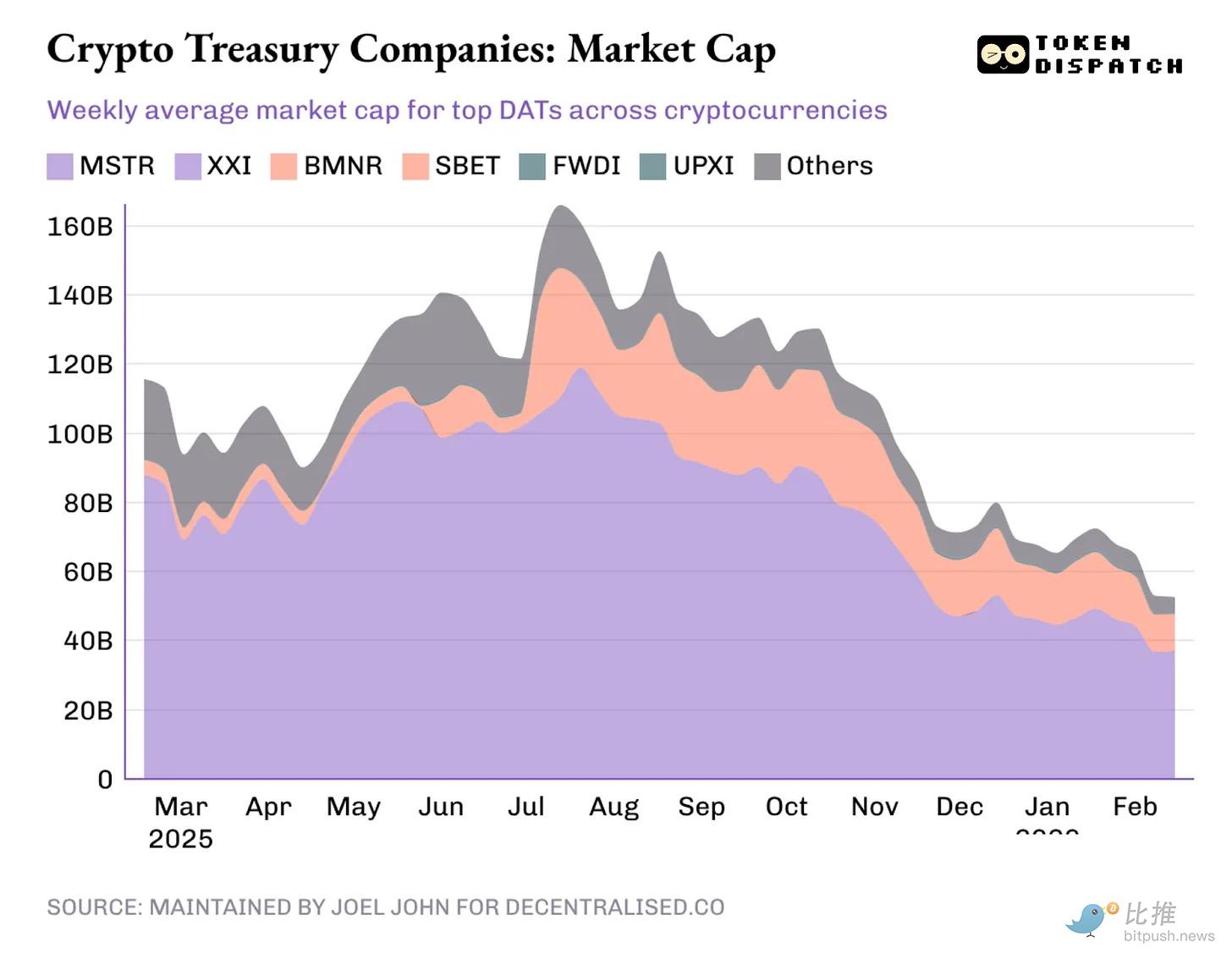

在2024年至2025年间,超过30家公司争相转型为DAT。它们围绕着比特币、以太坊和SOL甚至是meme币建立了储备。

在2025年10月7日的巅峰时期,DAT持有的加密货币价值1180亿美元,这些公司的总市值超过1600亿美元。如今,DAT持有的加密货币价值680亿美元,而其折价后的总市值仅略高于500亿美元。

它们的所有命运都在于一件事:它们包装资产并编织故事,使包装价值高于资产价值的能力。这这个差值就成了溢价。

溢价本身就成了产品。如果股票交易价格是mNAV的1.5倍,DAT就可以卖出价值1美元的股票,然后购买价值1.5美元的加密资产敞口,并将这笔交易描述为“增值的”。投资人愿意支付溢价,是因为相信DAT能够继续以溢价出售股票,并以所得收益累积更多加密货币,从而随着时间的推移增加每股对应的加密资产价值。

问题在于,溢价不会永远存在。一旦市场停止为这个包装支付额外费用,“卖股买币”的飞轮就会受阻。

当股票不再以资产价值的1.5倍交易时,每发行一股新股能买到的加密货币就变少了。溢价不再是顺风,变成了折价。

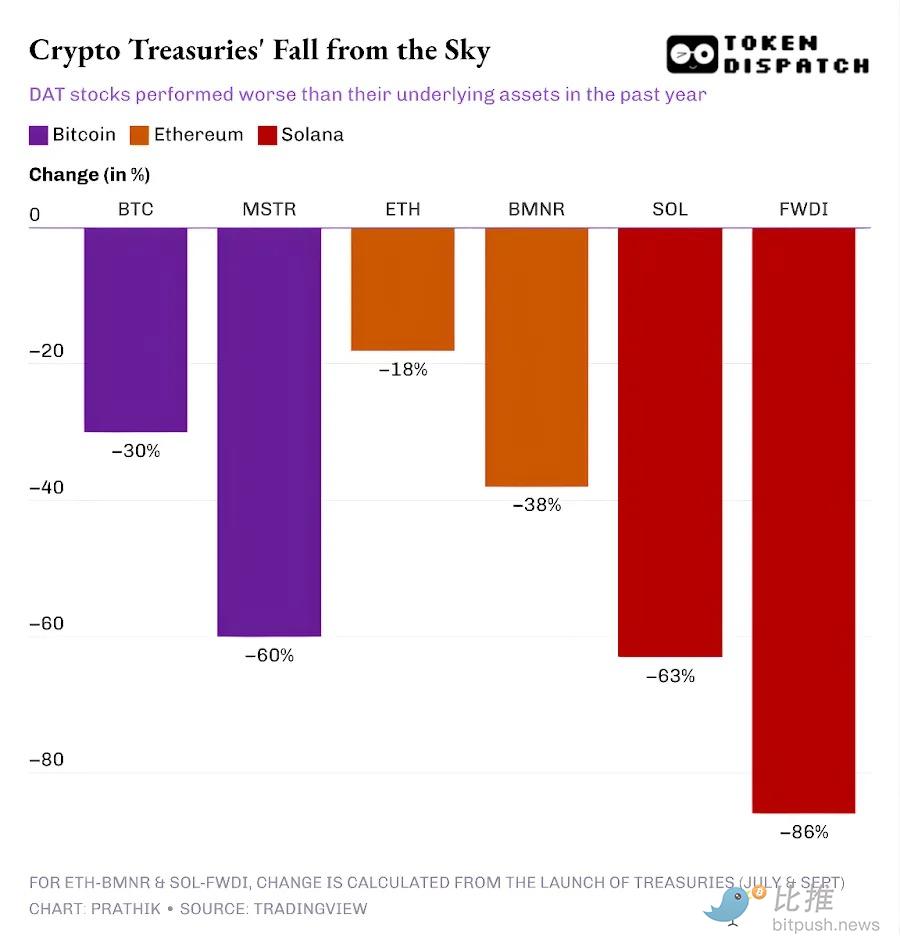

过去一年,领先的比特币、以太坊和SOL DAT的股价跌幅超过了加密货币本身。

一旦股票相对于基础资产的溢价消失,投资人自然会问,为什么他们不能在其他地方,例如在去中心化或中心化交易所,或通过交易所交易基金,以更便宜的价格直接购买加密货币?

彭博社的马特·莱文提出了一个重要问题:如果DAT的交易价格连资产净值都达不到,更不用说溢价了,那投资者为什么不迫使公司清算加密货币储备或回购股票呢?

许多DAT,包括该领域的领头羊Strategy,都试图说服投资者,他们会持有加密货币度过熊市周期,等待溢价时代的回归。但我看到一个更关键的问题。如果DAT在可预见的长期内无法筹集额外资金,他们从哪里获取资金来维持运营?这些DAT有账单和工资要付。

Strategy是个例外,原因有二。

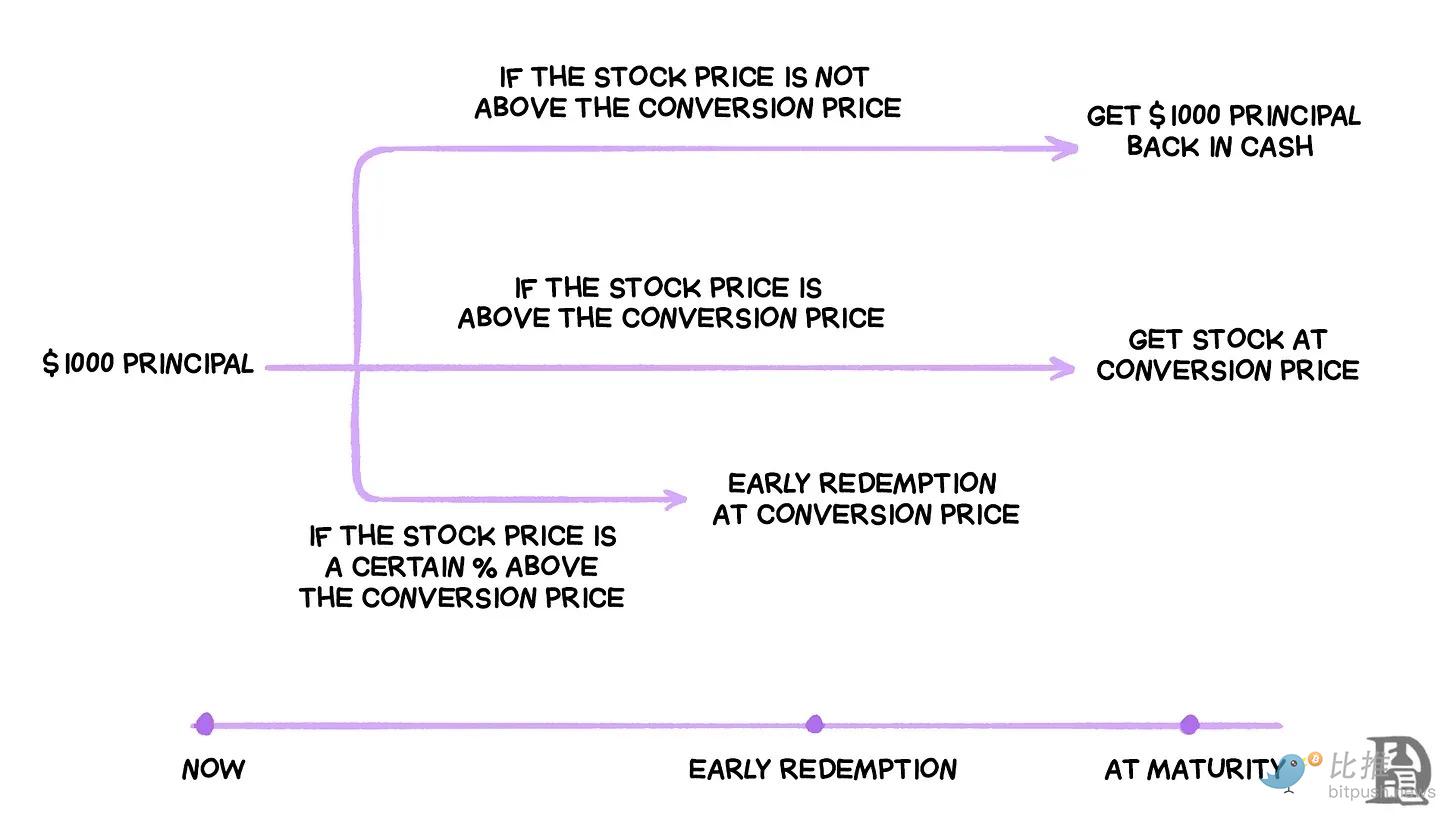

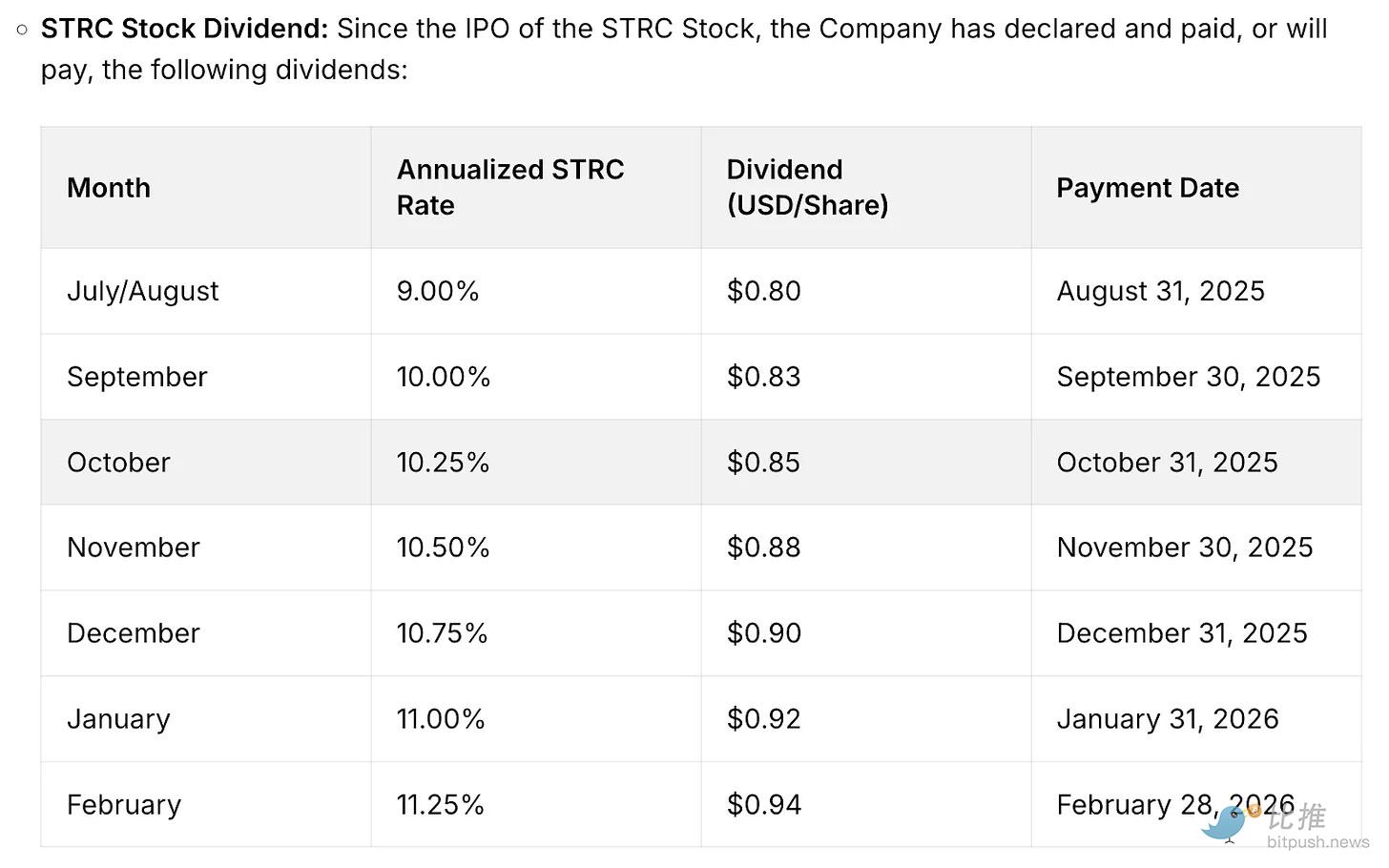

- 据报道,它持有225亿美元的储备,足以支付股息和利息义务约2.5年。这一点很重要,因为Strategy不再只依赖零息可转债来筹集资金。它还发行了需要支付可观股息的优先工具。

- 它还有一个运营业务,无论规模多小,仍然能产生经常性收入。2025年第四季度,Strategy报告总收入为1.23亿美元,毛利为8100万美元。尽管Strategy的净利润可能因每季加密资产价格的市值变动而大幅波动,但商业智慧部门是该公司唯一的有形现金流来源。

但这仍然不能让Strategy的策略变得无懈可击。市场仍可以惩罚其股票——正如过去一年所发生的那样——并削弱Strategy以低成本继续筹集资金的能力。

虽然Strategy或许能度过加密熊市,但那些缺乏足够储备或运营业务来支付不可避免开支的新兴DAT将会感受到压力。

这种差异在以太坊DAT中甚至更加明显。

最大的基于以太坊的DAT——Bitmine Immersion,拥有一个边缘化的运营业务来支撑以太坊储备。在截至2025年11月30日的季度,BMNR报告总收入为229.3万美元,包括咨询、租赁和质押收入。

Bitmine资产负债表显示,公司持有价值105.6亿美元的数字资产和8.877亿美元的现金等价物。BMNR的运营导致了2.28亿美元的净负现金流。所有现金需求都是通过发行新股来满足的。

去年,由于BMNR的股票在一年中的大部分时间都以mNAV溢价交易,筹集资金相对容易。但在过去六个月里,mNAV已从1.5降至约1。

那么,当股票不再以溢价交易时会发生什么?以折价发行更多股票可能会降低每股对应的以太坊价格,使其对投资者的吸引力不如直接从市场购买以太坊。

这就解释了为什么BitMine上个月表示将投资2亿美元收购Beast Industries的股份,这是一家由YouTuber“MrBeast”拥有的私人公司。该公司表示将“探索在DeFi计划上进行合作的方式”。

以太坊和SOL DAT可能还会辩称,质押收入——这是比特币DAT无法炫耀的——可以帮助它们在市场崩盘时维持运作。但这仍然无法解决满足公司现金流义务的问题。

即使有质押奖励(以以太坊或SOL等加密货币形式累积),只要这些奖励没有兑换成法定货币,DAT就无法用它们支付工资、审计费、上市成本和利息。公司必须要么有足够的法币收入,要么出售或再抵押储备资产来满足现金需求。

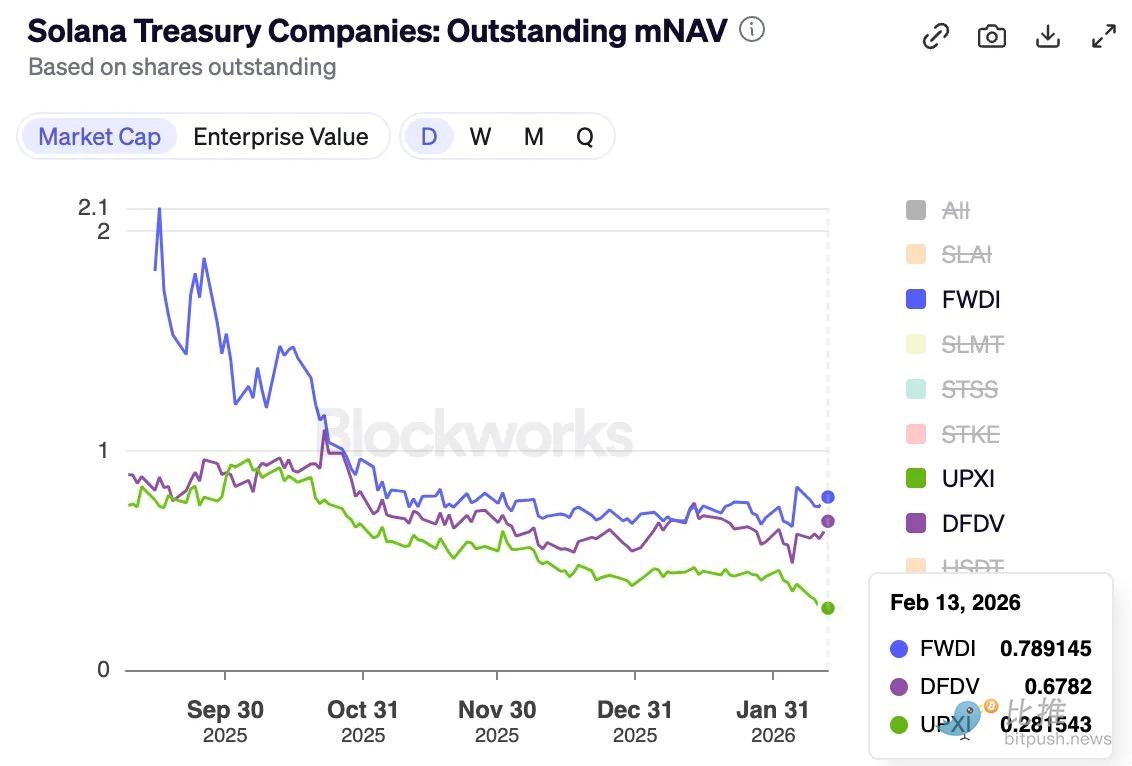

这在最大的持有SOL的DAT——Forward Industries中体现得很明显。

FWDI在2025年第四季报告净亏损5.86亿美元,尽管获得了1738.1万美元的质押及相关收入。

管理层明确表示,该公司“现有现金余额和营运资金足以满足我们至少到2027年2月的流动性需求”。

FWDI也揭露了一项积极的资本筹集策略,包括以市价发行股票、回购和一项代币化实验。然而,如果mNAV溢价长期不存在,所有这些尝试都可能无法成功管理包装价格。

未来之路

去年的DAT热潮核心在于资产累积的速度以及通过溢价发行股票筹集资金的能力。只要包装能以溢价交易,DAT就能继续将昂贵的股权转化为更多的每股加密资产,并称之为“贝塔”。投资人也假装唯一的风险就是资产价格本身。

但溢价不会永远存在。加密货币周期可能使其转变为折价。去年10/10清算事件后不久,首次观察到溢价下降时就写过这个问题。

然而,这次熊市将促使DAT评估:一旦包装不再以溢价交易,它们是否还应继续存在。

解决这个困境的方法之一是公司提升运营效率,以能产生正现金流的业务或盈余储备来补充DAT策略。这是因为当DAT的故事在熊市中无法再吸引投资者时,一个常规的公司故事将决定其生存。

如果你读过《Strategy & Marathon:信念与权力》这篇文章,你会回想起为什么Strategy仍能在多个加密周期中屹立不摇。然而,包括BitMine、Forward Industries、SharpLink和Upexi在内的新一批公司,无法依赖同样的实力。

它们目前在质押收益和薄弱运营业务上的尝试,可能会在市场压力下崩溃,除非它们考虑其他选择来覆盖现实世界的义务。

我们从ETHZilla身上观察到了这一点,这家以太坊储备公司上个月出售了约1.15亿美元的以太坊,并购买了两台喷射发动机。随后,该DAT将引擎租赁给一家主要航空公司,并聘请Aero Engine Solutions按月收费进行管理。

展望未来,人们不仅会评估数字资产累积策略,还会评估其能够生存的条件。在正在进行的DAT周期中,只有那些能够管理好稀释、负债、固定义务和交易流动性的公司,才能挺过市场低迷期。

相关文章