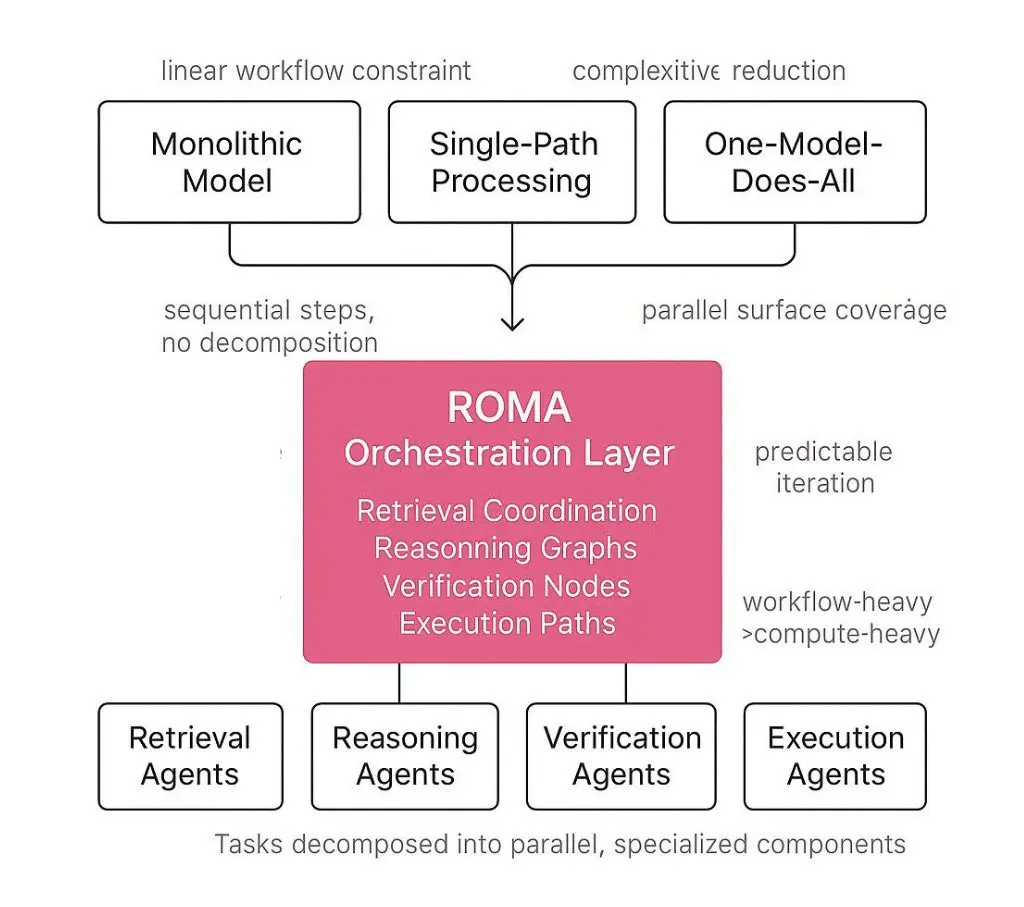

大多數人認爲路由是選擇最佳的礦池。

這不是。

這與您的系統多頻繁更新其市場視圖有關。

如果你的路由器每隔幾秒就拉取數據,你就是在交易鬼影。

價格波動。深度變化。滑點變化。

你的“最佳路徑”幾乎立刻就不再是最佳了。

@Infinit_Labs 通過從 Mantle、Base、Katana、MegaETH 和主要 DEX 場所流動 200 多個來源的流動性來解決這個問題。

不是快照。是流!

當流動性實時更新時,路由變得連續而非靜態:

+ 每毫秒重新評分的路由

+ 滑點在形成時重新計算

+ 深度變化立即被吸收

+ 提交前避免失敗的交易

+ 執行符合意圖而不是漂移

這就是爲什麼在 Infinit 上實現的 APY 看起來不同。

它並不依賴於一個完美的池。

它依賴於完美的時機。

一個對實時狀態作出反應的系統總是優於一個對延遲狀態作出反應的系統。

這就是全部的優勢。

這樣想吧:

大多數路由器選擇一條路徑。

@Infinit_Labs一直在選擇。

當流動性表現得像一個恆定信號而不是週期性獲取時,執行變得更加簡潔、便宜和可預測。

@Infinit_Labs 並不是因爲它擁有更多的數據而獲勝。

它之所以獲勝,是因爲它看待市場的方式是它現在的樣子,而不是幾秒鍾前的樣子。

這不是。

這與您的系統多頻繁更新其市場視圖有關。

如果你的路由器每隔幾秒就拉取數據,你就是在交易鬼影。

價格波動。深度變化。滑點變化。

你的“最佳路徑”幾乎立刻就不再是最佳了。

@Infinit_Labs 通過從 Mantle、Base、Katana、MegaETH 和主要 DEX 場所流動 200 多個來源的流動性來解決這個問題。

不是快照。是流!

當流動性實時更新時,路由變得連續而非靜態:

+ 每毫秒重新評分的路由

+ 滑點在形成時重新計算

+ 深度變化立即被吸收

+ 提交前避免失敗的交易

+ 執行符合意圖而不是漂移

這就是爲什麼在 Infinit 上實現的 APY 看起來不同。

它並不依賴於一個完美的池。

它依賴於完美的時機。

一個對實時狀態作出反應的系統總是優於一個對延遲狀態作出反應的系統。

這就是全部的優勢。

這樣想吧:

大多數路由器選擇一條路徑。

@Infinit_Labs一直在選擇。

當流動性表現得像一個恆定信號而不是週期性獲取時,執行變得更加簡潔、便宜和可預測。

@Infinit_Labs 並不是因爲它擁有更多的數據而獲勝。

它之所以獲勝,是因爲它看待市場的方式是它現在的樣子,而不是幾秒鍾前的樣子。

MNT6.2%