DEFI vs OP : Quelle solution Layer 2 apporte le meilleur avantage aux utilisateurs de la Finance décentralisée ?

Introduction : comparaison des investissements entre DEFI et OP

Sur le marché des cryptomonnaies, la comparaison entre De.Fi et Optimism reste une question centrale pour les investisseurs. Ces deux actifs se distinguent nettement par leur classement en capitalisation, leurs cas d’usage et leurs performances, tout en occupant des places très différentes dans la cartographie des crypto-actifs.

De.Fi (DEFI) : Depuis son lancement en janvier 2024, De.Fi s’est imposé sur le marché grâce à son positionnement SocialFi Web3 et sa technologie antivirus, alliant accessibilité, gamification et solutions de réduction des risques.

Optimism (OP) : Lancé en mai 2022, Optimism s’est affirmé comme une solution Ethereum Layer 2 performante et peu coûteuse, répondant aux besoins concrets des développeurs et utilisateurs de l’écosystème Ethereum.

Cet article propose une analyse complète de la valeur d’investissement relative de De.Fi et d’Optimism. Il se concentre sur l’évolution historique des prix, les mécanismes d’offre, l’adoption institutionnelle, les écosystèmes technologiques et les prévisions d’avenir, afin de répondre à la question essentielle des investisseurs :

« Lequel est le meilleur choix d’achat à ce jour ? »

I. Comparaison historique des prix et état actuel du marché

Tendances historiques des prix de DEFI (Coin A) et OP (Coin B)

- 2024 : DEFI a atteint 1,09 $ le 31 janvier 2024, marquant un sommet dans son historique de cotation.

- 2024 : OP a atteint un pic à 4,84 $ le 6 mars 2024, constituant une étape clé de sa trajectoire boursière.

- Analyse comparative : Sur le cycle de marché observé, DEFI est passé de 1,09 $ à 0,0003271 $ et OP de 4,84 $ à 0,207182 $, révélant d’importantes corrections de prix pour les deux actifs.

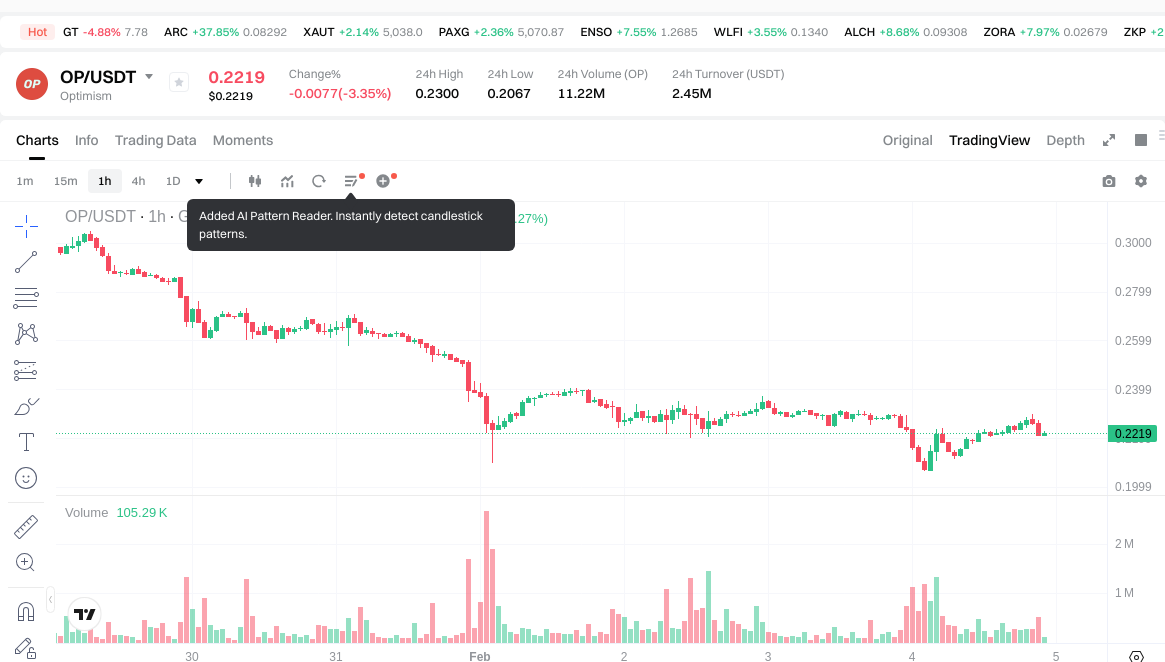

Situation actuelle du marché (4 février 2026)

- Prix actuel DEFI : 0,000349 $

- Prix actuel OP : 0,2211 $

- Volume d’échange sur 24h : DEFI 31 824,33 $ / OP 2 432 921,25 $

- Indice de sentiment du marché (Fear & Greed Index) : 14 (Peur extrême)

Consultez les cours en temps réel :

- Voir le cours actuel de DEFI Prix du marché

- Voir le cours actuel de OP Prix du marché

II. Principaux facteurs influençant la valeur d’investissement de DEFI vs OP

Comparaison des tokenomics

-

Projets DeFi : Les modèles économiques varient selon les protocoles, incluant souvent des systèmes ve (vote-escrowed), du liquidity mining et la redistribution des frais. Des protocoles majeurs comme Curve utilisent le système veCRV, où les utilisateurs bloquent des tokens pour bénéficier de droits de gouvernance et de partages de frais, tandis que d’autres optent pour des modèles de tokens sous séquestre afin de stimuler la participation à long terme et réduire l’offre en circulation.

-

OP (Optimism) : Fonctionne avec une distribution de tokens contrôlée par la fondation, les OP servant de jetons de gouvernance au sein de l’Optimism Collective. Les détenteurs peuvent devenir citoyens et obtenir un droit de vote sous conditions, participant aux décisions d’allocation RetroPGF (Retroactive Public Goods Funding). Le modèle privilégie le financement de l’écosystème et des biens communs plutôt que la capture directe de valeur.

-

📌 Historique : La conception des tokenomics influence directement la pérennité du protocole et la formation de valeur. Les protocoles dotés de mécanismes efficaces de captation présentent des performances de prix long terme supérieures, tandis que ceux dépendant fortement des émissions sont sous pression inflationniste.

Adoption institutionnelle et application sur le marché

-

Détention institutionnelle : Les protocoles DeFi séduisent de plus en plus d’institutions via des stratégies génératrices de rendement et l’intégration avec la finance traditionnelle. La tokenisation d’actifs réels et l’intégration de bons du Trésor US dans des protocoles comme MakerDAO illustrent l’engagement croissant des institutionnels.

-

Adoption entreprise : OP Mainnet profite d’un fort soutien institutionnel dès l’origine, porté par les développeurs d’Ethereum. Sa structure modulaire OP Stack attire des déploiements d’entreprise pour des rollups spécialisés. Les protocoles DeFi couvrent des usages financiers plus larges, du prêt au trading en passant par la génération de rendement multi-chaînes.

-

Environnement réglementaire : Les approches varient nettement selon les juridictions. Les protocoles DeFi font l’objet d’une surveillance continue, notamment pour la qualification de valeurs mobilières et la conformité opérationnelle. Les Layer 2 comme OP bénéficient d’un positionnement réglementaire plus clair en tant qu’infrastructures, même si elles restent soumises aux règles du Layer 1.

Évolutions technologiques et développement de l’écosystème

-

Innovations DeFi : Les évolutions récentes incluent la tokenisation du rendement (Pendle), l’adoption de modèles real yield plus durables, et l’émergence de solutions hybrides De-CeFi. Les progrès d’infrastructure permettent de nouveaux usages comme Polymarket ou Pump.fun, opérant sans tokens natifs.

-

Développements OP : La mise à niveau Bedrock a introduit davantage de modularité via l’OP Stack, permettant des constructions Layer 2 personnalisées. La compatibilité accrue avec les solutions de disponibilité des données (notamment EIP-4844) a réduit fortement les coûts de transaction. L’architecture prépare l’arrivée de fault proofs (Cannon) et l’intégration éventuelle de zero-knowledge proofs.

-

Comparaison des écosystèmes : DeFi regroupe des DEX, protocoles de prêt, marchés de rendement et produits dérivés. La TVL a connu une croissance forte, avec l’essor du restaking comme nouveau narratif. L’écosystème OP se concentre sur la scalabilité, avec une activité DeFi attendue en hausse après les upgrades réseau. Le modèle de séquenceur partagé favorise des interactions atomiques entre chaînes OP, limitant les cloisonnements inter-réseaux.

Environnement macroéconomique et cycles de marché

-

Performance en période d’inflation : Les protocoles DeFi offrant un « real yield » via le partage de frais ou des rendements adossés à des Trésors peuvent servir de couverture contre l’inflation, surtout lorsque les rendements classiques sont faibles. Les solutions Layer 2 profitent indirectement de l’adoption accrue de la blockchain lors des phases d’expansion monétaire.

-

Politique monétaire : Les taux d’intérêt influent fortement sur l’attractivité des rendements DeFi face aux produits traditionnels. Des taux élevés peuvent réduire la spéculation, mais accroître la demande pour les protocoles stables. L’adoption des Layer 2 reste corrélée à la santé globale du marché crypto, elle-même liée à la liquidité disponible.

-

Facteurs géopolitiques : La demande de transactions transfrontalières stimule tant l’usage DeFi que l’adoption Layer 2. La fragmentation réglementaire ouvre des opportunités alternatives décentralisées. Les besoins internationaux de règlement et de transfert favorisent la croissance à long terme des deux catégories.

III. Prévisions de prix 2026-2031 : DEFI vs OP

Prévision court terme (2026)

- DEFI : Scénario conservateur 0,00023034 $ - 0,000349 $ | Scénario optimiste 0,00023034 $ - 0,00036994 $

- OP : Scénario conservateur 0,137578 $ - 0,2219 $ | Scénario optimiste 0,137578 $ - 0,286251 $

Prévision moyen terme (2028-2029)

- DEFI pourrait entrer en croissance progressive, avec une fourchette estimée entre 0,00035911053 $ et 0,000645062264805 $

- OP pourrait entrer en phase d’expansion, avec une fourchette estimée entre 0,17823396325 $ et 0,443948661905 $

- Principaux facteurs : flux institutionnels, développement d’ETF, expansion de l’écosystème

Prévision long terme (2030-2031)

- DEFI : Scénario de base 0,000382416938063 $ - 0,000538994979652 $ | Scénario optimiste 0,0006198442266 $ - 0,000730068699939 $

- OP : Scénario de base 0,192930083987025 $ - 0,4388213674999 $ | Scénario optimiste 0,4993484526723 $ - 0,52658564099988 $

Avertissement

DEFI :

| Année | Prix haut prévu | Prix moyen prévu | Prix bas prévu | Variation de prix |

|---|---|---|---|---|

| 2026 | 0,00036994 | 0,000349 | 0,00023034 | 0 |

| 2027 | 0,0004385534 | 0,00035947 | 0,0003414965 | 3 |

| 2028 | 0,000466843689 | 0,0003990117 | 0,00035911053 | 14 |

| 2029 | 0,000645062264805 | 0,0004329276945 | 0,000385305648105 | 24 |

| 2030 | 0,0006198442266 | 0,000538994979652 | 0,000458145732704 | 54 |

| 2031 | 0,000730068699939 | 0,000579419603126 | 0,000382416938063 | 66 |

OP :

| Année | Prix haut prévu | Prix moyen prévu | Prix bas prévu | Variation de prix |

|---|---|---|---|---|

| 2026 | 0,286251 | 0,2219 | 0,137578 | 0 |

| 2027 | 0,33029815 | 0,2540755 | 0,2032604 | 14 |

| 2028 | 0,3330929805 | 0,292186825 | 0,17823396325 | 32 |

| 2029 | 0,443948661905 | 0,31263990275 | 0,256364720255 | 41 |

| 2030 | 0,4993484526723 | 0,3782942823275 | 0,192930083987025 | 71 |

| 2031 | 0,52658564099988 | 0,4388213674999 | 0,315951384599928 | 98 |

IV. Comparaison des stratégies d’investissement : DEFI vs OP

Stratégies long terme vs court terme

-

DEFI : Convient aux traders spéculatifs axés sur les nouveaux narratifs SocialFi et les opportunités à haut risque et rendement élevé. L’actif présente les caractéristiques d’un projet précoce à faible liquidité, principalement adapté aux profils prêts à accepter un risque élevé avec des stratégies court terme.

-

OP : Ciblé pour les investisseurs souhaitant s’exposer au développement de l’infrastructure Ethereum Layer 2 et à la croissance de son écosystème. L’actif s’adresse à ceux qui misent sur la scalabilité, soutenue institutionnellement, aussi bien à moyen terme (anticipation de catalyseurs liés aux upgrades) qu’à long terme sur la technologie de scaling Ethereum.

Gestion du risque et allocation d’actifs

-

Investisseurs prudents : DEFI 5-10 % / OP 15-25 % (dans le portefeuille crypto). Les stratégies prudentes privilégient les infrastructures établies, bénéficiant d’une position réglementaire claire et d’un engagement institutionnel.

-

Investisseurs agressifs : DEFI 15-20 % / OP 30-40 % (dans le portefeuille crypto). Ces allocations plus élevées reflètent une appétence au risque pour les narratifs émergents et le potentiel Layer 2, tout en assurant la diversification des profils de risque.

-

Outils de couverture : Réserves de stablecoins (20-30 % du portefeuille crypto) pour le rééquilibrage, stratégies d’options pour se prémunir contre la volatilité, et exposition croisée incluant Bitcoin et Ethereum pour équilibrer les risques sectoriels.

V. Comparaison des principaux risques

Risques de marché

-

DEFI : Forte exposition à la volatilité due à un volume d’échange limité (31 824,33 $/jour) et une faible capitalisation. Les variations de prix peuvent être amplifiées par de petits volumes. Les problèmes de liquidité rendent les entrées/sorties de position difficiles, surtout en période de tension sur le marché. L’actif reste très sensible au sentiment global du marché crypto.

-

OP : Dépendance à la performance globale de l’écosystème Ethereum et à la concurrence Layer 2. Le sentiment de marché sur les solutions de scalabilité influence le prix, avec corrélation à l’adoption du mainnet Ethereum. La concurrence d’autres Layer 2 (Arbitrum, zkSync, Polygon) exerce une pression continue sur la valorisation et la capture de valeur potentielle.

Risques techniques

-

DEFI : Risques de stabilité réseau en raison du stade de développement initial. Les paramètres de scalabilité sont peu éprouvés sous forte charge. Données historiques limitées sur la performance en conditions extrêmes. Risques liés aux smart contracts de code récent nécessitant des audits approfondis.

-

OP : Centralisation du séquenceur générant un point de défaillance unique, bien que la feuille de route prévoit sa décentralisation. La sécurité des bridges reste une préoccupation, compte tenu du passé des infrastructures cross-chain. Le calendrier de mise en œuvre des proofs of fraud influe sur la maturité du modèle de sécurité. La dépendance au layer Ethereum impose des contraintes techniques héritées et nécessite une coordination lors des upgrades.

Risques réglementaires

-

Les approches réglementaires diffèrent fortement entre fournisseurs d’infrastructure et protocoles applicatifs. DEFI fait face à des risques de requalification (valeur mobilière, utilité du token, volet SocialFi). La fragmentation réglementaire complique la conformité opérationnelle des applications orientées utilisateur.

-

OP bénéficie de son statut d’infrastructure, susceptible d’un traitement réglementaire plus favorable que les applications financières. Toutefois, les changements concernant Ethereum impactent directement les Layer 2. Les fonctions transfrontalières exposent les deux actifs à des exigences de conformité évolutives, anti-blanchiment et de reporting sur plusieurs juridictions.

VI. Conclusion : lequel choisir ?

📌 Synthèse de la valeur d’investissement :

-

Atouts DEFI : Positionnement précoce sur le SocialFi, offrant un potentiel de rendement asymétrique pour les profils risquophiles. Gamification et accessibilité ciblent de nouveaux usages. Le faible prix absolu favorise l’accumulation pour des positions spéculatives.

-

Atouts OP : Infrastructure Layer 2 reconnue, avec soutien institutionnel issu du core Ethereum. L’OP Stack permet l’expansion via des rollups applicatifs. Le modèle RetroPGF garantit un financement écosystémique durable. Les avancées techniques (Bedrock) améliorent la modularité et les coûts. La position réglementaire d’infrastructure est plus claire qu’au niveau applicatif.

✅ Recommandations d’investissement :

-

Débutants : Privilégier OP dans une approche portefeuille diversifié (max. 5-10 % crypto). Comprendre les fondamentaux Layer 2 et Ethereum avant toute allocation. Éviter DEFI tant que la maîtrise de la volatilité et de la liquidité n’est pas acquise.

-

Investisseurs expérimentés : OP comme exposition core Layer 2 (20-30 % de l’allocation crypto). DEFI en position tactique (5-10 %) seulement avec contrôle strict du risque et stratégie de sortie définie. Suivre les avancées écosystémiques, upgrades et la concurrence.

-

Institutionnels : Cibler OP sur la thèse infrastructurelle pour le scaling Ethereum. Procéder à une due diligence exhaustive sur la gouvernance, la trésorerie et la conformité réglementaire. DEFI uniquement via des stratégies VC spécialisées avec provisionnement du risque. Rebalancer systématiquement selon le cycle de marché.

⚠️ Avertissement : le marché des cryptomonnaies est extrêmement volatil. Cette analyse ne constitue pas un conseil en investissement. Les investisseurs doivent effectuer leurs propres recherches, évaluer leur tolérance au risque et consulter des conseillers financiers qualifiés. Les performances passées ne préjugent pas des résultats futurs.

VII. FAQ

Q1 : Quelle différence majeure oppose DEFI à OP sur le plan fonctionnel ?

DEFI vise les usages SocialFi Web3 et la technologie antivirus avec gamification, tandis que OP fournit l’infrastructure de scalabilité Ethereum Layer 2. DEFI est un projet applicatif précoce ciblant la finance sociale avec une conception centrée sur l’accessibilité. OP, lancé en mai 2022, est une solution d’infrastructure pour la scalabilité d’Ethereum via l’optimistic rollup, permettant la création d’applications rapides et peu coûteuses sur Ethereum.

Q2 : Quel actif présente le risque le plus élevé ?

DEFI affiche un risque nettement supérieur à OP : volatilité extrême, faible volume quotidien (31 824,33 $), faible liquidité et sensibilité élevée aux petits mouvements de marché. Projet précoce, scalabilité non testée, historique limité : DEFI comporte d’importants risques techniques et de marché. OP, bien que volatil, bénéficie d’un soutien institutionnel, d’une position réglementaire claire et d’un historique opérationnel depuis 2022, ce qui en fait un investissement crypto moins risqué relativement.

Q3 : Quelles sont les prévisions de prix pour DEFI et OP à l’horizon 2031 ?

Pour 2031, le scénario de base pour DEFI est 0,000382 $ à 0,000539 $, le scénario optimiste 0,000620 $ à 0,000730 $ (+66 % vs 2026). Pour OP : scénario de base 0,193 $ à 0,439 $, optimiste 0,499 $ à 0,527 $ (+98 % vs 2026). OP offre donc un potentiel de croissance absolue supérieur, mais les deux actifs restent des investissements spéculatifs soumis à l’incertitude et à l’évolution des écosystèmes.

Q4 : Comment répartir DEFI et OP dans un portefeuille prudent ?

Pour une stratégie prudente : 5-10 % DEFI et 15-25 % OP sur le total crypto. Cette répartition reflète le risque beaucoup plus élevé de DEFI face à OP, qui bénéficie d’un cadre réglementaire et institutionnel solide. L’exposition DEFI doit rester marginale, pour une part spéculative acceptant volatilité et illiquidité. 20-30 % en stablecoins permettent de rééquilibrer lors de corrections de marché.

Q5 : En quoi OP surpasse-t-il DEFI technologiquement ?

OP offre une infrastructure Layer 2 éprouvée via Bedrock et l’OP Stack, permettant des blockchains personnalisables et une interopérabilité accrue (EIP-4844), avec coûts de transaction réduits et interactions multi-chaînes grâce au séquenceur partagé. DEFI, projet applicatif précoce, n’atteint pas ce niveau d’innovation infrastructurelle et reste à éprouver sous forte charge. OP prépare aussi l’intégration de fault proofs et potentiellement de ZK proofs, fort de l’expertise Ethereum core.

Q6 : Quel est l’impact du sentiment de marché actuel sur DEFI et OP ?

Avec un Fear & Greed Index à 14 (Peur extrême) au 4 février 2026, les deux actifs sont sous pression, mais selon leur profil de risque. DEFI, avec sa faible liquidité et son côté spéculatif, subit un impact négatif amplifié en période de peur extrême. OP, protégé par son rôle d’infrastructure et son support institutionnel, peut encaisser des corrections plus modérées. La peur extrême peut représenter une opportunité d’accumulation sur OP, mais DEFI requiert une vigilance accrue face à la volatilité et au risque de liquidité.

Q7 : Quels risques réglementaires distinguent DEFI de OP ?

DEFI est confronté à une incertitude réglementaire accrue (requalification en titre, utilité du token, SocialFi). Les protocoles applicatifs font l’objet d’une surveillance stricte, rendant la conformité complexe. OP bénéficie d’une position d’infrastructure, généralement mieux acceptée, mais reste exposé aux évolutions réglementaires d’Ethereum et des flux transfrontaliers. Les deux doivent respecter des exigences anti-blanchiment et de reporting, OP offrant une meilleure lisibilité aux institutionnels.

Q8 : Quels catalyseurs peuvent porter la hausse de chaque actif ?

Pour DEFI : adoption du narratif SocialFi, partenariats stratégiques, upgrades techniques, reprise globale du marché. Mais l’adoption institutionnelle limitée et l’incertitude réglementaire rendent ces catalyseurs incertains. Pour OP : croissance de l’écosystème Ethereum, déploiements majeurs de l’OP Stack, financements RetroPGF, upgrades techniques, adoption institutionnelle du scaling Ethereum, et ETF potentiels reconnaissant la valeur Layer 2. Les catalyseurs OP sont plus probables et portés par l’institutionnel que ceux de DEFI.

Quelle sera la capitalisation boursière de l'USDC en 2025 ? Analyse du paysage du marché des stablecoins.

En quoi DeFi est-il différent de Bitcoin?

Qu'est-ce que DeFi : Comprendre la Finance Décentralisée en 2025

Analyse la plus récente de USDC stablecoin 2025 : Principes, Avantages et Applications éco-Web3

Développement de l'écosystème de la Finance Décentralisée en 2025 : Intégration des applications de Finance Décentralisée avec Web3

Guide complet 2025 USDT USD : Un incontournable pour les investisseurs débutants

Investir dans les cryptomonnaies offre-t-il véritablement une rentabilité ?

Prévisions du prix XELS pour 2026 : analyse d’experts et prévisions de croissance du marché des actifs numériques

Le Göztepe S.K. Fan Token (GOZ) constitue-t-il un investissement pertinent ? : Analyse approfondie des risques, des rendements et du potentiel de marché destinée aux passionnés de football et aux investisseurs en crypto-actifs

Griffin AI (GAIN) constitue-t-il un investissement pertinent ? : Analyse complète du potentiel et des risques associés à ce token IA émergent

STEPN peine-t-il à générer des profits ? Analyse des facteurs expliquant son déclin