Análise aprofundada do Katana: o que acontece com os seus fundos quando faz a ponte do Ethereum para o Layer 2?

Este relatório foi elaborado pela Tiger Research. E se os ativos de ponte pudessem ser utilizados? Analisámos profundamente o Katana, uma blockchain que nunca dorme. Ela reinveste 100% dos lucros on-chain, off-chain e das taxas de transação em DeFi.

Pontos-chave

- A maioria das Layer 2 bloqueia os ativos de ponte sem os utilizar. O Katana implanta esses ativos em protocolos de empréstimo na Ethereum para gerar rendimento, redistribuindo esses lucros como incentivos aos protocolos DeFi.

- Manter ativos em armazenamento não gera qualquer retorno. Os utilizadores devem alocar capital nos protocolos DeFi do Katana para obter recompensas adicionais.

- Até ao terceiro trimestre de 2025, mais de 95% do TVL do Katana está ativamente alocado em protocolos DeFi. Isto contrasta com a maioria das cadeias, cuja taxa de utilização varia entre 50% e 70%.

- O Katana reinveste 100% da receita líquida das taxas de ordenação em fornecimento de liquidez, mantendo condições de negociação estáveis mesmo durante a volatilidade do mercado.

1. Por que o capital fica ocioso

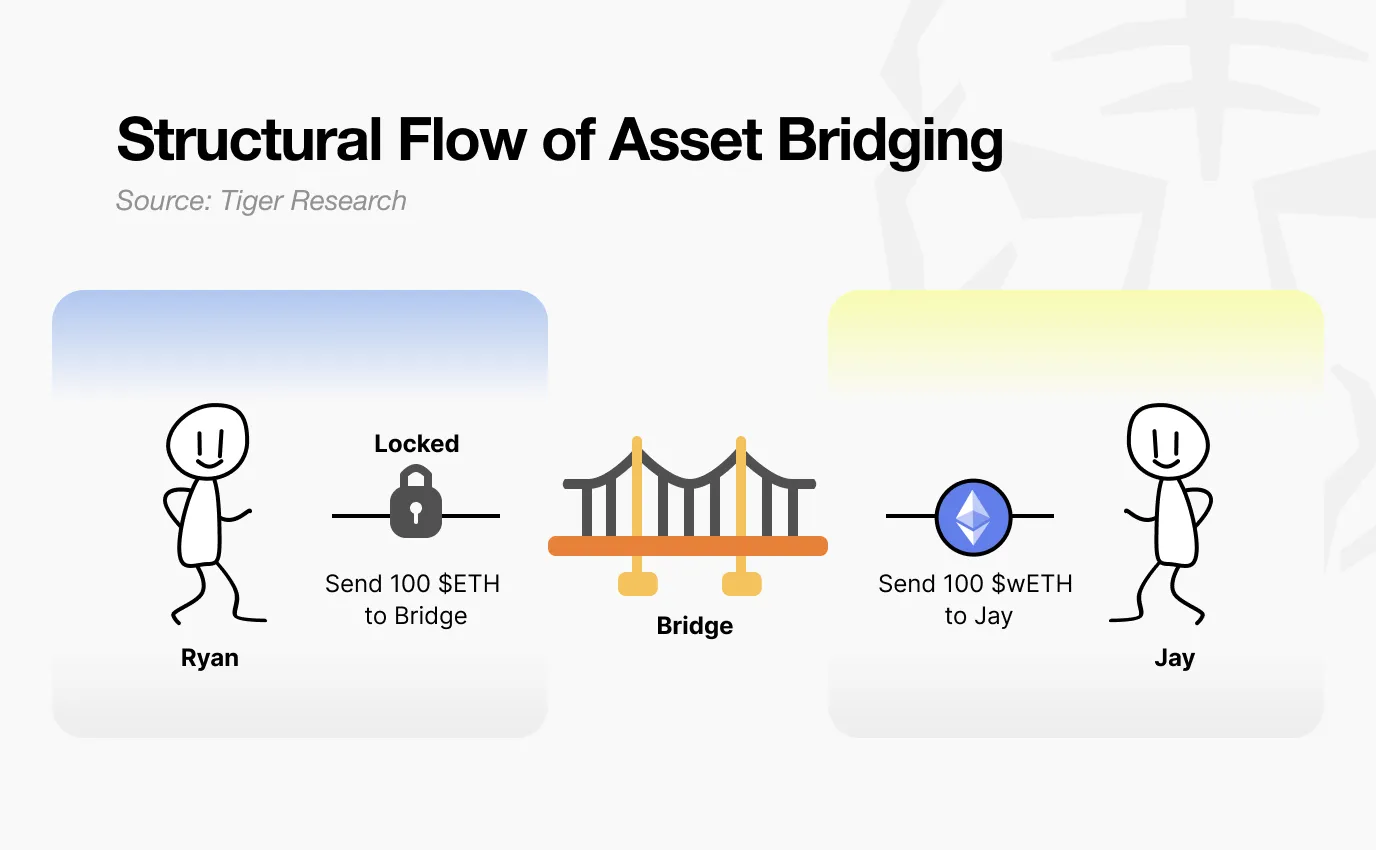

O que acontece quando transferes fundos da Ethereum para uma Layer 2?

Fonte: Tiger Research

A maioria pensa que os seus ativos apenas são transferidos. Na realidade, o processo é mais próximo de um congelamento. Quando depositas ativos num contrato de ponte, este os mantém em custódia. A Layer 2 emite tokens equivalentes. Podes negociar livremente na Layer 2, mas os teus ativos originais na mainnet permanecem bloqueados e inativos.

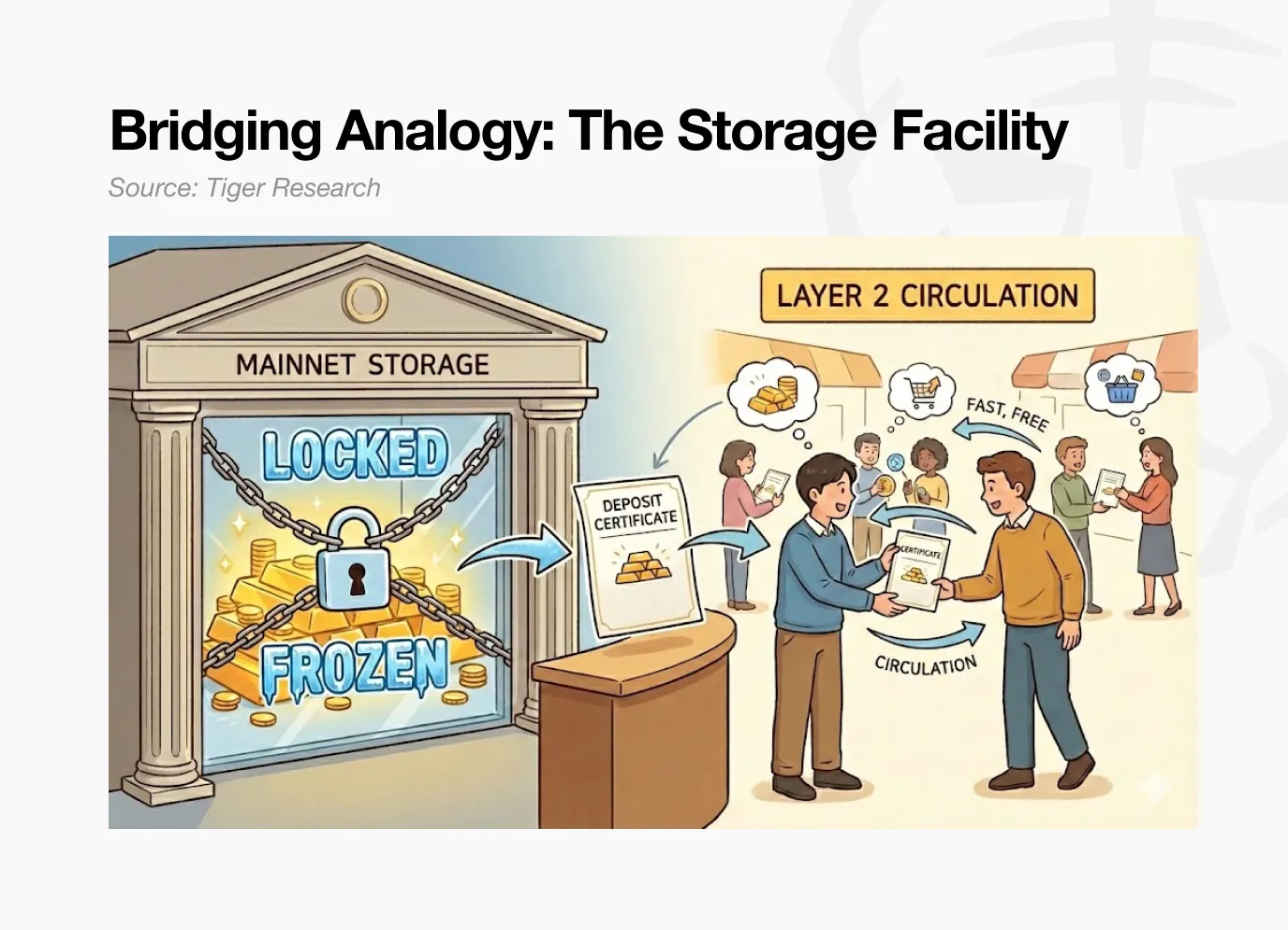

Fonte: Tiger Research

Pensa numa analogia simples. Guardas objetos num armazém e recebes um recibo de retirada. Este recibo pode ser transferido a terceiros. Mas os objetos permanecem no armazém até serem retirados por ti.

Isto descreve como funcionam a maioria das pontes Layer 2. Os ativos em custódia no contrato na Ethereum não geram rendimento. Esperam passivamente até que o utilizador os retire para a mainnet.

E se os depósitos de ponte na mainnet pudessem gerar rendimento em DeFi, enquanto ainda te permitissem fazer transações rápidas e de baixo custo na Layer 2?

O Katana responde diretamente a essa questão. O capital que entra na ponte não fica ocioso. É utilizado.

2. Como o Katana faz o capital funcionar

O Katana ativa o capital através de três mecanismos:

- Ativos de ponte entre cadeias são alocados em mercados de empréstimo na Ethereum para gerar rendimento.

- As receitas de taxas de transação são reinvestidas em pools de liquidez.

- A stablecoin nativa AUSD obtém rendimento de títulos do Tesouro dos EUA.

O capital externo está em funcionamento, assim como o capital gerado na cadeia. Estes três mecanismos eliminam conjuntamente os ativos ociosos no Katana.

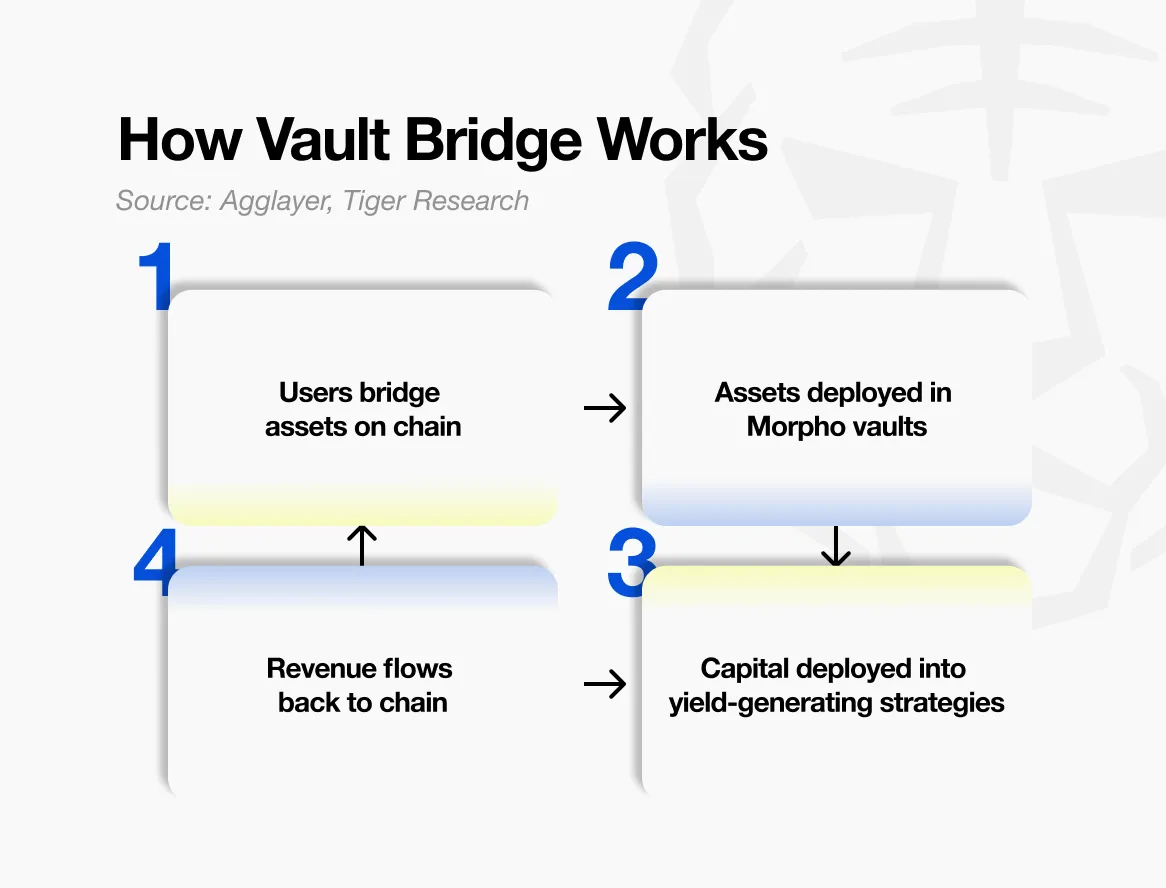

2.1. Vault Bridge (Ponte de Cofre)

O primeiro mecanismo é o Vault Bridge. Quando os utilizadores enviam ativos para o Katana, os ativos originais na Ethereum são alocados em mercados de empréstimo para gerar juros.

Fonte: Agglayer, Tiger Research

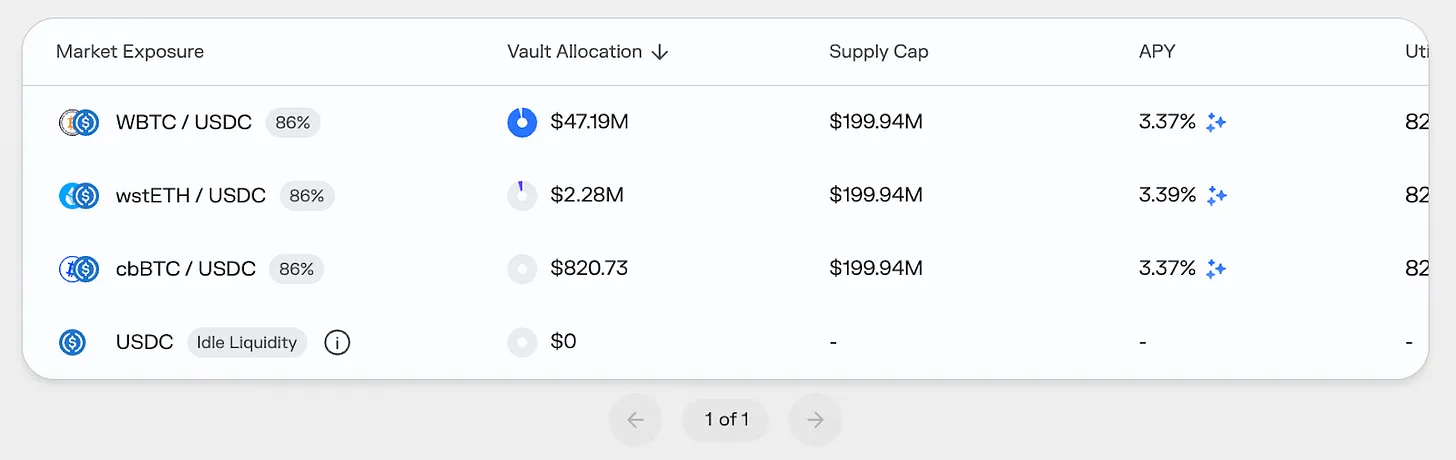

Quando transferes USDC da Ethereum para o Katana, esses ativos não ficam simplesmente bloqueados. Na Ethereum, são alocados em estratégias de cofres selecionados do Morpho (um protocolo de empréstimo popular). Os lucros não são distribuídos diretamente aos utilizadores, mas recolhidos a nível de rede e redistribuídos como recompensas aos principais mercados DeFi no Katana.

No Katana, os utilizadores recebem tokens vb correspondentes, como vbUSDC. Estes tokens podem ser utilizados livremente no ecossistema DeFi do Katana.

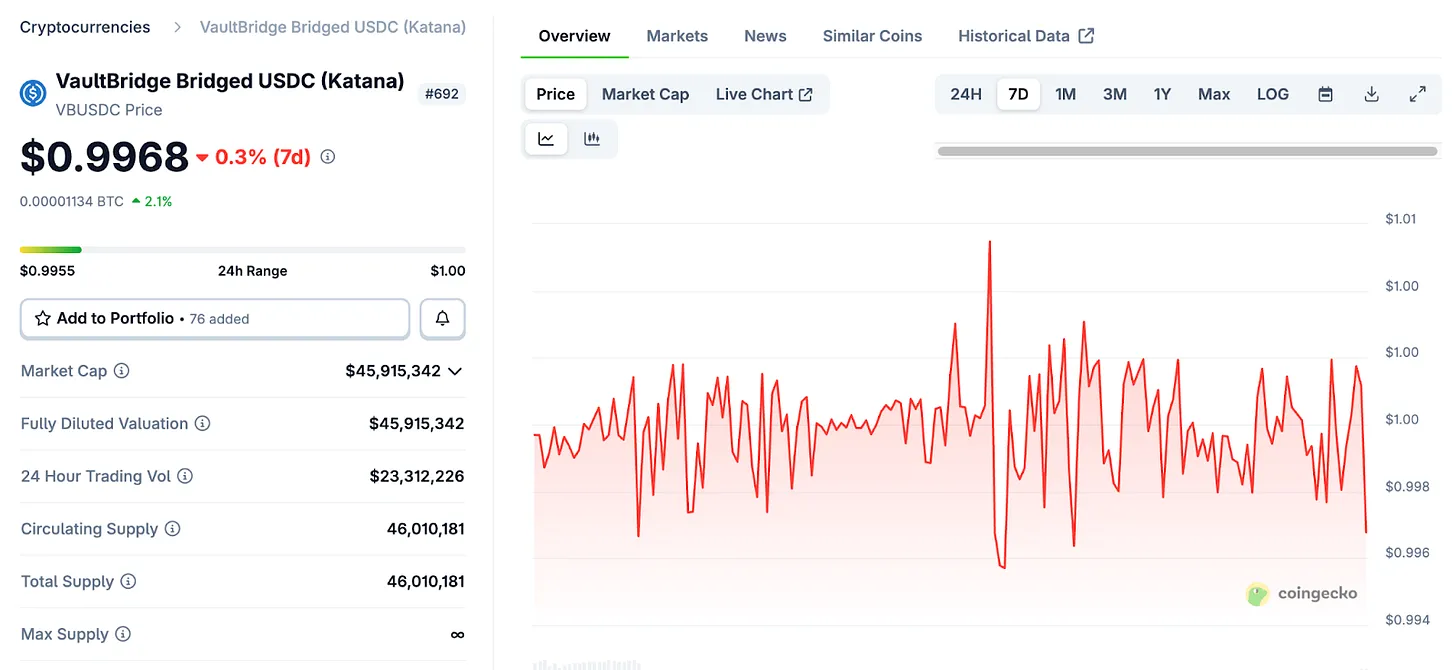

É importante esclarecer um equívoco comum. Os vbTokens não podem ser comparados a derivados de staking como o stETH da Lido. O stETH aumenta de valor automaticamente com as recompensas de staking.

Fonte: Coingecko

O mecanismo dos vbTokens é completamente diferente. Manter vbUSDC na carteira não aumenta a quantidade ou o preço. Os lucros gerados pelo Vault Bridge na Ethereum não vão para os detentores de vbToken, mas sim para pools de fundos DeFi do Katana. Essas receitas são periodicamente distribuídas na rede para reforçar os incentivos dos pools de liquidez do Sushi e do mercado de empréstimo do Morpho.

Os utilizadores só beneficiam ao ativar os seus vbTokens. Investindo-os em pools de liquidez do Sushi ou em estratégias de empréstimo oferecidas por plataformas como a Yearn, podem obter rendimento base mais recompensas adicionais do Vault Bridge. Apenas manter vbTokens passivamente não gera retorno.

O Katana recompensa o uso ativo dos ativos, não a sua posse passiva. O capital que está em movimento recebe recompensas; o capital ocioso não.

2.2. Liquidez própria da cadeia (CoL)

O segundo mecanismo é a Liquidez Própria da Cadeia (CoL). O Katana cobra 100% das receitas líquidas das taxas de ordenação (ou seja, taxas de processamento de transações menos custos de liquidação na Ethereum).

A fundação utiliza essas receitas para se tornar fornecedora de liquidez, disponibilizando ativos nos pools de Sushi e no mercado de empréstimo do Morpho. Essa liquidez é de propriedade e gerida pela própria cadeia.

Isto cria um ciclo auto-reforçador. À medida que os utilizadores fazem transações no Katana, as taxas de ordenação acumulam-se continuamente. Essas taxas são convertidas em liquidez própria da cadeia, aprofundando os pools de fundos. O slippage diminui, as taxas de empréstimo estabilizam-se, e a experiência do utilizador melhora. Uma melhor experiência atrai mais utilizadores, gerando mais taxas. E o ciclo repete-se.

Em teoria, esta estrutura é especialmente eficaz em mercados em queda. A liquidez externa é altamente móvel e tende a retirar-se rapidamente sob pressão de mercado. Em contrapartida, a liquidez própria da cadeia é projetada para permanecer sempre disponível, permitindo que os fundos continuem a operar e absorver choques de mercado de forma mais eficiente.

Na prática, isto diferencia o Katana de muitos sistemas DeFi que dependem de emissão de tokens para incentivar capital externo. Ao manter a sua própria liquidez, a rede procura uma operação mais estável e sustentável.

2.3. Rendimento de títulos do Tesouro em AUSD

O terceiro mecanismo é a AUSD, a stablecoin nativa do Katana. AUSD é lastreada por títulos do Tesouro dos EUA, cujos rendimentos off-chain alimentam o ecossistema do Katana.

Fonte: Agora

AUSD é emitida pela Agora. Os ativos de garantia que suportam a AUSD investem em títulos do Tesouro dos EUA. Os juros desses títulos acumulam-se off-chain e são periodicamente transferidos para o ecossistema do Katana, reforçando os incentivos dos pools de fundos denominados em AUSD.

Se o Vault Bridge traz rendimento on-chain, a AUSD traz rendimento off-chain. Essas duas fontes de receita são de natureza distinta. Os lucros do Vault Bridge variam com o mercado DeFi na Ethereum, enquanto os rendimentos da AUSD estão ligados às taxas de juros dos títulos do Tesouro dos EUA, relativamente estáveis.

Isto diversifica a estrutura de receitas do Katana. Quando o mercado on-chain está volátil, os rendimentos off-chain oferecem um amortecedor; quando os rendimentos on-chain são baixos, os retornos dos títulos sustentam o rendimento global. Esta estrutura abrange os mercados de criptomoedas e o setor financeiro tradicional.

3. Capital bloqueado vs. capital em movimento

Como mencionado, a maioria das pontes entre cadeias opta por simplesmente bloquear ativos — por razões de segurança. Quando os ativos não se movem, o sistema é mais simples e a superfície de ataque mais limitada. A maioria das redes Layer 2 adota essa abordagem. Embora segura, essa estratégia deixa o capital ocioso.

O Katana adota uma posição oposta. Ativar ativos ociosos implica riscos adicionais, e o Katana é bastante transparente quanto a esse trade-off. A rede não evita riscos, mas colabora com especialistas em gestão de risco no DeFi, como a Gauntlet e a Steakhouse Financial.

Fonte: DefiLlama

A Gauntlet e a Steakhouse Financial são instituições experientes em gestão de risco no DeFi, com vasta experiência em definir parâmetros para protocolos de empréstimo principais e fornecer consultoria a projetos de topo. Funcionam de modo semelhante a gestores de ativos tradicionais, avaliando onde alocar capital, determinando tamanhos de posições razoáveis e monitorando continuamente a exposição ao risco.

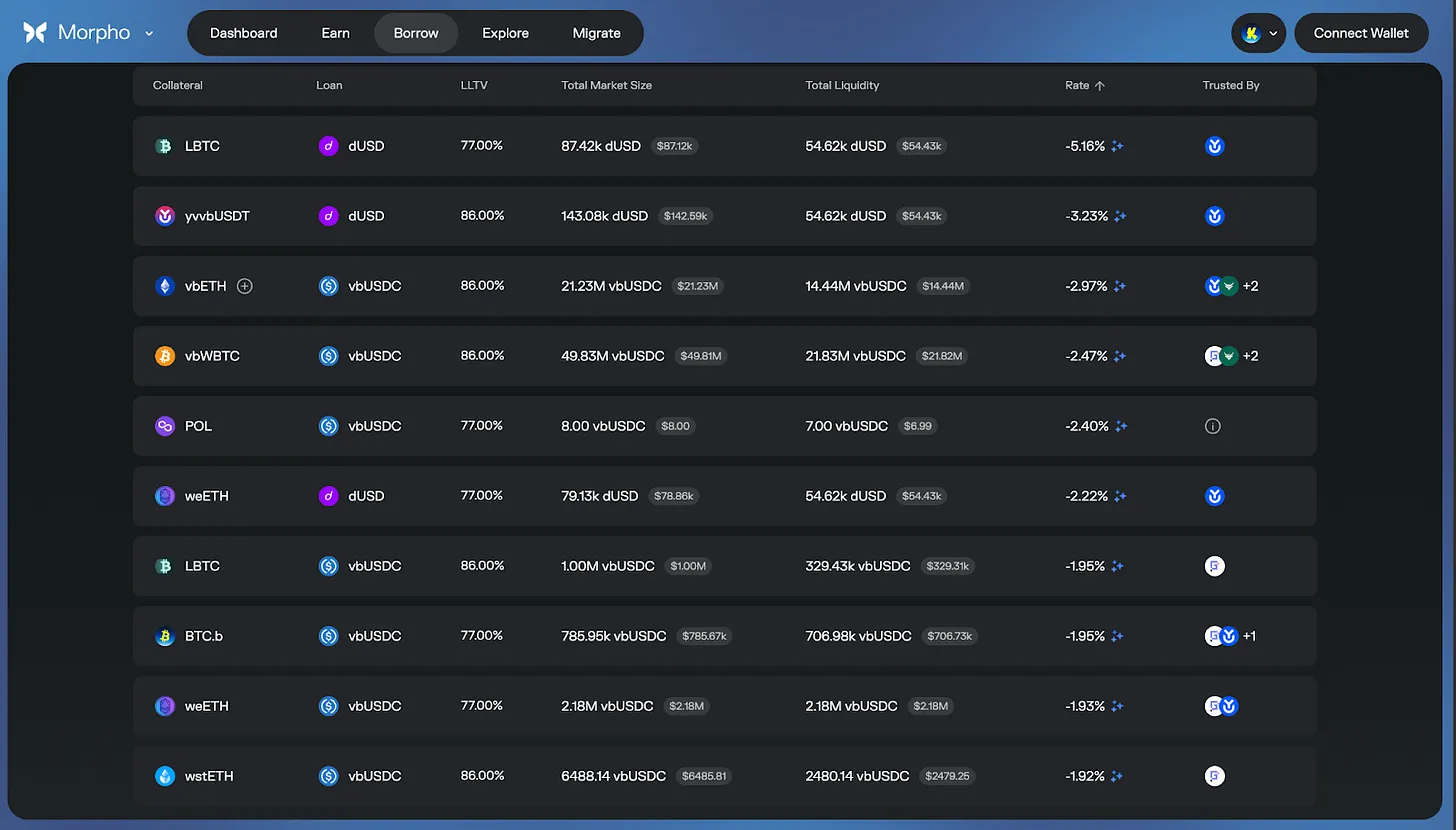

Fonte: Morpho

Nenhum sistema financeiro pode garantir 100% de segurança, portanto, é razoável preocupar-se com riscos residuais.

No entanto, o Katana trabalha com as principais entidades de gestão de risco e mantém uma arquitetura conservadora de cofres. Um comité interno supervisiona as operações. Medidas adicionais de segurança incluem mecanismos de proteção, como o buffer de liquidez fornecido pelo Cork Protocol.

4. O paraíso DeFi criado pelo Katana

O mercado DeFi atual enfrenta problemas de fragmentação de liquidez. Pools de fundos que negociam o mesmo ativo estão dispersos por diferentes cadeias e protocolos, o que reduz a eficiência na execução, aumenta o slippage e diminui a utilização do capital. Alguns utilizadores aproveitam arbitragem para lucrar com essa ineficiência, mas a maioria suporta custos mais elevados.

O Katana resolve esse problema a nível de sistema.

Vault Bridge e a liquidez própria da cadeia concentram a liquidez nos protocolos principais. Como resultado: maior eficiência na execução de transações, menor slippage e taxas de empréstimo mais estáveis. Mais importante, os rendimentos de ativos ociosos na Ethereum são acumulados aos rendimentos básicos, aumentando o retorno global.

Fonte: Morpho

A estrutura de incentivos do Katana também pode reduzir significativamente os custos de empréstimo em momentos específicos, chegando a criar taxas de juro negativas dependendo das condições de mercado e dos esquemas de recompensa. Isto acontece porque os rendimentos do Vault Bridge, CoL e AUSD são reinvestidos nos mercados principais. Contudo, é importante notar que estes são resultados impulsionados por incentivos que variam consoante as condições de mercado.

Por isso, até ao terceiro trimestre de 2025, mais de 95% do TVL do Katana já está ativamente alocado em protocolos DeFi. Em comparação, a maioria das cadeias tem uma utilização de capital entre 50% e 70%. Em última análise, o Katana constrói uma cadeia de capital que nunca dorme, um sistema que realmente recompensa o uso ativo.

Related Articles

Queda do Ethereum de $3.700 provoca acumulação nas principais zonas de suporte

Baleia abre uma posição longa de 40.000 ETH: Dados mostram que uma carteira aposta agressivamente em ETH com alavancagem

Ontem, o fluxo líquido de ETF de Bitcoin nos EUA foi de 417 BTC, e o fluxo líquido de ETF de Ethereum foi de 10536 ETH

Dados: Nos últimos 24 horas, o total de liquidações na rede foi de 266 milhões de dólares, com liquidações de posições longas de 143 milhões de dólares e de posições curtas de 123 milhões de dólares

Dados: 7412,57 ETH transferidos de Matrixport, no valor de aproximadamente 14,98 milhões de dólares