DEFI или OP: какое решение второго уровня выгоднее для пользователей децентрализованных финансов?

Введение: Сравнение инвестиций в DEFI и OP

На рынке криптовалют сопоставление De.Fi и Optimism постоянно находится в центре внимания инвесторов. Эти два проекта демонстрируют существенные различия по рыночной капитализации, сценариям применения и динамике цен, а также занимают разные позиции в структуре криптоактивов.

De.Fi (DEFI): С января 2024 года проект получил признание благодаря концепции Web3 SocialFi и антивирусным технологиям, совмещая доступность и геймификацию с решениями по снижению рисков.

Optimism (OP): С мая 2022 года проект считается эффективным и быстрым блокчейн-решением уровня Ethereum Layer 2, ориентированным на разработчиков и пользователей экосистемы Ethereum.

В статье представлен подробный анализ инвестиционной ценности De.Fi и Optimism с акцентом на историю цен, механизмы предложения, институциональное принятие, технологические экосистемы и прогнозы, чтобы ответить на наиболее актуальный для инвесторов вопрос:

«Какой актив сейчас предпочтительнее для покупки?»

I. Историческое сравнение цен и текущая рыночная ситуация

Динамика цен DEFI (Монета A) и OP (Монета B)

- 2024: DEFI достиг значения $1,09 31 января 2024 года, что стало важным событием в истории торгов.

- 2024: OP достиг максимума $4,84 6 марта 2024 года, отметив значимый этап рыночной динамики.

- Сравнительный анализ: В текущем рыночном цикле DEFI снизился с $1,09 до $0,0003271, а OP — с $4,84 до $0,207182, что свидетельствует о существенных ценовых коррекциях обоих активов.

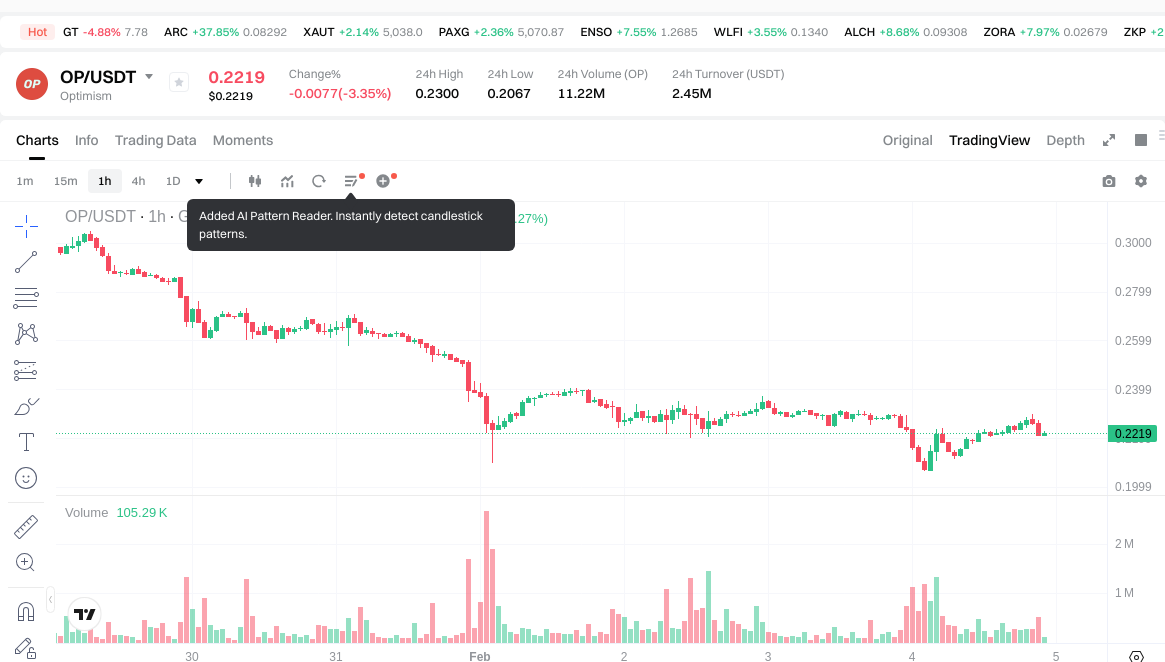

Текущая рыночная ситуация (4 февраля 2026 г.)

- Текущая цена DEFI: $0,000349

- Текущая цена OP: $0,2211

- Объем торгов за 24 часа: DEFI $31 824,33; OP $2 432 921,25

- Индекс настроений рынка (Fear & Greed Index): 14 (Экстремальный страх)

Просмотр актуальных цен:

- Проверить цену DEFI Рыночная цена

- Проверить цену OP Рыночная цена

II. Ключевые факторы, влияющие на инвестиционную ценность DEFI и OP

Сравнение токеномики

-

DeFi проекты: Экономические модели протоколов существенно различаются, распространены механизмы ve (vote-escrowed), ликвидити-майнинг и распределение комиссий протокола. Лидирующие платформы, такие как Curve, используют систему veCRV, где пользователи блокируют токены для получения права голоса и доли комиссий; другие протоколы внедряют эскроу-модели для стимулирования долгосрочного участия и снижения предложения в обращении.

-

OP (Optimism): Токен распределяется под управлением фонда, а OP-токены выполняют функции управления внутри сообщества Optimism Collective. Владельцы могут получить статус гражданина с правом голоса при выполнении определенных условий и участвовать в распределении RetroPGF (Retroactive Public Goods Funding). Модель акцентирует развитие экосистемы и финансирование общественных благ вместо прямого извлечения стоимости.

-

📌 Исторический принцип: Дизайн токеномики напрямую влияет на устойчивость протокола и механизмы роста стоимости. Протоколы с эффективными механизмами извлечения ценности показывают более стабильную долгосрочную динамику, а проекты, базирующиеся на высокой эмиссии, сталкиваются с инфляционным давлением.

Институциональное принятие и рыночное применение

-

Институциональные инвестиции: Протоколы DeFi все чаще привлекают институциональных участников благодаря стратегиям генерации доходности и интеграции с традиционными финансами. Токенизация реальных активов и интеграция казначейских облигаций США (MakerDAO) подтверждают растущий интерес институционалов.

-

Корпоративное внедрение: OP Mainnet с момента запуска поддерживается институциональными инвесторами и разработчиками Ethereum. Модульная архитектура OP Stack удобна для корпоративных решений с rollup-архитектурой, оптимизированной под конкретные приложения. DeFi-протоколы охватывают широкий спектр финансовых услуг: кредитование, торговлю, генерацию доходности на разных блокчейнах.

-

Регуляторная среда: Подходы разных стран различаются. Протоколы DeFi сталкиваются с регуляторным контролем по вопросам классификации токенов и соответствия требованиям. Layer 2 решения, такие как OP, чаще трактуются как инфраструктурные, но остаются под надзором базовых регуляций.

Развитие технологий и экосистемы

-

Технологические обновления DeFi: Новые направления включают токенизацию доходности (Pendle), механизмы реальной доходности, замену чистой эмиссии, гибридные De-CeFi решения. Инфраструктурные улучшения позволяют запускать проекты типа Polymarket и Pump.fun без собственных токенов.

-

Технологические достижения OP: Обновление Bedrock внедрило модульную структуру через OP Stack для кастомизации Layer 2 решений. Повышена совместимость с уровнями доступности данных (EIP-4844), что существенно снижает издержки транзакций. Архитектура поддерживает внедрение fault proof (Cannon) и потенциал интеграции zero-knowledge proof.

-

Сравнение экосистем: DeFi включает DEX, кредитные протоколы, рынки доходности, деривативы. Общая стоимость заблокированных средств (TVL) растет, отдельные сегменты (restaking) становятся новыми трендами. Экосистема OP сосредоточена на масштабируемости, ожидается рост активности DeFi после сетевых обновлений. Модель shared sequencer позволяет атомарные взаимодействия между сетями OP, снижая границы между ними.

Макроэкономическая среда и рыночные циклы

-

Поведение в условиях инфляции: DeFi-протоколы с реальной доходностью через комиссии или доходы, обеспеченные казначейскими бумагами, обеспечивают защиту от инфляции. Их ценность растет при низких доходностях традиционных инструментов. Layer 2 решения косвенно выигрывают за счет роста применения блокчейна в период монетарной экспансии.

-

Денежная политика: Процентные ставки существенно влияют на привлекательность доходности DeFi относительно традиционных финансовых инструментов. Рост ставок снижает спекулятивную активность, но увеличивает спрос на стабильные протоколы. Layer 2 решения коррелируют с общей ликвидностью крипторынка.

-

Геополитика: Спрос на трансграничные операции способствует росту DeFi и Layer 2. Регуляторная фрагментация открывает путь для децентрализованных альтернатив. Международные требования к расчетам и переводам поддерживают долгосрочное развитие обоих сегментов.

III. Прогноз цен 2026-2031: DEFI против OP

Краткосрочный прогноз (2026)

- DEFI: консервативно $0,00023034 - $0,000349 | оптимистично $0,00023034 - $0,00036994

- OP: консервативно $0,137578 - $0,2219 | оптимистично $0,137578 - $0,286251

Среднесрочный прогноз (2028-2029)

- DEFI может перейти в фазу постепенного роста, диапазон цен $0,00035911053 - $0,000645062264805

- OP может начать фазу расширения, диапазон цен $0,17823396325 - $0,443948661905

- Ключевые факторы: институциональные инвестиции, развитие ETF, расширение экосистемы

Долгосрочный прогноз (2030-2031)

- DEFI: базовый сценарий $0,000382416938063 - $0,000538994979652 | оптимистичный сценарий $0,0006198442266 - $0,000730068699939

- OP: базовый сценарий $0,192930083987025 - $0,4388213674999 | оптимистичный сценарий $0,4993484526723 - $0,52658564099988

Отказ от ответственности

DEFI:

| Год | Максимальная цена | Средняя цена | Минимальная цена | Изменение цены |

|---|---|---|---|---|

| 2026 | 0,00036994 | 0,000349 | 0,00023034 | 0 |

| 2027 | 0,0004385534 | 0,00035947 | 0,0003414965 | 3 |

| 2028 | 0,000466843689 | 0,0003990117 | 0,00035911053 | 14 |

| 2029 | 0,000645062264805 | 0,0004329276945 | 0,000385305648105 | 24 |

| 2030 | 0,0006198442266 | 0,000538994979652 | 0,000458145732704 | 54 |

| 2031 | 0,000730068699939 | 0,000579419603126 | 0,000382416938063 | 66 |

OP:

| Год | Максимальная цена | Средняя цена | Минимальная цена | Изменение цены |

|---|---|---|---|---|

| 2026 | 0,286251 | 0,2219 | 0,137578 | 0 |

| 2027 | 0,33029815 | 0,2540755 | 0,2032604 | 14 |

| 2028 | 0,3330929805 | 0,292186825 | 0,17823396325 | 32 |

| 2029 | 0,443948661905 | 0,31263990275 | 0,256364720255 | 41 |

| 2030 | 0,4993484526723 | 0,3782942823275 | 0,192930083987025 | 71 |

| 2031 | 0,52658564099988 | 0,4388213674999 | 0,315951384599928 | 98 |

IV. Сравнение инвестиционных стратегий: DEFI и OP

Долгосрочные и краткосрочные стратегии

-

DEFI: Подходит для спекулятивных трейдеров, ориентированных на новые SocialFi-нарративы и высокорискованные возможности. Актив обладает чертами раннего проекта — ограниченная ликвидность, подходит инвесторам с высокой терпимостью к риску и краткосрочным подходом.

-

OP: Рекомендуется инвесторам, желающим получить доступ к развитию инфраструктуры Ethereum Layer 2 и росту экосистемы. Актив интересен среднесрочным держателям, ожидающим сетевых апгрейдов, и долгосрочным инвесторам в технологии масштабирования Ethereum.

Управление рисками и распределение активов

-

Консервативные инвесторы: DEFI 5–10% против OP 15–25% в портфеле криптоактивов. Консервативный подход делает акцент на инфраструктурных проектах с прозрачной регуляцией и институциональным участием.

-

Агрессивные инвесторы: DEFI 15–20% против OP 30–40% в портфеле. Более высокая доля отражает рост склонности к риску и интерес к новым трендам, при диверсификации по профилям риска.

-

Инструменты хеджирования: Резервы стейблкоинов (20–30% портфеля) для ребалансировки, опционные стратегии для защиты от снижения, кросс-активные комбинации с Bitcoin и Ethereum для балансировки отраслевых рисков.

V. Сравнение потенциальных рисков

Рыночные риски

-

DEFI: Подвержен высокой волатильности из-за ограниченного объема торгов ($31 824,33 в сутки) и капитализации. Цены могут резко меняться даже при небольших сделках. Ограниченная ликвидность затрудняет вход и выход из позиции, особенно при рыночных стрессах. Актив крайне чувствителен к общим настроениям рынка.

-

OP: Зависит от динамики экосистемы Ethereum и конкуренции Layer 2. Настроения рынка масштабирования влияют на цену, существует корреляция с трендами основной сети Ethereum. Конкуренция со стороны других Layer 2 (Arbitrum, zkSync, Polygon) создает давление на рыночные позиции и потенциальную ценность.

Технические риски

-

DEFI: Вопросы стабильности сети из-за ранней стадии развития. Масштабируемость практически не тестировалась при высоких нагрузках. Мало исторических данных о работе протокола в стрессовых условиях. Смарт-контракты новых проектов требуют тщательного аудита.

-

OP: Централизация sequencer создает точку отказа, но дорожная карта предполагает децентрализацию. Безопасность мостов требует особого контроля, учитывая уязвимости в кросс-чейн инфраструктуре. Разработка fraud proof влияет на зрелость модели безопасности. Зависимость от базового слоя Ethereum создает технические ограничения и требования к координации обновлений.

Регуляторные риски

-

Глобальные подходы отличаются для инфраструктурных и прикладных протоколов. DEFI может столкнуться с риском признания токена ценной бумагой, особенно из-за SocialFi-компонентов. Фрагментация юрисдикций усложняет работу пользовательских приложений.

-

OP выигрывает за счет позиционирования как инфраструктуры, что обеспечивает более благоприятный статус по сравнению с финансовыми приложениями. Однако изменения регулирования Ethereum напрямую влияют на Layer 2. Возможности трансграничных переводов требуют соответствия AML и отчетности.

VI. Заключение: Какой актив выгоднее для покупки?

📌 Краткое описание инвестиционной привлекательности:

-

Преимущества DEFI: Раннее позиционирование в SocialFi открывает возможность асимметричного роста для инвесторов, готовых к риску. Элементы геймификации и доступности ориентированы на новые сценарии использования. Низкая цена позволяет аккумулировать больше токенов для спекулятивных стратегий.

-

Преимущества OP: Layer 2 с институциональной поддержкой разработчиков Ethereum. Архитектура OP Stack способствует расширению экосистемы через rollup-решения. RetroPGF обеспечивает устойчивое финансирование. Технические обновления, включая Bedrock, повышают эффективность и модульность. Более прозрачная регуляторная позиция как инфраструктуры.

✅ Рекомендации по инвестициям:

-

Новички: Рассмотрите OP как часть диверсифицированного портфеля, ограничив долю до 5–10%. Изучите особенности Layer 2 и основы экосистемы Ethereum перед размещением средств. Избегайте вложений в DEFI без опыта работы с волатильностью и ликвидностью.

-

Опытные инвесторы: Оцените OP для основной Layer 2-экспозиции (20–30%). Тактические вложения в DEFI (5–10%) возможны только при четких протоколах управления рисками и стратегиях выхода. Следите за развитием экосистем и конкурентной позицией активов.

-

Институциональные инвесторы: Сфокусируйте OP на инфраструктурном сценарии масштабирования Ethereum. Проведите комплексную проверку структуры управления, казначейства и комплаенса. DEFI — только для специализированных венчурных стратегий с резервированием риска. Применяйте системные протоколы ребалансировки с учетом рыночного цикла.

⚠️ Предупреждение о рисках: Криптовалютный рынок характеризуется высокой волатильностью. Данный анализ не является инвестиционной рекомендацией. Инвесторы должны проводить собственные исследования, оценивать уровень риска и консультироваться с профессиональными финансовыми советниками перед принятием решений. Доходность в прошлом не гарантирует результатов в будущем.

VII. FAQ

Q1: В чем главное различие DEFI и OP по основному назначению?

DEFI ориентирован на Web3 SocialFi и антивирусные технологии с элементами геймификации, а OP предоставляет масштабируемую инфраструктуру Ethereum Layer 2. DEFI — ранний прикладной проект для социальных финансовых сценариев и повышения доступности. OP — инфраструктурное решение, реализующее масштабируемость Ethereum через оптимистичные rollup, что позволяет создавать доступные, быстрые приложения в экосистеме Ethereum.

Q2: Какой актив несет больший риск для инвесторов?

DEFI гораздо более рискован, чем OP. DEFI отличается высокой волатильностью, низким суточным объемом ($31 824,33) и минимальной ликвидностью, что приводит к резким ценовым колебаниям даже при небольших сделках. В качестве проекта ранней стадии с непроверенной масштабируемостью и ограниченной историей, DEFI подвержен серьезным техническим и рыночным рискам. OP, хотя также волатилен, поддерживается институционально, имеет более прозрачную регуляторную позицию и проверенную историю, что делает его менее рискованным вложением на крипторынке.

Q3: Каковы прогнозы цен для DEFI и OP к 2031 году?

К 2031 году базовый сценарий для DEFI предполагает $0,000382 – $0,000539, оптимистичный — $0,000620 – $0,000730 (рост на 66% с 2026 года). Для OP базовый прогноз — $0,193 – $0,439, оптимистичный — $0,499 – $0,527 (рост на 98% с 2026 года). Прогнозы показывают больший потенциал роста OP и более значимое абсолютное повышение цены, однако оба актива остаются спекулятивными и подвержены высокой волатильности.

Q4: Как консервативным инвесторам распределять средства между DEFI и OP?

Консервативным инвесторам рекомендуется выделять 5–10% на DEFI и 15–25% на OP в криптовалютном портфеле. Такая стратегия отражает высокий риск DEFI по сравнению с более устойчивым OP, обладающим инфраструктурой, прозрачной регуляцией и доказанной историей. Приоритет следует отдавать OP, а DEFI — лишь как небольшой спекулятивный компонент для готовых к экстремальной волатильности. Также важно держать 20–30% портфеля в стейблкоинах для эффективной ребалансировки.

Q5: Какие технологические преимущества OP имеет перед DEFI?

OP реализует инфраструктуру Layer 2 через обновление Bedrock и архитектуру OP Stack, обеспечивая кастомизацию блокчейнов и расширенную совместимость с данными (EIP-4844). Это снижает затраты на транзакции и улучшает взаимодействие между OP-цепями благодаря shared sequencer. DEFI как ранний прикладной проект не обладает сопоставимыми инфраструктурными достижениями и не тестировался под высокой нагрузкой. Техническая база OP поддерживает будущие реализации fault proof и zero-knowledge proof, опираясь на опыт разработчиков Ethereum.

Q6: Как текущее рыночное настроение влияет на инвестиции в DEFI и OP?

При индексе страха и жадности 14 (Экстремальный страх) на 4 февраля 2026 года оба актива испытывают давление на снижение, но влияние зависит от профиля риска. DEFI с низкой ликвидностью и спекулятивной природой сильнее страдает в периоды экстремального страха — инвесторы уходят из высокорискованных активов. OP, несмотря на негативное настроение, поддерживается инфраструктурой и институциональными участниками, что может смягчить коррекцию. Условия экстремального страха могут создать возможности для долгосрочного накопления OP, а позиции в DEFI требуют повышенной осторожности из-за волатильности и рисков ликвидности.

Q7: Какие регуляторные риски следует учитывать для DEFI и OP?

DEFI подвержен большей регуляторной неопределенности: возможна классификация токена как ценной бумаги, особенно из-за SocialFi-компонентов. Прикладные протоколы сталкиваются с более жесткими требованиями в разных странах, что усложняет комплаенс. OP обладает более прозрачным статусом как инфраструктура, но зависит от изменений регулирования Ethereum и трансграничных транзакций. Оба актива обязаны соблюдать AML и стандарты отчетности; OP обеспечивает большую ясность для институциональных инвесторов.

Q8: Какие ключевые драйверы могут способствовать росту цены каждого актива?

Для DEFI основными драйверами выступают успешное внедрение SocialFi, стратегические партнерства, технологические апгрейды и восстановление рынка. Однако институциональное принятие и регуляция остаются неопределенными. Для OP ключевые факторы — рост экосистемы Ethereum, интеграция OP Stack крупными проектами, RetroPGF, технические обновления, институциональное внедрение решений для масштабирования, перспективы ETF. Катализаторы OP более вероятны и институционально поддержаны, чем спекулятивные факторы DEFI.

Лучшие проекты Уровня 2, за которыми стоит следовать в 2025 году: от Arbitrum до zkSync

Pepe Unchained: мем-койн Pepe превращается в экосистему уровня 2

2025 Решение Layer-2: Масштабируемость Ethereum и Руководство по оптимизации производительности Web3

Что такое Уровень 2 в криптовалюте? Понимание решения масштабирования для Ethereum

Как Уровень 2 изменяет опыт с Криптоактивами: Скорость, Стоимость и Массовое Принятие

Pepe Unchained (PEPU): Создание Новой Эры Мем-Монет на Уровне 2

Что такое шорт биткоина и как шортить криптовалюту

Действительно ли инвестирование в криптовалюты приносит прибыль?

Прогноз цены XELS на 2026 год: экспертный анализ и рыночный прогноз динамики роста цифрового актива

Является ли Göztepe S.K. Fan Token (GOZ) привлекательной инвестицией?: Подробный анализ рисков, доходности и рыночных перспектив для футбольных фанатов и криптоинвесторов

Griffin AI (GAIN): перспективная инвестиция или нет?: Детальный анализ потенциала и рисков нового AI-токена