Чому відскок Біткоїна зупинився? Обережна атмосфера перед даними з зайнятості, ETF не заповнює дірки в відтоках

Короткострокові коливання біткоїна наразі тримаються біля рівня 69 000 доларів, ETF притік склав 5.16 мільярдів доларів, але все ще не повністю компенсував виведення у 2.2 мільярда доларів. Після зростання до 3.1, співвідношення «пут/колл» на Deribit знову знизилося до 1.7. Обвал срібла на 45% спричинив ланцюгові ліквідації. Біткоїн застряг у нисхідному каналі, потрібно прорвати рівень 72 000 доларів. У середу очікується додавання 70 000 робочих місць у звіті по безробіттю, ринок налаштований обережно.

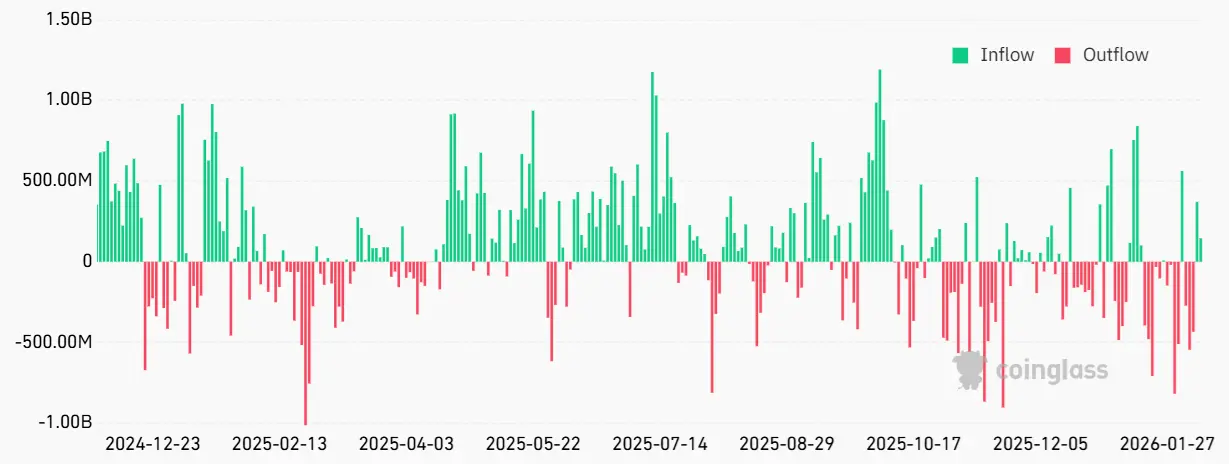

ETF притік у 5.16 мільярдів не покриває 2.2 мільярда виведення

(Джерело: Coinglass)

Незважаючи на недавню слабкість цін, попит на фізичні біржові фонди (ETF) на біткоїн свідчить про те, що інституційні інвестори не повністю перейшли до песимізму. З минулої п’ятниці американські біткоїн-ETF залучили чистий притік у 5.16 мільярдів доларів, що змінило тенденцію трьох попередніх торгових днів. Тому фактори, що спричинили чистий відтік у 2.2 мільярда доларів з 27 січня по 5 лютого, здається, зменшилися.

Однак причина, чому відскок біткоїна зупинився, полягає в тому, що притік у 5.16 мільярдів доларів все ще недостатній у порівнянні з попереднім відтоком у 22 мільярди. Це означає, що відновлено лише близько 23% виведених коштів, і залишилось ще близько 17 мільярдів доларів чистого відтоку, які потрібно компенсувати. Така «непропорційність» — коли виведення переважає притік — свідчить, що інституційні гравці припинили панічний розпродаж, але не поспішають знову відкривати позиції, залишаючись у режимі очікування.

Якщо розглядати потік ETF як індикатор настроїв інституційних інвесторів, то тепер його можна охарактеризувати як «від дуже холодного до помірно холодного», а не «зміна на тепло». Щоб справді змінити тренд, потрібен кілька тижнів стабільного чистого притоку, обсяг якого має становити 10-20 мільярдів доларів за тиждень, щоб повністю компенсувати попередній відтік і створити новий імпульс зростання. Поточний темп притоку близько 0.5 мільярда доларів на тиждень може лише підтримувати ціну стабільною, але не сприяти її прориву.

Попередні популярні версії пояснювали відтік у 2.2 мільярда доларів використанням азіатського фонду, що застосовував дешеву японську йену для леверидж-операцій, що призвело до невдачі опціонних стратегій ETF. Franklin Bi з Pantera Capital вважає, що винуватцем є ймовірно не крипто-компанія, а зовнішня компанія, яка займалася широкомасштабними маржинальними позиціями у різних активах. Він зазначає, що широка маржинальна ліквідація активів співпала з різким падінням цін на металеві активи. Наприклад, срібло за тиждень до 5 лютого обвалилося на 45%, стерши двомісячний приріст.

Три основні причини зупинки відскоку біткоїна з фінансової точки зору

Недостатній притік ETF: 5.16 мільярдів доларів — лише 23% від 22 мільярдів доларів відтоку, слабкий попит

Мультиактивна ліквідація: обвал срібла на 45% спричинив ланцюгові ліквідації на близько 10 мільярдів доларів

Низький попит на леверидж: зниження бажання використовувати деривативи для довгих позицій, відсутність основних гравців

Цей ланцюг мультиактивних ліквідацій — прихований фактор ризику на ринку. Коли великий гравець через обвал срібла або інших активів змушений додатково внести гарантійні внески, він може бути змушений продавати всі активи, включно з ETF на біткоїн, щоб зібрати готівку. Це «примусовий продаж», який на даних проявляється як відтік ETF, але по суті є кризою ліквідності, а не втратою довіри до біткоїна. Після завершення кризи ці кошти теоретично повернуться, але час невідомий.

Захисна стратегія з коефіцієнтом 3.1 у ринку опціонів

(Джерело: Laevitas)

Ринок опціонів на біткоїн демонструє схожу картину: у четвер спостерігається різке зростання обсягів нейтральних і песимістичних стратегій. Трейдери не очікують погіршення ситуації, а коригують свої позиції лише після падіння ціни біткоїна нижче 72 000 доларів. У четвер співвідношення «пут/колл» на Deribit зросло до 3.1, що свідчить про сильний захист (продаж) опціонів пут, але згодом знизилося до 1.7.

Коефіцієнт 3.1 означає, що обсяг торгів опціонів пут у 3.1 разу перевищує обсяг колл, що є екстремальним захисним налаштуванням. Коли трейдери масово купують пут-опціони, це зазвичай для хеджування ризиків падіння, а не для прогнозування обвалу. Така поведінка свідчить про відсутність довіри до тривалості відскоку і бажання захистити позиції за рахунок страховки.

Зниження до 1.7 вказує на пом’якшення панічних настроїв, але рівень все ще вище нейтрального (близько 1.0). Загалом, попит на довгі позиції у деривативах за останні два тижні був низьким. Хоча ринок і погіршився, зниження левериджу створює більш здорові умови для стабільного зростання після відновлення. Це «срібна підкладка» після обвалу: ринок вже досить зменшив леверидж, тому навіть невелике зростання не викличе масштабних ліквідацій, і відскок може бути якіснішим.

Поки що невідомо, які фактори зможуть повернути інвесторів до довіри у біткоїн, адже його фундаментальні цінності, такі як цензурастійкість і сувора монетарна політика, залишаються незмінними. Низький попит на деривативи не слід сприймати як відсутність довіри — навпаки, це свідчить про зростання невизначеності.

Двоєсторонній тест рівня 72 000 доларів і дані по безробіттю

(Джерело: Trading View)

Трейдери уважно стежать за звітом по безробіттю за середу 11 лютого. Очікується, що у січні в США додасться 70 000 робочих місць, що значно перевищує 50 000 у грудні. Відсоток безробіття прогнозується на рівні 4.4%. Голландська міжнародна група зазначає: «Ринок в цілому очікує збільшення кількості робочих місць у США на близько 70 000, але будь-який результат гірший за очікуваний викличе підвищену чутливість».

Хоча у вівторок долар був стабільним, ринок все ще побоюється, що середа принесе гірші дані. Раніше голова Національної економічної ради Білого дому Hassett заявив, що не слід панікувати через менший приріст робочих місць. Це «заспокійливе» повідомлення лише посилило побоювання, що дані можуть бути гіршими. Перед публікацією звіту більшість трейдерів утримуються від активних позицій, що є однією з причин зупинки відскоку біткоїна.

Графіки показують, що біткоїн застряг у нисхідному каналі. Поточний рух до 69 000–71 000 доларів більше схожий на тест рівнів опору, ніж на сильний відскок. Якщо ці рівні не подолати, ціна може знову опуститися до 64 000 або навіть 60 000 доларів. Щоб підтвердити початок нового циклу зростання, біткоїн має чітко прорватися вище за рівень закриття торгів у день понад 72 000 доларів.

Пов'язані статті

Том Лі: Якщо Ethereum знову досягне 1890 доларів, це сформує ідеальний дно.

Майнінг-обладнання для криптовалют Canaan досягло трьохрічного рекорду за доходами! Однак ціна акцій різко впала, і компанія може бути знята з торгів.

Не вгадуйте з покупкою біткоїна! «Цей індикатор» раніше точно визначав дно медвежого ринку

Прогноз цін провідних Layer 2: Mantle, Arbitrum, Optimism

Звіт Grayscale: Ціна біткойна рухається разом із технологічними акціями, а не з золотом

Від ключової підтримки до проривних діапазонів: 4 криптоактиви прагнуть понад 30% місячного зростання