Analyse approfondie de Katana : Que se passe-t-il lorsque vous transférez vos fonds d'Ethereum vers Layer 2 ?

Ce rapport a été rédigé par Tiger Research. Que se passerait-il si les actifs bridés pouvaient être exploités ? Nous avons analysé en profondeur Katana, une blockchain qui ne dort jamais. Elle réinvestit 100 % des revenus on-chain, off-chain et des frais de transaction dans la DeFi.

Points clés

- La majorité des Layer 2 verrouillent les actifs bridés sans les utiliser. Katana déploie ces actifs dans des protocoles de prêt sur Ethereum pour générer des revenus, puis redistribue ces gains en tant qu’incitations pour les protocoles DeFi.

- Placer des actifs dans un coffre-fort ne génère aucun rendement. Les utilisateurs doivent déployer leur capital dans les protocoles DeFi de Katana pour obtenir des récompenses supplémentaires.

- D’ici le troisième trimestre 2025, plus de 95 % du TVL de Katana sera activement déployé dans des protocoles DeFi. Cela contraste avec la majorité des chaînes, dont le taux d’utilisation se situe entre 50 % et 70 %.

- Katana réinvestit 100 % de ses revenus nets de frais de triage dans la fourniture de liquidités, permettant de maintenir des conditions de trading stables même en période de volatilité du marché.

1. Pourquoi le capital reste-t-il inactif ?

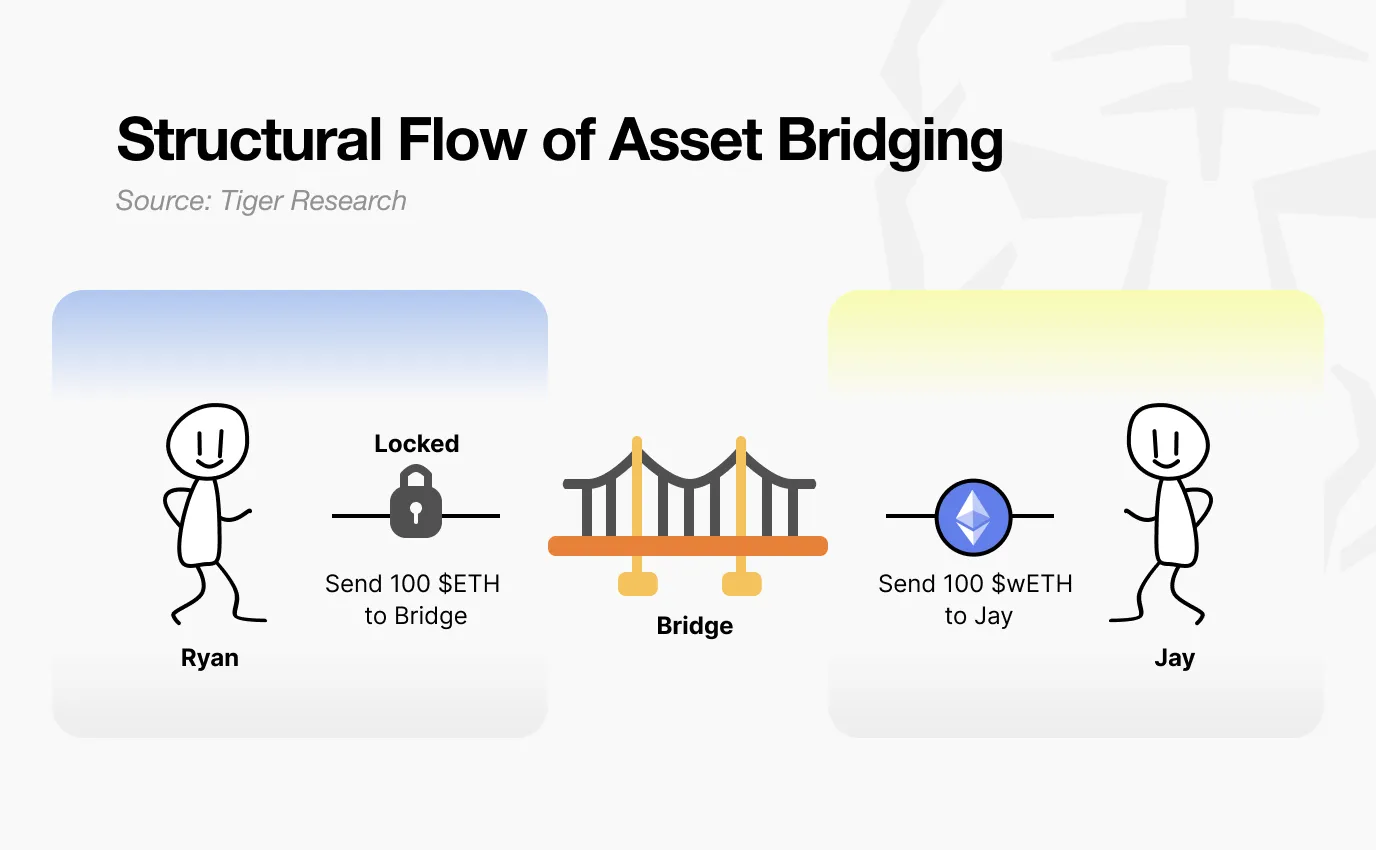

Que se passe-t-il lorsque vous transférez des fonds d’Ethereum vers Layer 2 ?

Source : Tiger Research

La plupart pensent que leurs actifs sont simplement transférés. En réalité, ce processus ressemble davantage à un gel. Lorsque vous déposez des actifs dans un contrat de pont, celui-ci les garde en custody. Layer 2 crée des tokens équivalents. Vous pouvez trader librement sur Layer 2, mais vos actifs originaux sur le réseau principal restent verrouillés et inactifs.

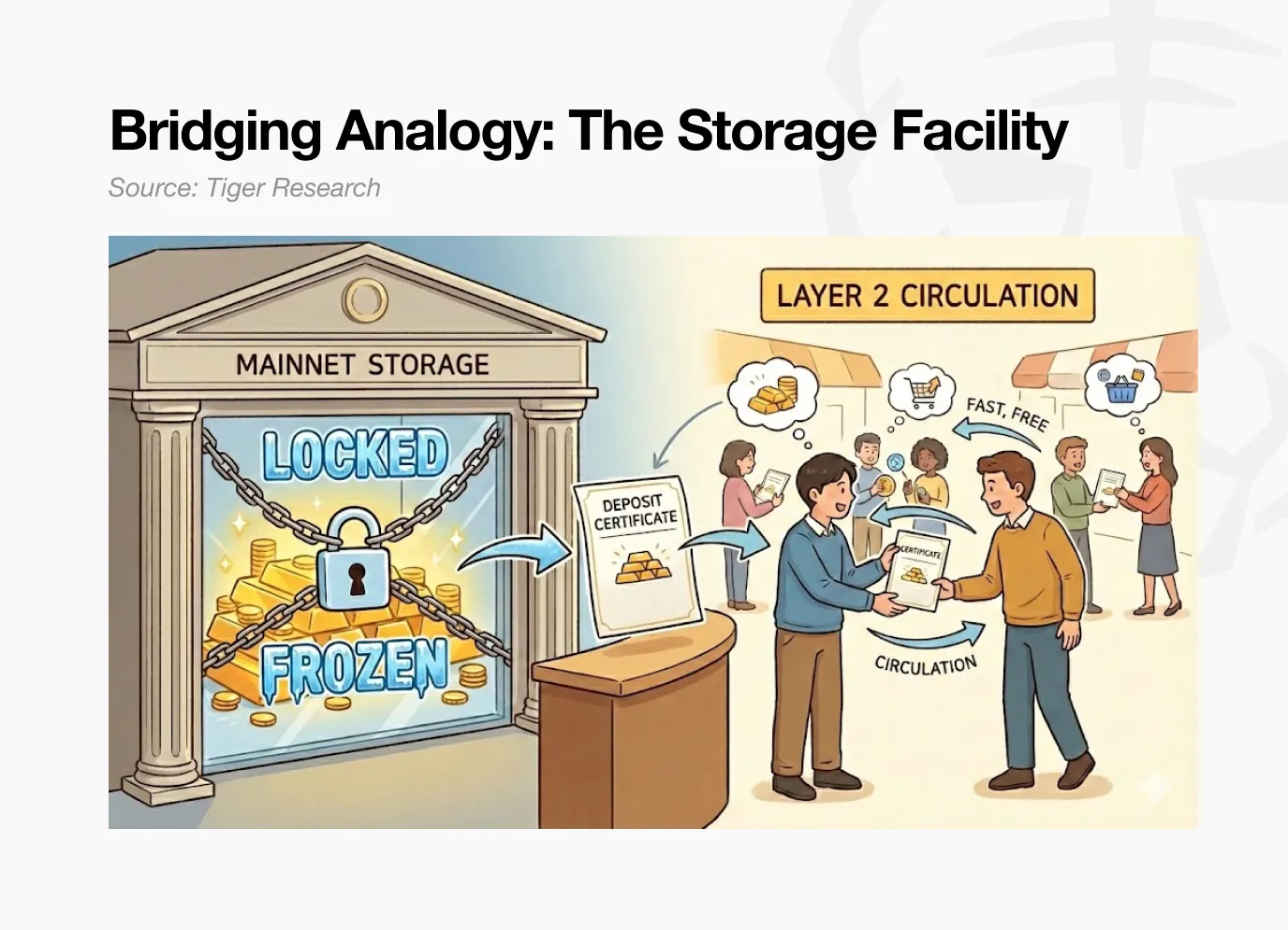

Source : Tiger Research

Considérons une analogie simple. Vous déposez des biens dans un dépôt et recevez un bon de retrait. Ce bon peut être transféré à d’autres. Mais les biens restent dans le dépôt jusqu’à ce que vous les récupériez.

Ceci décrit le fonctionnement de la majorité des ponts Layer 2. Les actifs en custody dans le contrat de dépôt sur Ethereum ne génèrent aucun rendement. Ils attendent passivement jusqu’à ce que l’utilisateur les retire sur le réseau principal.

Et si les dépôts bridés sur le réseau principal pouvaient générer des revenus DeFi, tout en permettant des transactions rapides et à faible coût sur Layer 2 ?

Katana répond directement à cette question. Le capital bridée ne reste pas inactif. Il est exploité.

2. Comment Katana fait-elle fonctionner le capital ?

Katana active le capital via trois mécanismes :

- Les actifs cross-chain déployés dans des marchés de prêt Ethereum pour générer des intérêts.

- Les revenus des frais de transaction réinvestis dans des pools de liquidités.

- La stablecoin native AUSD qui obtient des rendements sur des obligations américaines.

Le capital externe tourne, tout comme le capital généré on-chain. Ces trois mécanismes éliminent ensemble l’inactivité des actifs sur Katana.

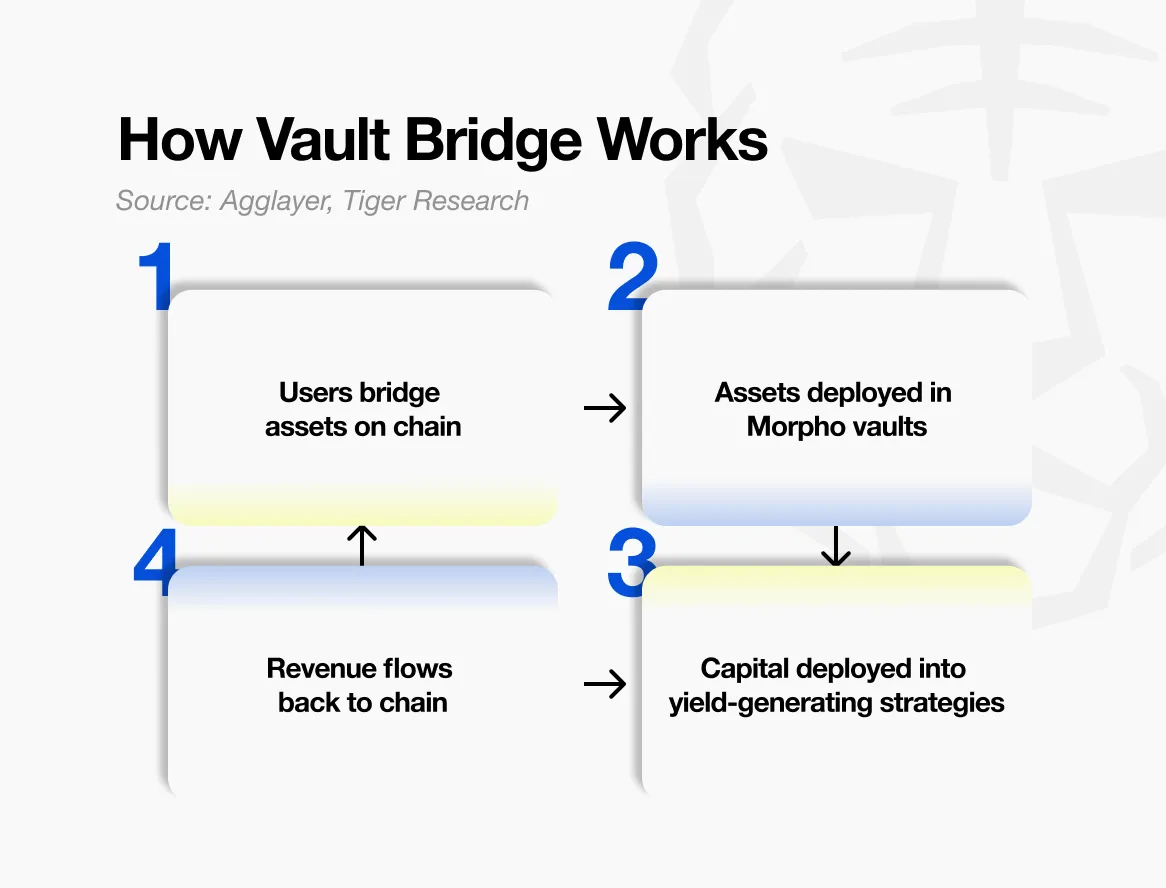

2.1. Vault Bridge (Pont de coffre-fort)

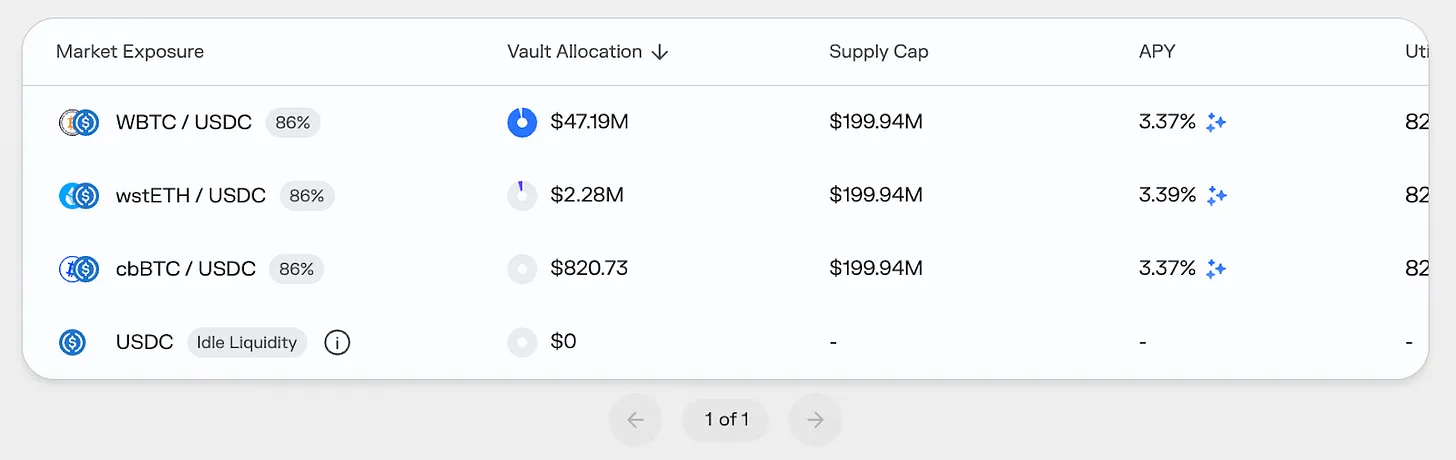

Le premier mécanisme est Vault Bridge. Lorsqu’un utilisateur envoie des actifs à Katana, les actifs originaux sur Ethereum sont déployés dans des stratégies de coffre-fort sélectionnées sur Morpho (un protocole de prêt majeur) pour générer des intérêts.

Source : Agglayer, Tiger Research

Lorsque vous transférez des USDC d’Ethereum vers Katana via le pont, ces actifs ne sont pas simplement verrouillés. Sur Ethereum, ils sont déployés dans une stratégie de coffre-fort sélectionnée sur Morpho. Les revenus générés ne sont pas directement distribués aux utilisateurs individuels, mais collectés au niveau du réseau, puis redistribués en récompenses aux marchés DeFi clés de Katana.

Sur Katana, les utilisateurs reçoivent des vbToken correspondants, comme vbUSDC. Ces tokens peuvent être utilisés librement dans l’écosystème DeFi de Katana.

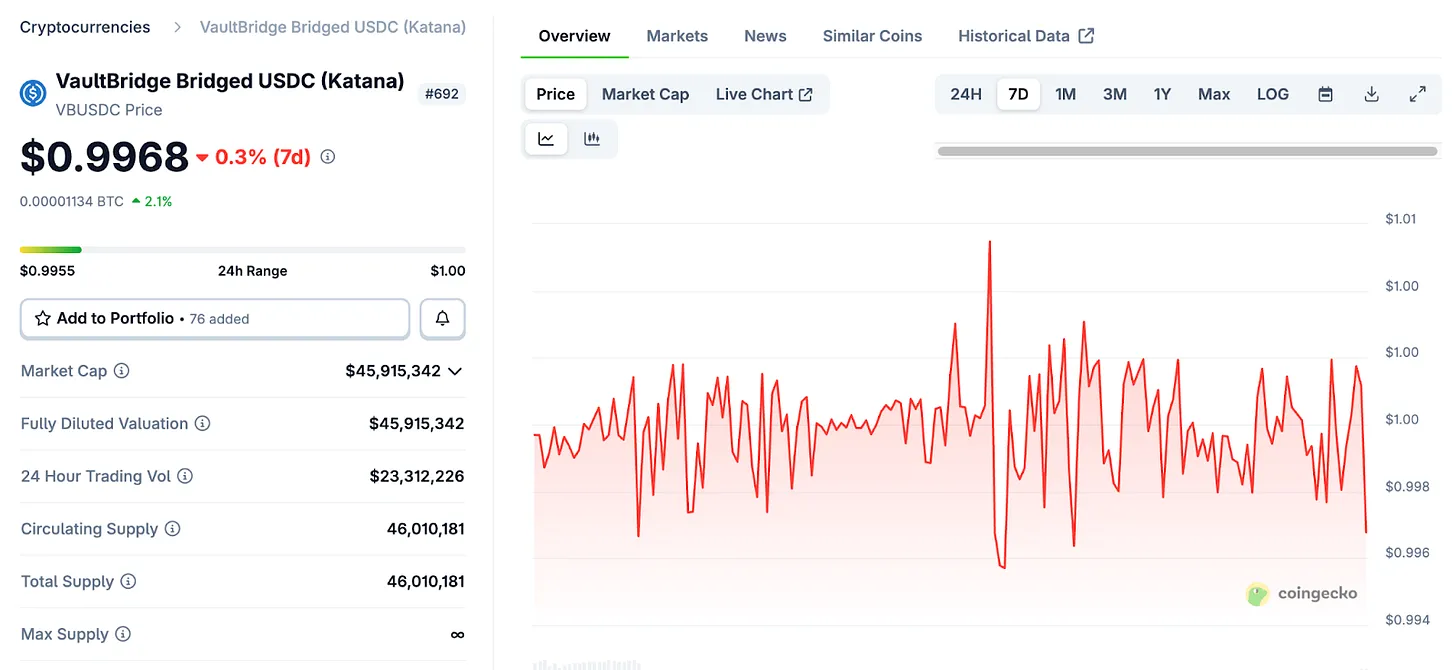

Il est important de clarifier une idée reçue. vbToken ne peut pas être comparé à des dérivés de staking comme stETH de Lido. stETH s’apprécie automatiquement avec les récompenses de staking.

Source : Coingecko

Le mécanisme de vbToken est complètement différent. En détenant vbUSDC dans un wallet, le nombre et le prix ne s’accroissent pas. Les revenus générés par Vault Bridge sur Ethereum ne vont pas aux détenteurs individuels de vbToken, mais dans la pool de fonds DeFi de Katana. Ces revenus sont régulièrement redistribués au réseau pour renforcer les incitations aux pools de liquidités Sushi et au marché de prêt Morpho.

Les utilisateurs ne profitent qu’en déployant activement leurs vbToken. En les plaçant dans une pool de liquidités Sushi ou dans des stratégies de prêt proposées par des plateformes comme Yearn, ils peuvent obtenir un rendement de base plus des récompenses supplémentaires provenant de Vault Bridge. La simple détention de vbToken ne génère aucun revenu.

Katana récompense l’utilisation active des actifs, pas leur détention passive. Le capital en mouvement reçoit des récompenses, celui inactif reste inerte.

2.2. Liquidité propre à la chaîne (CoL)

Le deuxième mécanisme est la liquidité propre à la chaîne (CoL). Katana perçoit 100 % des revenus nets de frais de triage (c’est-à-dire les frais de traitement des transactions moins le coût de règlement sur Ethereum).

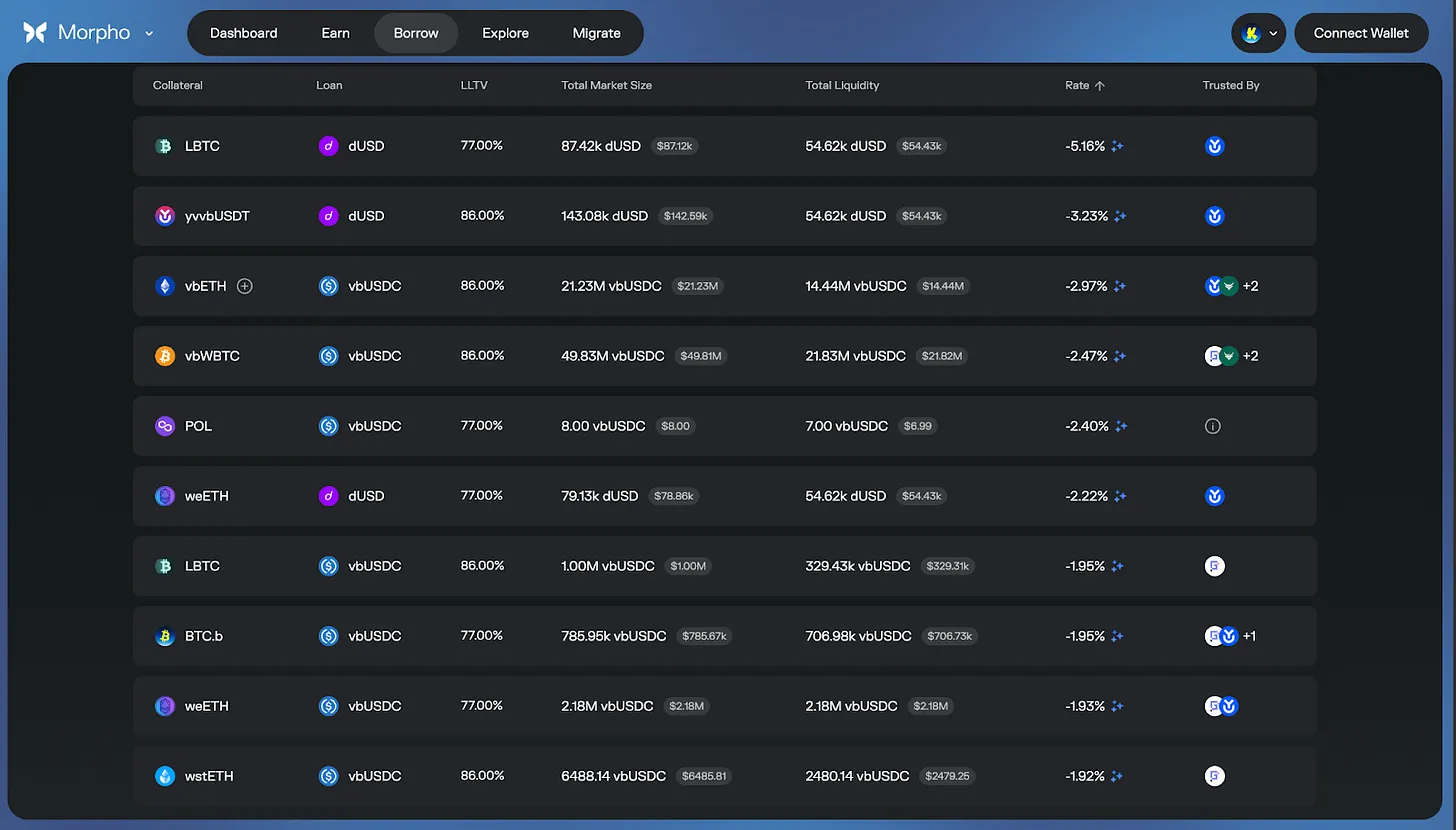

La fondation utilise ces revenus pour devenir directement fournisseur de liquidités, en fournissant des actifs aux pools Sushi et au marché de prêt Morpho. Cette liquidité appartient et est gérée par la chaîne elle-même.

Cela crée un cycle auto-renforçant. À mesure que les utilisateurs échangent sur Katana, les frais de triage s’accumulent. Ces frais sont convertis en liquidité propre à la chaîne, approfondissant davantage les pools de fonds. Le slippage diminue, les taux de prêt se stabilisent, l’expérience utilisateur s’améliore. Une meilleure expérience attire plus d’utilisateurs, générant plus de frais. Le cycle continue.

Théoriquement, cette structure est particulièrement efficace en marché baissier. La liquidité externe est très liquide, mais se retire rapidement sous pression. La liquidité propre à la chaîne est conçue pour rester en place, permettant aux pools de continuer à fonctionner efficacement face aux chocs du marché.

En pratique, cela distingue fortement Katana des systèmes DeFi qui dépendent de l’émission de tokens pour inciter des capitaux externes. En maintenant directement leur propre liquidité, le réseau vise une opération plus stable et durable.

2.3. Rendements obligataires AUSD

Le troisième mécanisme est AUSD, la stablecoin native de Katana. AUSD est adossée à des obligations américaines, dont les revenus hors chaîne alimentent l’écosystème de Katana.

Source : Agora

AUSD est émise par Agora. La garantie qui soutient AUSD investit dans des obligations américaines physiques. Les intérêts issus de ces obligations s’accumulent hors chaîne, puis sont périodiquement transférés dans l’écosystème de Katana pour renforcer l’incitation des pools de fonds libellés en AUSD.

Si Vault Bridge apporte des revenus on-chain, AUSD apporte des revenus off-chain. Ces deux sources de revenus sont de nature très différente. Les revenus de Vault Bridge fluctuent avec l’état du marché DeFi sur Ethereum, tandis que ceux d’AUSD sont liés aux taux d’intérêt des obligations américaines, relativement stables.

Cela permet à la structure de revenus de Katana d’être diversifiée. En période de volatilité du marché on-chain, les revenus off-chain offrent un tampon ; lorsque les revenus on-chain sont faibles, le rendement des obligations soutient la rentabilité globale. Cette structure couvre à la fois le marché crypto et la finance traditionnelle.

3. Capital verrouillé vs faire tourner le capital

Comme mentionné, la majorité des ponts cross-chain existants optent pour le verrouillage simple des actifs pour des raisons de sécurité. Lorsque les actifs ne bougent pas, la conception du système reste simple, avec un risque d’attaque limité. La plupart des réseaux Layer 2 utilisent cette méthode. Bien que sécurisée, cette approche laisse le capital inactif.

Katana adopte une position opposée. Activer des actifs inactifs comporte des risques supplémentaires, et Katana est très transparent à ce sujet. Le réseau ne cherche pas à éviter le risque, mais collabore avec des experts en gestion des risques dans la DeFi, comme Gauntlet et Steakhouse Financial.

Source : DefiLlama

Gauntlet et Steakhouse Financial sont des institutions expérimentées en gestion des risques dans la DeFi, avec une expertise dans la configuration des paramètres pour les principaux protocoles de prêt et le conseil aux projets DeFi de premier plan. Leur rôle est comparable à celui des gestionnaires d’actifs professionnels dans la finance traditionnelle, évaluant où déployer le capital, déterminant la taille des positions, et surveillant en permanence l’exposition au risque.

Source : Morpho

Aucune infrastructure financière ne peut garantir une sécurité à 100 %, il est donc raisonnable de s’inquiéter des risques résiduels.

Cependant, Katana travaille avec des institutions de gestion des risques de premier plan et maintient une architecture conservatrice de coffre-fort. Un comité interne supervise les opérations. Des mesures de sécurité supplémentaires incluent des protections comme la réserve de liquidités fournie par Cork Protocol.

4. L’idéal DeFi que construit Katana

Le marché DeFi actuel souffre de fragmentation de la liquidité. Les pools de fonds pour échanger le même actif sont dispersés sur différentes chaînes et protocoles, ce qui réduit l’efficacité de l’exécution, augmente le slippage, et diminue le taux d’utilisation du capital. Certains utilisateurs profitent de ces inefficacités via l’arbitrage, mais la majorité doit supporter des coûts plus élevés.

Katana résout ce problème à l’échelle du système.

Vault Bridge et la liquidité propre à la chaîne concentrent la liquidité dans des protocoles centraux. Résultat : meilleure efficacité d’exécution, slippage réduit, taux de prêt plus stables. Plus important encore, les revenus issus d’actifs inactifs sur Ethereum s’ajoutent aux gains de base, augmentant le rendement global.

Source : Morpho

La structure d’incitation de Katana peut également réduire considérablement le coût réel du prêt à certains moments, voire créer des taux d’intérêt négatifs en fonction des conditions du marché et des programmes de récompenses. Cela s’explique par le fait que les revenus de Vault Bridge, CoL et AUSD sont réinvestis dans le marché principal. Mais il faut noter que ces résultats dépendent des conditions du marché et sont des incitations dynamiques.

C’est pourquoi, d’ici le troisième trimestre 2025, plus de 95 % du TVL de Katana sera activement déployé dans des protocoles DeFi. La majorité des autres chaînes n’atteignent qu’un taux d’utilisation de 50 à 70 %. En fin de compte, Katana construit une chaîne où le capital ne dort jamais, un système qui récompense l’utilisation réelle.

Katana ne dort jamais.

Articles similaires

Les deux adresses ayant accumulé une position longue de 100 000 ETH ont une perte flottante de plus de 4 483 000 dollars.

Les deux adresses ayant accumulé une position longue de 100 000 ETH ont une perte flottante de plus de 4 483 000 dollars américains.

Sharplink a reçu environ 552 ETH en récompenses de staking, soit environ 1,1 million de dollars.

Ethereum vise la vérification de blocs basée sur la preuve à divulgation zéro en 2026

Ethereum Super Bull ? Un nouveau Whale ouvre une position longue de 16 270 ETH - U.Today

Ethereum fait face à un procès à enjeux élevés au niveau de support de 2 000 $