Bitcoin face un piège de liquidité alors que la Chine pourrait vendre pour 298 milliards de dollars d'obligations américaines

Le retrait progressif de la Chine des obligations d’État américaines passe d’une tendance discrète à une indication de gestion des risques plus claire. Et le marché du Bitcoin suit de près pour attendre le prochain « domino ».

Le catalyseur direct de cette nouvelle vague d’inquiétudes est apparu le 9 février, lorsque Bloomberg a rapporté que les autorités chinoises recommandaient aux banques commerciales de limiter leur exposition aux obligations du Trésor américain, en raison d’un risque concentré et d’une volatilité accrue.

Ce guide a immédiatement attiré l’attention du marché sur l’ampleur gigantesque des obligations américaines détenues par des institutions chinoises. Selon la State Administration of Foreign Exchange (SAFE), à septembre, les banques chinoises détenaient environ 298 milliards de dollars d’obligations évaluées en dollars américains.

Cependant, le plus grand point aveugle – et aussi la source de l’incertitude – réside dans le fait que personne ne sait précisément combien de ces obligations sont des obligations du Trésor américain, et combien sont d’autres instruments de dette en USD.

Cette pression réglementaire ne se produit pas isolément. Elle fait suite à une stratégie de retrait des obligations américaines qui dure depuis un an, clairement visible dans les comptes officiels de Pékin.

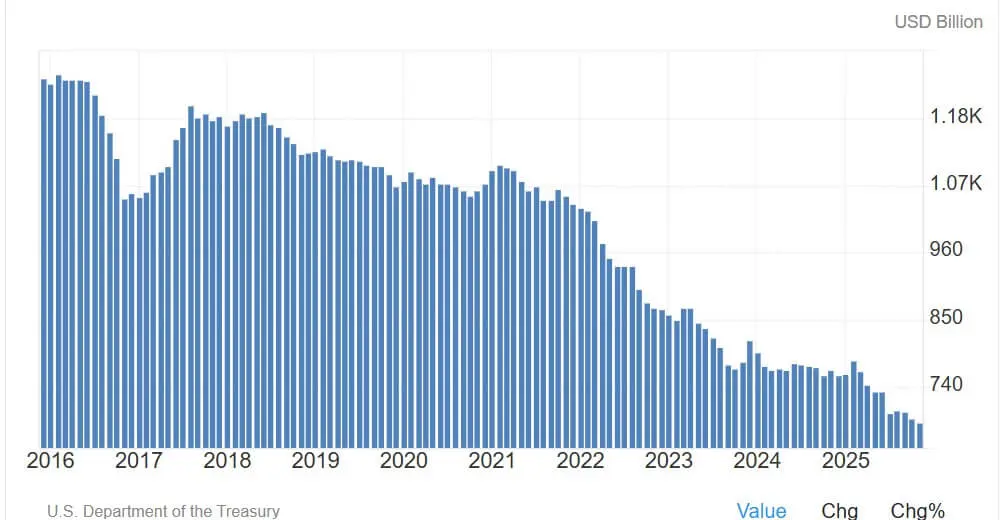

Les données « Major Foreign Holders » du Département du Trésor américain montrent que la détention d’obligations du Trésor américain par la Chine continentale a diminué pour atteindre 682,6 milliards de dollars en novembre 2025 – le niveau le plus bas depuis plus d’une décennie.

Cette tendance s’est accélérée au cours des cinq dernières années, lorsque la Chine a activement réduit sa dépendance au marché financier américain.

Le tableau global est assez clair : la demande en provenance de l’Est s’affaiblit, tant dans le canal commercial que dans celui des investissements publics.

Obligations du Trésor américain détenues par la Chine (Source : Trading Economy)## Pourquoi Bitcoin doit-il s’intéresser aux rendements obligataires américains ?

Obligations du Trésor américain détenues par la Chine (Source : Trading Economy)## Pourquoi Bitcoin doit-il s’intéresser aux rendements obligataires américains ?

Le risque pour Bitcoin ne réside pas dans la capacité de la Chine à « faire s’effondrer » le marché des obligations américaines. La taille de ce marché est trop grande : avec 28,86 trillions de dollars de dette négociable, la part détenue par la Chine de 682,6 milliards de dollars ne représente qu’environ 2,4 %.

Le danger réel est plus subtil. Si la réduction des flux de capitaux étrangers entraîne une hausse des rendements via le « term premium », cela resserrera directement les conditions financières – un facteur auquel les actifs très volatils comme la crypto dépendent énormément.

Le jour où l’on a connu cette nouvelle, le rendement des obligations américaines à 10 ans tournait autour de 4,23 %. Ce niveau en soi n’est pas une crise, mais le problème réside dans la trajectoire de cette hausse.

Une réévaluation ordonnée pourrait encore être maîtrisée. En revanche, une hausse incontrôlée, provoquée par une « abstention d’acheteurs » (buyer strike), pourrait déclencher une vague de réduction de levier simultanée sur le marché des taux, des actions et de la crypto.

Le rapport économique annuel 2025 de la Fed de Kansas City estime qu’un simple mouvement de liquidation d’un écart-type par des investisseurs étrangers pourrait faire grimper les rendements obligataires américains de 25 à 100 points de base.

Fait notable, les rendements pourraient continuer à augmenter même sans vente massive, simplement si la demande pour de nouvelles émissions se détériore.

Dans un scénario plus extrême, une étude du NBER de 2022 montre qu’une vente de 100 milliards de dollars par des acteurs étrangers pourrait faire bondir immédiatement les rendements à 10 ans de plus de 100 points de base, avant de se calmer.

Ce n’est pas une prévision de base, mais un rappel que lors de chocs de liquidité, la position du marché l’emporte souvent sur les fondamentaux.

Rendement réel et conditions financières : le point clé pour Bitcoin

Depuis 2020, Bitcoin fonctionne principalement comme un actif « macro-duration ». Dans ce contexte, des rendements plus élevés et un resserrement de la liquidité exercent généralement une pression à la baisse sur les actifs risqués, même si le choc provient du marché des taux.

Ainsi, le rendement réel est une variable cruciale. Le 5 février, le rendement des TIPS à 10 ans aux États-Unis tournait autour de 1,89 %, ce qui signifie que le coût d’opportunité de détenir un actif sans rendement comme Bitcoin augmente.

Cependant, la vision pessimiste doit aussi faire face à un « piège » : les conditions financières globales ne signalent pas encore une crise. L’indice National Financial Conditions Index de la Fed de Chicago était à -0,56 la semaine se terminant le 30 janvier, indiquant un environnement encore plus souple que la moyenne.

La subtilité réside dans le fait que : le marché peut se resserrer de manière significative à partir d’un état de « confort » sans pour autant sombrer dans une crise systémique.

Et pour la crypto, cette phase de resserrement intermédiaire suffit souvent à faire baisser le Bitcoin sans qu’une intervention du Fed soit nécessaire.

Les mouvements de prix récents en témoignent clairement. La semaine dernière, le Bitcoin est tombé sous 60 000 dollars lors d’un mouvement risk-off, avant de rebondir au-dessus de 70 000 dollars lorsque le sentiment s’est stabilisé. Le 9 février, le Bitcoin continue de se redresser, illustrant son rôle de baromètre à forte bêta de la liquidité mondiale.

Quatre scénarios que les traders surveillent dans la relation Chine – rendement – Bitcoin

Ce qui intéresse le marché, ce n’est pas seulement si la Chine vend ou non, mais aussi la vitesse et la manière dont le marché absorbe cette offre. L’impact sur le Bitcoin dépend entièrement du niveau de tension de la liquidité en USD.

Scénario 1 : Réduction contrôlée du risque (scénario de référence)

Les banques chinoises réduisent progressivement leurs achats, principalement en raison de maturités et de réallocations, sans vente massive.

Les rendements américains augmentent lentement de 10 à 30 points de base, principalement en raison du « term premium ». Le Bitcoin subit une légère pression, mais la dynamique principale reste alimentée par les données économiques américaines et les attentes concernant la politique de la Fed.

Scénario 2 : Revalorisation forte du term premium (mauvaise conjoncture macro)

Si le marché perçoit le mouvement chinois comme une modification structurelle de la demande étrangère, les rendements pourraient augmenter de 25 à 100 points de base.

Dans le cas où le rendement réel serait le principal moteur, les conditions financières deviendraient suffisamment strictes pour réduire la tolérance au risque, affaiblissant la crypto par des coûts de financement plus élevés, une liquidité en baisse et une réduction du levier de type risk-parity.

Scénario 3 : Choc de liquidité désordonné (risque de queue)

Une vague de désengagement rapide, qu’elle soit politique ou de masse, même si elle n’est pas menée par la Chine, pourrait provoquer une volatilité non linéaire.

Le cadre d’analyse « stress episode », avec une vente de 100 milliards de dollars entraînant une hausse des rendements de plus de 100 points de base, sert de référence pour évaluer le risque extrême.

Dans ce scénario, le Bitcoin pourrait chuter fortement au début en raison d’une vente forcée, puis se redresser si les autorités monétaires déploient des outils de soutien à la liquidité.

Scénario 4 : Changement de cap des stablecoins (non encore pleinement évalué)

L’ironie est que, lorsque la Chine se retire, la crypto semble en pleine ascension.

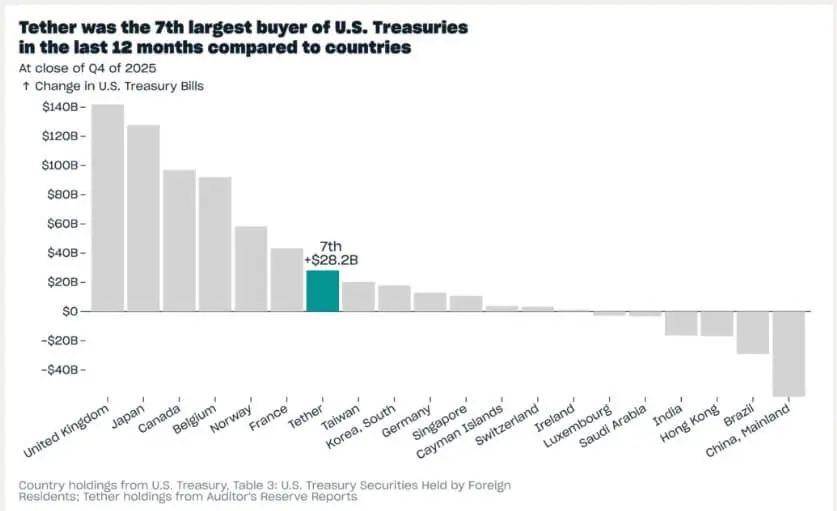

Selon DeFiLlama, la capitalisation des stablecoins est d’environ 307 milliards de dollars. Tether, en particulier, annonce détenir 141 milliards de dollars d’obligations du Trésor américain et d’autres instruments liés – soit près d’un cinquième de la détention totale de la Chine.

Tether indique même qu’il figure parmi les dix plus grands acheteurs d’obligations américaines de l’année écoulée.

Si l’offre de stablecoins reste stable, le flux de capitaux crypto pourrait se « autofinancer » indirectement en soutenant la demande de billets de trésorerie, même si le Bitcoin subirait une pression si les conditions financières globales se resserrent.

Transactions d’achat d’obligations du Trésor américain par Tether (Source : Tether)## La politique de « backstop » : quand la hausse des rendements devient un signal positif pour Bitcoin

Transactions d’achat d’obligations du Trésor américain par Tether (Source : Tether)## La politique de « backstop » : quand la hausse des rendements devient un signal positif pour Bitcoin

Le dernier point clé dans la relation « hausse des rendements – baisse du Bitcoin » réside dans la fonction du marché.

Si la hausse des rendements atteint un niveau qui menace le fonctionnement du marché des obligations du Trésor, les États-Unis disposent d’outils d’intervention. Une étude du FMI montre que les programmes d’achat de obligations peuvent rapidement restaurer l’ordre dans les segments tendus.

C’est cette rétroaction que les traders en crypto exploitent : lors d’un choc majeur sur le marché obligataire, la chute initiale du Bitcoin ouvre souvent la voie à une reprise grâce à la liquidité lorsque des mesures de soutien sont déployées.

Actuellement, le montant de 682,6 milliards de dollars détenus par la Chine n’est pas forcément un « signal de vente », mais plutôt une mesure de la fragilité du système.

Il rappelle que la demande en obligations du Trésor devient sensible aux prix à la limite, et que le Bitcoin reste le meilleur indicateur en temps réel pour distinguer une réévaluation saine d’un début de resserrement plus dangereux.

Articles similaires

Analyste : L'expansion macroéconomique et les baisses de taux de la Fed pourraient faire atteindre à Bitcoin de nouveaux sommets en 2026

Bitcoin chute en dessous de $69K prix réalisé des baleines

Binance achète 4 225 BTC pour le fonds SAFU dans la conversion d'actifs $300M

Une baleine Bitcoin inactif depuis 7 ans se réveille, déplace 2 043 BTC - U.Today

Si le Bitcoin tombe en dessous de 66 000 dollars, l'intensité totale de liquidation des positions longues sur les principales CEX atteindra 5,38 milliards.