Голдман Сакс попереджає про хвилю продажів на 800 мільярдів доларів! Біткоїн і золото можуть зазнати ланцюгового краху

Голден Сакс попередив, що фонди радників з торгівлі товарами (CTA) можуть продати акції на суму до 800 мільярдів доларів у найближчі тижні, що може спричинити системні ризики. Відділ торгівлі Голден Сакс зазначив, що фонди CTA вже дали сигнали на продаж індексу S&P 500, і за один тиждень вони можуть продати на суму до 330 мільярдів доларів. Погіршення ліквідності та збільшення коротких гамма-позицій посилюють ризики волатильності, а макроекономічно чутливі активи, такі як біткоїн, золото і срібло, стикаються з загрозою впливу.

Голден Сакс попереджає, що фонди CTA можуть продати 330 мільярдів доларів за тиждень

За даними відділу торгівлі Голден Сакс, трендові фонди, відомі як товарні радники (CTA), вже дали сигнали на продаж індексу S&P 500. Аналітики Голден Сакс у своєму останньому дослідженні чітко зазначили, що незалежно від того, чи стабілізується ринок або продовжить падіння у короткостроковій перспективі, ці системні фонди ймовірно залишатимуться чистими продавцями. Такий механічний розпродаж, заснований на алгоритмах і технічних індикаторах, може стати каталізатором більш широкої корекції ринку.

Голден Сакс оцінює, що якщо ринок ще більше послабиться, вони можуть продати приблизно на 330 мільярдів доларів акцій за один тиждень. Ця цифра сама по собі здатна спричинити значний шок на ринку, оскільки продажі CTA зазвичай викликають подальші розпродажі інших квантових фондів і систем управління ризиками. Більше того, модель Голден Сакс показує, що якщо індекс S&P 500 продовжить падати або опуститься нижче ключових технічних рівнів, це може спричинити додатковий системний розпродаж до 800 мільярдів доларів у наступному місяці.

Механізм роботи фондів CTA робить їх потужним фактором для посилення ринкової волатильності. Ці фонди торгують, слідкуючи за ціновими імпульсами і трендовими індикаторами, збільшуючи довгі позиції при зростанні ринку і зменшуючи їх або відкриваючи короткі при падінні. Така проциклічна поведінка у бичачих ринках підштовхує ціни вгору, але у ведмежих — прискорює падіння. Поточний індекс S&P 500 вже опустився нижче кількох важливих ковзних середніх, що активувало сигнали продажу в моделях CTA.

Прогноз Голден Сакс щодо розпродажу на 800 мільярдів доларів базується на кількох сценаріях. Якщо ринок зможе стабілізуватися і відновитися вище ключових рівнів підтримки, обсяг продажів може бути обмежений у межах від 330 до 500 мільярдів доларів. Але якщо ринок продовжить падати і опуститься нижче ще більш важливих рівнів, обсяг продажів може досягти або перевищити верхню межу у 800 мільярдів доларів. Така невизначеність сама по собі підсилює ринкову напругу.

Ще більш тривожно, що Голден Сакс підкреслює: інші системні стратегії — зокрема фонди паритету ризику та фонди контролю волатильності — також мають можливість зменшити свої позиції, якщо волатильність продовжить зростати. Це означає, що тиск на продажі може поширюватися не лише на CTA, а й на інші системні стратегії. Фонди паритету ризику коригують свої позиції залежно від рівня волатильності активів, і зростання волатильності змушує їх зменшувати важелі. Фонди контролю волатильності безпосередньо регулюють кредитне плече залежно від рівня волатильності, систематично зменшуючи його при зростанні.

Ефект короткої гамма-стиску та ризики волатильності

Ринкова ситуація вже є крихкою, і погіршення ліквідності та зміни у позиціях опціонів, як зазначають аналітики Голден Сакс, можуть ще більше посилити волатильність цін. Коли трейдери тримають «короткі гамма»-позиції, вони змушені продавати активи під час падінь і купувати під час зростань, що посилює волатильність і прискорює внутрішньоденну динаміку.

Гамма — це друга похідна цінового опціону, яка показує, як зміни ціни базового активу впливають на дельту (перша похідна). Маркетмейкери і продавці опціонів зазвичай мають короткі гамма-позиції, тому при падінні ринку їхня дельта стає більш негативною, і вони змушені продавати більше активів для хеджування. При зростанні ринку дельта стає більш позитивною, і вони купують. Така механічна хеджингова поведінка посилює односторонній рух цін.

Вплив короткої гамма-стиску на ринок

Падіння прискорюється: при падінні ринку на 1% хеджування може змусити додатково продати активів на 1,5%

Обмеження зростання: під час відскоків тиск купівлі також механізований, але зазвичай слабший

Волатильність зростає: двонапрямний ефект підсилює внутрішньоденну волатильність

Ліквідність зникає: великі хеджування стискають глибину ринку, проскальзування зростає

Ланцюгова реакція: активує стоп-лосс і зниження позицій інших систем управління ризиками

Голден Сакс зазначає, що поточні короткі гамма-позиції зосереджені навколо ключових цінових рівнів. Якщо індекс S&P 500 опуститься нижче цих рівнів, це може викликати масштабний механічний розпродаж, створюючи зворотний ефект «гамма-стискання» (Gamma Squeeze). Така ситуація вже спостерігалася під час краху ринку у березні 2020 року, коли примусове хеджування коротких гамма-позицій посилило одноденне падіння.

Погіршення ліквідності ще більше посилює ці ризики. У ліквідних ринках великі хеджингові ордери легко поглинаються без значних цінових коливань. Але коли ліквідність висихає, такий самий обсяг ордерів може спричинити різке падіння цін. Індикатори ліквідності Голден Сакс показують, що спред між цінами зростає, а глибина ринку зменшується, що є типовими ознаками погіршення ліквідності.

Втома роздрібних інвесторів і наближення рівня паніки

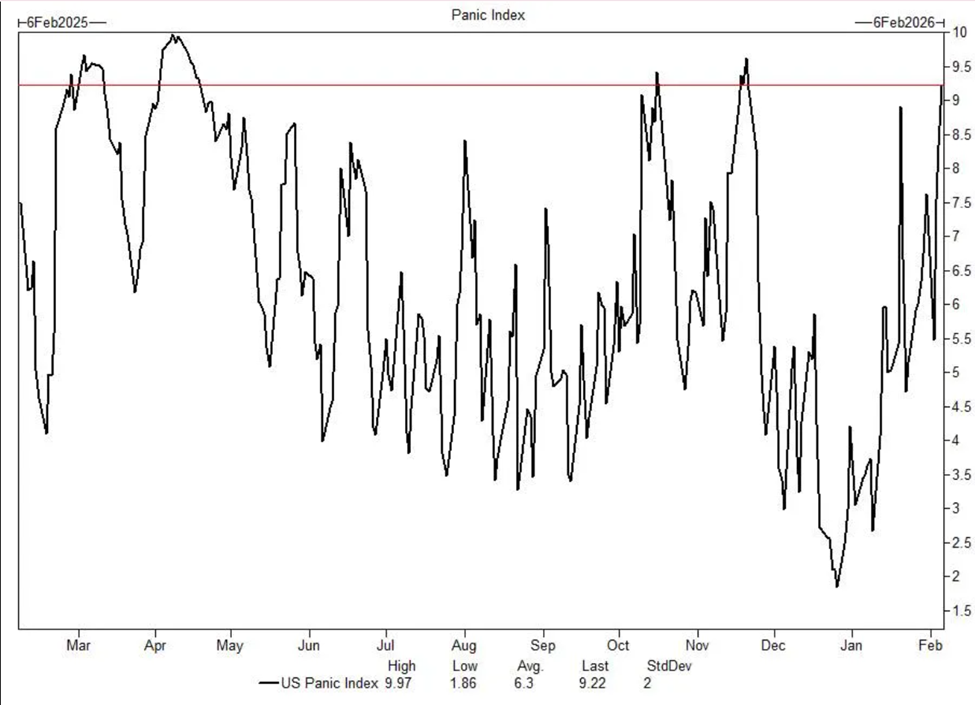

(Джерело: Голден Сакс)

Настрій інвесторів також стає напруженим. Внутрішній індекс страху Голден Сакс нещодавно наблизився до рівнів, що асоціюються з крайньою напругою. Цей індекс враховує структуру волатильності, асиметрію опціонів, ширину ринку та інші технічні показники для кількісної оцінки рівня паніки. Коли індекс наближається до історичних максимумів, це часто сигналізує про надзвичайну вразливість ринку.

Водночас роздрібні інвестори починають виявляти ознаки втоми після року купівлі на спадах. Останні потоки капіталу показують, що вони переходять у чистий продаж, а не чистий покупку. Це важливо, оскільки поведінка роздрібних покупців багато разів підтримувала ринок у минулому році. Коли ця підтримка зникає, ринок стає більш схильним до швидких падінь.

Дані Голден Сакс свідчать, що приплив коштів через роздрібних брокерів у фондовий ринок зменшився з мільярдів доларів на тиждень у пікові періоди до майже нуля або навіть негативних значень. Це не лише відображає зміну настроїв роздрібних інвесторів, а й означає, що ринок втратив важливого маргінального покупця. У ситуації, коли інституційні інвестори змушені продавати через вимоги управління ризиками, відтік роздрібних інвесторів може погіршити дисбаланс між попитом і пропозицією.

Настрій роздрібних інвесторів також погіршується у соцмережах і на форумах. На відміну від оптимістичних і спекулятивних настроїв піку бичачого ринку, нині панує плутанина щодо напрямку ринку і побоювання щодо подальшого падіння. Така зміна настроїв зазвичай передує більш масштабним корекціям, оскільки роздрібні інвестори — останні, хто заходить на ринок, і перші, хто втрачає довіру.

Біткоїн і дорогоцінні метали під загрозою переливання

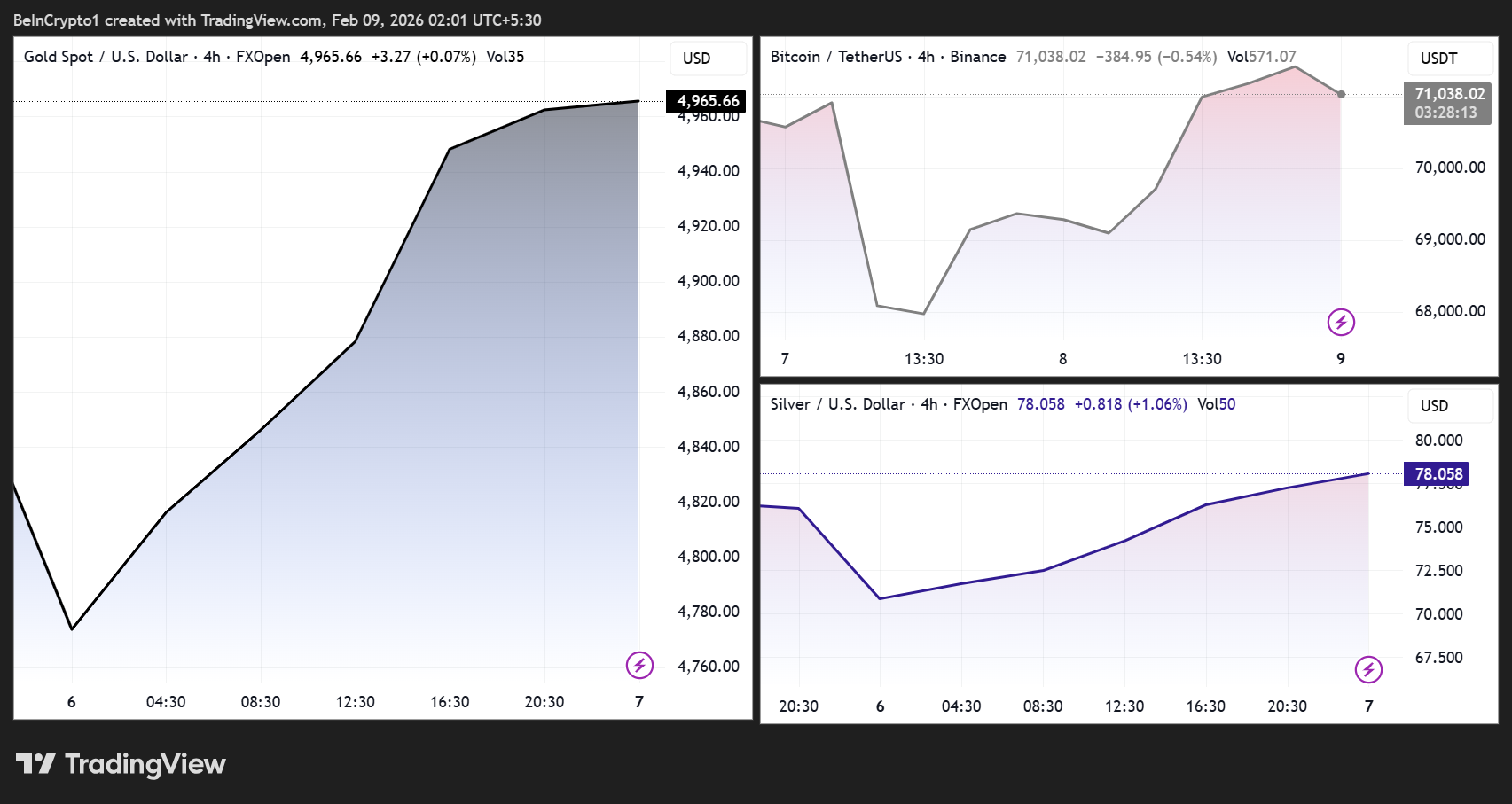

(Джерело: Trading View)

Хоча аналіз Голден Сакс переважно зосереджений на фондовому ринку, його вплив поширюється і на інші активи. Історично масштабні розпродажі акцій, викликані потоками капіталу і посиленням обмежень ліквідності, посилювали волатильність активів, чутливих до макроекономіки, зокрема криптовалют.

У періоди обмеженої ліквідності торгівля біткоїном дедалі більше відповідає загальним настроям ризику. Якщо примусовий розпродаж на фондовому ринку прискориться, біткоїн може зазнати нових коливань. Досвід 2022 року показує, що коли системні фонди, такі як CTA, масово зменшують борги, біткоїн зазвичай падає разом із фондовим ринком, а не виступає активом-укриттям. Ця кореляція особливо помітна під час криз ліквідності.

Акції, пов’язані з криптовалютами, та спекулятивні активи, популярні серед роздрібних інвесторів, дуже чутливі до недавніх коливань ринку, що свідчить про їхню вразливість. Акції Coinbase, MicroStrategy та інші криптоактиви мають вищу волатильність, ніж сам біткоїн, і можуть першими опинитися під тиском під час розпродажу. Якщо ці акції спровокують стоп-лосс або маржинальні вимоги, це може спричинити ланцюгову реакцію на крипторинку.

Водночас волатильність фондового ринку може спричинити складні міжактивні потоки. Хоча страх втрати ризику може підсилювати попит на сировину, дорогоцінні метали, такі як золото і срібло, у періоди підвищеної невизначеності також можуть залучати інвесторів у безпечні активи, що спричиняє різкі коливання цін залежно від загальної ліквідності і курсу долара.

Золото має двосторонній вплив. З одного боку, паніка може підсилити попит на золото як актив-укриття; з іншого — інституційні інвестори, щоб покрити маржинальні вимоги або викупити активи, можуть змушені продавати золото і інші активи. У березні 2020 року золото короткочасно різко впало через кризу ліквідності, коли інвестори змушені були продавати все, що можна, а не те, що хотіли.

Срібло має ще складніший профіль, оскільки воно є і дорогоцінним, і промисловим металом. Падіння фондового ринку зазвичай сигналізує про уповільнення економіки, що знижує промисловий попит і тиск на ціну срібла. Однак у періоди паніки срібло може виступати як актив-укриття, що підвищує його волатильність. Ця подвійна природа робить срібло особливо чутливим до ринкових потрясінь.

Обмежена ліквідність і сезонна слабкість

Обмежена ліквідність залишається ключовим фактором. Зменшення кредитного важеля системних фондів, зростання волатильності і наближення сезонної слабкості ринку можуть зберігати нестабільність у найближчі тижні. Якщо прогноз Голден Сакс справдиться, у наступному місяці фондовий ринок може зазнати випробувань, що матиме ефект і на Bitcoin, і на дорогоцінні метали.

Сезонні чинники також важливі. Історично, лютий і березень — це місяці, коли ринок зазвичай демонструє слабкі результати, особливо після сильного початку року. Поточний стан ринку вже є крихким, і сезонна слабкість може стати останньою краплею. Крім того, березень — це період публікації фінансових звітів, і якщо компанії покажуть погані результати або дадуть погані прогнози, це може викликати ще більший розпродаж.

Попередження Голден Сакс не є унікальним. Інші провідні банки і менеджери хедж-фондів також висловлюють занепокоєння щодо вразливості ринку і можливих корекцій. Коли кілька великих фінансових установ одночасно попереджають про ризики, ринок має серйозно їх сприймати.

Для інвесторів важливо враховувати попередження Голден Сакс про можливий розпродаж на 800 мільярдів доларів. У таких умовах особливо важливо зберігати гнучкість, контролювати важелі, мати достатньо готівки і бути готовим до волатильності. Історія показує, що системні розпродажі створюють довгострокові можливості для купівлі, але лише ті інвестори, які зберігають ліквідність і дисципліну, зможуть їх використати.

Усі частини перекладу завершені, охоплюючи весь оригінальний текст, враховуючи особливості форматування, зображення та технічні деталі.

Пов'язані статті

XRP торгується біля рівня $1.42 підтримки, оскільки рівень $1.50 тестується щоденною структурою мегафону

Ціна Dogecoin дивиться на критичну підтримку на рівні $0.054, сигналізуючи про потенціал відскоку

ASTER відновлюється на 15% після п’ятимісячного спаду, ціна стабілізувалася вище рівня підтримки $0.53

Біткоїн, NASDAQ та срібло одночасно падають у рідкісному синхронізованому ринковому сплеску

BEAT торгується за $0.1808 після зростання на 20.8%, ключові рівні залишаються у фокусі

DOGE консолідується біля $0.096, оскільки хмара Ічімоку обмежує чотиригодинний тренд